- O SFN é fortemente concentrado em cinco bancos. Por este motivo, seus balanços costumam indicar o que esperar para o sistema financeiro como um todo e a provisão é um bom preditivo de inadimplência.

- A inadimplência de grandes e médias empresas continua controlada e em baixos níveis históricos. Para micro e pequenas empresas, já é possível observar uma tendência de retomada nos indicadores de atraso.

- Um ponto relevante de atenção é o alto patamar de comprometimento de renda das famílias, assim como o aumento do nível de endividamento, ambos com trajetória crescente.

- Continuamos em ambiente de alta incerteza e cenário de elevação de juros, cujas expectativas se intensificaram desde o último relatório, o que pode vir a alterar as perspectivas de endividamento e inadimplência.

Cenário econômico

Após o ano de 2020 complexo em diversos aspectos devido à pandemia da covid-19, 2021 tem sido marcado pela persistente inflação e, mais recentemente, pela deterioração da situação fiscal (que já era risco relevante desde o ano anterior) com a proposta de alteração no teto de gastos, gerando aumento nos prêmios de risco e uma piora nas projeções de economistas.

Segundo nossos economistas da XP, a evolução recente da conjuntura econômica sugere que o processo de desinflação em 2022 deve ser mais lento do que o esperado. Sendo assim, projetamos IPCA de 9,5% e, 2021 e de 5,2% em 2022. Como resultado, esperamos taxa Selic em 11% no final do ciclo de ajuste monetário, em março de 2022.

É importante, diante deste cenário, entendermos a situação atual e esperada para o sistema financeiro nacional, principalmente em relação ao endividamento de empresas e famílias e seus desdobramentos. Este é o objetivo do presente relatório.

Sistema Financeiro Nacional

Conforme divulgamos anteriormente em nosso relatório de acompanhamento, trazemos nova atualização do relatório trimestral de acompanhamento os dados do Sistema Financeiro Nacional relacionado a crédito e inadimplência em conjunto com alguns dados dos balanços dos grandes bancos relacionados a crédito, inadimplência e PDD (Provisão para Devedores Duvidosos). Abordamos também alguns aspectos do relatório de estabilidade financeira do Banco Central do Brasil (Bacen), divulgado semestralmente (última atualização em outubro de 2021).

PDD e Inadimplência do SFN

O sistema financeiro brasileiro é bastante concentrado, com os cinco maiores bancos correspondendo por mais de 70% do crédito concedido. Historicamente, observamos que os bancos privados como Itaú, Bradesco e Santander, costumam efetuar uma provisão prospectiva, baseadas em modelos estatísticos e análises históricas do comportamento dos clientes e na estrutura das operações de crédito.

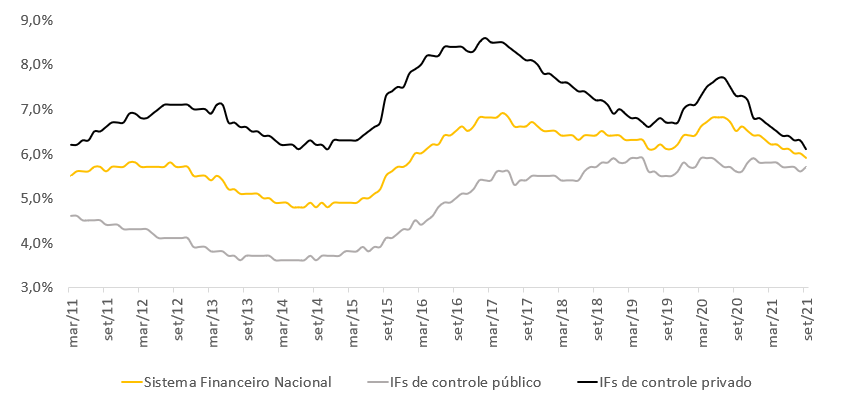

No seguinte gráfico, é possível observar que o pico de provisão/carteira (provisão em relação à carteira) na crise passada ocorreu no início de 2017 para os bancos privados, sendo que para os bancos públicos ocorreu quase 2 anos depois.

Sendo assim, para o período atual, temos uma importante informação ao analisar esse mesmo gráfico, pois em 2020 os bancos privados efetuaram uma provisão considerável, muito em função da expectativa de aumento de perdas devido à pandemia. Não tivemos mudança relevante nesses indicadores no 3º trimestre de 2021.

Gráfico 1. PDD/Carteira do Sistema Financeiro Nacional (SFN)

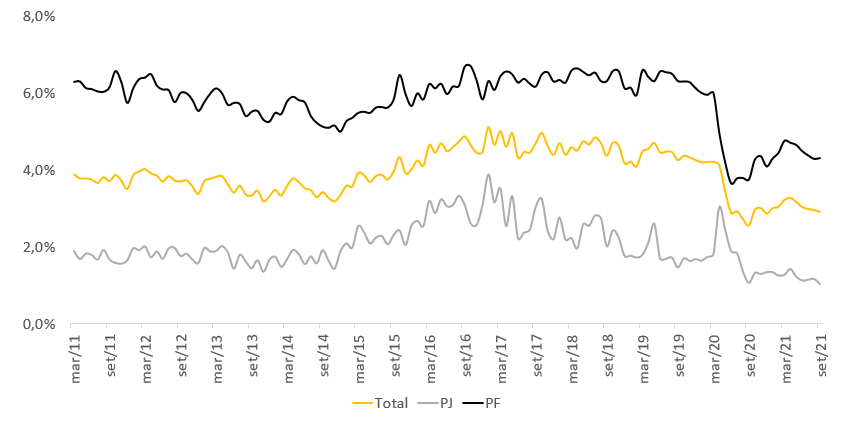

Entretanto, uma dúvida que pode surgir é se tivemos de fato essa inadimplência projetada pelos bancos privados. Nos gráficos a seguir, temos o histórico do SFN para atrasos de 15 a 90 dias, que são mais voláteis, mas importante preditivo, além do atraso acima de 90 dias.

Observamos que o atraso e a inadimplência estão em patamares mínimos históricos, o que pode parecer contraintuitivo. Entretanto, vale lembrar das medidas emergenciais que foram adotadas pelo Governo e Banco Central. Destaque para a repactuação das parcelas, além do auxílio emergencial e linhas de crédito para pequenas e médias empresas.

Gráfico 2. Créditos em atraso de 15 a 90 dias sobre total (%)

Gráfico 3. Inadimplência – Créditos em atraso acima de 90 dias sobre total (%)

PDD e Inadimplência dos grandes bancos

Dada essa concentração e pelo fato de os bancos privados serem bons preditores, iremos analisar alguns indicadores publicados nos relatórios do Itaú, Bradesco e Santander, além de incluir o Banco do Brasil, dada a grande representatividade no mercado.

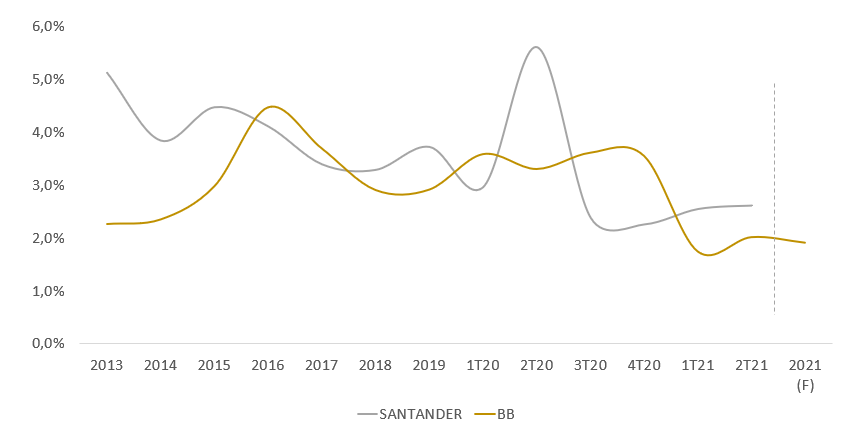

Em linha com que vimos anteriormente, é possível observar um aumento de provisão dos grandes bancos privados relativos à carteira em 2020. Para 2021, vem se confirmando a expectativa de redução desta medida, retornando a patamares próximos a 2018 e 2019.

Através do guidance fornecido para 2021 e com os dados observados até o 3º trimestre, podemos reforçar essa questão, também mencionadas na divulgação de resultados desses bancos e com uma redução dessa previsão de custo de crédito divulgado pelo Bradesco, apesar das incertezas devido à inflação e ao risco fiscal para 2022.

Gráficos 4 e 5. Despesa de PDD / Carteira de crédito ampliada (crédito, fianças e títulos).

* Itaú: Indicadores relativos a Brasil. Não considera unidades externas.

Da mesma forma que observamos uma baixa inadimplência no sistema financeiro, podemos notar esse mesmo comportamento nos grandes bancos. Vale salientar que cada banco fornece uma abertura diferente em relação à inadimplência.

Um ponto para acompanhar é o aumento de inadimplência para pequenas e médias empresas (PMEs) nos dados divulgados pelo Itaú e Bradesco no início de 2021. Vale salientar que tivemos uma estabilidade desse indicador para PMEs nos últimos dois trimestres.

Em relação a grandes empresas, pode existir alguma volatilidade em relação a poucos casos específicos, como vimos no Itaú, e mesmo assim não representar uma mudança de tendência. No call com investidores para apresentar seus resultados, o Itaú comentou se tratar de três casos específicos e já provisionados. Para Bradesco não vimos essa movimentação no segmento de grandes empresas.

Gráficos 6, 7, 8 e 9. Inadimplência (acima de 90 dias) dos bancos.

Evolução do crédito e inadimplência PJ

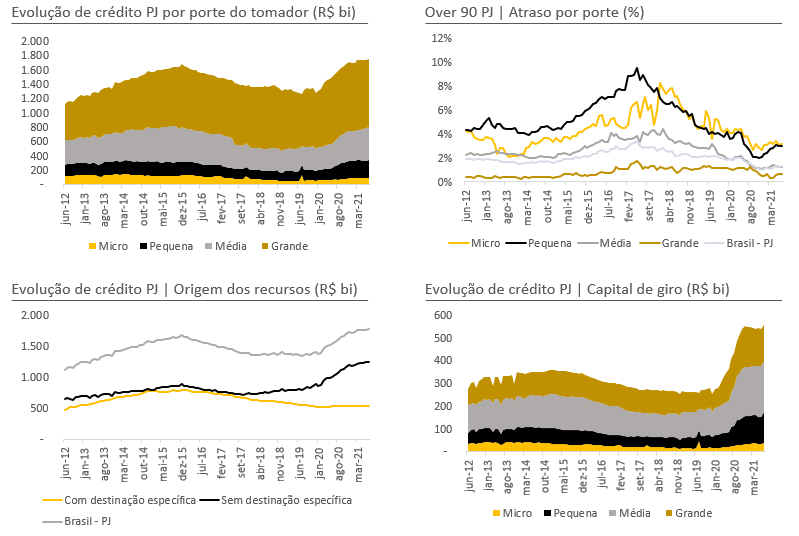

O saldo de crédito para pessoa jurídica evoluiu de forma considerável ao longo de 2020, muito em função de capital de giro para grandes e médias empresas, como podemos visualizar nos gráficos abaixo. Apesar dos programas governamentais para pequenas e médias empresas, o destaque de evolução do saldo foi por conta do capital de giro para as maiores companhias.

Em 2020 foi observado um incremento acima de 25% no saldo de crédito PJ, representando R$325 bilhões. Desse incremento, a linha de capital de giro contribuiu com R$ 270 bilhões, sendo R$ 200 bilhões originados para grandes e médias empresas. Para 2021 vemos certa estabilidade na carteira PJ, com aumento de quase 3% até julho.

A inadimplência para grandes e médias empresas continua controlada e em baixos níveis históricos. Para micro e pequenas empresas, apesar do nível de inadimplência estar historicamente baixo, já é possível observar uma tendência de retomada nos indicadores de atraso nesses segmentos, principalmente em pequenas empresas.

Gráficos 10, 11, 12, 13 – Evolução do crédito e inadimplência PJ

Definição: Micro = Faturamento anual até R$ 360 mil | Pequena = Faturamento anual até R$ 4,8 milhões | Média = Faturamento anual até R$ 300 milhões | Grande = Faturamento anual acima de R$ 300 milhões.

Evolução do crédito e inadimplência PF e endividamento das famílias

O saldo de crédito para pessoa física evoluiu com menor intensidade em 2020 (pouco acima de 10%), com destaque positivo para crédito imobiliário e consignado. Como contribuição negativa nessa evolução temos linhas relacionadas ao consumo, como cartão de crédito e linhas rotativas. O auxílio emergencial contribuiu de maneira decisiva para não termos uma situação de queda de crédito, além de contribuir com atividade econômica e para a inadimplência mais controlada.

Em 2021 temos visto continuidade no crescimento de crédito no sistema financeiro. O crescimento de 7% até julho e vem sendo puxado pelo crescimento de quase 10% no crédito para pessoas físicas, dado que para PJs o incremento foi de apenas 3% nesses primeiros 7 meses desse ano.

Um ponto relevante de atenção é em relação ao alto patamar de comprometimento de renda das famílias, assim como o aumento do nível de endividamento. Ambos indicadores estão em alto patamar e com trajetória crescente, muito em função da queda da renda como um todo.

Esses dados de endividamento das famílias e comprometimento de renda são calculados e divulgados pelo Bacen de forma agregada, para o conjunto de famílias. No relatório de estabilidade financeira de outubro 2021 (págs. 57 a 60) foi apresentado um cálculo individual, considerando os dados de cada um dos tomadores de crédito.

Dada essa nova metodologia de cálculo individual, temos uma evolução no endividamento das famílias, mas em menor magnitude do que a calculada de maneira agregada e temos uma relativa estabilidade em relação ao comprometimento de renda.

Gráficos 14, 15, 16, 17 – Evolução do crédito e inadimplência PF.

Status das repactuações de crédito

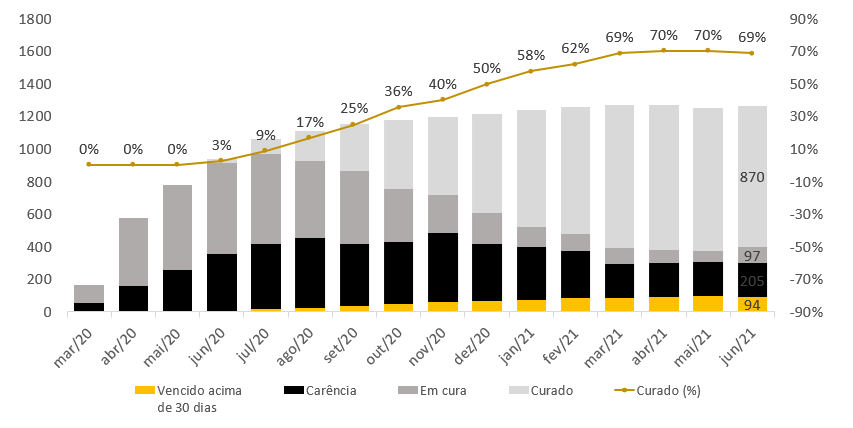

A repactuação teve uma grande aderência ao longo de 2020 no sistema financeiro brasileiro, com cerca de um terço do estoque tendo algum tipo de repactuação. A expectativa de as operações de crédito repactuadas gerarem perdas relevantes para o SFN se reduziu, como podemos ver no gráfico 18 (dados até junho de 2021), sendo que mais da metade dessas operações estão em dia e por volta de 7% com atraso acima de 30 dias.

Gráfico 18 – Repactuação por situação (R$ bi; %)

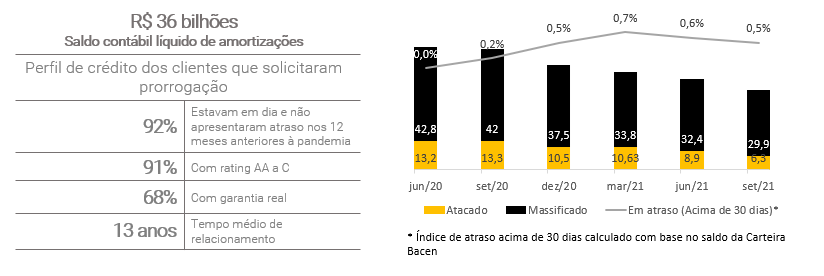

Podemos notar no gráfico 19 o que seria uma foto da carteira do Bradesco, divulgada nos demonstrativos trimestrais, através da qual podemos inferir uma certa estabilidade nesse indicador de inadimplência das operações repactuadas até setembro para todo o sistema, dado que o banco possui uma boa relevância no sistema financeiro nacional.

Gráfico 19 – Repactuações – Resumo (R$ bi; %)

Conclusões

Não temos mudanças relevantes desde o último relatório divulgado em 11 de agosto de 2021. O Sistema financeiro está capitalizado e com boa liquidez.

As provisões realizadas pelos grandes bancos ao longo de 2020 devem ser suficientes para acomodar um aumento de inadimplência.

Neste trimestre o Bradesco, revisou o guidance de 2021 com melhora na expectativa de custo do crédito e patamar semelhante a 2019. Ressaltamos a relevância do banco para o SFN; sendo assim, seus indicadores podem ser representativos para o sistema como um todo.

O crédito no SFN crescia por volta de 7% até a data mais recente disponível (julho de 2021), com destaque positivo para a retomada do crédito para PF (+10%) em linhas de financiamento imobiliário, consignado e cartão de crédito, dados a retomada da economia e do setor de serviços.

Para 2022, temos incertezas relevantes domésticas e externas que podem afetar a economia brasileira e que merecem atenção. Dentre elas, destacamos a situação fiscal brasileira, a inflação e o ritmo da alta de juros, sem deixar de acompanhar a economia global e a evolução da pandemia.

Veja mais

Fonte

Banco Central

Itaú

Santander

Bradesco

Banco do Brasil

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)