Quer analisar empresas como um verdadeiro investidor e tomar decisões mais estratégicas? Então você precisa realizar uma boa análise da receita bruta das empresas.

Neste guia prático, você vai descobrir o que é receita bruta, como interpretar esse indicador fundamental, entender sua importância para a tomada de decisão em investimentos e como usá-lo para avaliar a saúde financeira de uma empresa.

O que é receita bruta?

Receita bruta é o total das receitas obtidas pela empresa por meio da venda de bens e serviços relacionados às suas atividades operacionais, antes de qualquer dedução, como impostos, devoluções, descontos ou abatimentos.

Esse indicador é essencial para investidores, pois permite avaliar a capacidade da empresa em gerar receita através de suas operações principais, oferecendo uma visão clara sobre o desempenho e o potencial de crescimento do negócio.

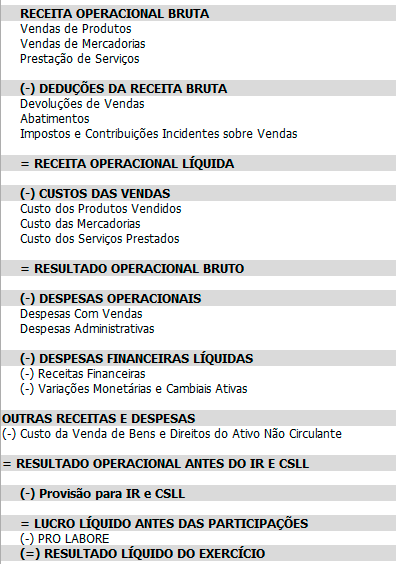

Por ser classificada na contabilidade como uma conta de resultado, a receita bruta é encontrada no relatório chamado demonstração de resultado do exercício (DRE).

Onde encontrar a receita bruta na DRE?

A Demonstração de Resultado do Exercício (DRE) é um relatório contábil obrigatório que apresenta o desempenho econômico da empresa em um determinado período, detalhando suas receitas, custos e despesas. A receita bruta, por sua relevância na análise do desempenho empresarial, é geralmente o primeiro item apresentado.

Através da DRE, investidores podem acompanhar a evolução ao longo do tempo, identificando tendências e comparando-a com empresas do mesmo setor.

Abaixo, trouxemos um exemplo para ajudar na visualização da DRE:

Qual a importância da receita bruta para os investidores?

No universo dos investimentos em ações, a análise fundamentalista é essencial para embasar decisões.

Ao acompanhar a evolução da receita bruta ao longo do tempo, os investidores podem identificar tendências de crescimento, avaliar o desempenho operacional e comparar empresas em um mesmo setor.

Embora ainda precise de análises mais aprofundadas, como margens de lucro e eficiência operacional, para tomada de decisão, a receita bruta ainda é uma boa base.

Por isso, lembre-se: a análise da receita bruta se torna ainda mais poderosa quando combinada com outros indicadores, como:

- Receita líquida;

- Endividamento;

- Fluxo de caixa operacional;

Essa combinação estratégica permite traçar um panorama completo da saúde financeira da empresa.

Portanto, o acompanhamento é fundamental para investidores que buscam oportunidades promissoras e desejam tomar decisões embasadas em informações financeiras sólidas.

Receita bruta e legislação: o que os investidores precisam saber

Ao analisar a receita bruta de uma empresa, os investidores devem estar cientes das diferentes definições presentes na legislação tributária. Essas variações podem impactar a interpretação dos dados financeiros e, consequentemente, as decisões de investimento, são elas:

- Simples Nacional e a receita bruta;

- PIS e COFINS

2.1. Regime cumulativo

2.2 Regime não cumulativo

1. Simples Nacional e a receita bruta

No Simples Nacional, regime tributário simplificado voltado para micro e pequenas empresas, a receita bruta é um dos principais critérios para definição de alíquotas e enquadramentos.

Ela é composta pelo total das receitas decorrentes da venda de bens e serviços realizados em nome próprio, incluindo também receitas obtidas em operações feitas por conta de terceiros.

No cálculo, não são consideradas as vendas canceladas nem os descontos incondicionais concedidos

Investidores que analisam empresas enquadradas no Simples Nacional devem considerar a definição legal específica de receita bruta prevista neste regime.

Isso é essencial para avaliar corretamente o porte da empresa, seu enquadramento tributário e seu desempenho financeiro, evitando distorções na análise fundamentalista.

2. PIS e COFINS

A legislação do PIS (Programa de Integração Social) e da Cofins (Contribuição para o Financiamento da Seguridade Social), define receita bruta conforme o regime de tributação da empresa, podendo ser cumulativo ou não cumulativo.

2.1 Regime cumulativo

Aqui a base de cálculo para a renda bruta é apenas o faturamento, correspondendo à receita de venda de bens e serviços, decorrente das atividades principais. Olhando para as contribuições tributárias, não existe dedução de créditos sobre os custos e despesas.

Valores das alíquotas na Receita Bruta:

- PIS: 0,65%

- COFINS: 3%

Cálculo do valor tributado:

Contribuição = Receita bruta * (0,65% + 3%)

2.2 Regime não cumulativo

Esse regime olha para o cálculo de forma mais abrangente, considerando o total das receitas contabilizadas, independentemente de sua origem, seja do faturamento ou não.

Essa diferença em relação à definição do Simples Nacional pode resultar em valores distintos para a receita bruta, exigindo atenção redobrada dos investidores ao comparar empresas sob regimes tributários diferentes.

Valores das alíquotas na Receita Bruta:

- PIS: 1,65%

- COFINS: 7,6%

Cálculo do valor tributado:

Contribuição = Receita bruta * (1,65% + 7,6%) – Créditos sobre custos

Impacto da receita bruta nas decisões de investimentos

Compreender as nuances da legislação tributária em relação à receita bruta é crucial para investidores, pois permite:

- Interpretar corretamente os dados: garantir que os números financeiros divulgados pelas empresas sejam analisados dentro do contexto tributário adequado;

- Comparar diferentes regimes tributários: realizar comparações precisas entre empresas sujeitas a diferentes regimes tributários;

- Tomar decisões mais embasadas: fortalecer a tomada de decisão com informações precisas e confiáveis sobre o desempenho financeiro da empresa.

Portanto, ao analisar a receita bruta, considere o contexto tributário de cada empresa para obter uma visão completa e apurada do seu desempenho financeiro.

Impostos que afetam a receita bruta e sua relação com os investimentos

Ao analisar a receita bruta de uma empresa, é fundamental que os investidores estejam atentos aos impostos que incidem sobre suas operações.

Compreender esses impostos é essencial para uma avaliação precisa do desempenho financeiro. Vamos explorar os principais impostos que podem afetar a receita bruta:

- Imposto sobre Produtos Industrializados (IPI): tributo federal que incide sobre os produtos industrializados. Empresas do setor industrial podem ter deduções significativas na receita bruta devido ao IPI, o que deve ser considerado na análise de desempenho.

- Imposto Sobre Serviços (ISS): tributo municipal que incide sobre a prestação de serviços.

- Imposto sobre Circulação de Mercadorias e Serviços (ICMS): tributo estadual que incide sobre a circulação de mercadorias e alguns serviços. É especialmente relevante para empresas que atuam com comércio, transporte e comunicação, afetando diretamente o valor bruto das vendas.

- PIS e COFINS: Já citados anteriormente, são contribuições federais que incidem diretamente na renda bruta total, a depender do regime tributário.

Lembre-se: analisar o impacto dos impostos na receita bruta é essencial para interpretar corretamente os dados financeiros e tomar decisões de investimento mais embasadas.

Como calcular receita bruta?

A receita bruta representa o valor total recebido por uma empresa com a venda de seus produtos ou serviços, antes de qualquer dedução. Portanto, para calculá-la, você precisa de duas informações essenciais:

- Volume de produtos/serviços vendidos: quantidade total de produtos ou serviços comercializados em um período específico.

- Preço unitário de venda: valor individual de cada produto ou serviço.

Com esses dados em mãos, a fórmula para cálculo é bastante simples:

Receita bruta = volume vendido x preço unitário.

Exemplo prático: imagine que uma empresa vendeu 1.000 unidades de um produto a um preço unitário de R$ 50,00 durante um mês.

Receita Bruta = 1.000 x R$ 50,00 = R$ 50.000,00

Portanto, a receita bruta da empresa nesse período seria de R$ 50.000,00.

Mas vale retomar que:

- A receita bruta não considera custos de produção, impostos ou outras despesas operacionais.

- É um indicador importante para avaliar o desempenho das vendas de uma empresa, mas deve ser analisado em conjunto com outros indicadores financeiros para uma avaliação completa.

Se sente inseguro para realizar esse tipo de análise? Consulte uma assessoria ou consultoria especializada da XP. Realize investimentos de forma estratégica e lucrativa!

2 exemplos práticos de como analisar receita bruta

Agora que você entendeu o conceito e o cálculo base, vamos trazer a análise da receita bruta para o mundo real com dois exemplos práticos:

Comparando a receita bruta de empresas do mesmo setor

Imagine que você está analisando o setor de varejo de moda e quer comparar o desempenho de duas gigantes do mercado: empresa A e empresa B.

Para simplificar, vamos supor que os dados a seguir (fictícios) sejam referentes ao último ano fiscal (2024):

- Empresa A: Receita bruta de R$ 12 bilhões

- Empresa B: Receita bruta de R$ 10 bilhões

A primeira impressão é que a A parece ser a empresa mais eficiente por ter gerado a maior receita bruta. Mas, como já sabemos, essa análise isolada é muito superficial!

Vamos aprofundar a análise com outros fatores:

1. Crescimento da receita bruta:

- Hipótese 1: a empresa A cresceu 5% em relação ao ano anterior, enquanto a empresa B cresceu 8%. Isso pode indicar que a B está conquistando mercado de forma mais acelerada, mesmo com uma receita bruta menor atualmente.

- Hipótese 2: ambas as empresas tiveram um crescimento de 10%. Nesse caso, a A se mantém atrativa por ter um volume de vendas maior, mas a B demonstra eficiência similar em seu crescimento.

2. Margem Bruta:

- Hipótese 1: a empresa A possui margem bruta de 40%, enquanto a B tem 35%. Isso indica que a A é mais eficiente em transformar suas vendas em lucro bruto, o que pode ser um ponto positivo para a empresa.

- Hipótese 2: a B aumenta sua margem bruta para 42% através de um controle de custos mais eficiente ou um mix de produtos mais lucrativo, mesmo com uma receita bruta nominalmente inferior.

3. Outros Indicadores (No caso, a EBITDA):

- EBITDA (Lucros antes de Juros, Impostos, Depreciação e Amortização): Imagine que a empresa A tenha um EBITDA de R$ 2 bilhões, enquanto a empresa B apresenta R$ 1,8 bilhão. Apesar da diferença, a análise do EBITDA em conjunto com a margem bruta e o crescimento da receita bruta fornecerá uma visão mais completa da geração de caixa e lucratividade de cada empresa.

Insights: Podemos visualizar como a análise comparativa da receita bruta, combinada a outros indicadores e o contexto do mercado, é crucial para tomar decisões de investimento mais assertivas.

Lembre-se de que este é um exemplo simplificado e fictício e, na prática, a análise envolverá uma gama maior de dados e indicadores.

Conte com a ajuda de profissionais!

Comparando a receita bruta de empresas de setor diferentes

Agora você tem outro dilema: investir em uma gigante do petróleo X ou na potência de bebidas Y.

Ambas são empresas sólidas. Não é recomendada a comparação de setores distintos, porém, como a análise da receita bruta, em conjunto com outros fatores, é possível analisar seus conhecimentos em busca de maior rentabilidade.

Vamos analisar dados fictícios de 2024 para este exemplo:

| Empresa | Receita bruta (R$ bilhões) | Margem bruta | Crescimento da Receita Bruta |

| X | 200 | 30% | 10% |

| Y | 80 | 50% | 5% |

Analisando a Rentabilidade:

1. Margem bruta: apesar da receita bruta significativamente maior da X, a Y demonstra maior eficiência em transformar suas vendas em lucro bruto, com uma margem bruta de 50% contra 30% da X. Isso significa que, a cada R$ 100,00 de receita, a Y gera R$ 50,00 de lucro bruto, enquanto a X gera R$ 30,00. Seria uma questão operacional.

2. Crescimento da receita bruta: a X, neste exemplo, apresenta um crescimento superior ao da Y (10% vs. 5%). Isso pode indicar que a demanda por petróleo e seus derivados está mais aquecida no momento ou a existência de algum outro fator alterando o contexto, impulsionando as vendas da X.

Considerações adicionais:

- Volatilidade do setor: é crucial considerar que o setor de petróleo é historicamente mais suscetível a oscilações de preços e crises globais, o que pode impactar a rentabilidade da empresa X, mesmo com uma margem bruta menor no momento.

- Dividendos: se a empresa X é conhecida por distribuir dividendos robustos, isso pode ser um atrativo para o investidor que busca renda passiva.

Insights:

A decisão final exige uma análise mais aprofundada de outros indicadores, como lucro líquido, endividamento, histórico das empresas e perspectivas futuras de cada setor. No entanto, este exemplo ilustra como a receita bruta, combinada à margem bruta e ao crescimento, fornece insights valiosos sobre a rentabilidade.

Lembre-se: Investir em ações envolve riscos. Diversificar sua carteira e buscar orientação profissional são atitudes essenciais para minimizar perdas e alcançar seus objetivos financeiros! Conte com a XP Investimentos para conquistar seus objetivos!

Conclusão

Entender como funciona a receita bruta e saber analisá-la é essencial para qualquer investidor que busca tomar decisões estratégicas no mercado financeiro.

Ao compreender como esse indicador fundamental se conecta com outros indicadores-chave, você estará mais bem preparado para avaliar a saúde financeira de uma empresa e identificar oportunidades promissoras de investimento.

Continue aprendendo o necessário no nosso blog. Você encontrará conteúdos que vão te ajudar a fazer cada vez mais escolhas estratégicas para sua vida financeira.

Se você ainda não tem conta na XP Investimentos, abra a sua!