Resumo: Após uma temporada bastante remuneradora para as usinas, a safra 21/22 do setor sucroenergético herda o legado de seca do ciclo passado com maior intensidade, resultando em comprometimento da produtividade, e, por consequência, redução do volume de moagem de cana-de-açúcar.

As usinas iniciaram a safra bastante fixadas em açúcar e terão que realizar seus contratos de exportações ao longo da temporada. Com isso, o volume perdido pela redução da moagem e produtividade deverá ser direcionado ao etanol, reduzindo sua produção ante a que havia sido projetada no início da safra.

O descasamento entre oferta e demanda tende a sustentar as cotações de açúcar em patamares elevados. Na frente de biocombustíveis, o etanol anidro (utilizado na composição da gasolina) deverá ser o destaque da temporada, sendo negociado em níveis elevados de preços em detrimento ao prêmio pago sobre o hidratado.

Safra 2020/21

Para melhor entendimento, esclarecemos que a safra 2020/2021 na região Centro-Sul do Brasil abrange o período de colheita, entre abril e dezembro de 2020, e a entressafra, entre janeiro e março de 2021. Suas variações também se aplicam (ex: 2021/2022 seria o intervalo de abril de 2021 a março de 2022).

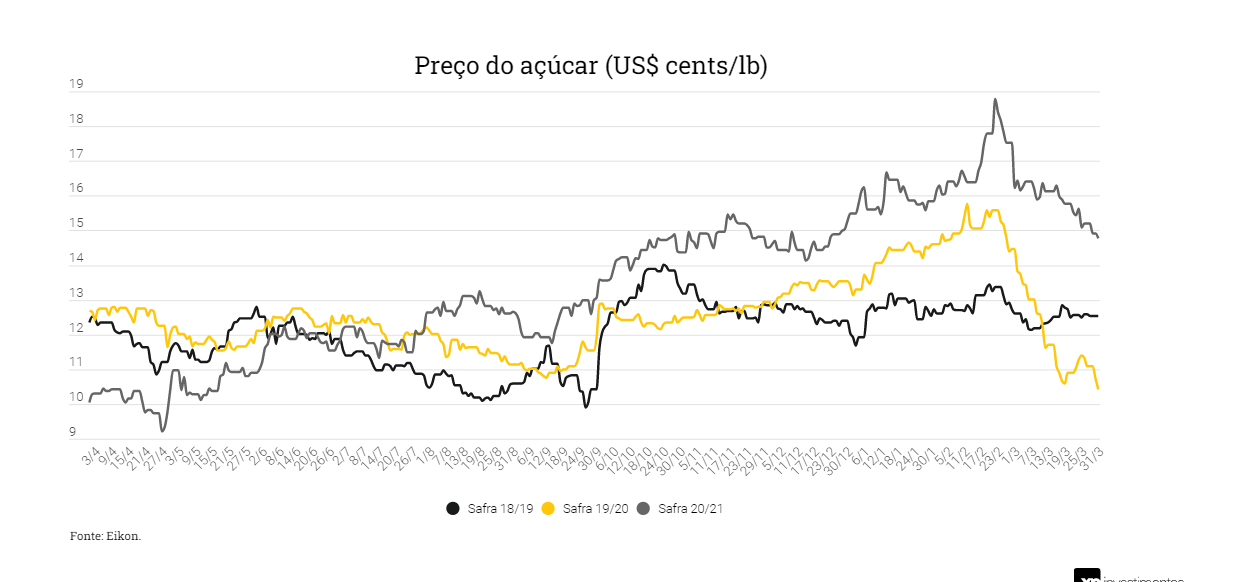

Após duas safras com as cotações do açúcar comprimidas, justificado pelo excesso de oferta no comércio internacional, muitas usinas tiveram seus fluxos de caixa altamente pressionados, com geração aquém do seu potencial. Eis que as menores safras na Índia e Tailândia foram responsáveis pelo aumento de preços do açúcar a partir do último trimestre da safra 2019/20. Seria o início de um ciclo positivo para o setor?

Em março de 2020, porém, o Brasil foi atingido pela pandemia da covid-19 e as medidas de restrição de circulação adotadas para a contenção do vírus reduziram consideravelmente o tráfego de pessoas, o que levantou dúvidas sobre o mercado de combustíveis.

Quanto ao açúcar, apesar da queda repentina de suas cotações em abril de 2020 em razão dos temores com o agravamento da pandemia, a commodity voltou a ser negociada em patamar elevado a partir de meados de setembro, prevalecendo os bons fundamentos do adoçante. Em meados de fevereiro de 2021, os contratos futuros de açúcar negociados na Bolsa de Valores de Nova York alcançaram 17 centavos de dólar por libra-peso, nível não observado desde março de 2017.

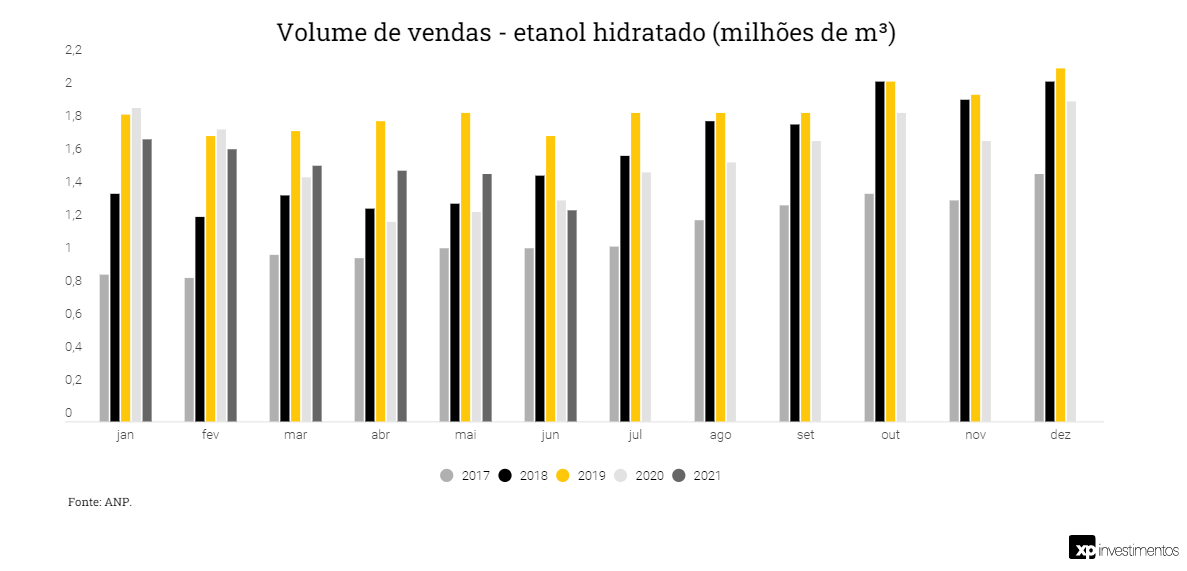

Após recorde de produção de biocombustíveis na temporada 2019/20, houve forte contração na safra seguinte: a redução significativa nos preços internacionais do petróleo, dadas as medidas de restrição, foi responsável pela destinação maior do ATR ao adoçante no ciclo. Como consequência, a produção de etanol total (considerando cana-de-açúcar e milho) no Brasil retraiu 8,2% em relação à safra anterior para 36,5 bilhões de litros.

ATR é a sigla para Açúcar Total Recuperável, ou seja, a quantidade de açúcar (em quilogramas) que de fato sai da cana colhida (em toneladas). Nessa conta, por exemplo, é excluído o bagaço da cana, que pode ser reutilizado de outras formas.

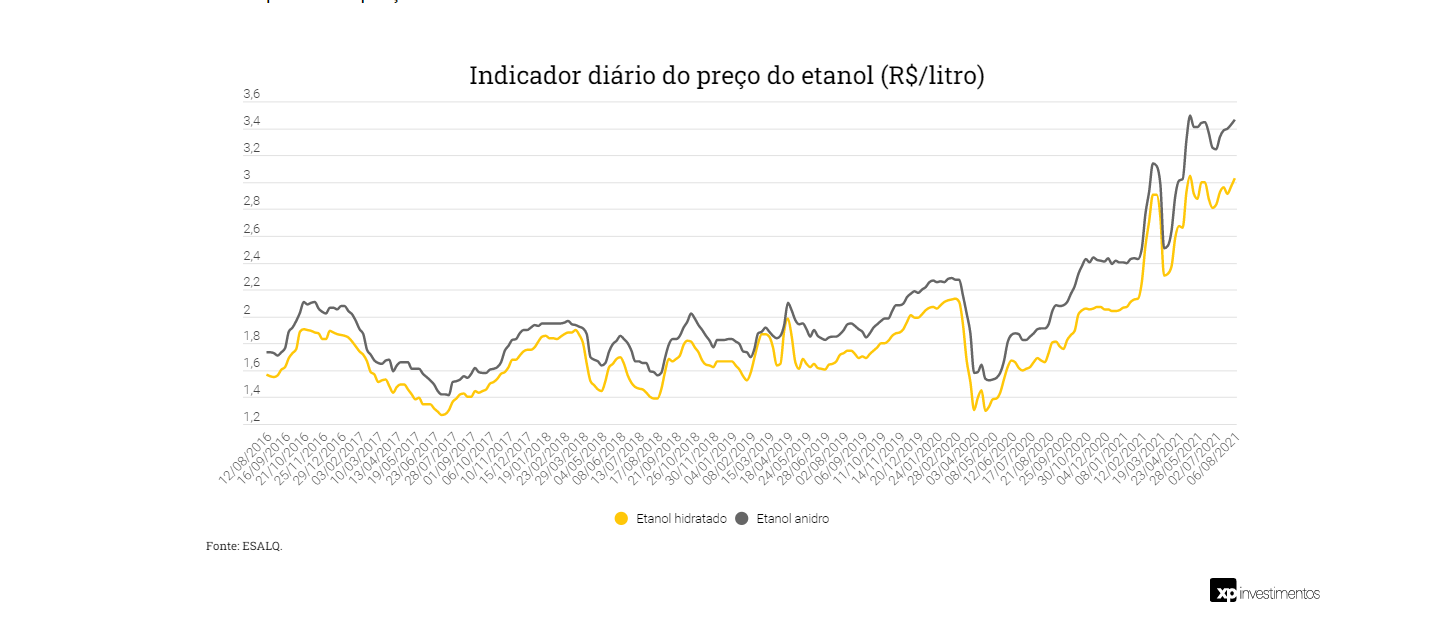

Com a retomada gradual do consumo na metade da safra, o preço do etanol hidratado se recuperou de maneira acelerada e renovou sua máxima histórica na safra no último dia 2 de março, quando cotado em R$ 2.990/m³. Sendo assim, ambos os produtos encerraram a safra sendo negociados a preços bastante favoráveis, resultando em rentabilidade recorde para as usinas no exercício.

Portanto, segue a reflexão: o que de fato as usinas fizeram por esse resultado extraordinário do setor, uma vez que todos esses movimentos se deram em razão a “fatores externos”?

Primeiramente, cita-se a resposta rápida e assertiva que as usinas tiveram ao fazerem a mudança de mix de destinação do ATR, com maior participação do açúcar na composição, visando captar a melhor dinâmica de preços do adoçante.

Também destacamos o reposicionamento das dívidas das companhias através do acesso a operações estruturadas e, consequentemente, linhas de créditos mais longas. Inclusive, muitas usinas fizeram amortizações expressivas de suas dívidas bancárias, aproveitando a forte geração de caixa, o que resultou na forte redução em seus índices de alavancagem.

Por fim, pontua-se o trabalho que as usinas tiveram em implementar maior governança e profissionalização no setor há algum tempo atrás. Grupos que ainda tinham financiamentos atrelados às operações das pessoas físicas controladoras vieram finalizando tais reestruturações com sucesso, tornando-o assim um setor com alto nível de governança.

Os méritos de uma safra tão assertiva obviamente não são dados apenas às ações das usinas, mas nada mais justo que dar às usinas o que são das usinas.

Safra 2021/22

Desde antes do início da safra, era sabido que o ciclo herdaria o legado de seca da safra passada com maior intensidade e provocaria forte impacto na produção de cana. Ao contrário do ciclo anterior, que apresentou bons índices de precipitação no período de entressafra, a estiagem está sendo constante nesta temporada, atingindo várias fases de crescimento da cana. O reinício da moagem começou atrasado, já que muitas usinas optaram por deixar as lavouras se desenvolverem mais para compensar os efeitos da seca.

Com isso, estima-se que a quebra não seja inferior a 5%. Inclusive, determinadas regiões poderão alcançar até 20%, segundo estudos da Consecana. Avalia-se que São Paulo deverá ser responsável por aproximadamente 75% da quebra na região Centro-sul do Brasil.

Também destaca-se o comprometimento da produtividade, que deverá resultar em redução do volume de produção. Ao conversar com alguns participantes do mercado, percebe-se que os impactos ainda estão sendo apurados pelas usinas, que até então não conseguem estimar com clareza o reflexo desses fatores no fluxo de caixa.

Ainda no âmbito de condições meteorológicas, pontua-se a ocorrência de frentes frias, que estão levando a geadas. Tais formações tendem a reduzir a qualidade da cana, agregar dificuldades no manejo da colheita e criar desafios ainda maiores para 2022. Ressalta-se que a geada leve pode danificar as folhas, enquanto a muito severa pode matar a planta, o que causa apodrecimento.

Pontos de atenção

- A ocorrência das geadas poderá diminuir a oferta de cana (matéria prima) na próxima safra.

- Dependendo do impacto climático, principalmente o causado pela geada, os níveis de produção retornam de forma mais gradativa, podendo trazer uma conta adicional às companhias para a safra 2022/23.

A safra deverá ser difícil em termos agrícolas e a qualidade do manejo será um fator-chave para garantir menor quebra. Portanto, as usinas que realizaram melhorias operacionais nas últimas safras deverão ser menos prejudicadas do que as que possuem menor nível de eficiência nos tratos culturais. Pontuamos que as usinas em nosso universo de cobertura seguem investindo adequadamente na manutenção de seus canaviais.

Uma safra mais doce?

As usinas iniciaram a safra 2021/22 fortemente fixadas no açúcar e terão que realizar seus contratos de exportações ao longo da temporada. Dados o volume perdido pela redução da moagem e a menor produtividade, a produção de etanol será menor do que a projetada no início da safra, para que as usinas possam fazer frente às suas vendas prévias de açúcar.

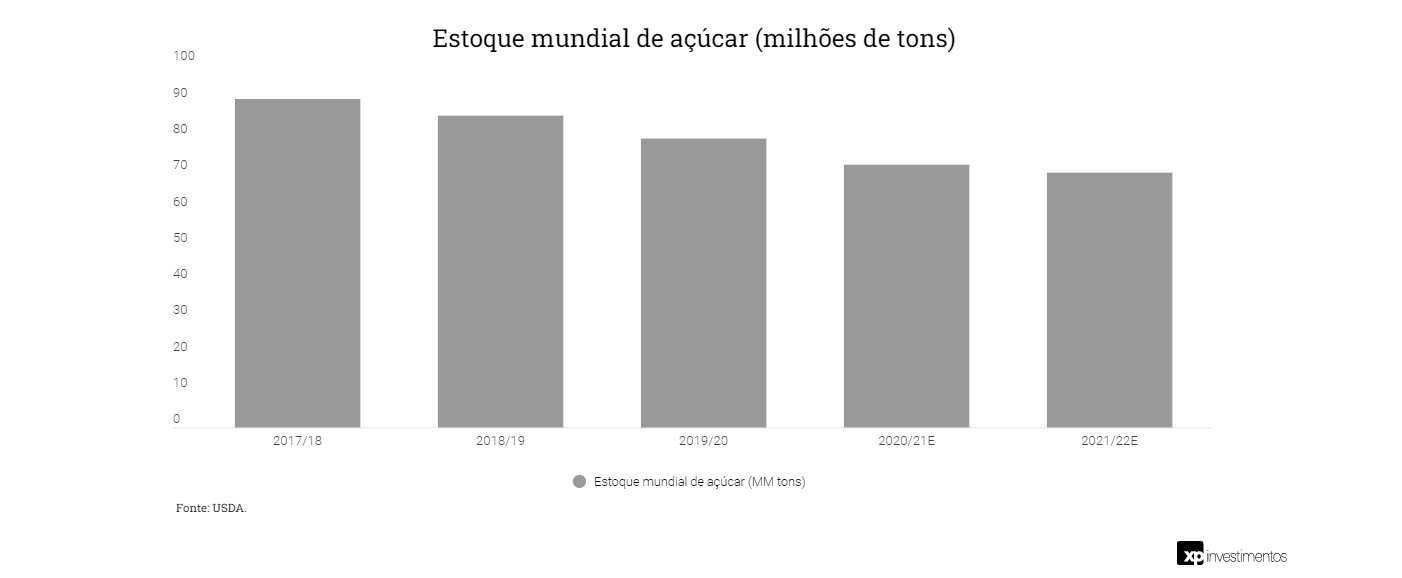

Açúcar: Apesar do aumento da produção, os estoques nos mercados internacionais seguem em trajetória descendente. Esse descasamento entre oferta e demanda tende a sustentar as cotações de açúcar em patamares elevados. Como a maior parte da produção do adoçante pelas usinas já foi comercializada, com preços fixados e sendo destinada à exportação, o mercado interno poderá sofrer com a escassez de produtos e aumento de preços. Destacamos que todas as usinas em nosso universo de cobertura contam com a possibilidade de produção de açúcar cristal e tenderão a ser beneficiadas por esse movimento.

Etanol: Dado o maior período de entressafra, causado pelo encerramento antecipado da colheita no ciclo anterior e atraso no início desta, a retomada da produção de etanol também foi atrasada, o que reduziu a oferta e valorizou a cotação do etanol. A paridade entre a gasolina e etanol hidratado (consumido por automóveis) segue acima de 70% (percentual em que é indiferente a escolha por um ou outro combustível), o que desestimula o consumidor a usar o etanol no abastecimento dos carros do tipo flex no Brasil.

A combinação entre quebra de safra, menor ATR e menor volume de etanol deverá favorecer o etanol anidro (utilizado na composição da gasolina), que vem operando em níveis elevados em detrimento ao prêmio pago sobre o hidratado. Também favorece o anidro a queda do volume de hidratado e a possível retomada na demanda, fatores que fazem com que as usinas comercializem o produto a preços elevados.

Vale acompanhar

Oferta x Demanda: Do lado da oferta, o Brasil encontra-se mais restritivo na produção de açúcar e a Índia poderá direcionar volume maior da sua produção para o etanol, uma vez que o governo indiano deverá antecipar a possibilidade de empresas de combustível venderem gasolina contendo 20% de etanol (E20). Do lado da demanda, o crescimento mundial e o avanço da vacinação deverão intensificar a procura por etanol, enquanto a demanda por açúcar segue aquecida.

Redução de área plantada: O novo ciclo de commodities elevou a cotação de diversos insumos, como fertilizantes, corretivos, diesel, chapas de aço e grãos. Já que os preços de soja e milho estão bastante remunerativos, é possível que gere migração de alguns fornecedores independentes para outras culturas que possuam rentabilidade superior. A possível redução de área cultivada poderá contribuir para a redução do volume total de cana.

Estoque mundial de açúcar: O estoque deverá vir mais equalizado em razão da retomada da produção por alguns países produtores importantes como Tailândia e Europa, que sofreu com a propagação do chamado vírus do amarelo da beterraba que tornou-se mais difícil desde que a União Europeia ampliou o veto ao uso de neonicotinoides em 2018, inseticidas que causam a morte de abelhas.

Aumento do custo da safra: Na safra atual, houve elevação considerável dos custos como um todo, com destaque ao custo de arrendamento, matéria prima (cana), insumos e defensivos, estes atrelados inclusive ao dólar.

Conclusão

QUEBRA DE SAFRA + RETRAÇÃO DA PRODUTIVIDADE + AUMENTO DOS CUSTOS + PREÇOS ELEVADOS

Essa matemática será suficiente para manter a geração de caixa no mesmo patamar que a safra passada? Apesar dos números ainda consistentes e fluxo de caixa positivo que deverão dar tração à continuidade da estratégia de desalavancagem dos grupos, estes deverão vir inferiores quando comparados com a temporada anterior.

Veja mais

Fonte

Canaplan

Cepea-Esalq

Conab

Pecege

Unica

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)