Estamos iniciando a nossa cobertura de Research ESG na XP. A sigla ESG advém do termo em inglês Environmental, Social and Governance – ou, em português, ASG, referindo-se à Ambiental, Social e Governança. Neste conteúdo, fornecemos uma visão geral sobre esse tema e o porquê acreditamos que estas três letras irão revolucionar o mundo dos investimentos.

Por que você deve ler esse relatório? Veja abaixo um resumo dos principais pontos.

A relevância dos fatores ESG ao redor do mundo: Globalmente, mais de US$30 trilhões em ativos sob gestão (AuM, sigla em inglês para “Assets Under Management”) são gerenciados por fundos que definiram estratégias sustentáveis. Só na Europa são US$14,1 trilhões, equivalente a mais de 50% do AuM total do continente, enquanto nos Estados Unidos esse número já representa ~25%. Nos últimos anos, cada vez mais investidores estão colocando o conceito de “investimentos responsáveis“ como fator decisivo na alocação de recursos e, na nossa visão, esse movimento deve somente se intensificar adiante.

E no Brasil, em que etapa estamos? O interesse cada vez maior pela temática ESG tem rapidamente transformado a indústria de investimentos ao redor do mundo e, na nossa visão, isso é um bom indício do que está por vir no país. A pandemia do Coronavírus agiu como um catalisador e vemos um número de razões estruturais pelas quais a participação dos investimentos ESG continuarão ganhando força no Brasil. Na nossa visão, as empresas que não se adaptarem a este novo cenário ficarão para trás.

Três principais razões do porquê você deve, e muito, se importar com ESG: (1) O engajamento dos investidores e o comportamento dos consumidores estão levando as empresas a se reinventarem; (2) A regulação força, cada vez mais, os tópicos ESG na agenda dos investidores; e (3) ESG tem sido um sinal particularmente eficaz de “alfa”, ou seja, de geração de retorno acima do mercado, nos últimos anos.

A incorporação dos fatores ESG nos investimentos: Destacamos três pontos importantes: (1) existem diferentes estratégias e elas não são excludentes, pelo contrário; (2) há uma série de provedores de dados ESG que usam diferentes metodologias e, na nossa visão, cada um apresenta seus diferenciais, sendo mais ou menos funcionais a depender do objetivo do investidor; (3) identificar quais fatores ESG são relevantes para cada setor não é uma tarefa simples, embora essencial – a alocação de tempo pelas empresas em fatores pouco relevantes implica, automaticamente, em gastar menos tempo no que importa e isso, no longo prazo, leva à destruição de valor.

Da teoria à prática: Vemos vários benefícios nos serviços oferecidos pelas consultorias ESG e, após um intenso processo de entendimento das diferentes metodologias, acreditamos que a MSCI é a melhor posicionada para nos ajudar nessa jornada. Na nossa visão, a robusta metodologia do MSCI, somada à opinião, expertise e olhar crítico do time de Research da XP, é muito poderosa, e é isso que iremos fazer ao longo dos próximos meses.

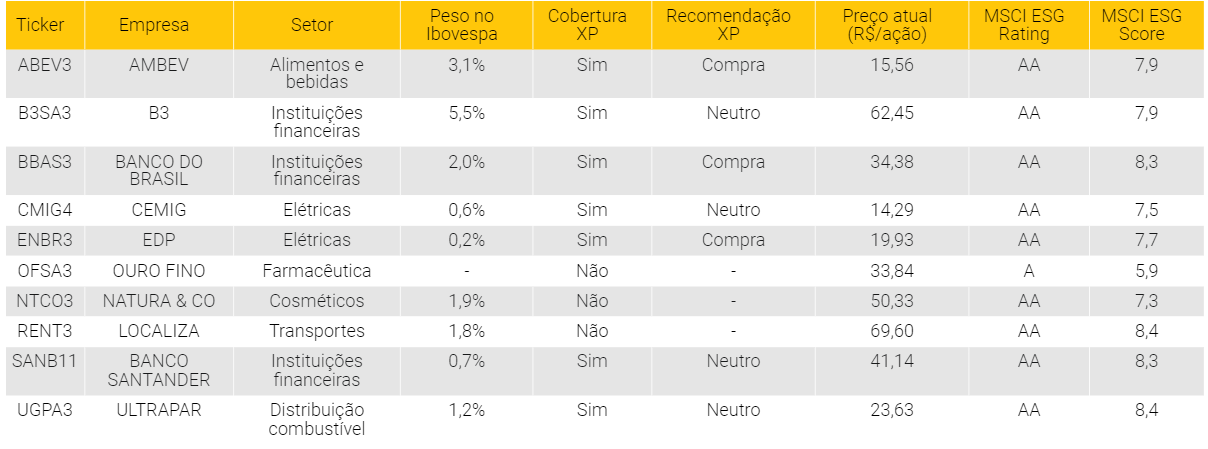

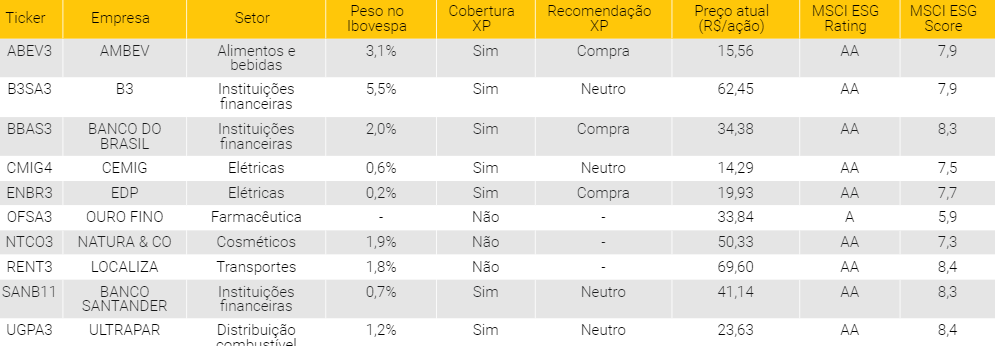

Seleção ESG: Para nós, ESG é um processo, não cabendo, portanto, uma classificação binária ou estacionária – não se trata de ser ou não ser ESG: o que vemos são diferentes companhias em diferentes estágios dessa jornada. Afinal, quais são as empresas que são referência no tema? Pensando nisso e tendo como base o MSCI ESG Ratings, elaboramos a chamada Seleção ESG, composta pelas 10 empresas, dentre o índice Ibovespa e nosso universo de cobertura, com os melhores ratings ESG pela MSCI.

Esperamos que aproveite a leitura!

Seleção ESG

* atualizado dia 04/fev/2021

Começando pelo básico: O que é ESG?

ESG: Você muito provavelmente já deve ter ouvido diferentes pessoas mencionarem essas três letras. Durante a Expert 2020, evento que promovemos em julho, vários foram os painéis em que o termo foi colocado no centro das discussões, seja por investidores, empresários, empreendedores, tanto brasileiros, quanto estrangeiros. Sem dúvidas, a Expert nos confirmou o que já temos percebido nos últimos meses: essa sigla veio para ficar e será cada vez mais fator central das discussões.

Afinal, o que essas tão mencionadas três letras significam? A sigla ESG advém do termo em inglês Environmental, Social and Governance – ou, em português, ASG, referindo-se à Ambiental, Social e Governança. No mundo dos investimentos, investimento ESG é aquele que incorpora questões ambientais, sociais e de governança como critérios na análise, indo além das tradicionais métricas econômico-financeiras e, com isso, permitindo uma avaliação das empresas de forma holística.

A adoção de princípios ESG na análise de empresas permite-nos trazer para mesa de discussão questões que, além de serem fatores cruciais para o bem da sociedade, manutenção do planeta e construção de um mundo melhor, afetam diretamente os resultados das empresas. Na nossa visão, as empresas vencedoras serão aquelas cujo comportamento em relação às questões ambientais, sociais e de governança são colocadas em primeiro plano.

Fatores ambientais: uso de recursos naturais, emissões de gases de efeito estufa (CO2, gás metano), eficiência energética, poluição, gestão de resíduos e efluentes.

Fatores sociais: políticas e relações de trabalho, inclusão e diversidade, engajamento dos funcionários, treinamento da força de trabalho, direitos humanos, relações com comunidades, privacidade e proteção de dados.

Fatores de governança: independência do conselho, política de remuneração da alta administração, diversidade na composição do conselho de administração, estrutura dos comitês de auditoria e fiscal, ética e transparência.

Antes de abordarmos as diferentes estratégias para incorporação dos fatores ESG no processo de investimento, na próxima seção daremos um contexto acerca do quão difundido isso está ao redor do mundo e, na sequência, especificadamente no Brasil.

Quer que sua empresa seja referência em ESG? A XP Empresas ajuda transformar o seu negócio!

A relevância dos fatores ESG ao redor do globo

Nos últimos anos, os investidores em todo o mundo se envolveram cada vez mais com o conceito de “investimento responsável”, impulsionado pela crescente conscientização de questões como mudanças climáticas, diversidade de gênero e impacto do uso de plásticos no meio ambiente.

Embora as discussões acerca dos princípios ESG tenha ganhado notoriedade recentemente no Brasil, quando olhamos ao redor do mundo, fica evidente que a consideração dos fatores ESG não vem de hoje e, mais importante do que isso, que não se trata de uma tendência passageira, mas sim de uma nova realidade.

Esse interesse cada vez maior pela temática ESG tem rapidamente transformado a indústria de investimentos e surtido dois efeitos principais e complementares, detalhados abaixo: 1. movimentação dos investidores preocupados com ESG para portfólios que estejam alinhados com seus princípios e 2. movimentação das empresas na adoção de práticas ESG.

1. Movimentação dos investidores para portfólios alinhados com os princípios ESG

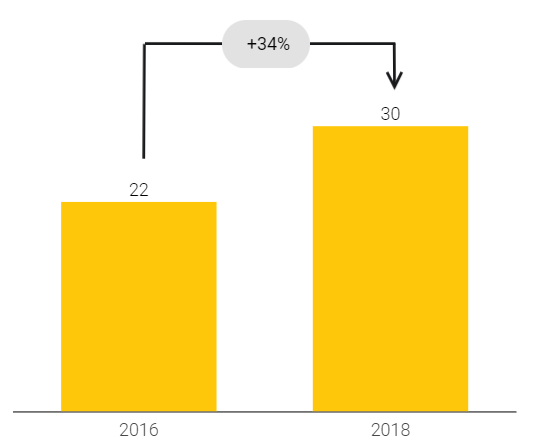

Globalmente, mais de US$30 trilhões em ativos sob gestão (AuM, na sigla em inglês) são gerenciados por fundos que definiram estratégias sustentáveis. Isso representa um aumento de 34% em relação à 2016, de acordo com a Global Sustainable Investment Alliance.

Sem dúvida, a representatividade das diferentes regiões do mundo não é homogênea, dado os diferentes estágios de maturidade em relação à percepção da importância dos fatores ESG e consequente incorporação de estratégias sustentáveis na gestão de ativos. Nesse sentido, temos o continente europeu liderando, de longe, essa corrida.

Gráfico 2. Evolução do AuM em investimento sustentável (US$)

Gráfico 3. Participação (%) dos mercados no total do AuM

Dos +US$30 trilhões em ativos sustentáveis sob gestão globalmente, US$14,1 trilhões estão na Europa, montante este que representa mais de 50% do AuM total do continente. Ainda que esse tipo de investimento já fosse difundido na região há alguns anos, quando olhamos para a taxa de crescimento de 2016 a 2018, os investimentos sustentáveis cresceram 11%.

Nos Estados Unidos e Japão, por sua vez, a representatividade dos investimentos sustentáveis é menor do que quando comparado à Europa, girando em torno de 26% e 18%, respectivamente. No entanto, quando olhamos para a taxa de crescimento, fica explícito que essa tendência tem acelerado significativamente – nos EUA, esse mesmo percentual era de 22% em 2016, enquanto no Japão era de apenas 3%, implicando um crescimento de mais de 400% no país asiático.

Outro dado que evidencia a movimentação acelerada dos investidores para portfólios alinhados com os princípios ESG é o número de signatários do código de sustentabilidade do PRI – o PRI (Principles for Responsible Investment na sigla em inglês, ou Princípios para o Investimento Responsável, na tradução livre) representa o compromisso dos grandes investidores institucionais do mundo de investir em negócios sustentáveis.

Desde 2016, o número de signatários do PRI mais do que dobrou, ultrapassando a marca de 3.000 membros e somando mais de US$100 trilhões em AuM, número 15 vezes maior do que em 2006. Novamente, destaque para a Europa, que concentra 1.715 instituições signatárias, mais de 50% do total.

Olhando para frente, a pergunta que fica é: iremos continuar vendo cada vez mais investidores colocando os fatores ESG como fator decisivo na alocação de recursos? Na nossa visão, sim! Ao longo do relatório, entraremos nas razões pelas quais acreditamos que esse movimento deve somente se intensificar adiante.

2. Movimentação das empresas na adoção de práticas ESG

Do ponto de vista das empresas, não há dúvidas de que ainda há muito a ser feito para que os resultados de longo prazo em termos de sustentabilidade sejam alcançados. Contudo, do lado positivo, vemos que o foco crescente nas questões ambientais, sociais e de governança pelos investidores, bem como pela sociedade em geral, já tem surtido efeitos no comportamento das companhias, seja porque elas estão de fato alinhadas com os princípios ESG ou simplesmente por reconhecerem que para atrair capital esse é um fator cada vez mais imprescindível.

Quando olhamos para o número de bolsas de valores ao redor do mundo que tem implementado ativamente a divulgação de parâmetros ESG como requisito para listagem de ações, observamos um número que vem crescendo ano a ano.

Sem dúvidas tivemos um avanço, contudo, esse número ainda tem espaço para crescer, dado que representa somente 24% das bolsas globais. Tendo em vista a relevância crescente dos fatores ESG, não seria de se surpreender a divulgação de relatórios que abordam as perspectivas ambientais, sociais e de governança tornar-se um requisito obrigatório para as empresas listadas.

Contudo, enquanto isso, as empresas estão cada vez mais, ainda que não obrigatoriamente, divulgando informações relevantes sobre políticas que tangem os aspectos ESG. A bolsa americana (S&P500), por exemplo, não possui essa divulgação como mandatória, porém, quando analisamos a participação das empresas que possuem relatórios de sustentabilidade no índice, esse percentual evoluiu de apenas 20% em 2011, para 90% em 2019.

Mesmo com os avanços, ainda vemos um longo caminho adiante em direção ao estado da arte tanto em termos de divulgação quanto às próprias práticas ESG pelas empresas.

Nesse sentido, vale atenção e cuidado para um ponto importante, o greenwashing – talvez você já tenha lido esse termo em alguma notícia, mas, afinal, o que ele significa? O greenwashing pode ser praticado tanto por empresas e indústrias, quanto por ONGs, governos ou políticos. Ele ocorre quando algum desses órgãos promovem discursos, propagandas e/ou campanhas colocando-se como sustentável, mas, na verdade, o discurso não compactua com o que é de fato feito. Em um momento como o que estamos vivendo atualmente, em que todos os olhos estão voltados para a importância de se ter boas práticas ESG, acreditamos que é necessário uma atenção redobrada visando diferenciar o que é somente um discurso do que é a prática.

Quer que sua empresa seja referência em ESG? A XP Empresas ajuda transformar o seu negócio!

E no Brasil, em que etapa estamos?

O tema ESG apenas ganhou força no Brasil depois de muito já ter sido discutido em outros países. Consequentemente, o movimento aqui, quando comparado ao cenário internacional, ainda é tímido. Mas, do lado positivo, nos últimos meses o assunto tem entrado cada vez mais na pauta dos investimentos e todos os olhos estão voltados para essas três letras.

*Os números representam o interesse de pesquisa relativo ao ponto mais alto no gráfico. Um valor de 100 representa o pico de popularidade de um termo.

Na nossa visão, a pandemia do Coronavírus agiu como um catalisador, colocando um holofote tanto na importância das questões sociais, quanto na interdependência entre os países.

Em se tratando do primeiro tópico, o Brasil ainda é um país bastante insuficiente quando o assunto é filantropia – o brasileiro doa 7x menos do que os americanos e 3x menos que os ingleses. Durante a crise do COVID-19, no entanto, nós tivemos um recorde de doações e filantropia no país – nas palavras de Eduardo Lyra, fundador da ONG Gerando Falcões, em seu painel na Expert, foram mais de R$6 bilhões doados e uma grande lição aprendida: quando a sociedade civil e as empresas se juntam ao terceiro setor, o impacto é muito maior.

Com isso em vista, a pandemia deixou explícita a interdependência que temos como nações, indivíduos e empresas. Se isso for verdade, e nós acreditamos que sim, a empresa do futuro é aquela que cuida de todos, não somente dos seus acionistas. Indo além, a empresa do futuro não é aquela que somente gera lucro, mas sim que é capaz de gerar lucro com propósito – e, na nossa visão, as companhias que não entenderem isso, provavelmente ficarão de fora.

Acreditamos que o movimento visto ao redor do mundo frente ao interesse cada vez maior na temática ESG, nos dá um bom indício do que está por vir no Brasil. Ainda que tímido, já vemos no país alguns efeitos: 1. comportamento dos investidores e 2. movimentação das empresas.

1. Os investidores locais ainda estão nos estágios iniciais da consideração dos fatores ESG em suas decisões de investimento

Os dados referentes à indústria de investimentos sustentáveis no Brasil não são tão detalhados quanto outros países, mas alguns números permitem-nos comparar o Brasil vs. demais regiões.

No que se refere ao número de signatários do PRI, o Brasil conta com 62 membros atualmente e, na comparação de 2019 com 2018, houve um crescimento de 33%. Ainda assim, o país representa somente ~2% do total de signatários (3.145) do mundo.

Segundo uma pesquisa realizada pela ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais)*, grande parte dos gestores entrevistados considerarem o potencial impacto de questões ESG em seu processo de investimento. Apesar disso, somente uma pequena parte conta com uma área específica (11%) ou com funcionários diretamente envolvidos (18%), enquanto menor ainda é o número daquelas que adotam um comitê específico para avaliar investimentos ESG (5%), conforme ilustra o gráfico abaixo.

Mesmo assim, o mercado tem avançado em importantes questões sobre o tema. O mesmo levantamento da ANBIMA mostra que, além dos gestores que possuem alguma política (21%) ou documento voltado para as questões ESG (27%), parte deles declararam que estão estruturando um documento em relação ao tema (20%).

*A pesquisa contou com 110 participantes, entre gestoras e administradoras de recursos. O patrimônio líquido sob gestão das instituições que responderam à pesquisa corresponde a 78,05% do total da indústria – um volume de 3,2 trilhões.

*A pesquisa contou com 110 participantes, entre gestoras e administradoras de recursos. O patrimônio líquido sob gestão das instituições que responderam à pesquisa corresponde a 78,05% do total da indústria – um volume de 3,2 trilhões.

2. A maioria das empresas ainda está no início da jornada em termos da divulgação de informações referentes às questões ESG

Do total de 116,9 mil companhias acompanhadas pelo Instituto Brasileiro de Geografia e Estatística (IBGE) na Pesquisa de Inovação (Pintec), apenas 4,8 mil publicaram relatórios de sustentabilidade no período de 2015 a 2017, o que corresponde a 4,1% do total.

No universo das empresas listadas na B3, Bolsa brasileira, destaque para a iniciativa Relate ou Explique para os Objetivos de Desenvolvimento Sustentável (ODS) – um conjunto de 17 objetivos globais definidos em 2015 pela Organização das Nações Unidas. A iniciativa foi realizada em parceria com a Global Reporting Initiative (GRI) e apresenta os esforços das companhias listadas na B3 em publicar relatórios de sustentabilidade ou integrado levando em conta os ODS. A iniciativa é voluntária e aberta a todas as empresas listadas.

Quando olhamos para o histórico, observamos um número crescente de empresas que divulgam informações relacionadas aos critérios ESG.

Em 2019, a B3 contava com 426 companhias, das quais 127 participaram, ou seja, 30%. Destas, 24% divulgam seus relatórios considerando os ODS, enquanto 6% estão elaborando, pretendem ou estão estudando a possibilidade de como considerá-los em seus relatórios. Ainda em 2019, em relação às 63 empresas do índice Ibovespa na época, 36 consideravam os ODS em seus relatórios – 57% do total.

Para nós, ESG é um processo e, no caso das empresas, vemos diferentes companhias em diferentes estágios dessa jornada. Sem dúvida, o caminho adiante é longo, mas já vemos avanços na direção correta.

Quanto à regulação, os principais acordos aderidos pelo Brasil em relação à pauta de desenvolvimento sustentável e, em especial, de mitigação e adaptação aos riscos de mudança climática, são os seguintes:

Agenda 2030: 17 Objetivos de Desenvolvimento Sustentável (ODS) acordados em 2015 no âmbito das Nações Unidas, que cumprem uma agenda com ações contra a mudança climática e voltadas para água potável e saneamento, energia limpa e acessível, consumo e produção responsáveis, entre outras.

Acordo de Paris: compromissos assumidos pelas nações signatárias do acordo em 2015 para assegurar a mitigação e a adaptação à mudança climática.

Das principais regulamentações em vigor atualmente, destacamos as Resoluções 4.327 e 4.661 do CMN (Conselho Monetário Nacional). Criada em 2014, a Resolução 4.327 determina que as instituições financeiras e demais autorizadas a funcionar pelo Banco Central devem adotar uma PRSA (Política de Responsabilidade Socioambiental), enquanto a Resolução 4.661, de 2018, determina que as EFPCs (Entidades Fechadas de Previdência Complementar) devem considerar na análise de riscos, sempre que possível, os aspectos relacionados à sustentabilidade econômica, ambiental, social e de governança dos investimentos.

Três principais razões do porquê você deve se importar com ESG

Alguns podem questionar se o investimento considerando os fatores ESG terá um impacto no comportamento corporativo e no desempenho (relativo) do preço das ações. Vemos um número de razões estruturais pelas quais a participação dos investimentos que levam em consideração as questões ambientais, sociais e de governança continuará a aumentar, tornando-se uma realidade também no Brasil. Abaixo destacamos as 3 principais razões do porquê você deve se importar, e muito, com ESG.

1. O engajamento dos investidores e o comportamento dos consumidores está levando as empresas a se reinventarem

1.1 Engajamento dos investidores

Conforme vimos anteriormente, diversos são os dados que mostram a evolução significativa do número de investidores que consideram as questões ambientais, sociais e de governança em suas decisões de investimento e acreditamos que esse movimento só irá acelerar.

À medida que mais investidores incorporem ESG em suas estratégias de investimento, mais pressão será colocada em empresas cujos processos parecem não contribuir positivamente para tais objetivos. O que já vemos atualmente é um fluxo de capital crescente para ativos ou fundos que estejam alinhados a esses princípios, ao mesmo tempo em que nota-se um número cada vez maior de investidores que procuram alienar suas participações em empresas cujos processos não andam nessa direção.

Um exemplo é o compromisso do Fundo Soberano da Noruega, anunciado no início deste ano, de desinvestir cerca de US$ 13 bilhões em ativos relacionados ao uso de combustíveis fósseis. Outro exemplo é a BlackRock, a maior gestora de recursos do mundo, com US$7 trilhões em ativos sob gestão – ou seja, 4x o PIB do Brasil! Lá, a sustentabilidade é parte central da estratégia de investimentos, com 100% de integração dos critérios ESG. Larry Fink, CEO e fundados da BlackRock, esteve conosco na Expert XP 2020. Clique aqui para ver os principais destaques de seu painel.

“Os fatores ESG estão se tornando cada vez mais dominantes, e não somente no que se refere à sustentabilidade, mas também sobre como as empresas evoluirão para se tornarem muito mais engajadas socialmente.”

Larry Fink, fundador e CEO da Black Rock

Esse fluxo de capital já é uma realidade e esperamos que a disposição das empresas em mudar para atrair uma base maior de investidores aumente.

Outro fator que impulsiona a agenda ESG dos investidores institucionais são as iniciativas criadas nos últimos anos com o objetivo de reunir investidores que buscam, a partir do engajamento com as empresas em que investem, trazer mudanças. Destas iniciativas, destacamos duas principais: o PRI e o SASB.

Princípios para o Investimento Responsável (PRI): Criado em 2005, é uma parceria entre a ONU e os investidores institucionais privados que busca levar as questões de sustentabilidade para o centro das discussões em se tratando de investimentos. O foco está na compreensão das implicações da incorporação dos fatores ESG nos investimentos e para fornecer suporte na incorporação destes em suas decisões. Conforme previamente discutido, de 2016 até hoje, o número de signatários do PRI mais do que dobrou, ultrapassando 3.000 membros, representando um AuM total superior à US$100 trilhões.

Sustainability Accounting Standards Board (SASB): Entidade criada para cuidar da comunicação de informações não-financeiras das empresas, definindo padrões de divulgação de sustentabilidade específicos para cada indústria – chamada matriz de materialidade, abordamos o conceito em mais detalhes nas próximas seções. O SASB criou um Grupo de Consultoria de Investidores que é composto por líderes proprietários e gestores de ativos comprometidos com a melhoria da qualidade e comparabilidade de divulgação relacionada à sustentabilidade pelas empresas aos investidores. Este grupo representa um total de mais de US$ 21 trilhões de ativos sob gestão e inclui a maioria dos maiores gestores de investimento globalmente.

1.2 Comportamento dos consumidores

O engajamento crescente dos investidores fornece uma pressão mais imediata sobre as empresas para melhorarem seu posicionamento em relação aos fatores ESG. De forma complementar, outro fator que acreditamos que provavelmente conduzirá as empresas também nessa direção está relacionado à mudança do comportamento do consumidor. Esse já é um tema bastante discutido nos debates acerca dos princípios ESG, mas é provável que isso se torne cada vez mais relevante daqui para frente – destacamos abaixo pesquisas em relação ao tema que corroboram a nossa visão.

Em primeiro lugar, uma pesquisa da Nielsen em 2017 com consumidores em todo o mundo mostrou que: 1) 81% dos consumidores acreditam fortemente que as empresas devem ajudar a melhorar o meio ambiente e 2) mais de 60% dos consumidores estão muito ou extremamente preocupados com a poluição do ar, da água, uso de embalagens, resíduos de alimentos, etc.

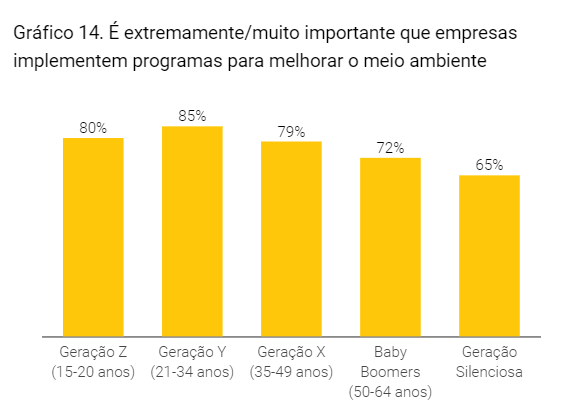

A pesquisa ainda destaca que os consumidores mais jovens tendem a ser mais receptivos e dar maior importância às questões ambientais e sociais do que consumidores com idade superior: 80% dos respondentes da Geração Z e 85% da Geração Y dizem que é extremamente ou muito importante que as empresas possuam programas que visem melhorar o meio ambiente, percentual este que se compara à 65% no caso dos respondentes acima de 65 anos.

Alguns podem argumentar que a relevância da Geração Z ou do jovem consumidor na condução da agenda sustentável é baixa, no entanto, não vemos dessa forma, pelo contrário.

Os indivíduos da Geração Z, nascidos após 1990, já representam um quarto da população global e possuem um papel importante em meio à mudança ambiental, tecnológica e social, bem como em suas famílias. Isso pois, embora a Geração Z seja jovem e, portanto, tenha renda inferior à média, eles têm uma influência mais ampla. De acordo com uma pesquisa feita pela IBM e National Retail Federation em 2017, 70% dos membros da Geração Z têm influência em como sua família gasta o dinheiro.

2. A regulação força, cada vez mais, os tópicos ESG na agenda dos investidores

Na nossa visão, a atual onda de mudança impulsionada pela sociedade civil e pelos investidores é um dos principais fatores que estão direcionando a mudança por parte das empresas. Somado a isso, também acreditamos que as mudanças impostas pela regulamentação estão e terão, cada vez mais, um papel importante nesse movimento.

Na seara política, os governos ao redor de mundo já estabeleceram diversas metas relacionadas às questões ESG. Mais recentemente, inclusive, notamos que a regulamentação também tem se direcionado aos acionistas institucionais, com o objetivo de impulsionar a “agenda de engajamento”, o que deve ajudar a trazer mudanças corporativas.

Novamente, o continente europeu segue mais avançado vis a vis outros países também nessa frente, com destaque para o acordo da União Europeia (UE) sobre regras de divulgação de investimentos sustentáveis e avanços nos requisitos de divulgação no Reino Unido.

No Brasil, por sua vez, ainda carecemos de regulações mais direcionadas à agenda ESG nos investimentos. Como o tema é relativamente novo e traz desafios, muitas vezes opta-se por implementar regras mais gerais e pouco prescritivas, com espaço para que os participantes utilizem consensos e iniciativas internacionalmente reconhecidas.

Na nossa visão, a construção de marcos regulatórios em cada país segue o compasso da evolução da temática ESG como um todo. Dito isso, conforme avançamos, é de se esperar que a regulamentação do Brasil também evolua.

3. ESG tem sido um sinal particularmente eficaz de alfa, ou seja, de geração de retorno

Diversos são os trabalhos acadêmicos que avaliam se portfólios focados em empresas alinhadas aos princípios de ESG são mais rentáveis ou não quando comparado àqueles sem políticas específicas. De acordo com um estudo realizado pelo PRI, dentre os cerca de 2.000 estudos publicados a respeito do assunto desde 1970, 63% concluem que existe uma correlação positiva entre a adoção de critérios ESG e retorno, enquanto 10% tem opinião oposta e 27% não encontraram relação entre ambos os fatores.

A fim de entender como o retorno dos índices de ações em geral se compara com o retorno de “índices ESG”, ou seja, àqueles cuja composição contém as empresas que apresentam o melhor rating ESG, fizemos uma série de análises comparando a performance histórica de diferentes índices, de diferentes regiões, com destaque para o Brasil.

Nos Estados Unidos, desde 2009, a Bolsa americana, NYSE, subiu impressionantes +295%. Quando olhamos a performance, no mesmo período, do índice que contém as empresas melhores posicionadas em termos ESG (FTSE4Good US Index), o número surpreende: +345% de valorização, ou seja, +52 pps acima de seu benchmark.

Na Europa, a conclusão é semelhante: desde 2007, a performance do índice MSCI Europe ESG Leaders superou em +8 pps o seu benchmark.

Olhando em uma perspectiva global, usamos o índice MSCI ACWI, que representa o desempenho de todo o conjunto de ações de grande e médio porte do mundo, em 23 mercados desenvolvidos e 26 emergentes. Novamente, desde 2014, a performance do índice ESG superou em +18,7 pps o índice geral.

Quando analisamos os mercados emergentes, o alfa é ainda maior: enquanto o índice MSCI EM teve um retorno de +15,4% desde meados de 2007, o do MSCI EM ESG Leaders Index foi de +97,4%, ou seja, +82 pps acima.

Por fim, quando olhamos para o mercado de ações no Brasil, a conclusão não é diferente! Visando entender como as empresas brasileiras que estão à frente em relação aos aspectos ambientais, sociais e de governança performaram historicamente em relação ao mercado como um todo, fizemos duas comparações.

Primeiramente, utilizamos os índices da MSCI: MSCI Brazil Index e MSCI Brazil ESG Index. Desde 2014, o índice ESG superou em +11pps seu benchmark.

Além disso, comparamos também outros dois índices: o ISE, conhecido como Índice de Sustentabilidade Empresarial, e o Ibovespa, que contém as ações das empresas mais negociadas no mercado – juntas, elas representam ~80% de todo o volume.

Desde a criação do índice ISE, em 2006, até atualmente, o Ibovespa teve uma performance surpreendente, valorizando +202%. Melhor ainda que o Ibovespa, foi o ISE, ultrapassando +269% de alta no mesmo período, ou seja, +67 pps acima do Ibovespa.

Mas afinal, o que é o indíce ISE e quais são as empresas que o compõe? Apresentamos com detalhes abaixo.

Índice de Sustentabilidade Empresarial (ISE): O ISE tem como objetivo ser o indicador do desempenho médio das cotações dos ativos de empresas com reconhecido comprometimento com o desenvolvimento sustentável, práticas e alinhamento estratégico com a sustentabilidade empresarial.

Importante ressaltar que atualmente esse índice está passando por um amplo processo de revisão de metodologia, estrutura e conteúdo abordado em seu questionário. Como resultado desse processo, pretende-se lançar um índice renovado em sua versão 2021, visando o aprimoramento e maior aplicabilidade do ISE, tanto como uma referência de investimentos ESG quanto como uma ferramenta objetiva e eficaz de gestão de sustentabilidade para empresas e outros atores da sociedade.

Enquanto isso, na metodologia em vigor hoje, o Conselho Deliberativo do ISE seleciona, no máximo, 40 empresas para compor a carteira do índice.

A metodologia atual se baseia em um questionário para avaliar o desempenho em sustentabilidade das companhias emissoras das 200 ações mais negociadas da BM&FBOVESPA. Esse questionário considera o desempenho da companhia em sete dimensões que avaliam, entre outros, elementos ambientais, sociais e econômico-financeiros de forma integrada. O preenchimento do questionário é voluntário e demonstra o comprometimento da empresa com as questões de sustentabilidade. Após o envio das respostas, as empresas devem apresentar documentos corporativos que comprovem, de forma amostral, as respostas assinaladas.

Algumas considerações importantes quanto à metodologia atual:

• As carteiras tem duração de 1 ano, tendo início na primeira segunda-feira de janeiro.

• Os ativos do ISE são ponderados pelo valor de mercado do “free float” (ativos que se encontram em circulação) da espécie pertencente à carteira.

• A participação de um setor econômico no ISE não pode ser superior à 15% – nesse caso, são realizados ajustes para adequar o peso dos ativos das empresas desse setor a esse limite, redistribuindo-se o excedente proporcionalmente aos demais ativos da carteira.

Veja na Figura abaixo as 40 empresas que compõem o índice ISE atualmente.

Ações que compõem o Índice de Sustentabilidade Empresarial (ISE)

Performance em agosto e no acumulado de 2020 do Índice Ibovespa e ISE

Indo além do universo das ações, os chamados green bonds, que são títulos verdes de renda fixa destinados a projetos de clima e meio ambiente, estão se tornando mais populares à medida em que a demanda por investimentos sustentáveis aumenta.

O dinheiro arrecadado com esses títulos é reservado para projetos verdes, ou seja, projetos que tenham benefícios ambientais e / ou climáticos, mas é garantido por todo o balanço do emissor.

O abaixo mostra o desempenho do índice Bloomberg Barclays Global Aggregate em comparação com o índice Bloomberg Barclays Global Green Bond nos últimos três anos. O índice verde avançou +16,3% no período contra +11,9% no caso de seu benchmark, ou seja, +4,4 pps a mais.

Observação: as análises de desempenho feitas nessa seção são baseadas na performance histórica dos índices, não sendo, portanto, um indicativo de desempenho futuro.

Período analisado: assumimos como data de início a respectiva data de criação dos índices em questão e como data de término o dia 31/08/2020.

A incorporação dos fatores ESG nos investimentos

Diferentes estratégias

Quando falamos das estratégias para incorporação dos fatores ESG nos investimentos, é importante ter em mente três pontos importantes: (1) não existe somente uma estratégia; (2) as estratégias não são excludentes, pelo contrário, a adoção delas combinadas é usual; (3) a dicotomia certo e errado não se aplica – cada uma das estratégias tem suas vantagens e desvantagens e, mais importante do que isso, refletem os diferentes objetivos que o investidor deseja atingir.

Abaixo abordamos brevemente as principais estratégias no mundo dos investimentos ESG:

(1) Filtro negativo: exclusão de investimentos em setores, empresas, países ou projetos que ferem critérios ESG específicos. Essa estratégia já é há muito tempo aplicada, não somente devido aos critérios ESG, mas também no caso em que o investimento em questão não está alinhado aos valores éticos do investidor, ou não cumpre normas mínimas estabelecidas por organizações internacionais ou nacionais. Um exemplo de filtro negativo é a exclusão dos setores de arma e fumo.

(2) Filtro positivo: em vez de excluir investimentos como na estratégia anterior, os investidores incluem ativos que atendem aos critérios e normas estabelecidas, selecionando exemplos positivos de governança corporativa, cuidados com o meio ambiente e práticas comerciais socialmente responsáveis.

(3) “Best-in-class”: essa estratégia difere da anterior, pois funciona como um ranking, em que são selecionados critérios ESG para a avalição de um determinado ativo e, com base nessa análise, define-se os melhores de cada setor para receberem o investimento.

(4) Integração ESG: incorporação dos fatores ambientais, sociais e de governança na análise financeira da empresa ou do projeto, capturando, assim, os impactos que determinados fatores terão no futuro da empresa.

(5) Investimento de impacto: são aqueles direcionados à resolução de problemas sociais ou ambientais, com a premissa de que os impactos sejam mensuráveis – a performance do investimento é a combinação do impacto gerado na sociedade/meio ambiente e do retorno financeiro.

(6) Engajamento corporativo: também conhecido como ativismo acionário, essa estratégia baseia-se na utilização da participação acionária que os investidores detêm para influenciar a estratégia da empresa na adoção de melhores práticas ESG – é a estratégia que mais se adequa a uma gestão passiva de investimento. Além disso, também é uma alternativa bastante utilizada por investidores que, ao invés de se desfazerem de sua participação em empresas que não adotam políticas ESG, eles as mantêm justamente na tentativa de tentar persuadir a companhia a adotar melhores práticas ambientais, sociais e de governança.

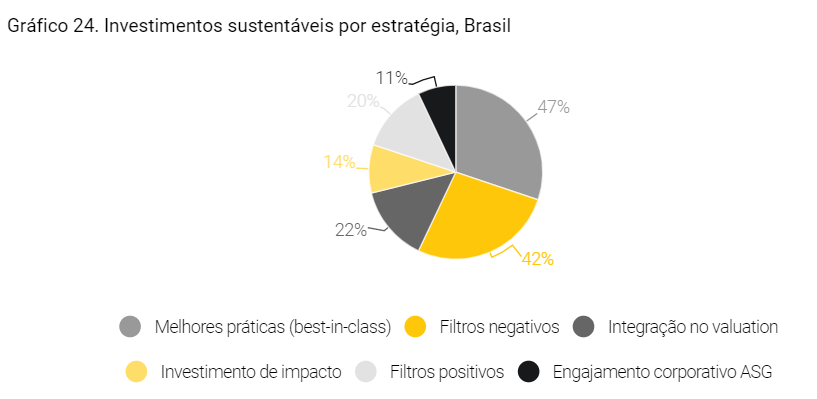

Diferentes, mas não excludentes, tais estratégias para incorporação de fatores ESG nos investimentos são amplamente utilizadas ao redor do mundo. Uma pesquisa realizada pela Global Sustainable Investment Review, indica que a estratégia de investimento sustentável mais utilizada globalmente é a do filtro negativo, em inglês, “negative screening”, com US$ 19,8 trilhões em ativos sob gestão, seguido pela estratégia de integração ESG, com US$ 17,5 trilhões.

Quando analisamos por região, a estratégia de filtro negativo é a maior na Europa, enquanto a integração ESG comanda a maioria dos ativos nos Estados Unidos, Canadá, Austrália e Nova Zelândia. Enquanto isso, no Japão, o engajamento corporativo constitui a estratégia predominante no país asiático.

Embora o total de ativos sob gestão com as estratégias de investimento de impacto e de filtro positivo seja menor no relativo ao filtro negativo e integração ESG, quando analisamos o crescimento de 2016 a 2018, os números impressionam, com um crescimento de 79% e 125%, respectivamente. Ainda assim, mesmo com as estratégias de filtro negativo e integração ESG representando mais de US$36 trilhões combinadas, elas continuam crescendo, com taxas de 31% e 69% no mesmo período, respectivamente.

No Brasil, por sua vez, a já mencionada pesquisa da ANBIMA realizada com gestoras* indica que a estratégia “best-in-class” é a mais utilizada, representando 47% da amostra. O tipo filtro negativo aparece em segundo lugar, com 42%.

*A pesquisa contou com 110 participantes, entre gestoras e administradoras de recursos. O patrimônio líquido sob gestão das instituições que responderam à pesquisa corresponde a 78,05% do total da indústria – um volume de 3,2 trilhões.

Diferentes metodologias

Para analisar o desempenho financeiro de uma empresa, tanto em termos absolutos quanto relativos, os analistas dispõem de uma série de dados financeiros informados recorrentemente pelas companhias de forma padronizada seguindo normas contábeis de cada região. Entretanto, em se tratando dos fatores ESG, não existem padrões universais para avaliar uma empresa em relação ao seu desempenho ambiental, social e de governança e, além disso, muitas vezes a divulgação dessas informações não se faz nem obrigatória.

Do lado positivo, existem uma série de consultorias ao redor do mundo que coletam diversos dados em relação aos aspectos ESG das empresas, criando diferentes metodologias para a definição de uma “nota”, conhecida pelo termo em inglês “rating”, para as diferentes empresas globalmente. Sem dúvidas, a demanda cada vez maior por parte dos investidores por informações que ajudem na avaliação das empresas coloca um holofote cada vez maior nestas consultorias.

Em nossos estudos e conversas nos últimos meses com diferentes investidores, empresas e gestoras, vimos que, dentre os provedores externos de dados ESG, destacam-se alguns principais: MSCI, Sustainalytics, Sitawi, Refinitiv, RepRisk e S&P Global.

De fato, cada um deles tem seus diferenciais e, a depender do objetivo, atendem à diferentes demandas em maior ou menor grau.

A posse de uma metodologia específica por cada uma das consultorias tem como consequência que as classificações das empresas em relação aos fatores ESG variam acentuadamente dependendo do provedor. Um artigo do MIT escrito em maio deste ano pontua a divergência das classificações ESG em três componentes.

As diferenças na forma como as consultorias calculam as pontuações ESG pode resultar em uma mesma empresa sendo bem avaliada por um provedor e mal por outro. De forma a exemplificar, consultamos as notas (“ratings” no termo em inglês) atribuídos à Tesla por diferentes provedores.

A divergência de ratings existente entre as diferentes consultorias cria um desafio aos investidores. Uma pesquisa global realizada pelo PRI indica que os investidores na maioria dos países destacam a incerteza sobre a qualidade dos dados ESG como a principal barreira para integrar tais fatores em seu processo de investimento.

Diferentes materialidades

Talvez você já tenha ouvido falar da chamada matriz de materialidade para os fatores ESG. Caso ainda não, não se preocupe – iremos explicar o que ela é e o porquê da sua importância!

Primeiramente, o termo materialidade significa, nada mais nada menos do que o nível de relevância. Dito isso, uma informação é material se a sua omissão ou distorção influenciar as decisões das pessoas – de forma semelhante, uma informação é imaterial se sua omissão ou distorção não fizer, ou fizer pouca diferença no processo decisório. Indo para o mundo ESG, definimos algo como material se ele possui uma probabilidade razoável de impactar a condição financeira ou o desempenho operacional de uma empresa.

Para facilitar, vamos usar um exemplo. Quando pensamos nos bancos, podemos afirmar que a proteção e sigilo dos dados dos clientes com certeza é um fator material, ou seja, relevante em se tratando dos bancos, de forma que uma falha nisso pode gerar grande impacto negativo para a empresa e, consequentemente, afetar a percepção do investidor. Por outro lado, as emissões de carbono, por sua vez, são menos materiais para os mesmos, dado que o modelo de negócio dos bancos não implica em alta emissão de gases e, consequentemente, não deve ser o principal fator de preocupação para eles, assim como para os investidores.

Visando padronizar e, por consequência, simplificar, vários foram os órgãos que estabeleceram fatores relevantes para a compreensão do desempenho de uma empresa em relação aos aspectos ESG. Nesse sentido, destacamos nesta seção a matriz de materialidade do SASB (Sustainable Accounting Standards Board ou, em português, Conselho de Padrões Contábeis de Sustentabilidade).

O SASB, além de impulsionar a agenda ESG dos investidores institucionais, conforme vimos anteriormente, também realiza um importante papel em buscar estabelecer padrões de divulgação específicos no que se refere aos fatores ESG que facilitem a comunicação entre empresas e investidores sobre informações relevantes e úteis para decisões. Para isso, uma das atuações mais importantes do SASB é na identificação dos fatores materiais e imateriais para cada um dos setores.

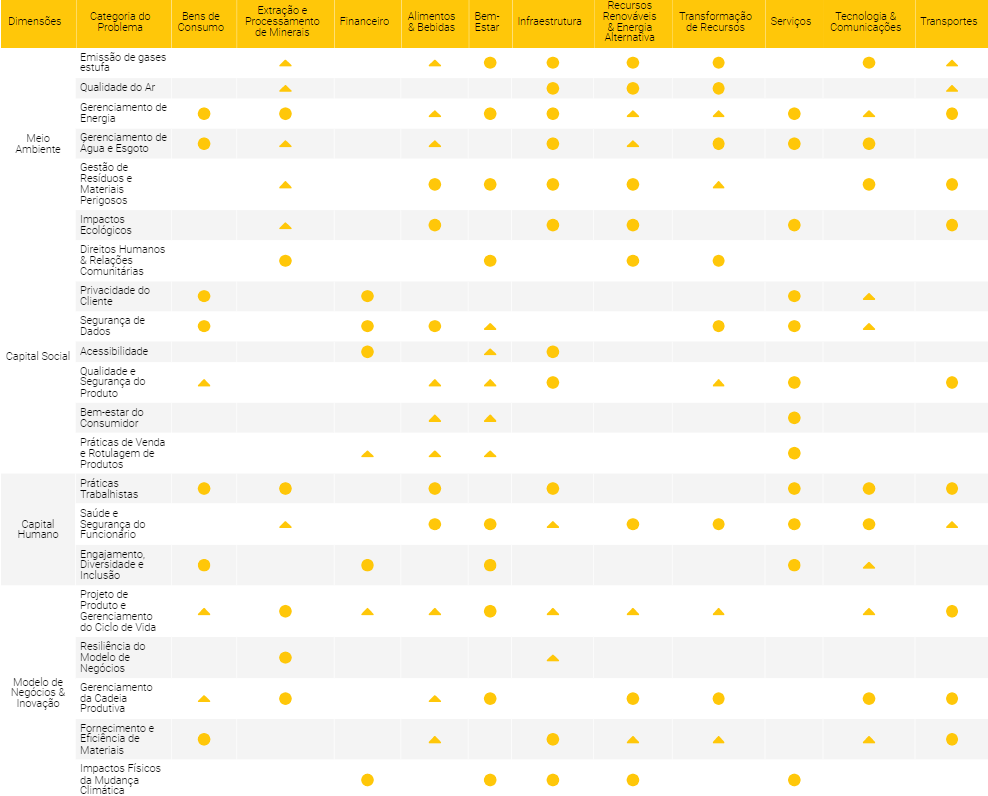

Os tópicos de sustentabilidade do SASB são organizados em cinco amplas dimensões de sustentabilidade: (1) meio ambiente, (2) capital social, (3) capital humano, (4) liderança & governança e (5) modelo de negócio & inovação. Além disso, o órgão define 26 fatores que determinam o desempenho de uma empresa nessas cinco categorias, conforme ilustrado na figura abaixo.

Naturalmente, nem todos os 26 fatores definidos pelo SASB são relevantes para todas as empresas. E é por isso que a definição da materialidade dos mesmos para cada setor e/ou empresa se faz tão importante.

A fim de auxiliar investidores e analistas na análise do desempenho ESG de uma empresa, o SASB identifica para cada um dos setores-chave quais dos 26 fatores são os materiais, ou seja, relevantes. Na figura abaixo apresentamos, para 11 diferentes setores, quais as categorias que, de acordo com o SASB, as empresas devem focar e, de forma semelhante, os investidores devem dar mais atenção.

A materialidade dos fatores também tem um papel importante na análise da existência ou não de uma correlação entre a incorporação de critérios ESG e o retorno dos ativos.

No mês passado tivemos o prazer de participar, à convite da gestora Constellation Asset Management, de uma aula sobre liderança em sustentabilidade, com o professor da London Business School, Ioannis Ioannou. Formado pela Yale University e Ph.D. Economia Empresarial pela Harvard, Ioannou tem suas pesquisas focadas em Sustentabilidade e Responsabilidade Social Corporativa (RSC).

Dentre os diversos aprendizados obtidos nessas ricas horas de conversa, destacamos um estudo de George Serafeim em parceria com Iannou. Serafeim é professor de Administração de Empresas em Harvard, onde também concluiu seu doutorado, e é reconhecido mundialmente por suas pesquisas.

Visando compreender a relação entre a materialidade e a performance financeira, o estudo desenvolvido por ambos baseou-se na análise feita dos fatores materiais e imateriais separadamente. Os resultados surpreendem!

Conforme mostra a figura ao lado, existe uma clara correlação entre o rating ESG em fatores materiais, ou seja, que são relevantes para as empresas, e a performance de suas ações.

Indo além, o que mais nos chama atenção é o fato das ações que melhor performaram não serem aquelas que apresentavam alto desempenho tanto nos fatores materiais quanto nos imateriais, mas sim às que tinham bom desempenho nos fatores materiais, mas baixos nos imateriais!

E o que isso significa? Uma empresa que aloca tempo, recursos e energia em fatores imateriais, ou seja, que não são relevantes para os seus negócios, terá performance pior do que aquela que concentra seus esforços em aspectos materiais, enquanto não perde tempo dedicando-se à questões pouco relevantes.

No fim, tudo é uma questão de trade-off, ou seja, custo de oportunidade: alocar tempo em fatores imateriais implica, automaticamente, em deixar de gastar tempo no que importa. Isso, no longo prazo, leva à destruição de valor.

Quer que sua empresa seja referência em ESG? A XP Empresas ajuda transformar o seu negócio!

Da teoria à pratica

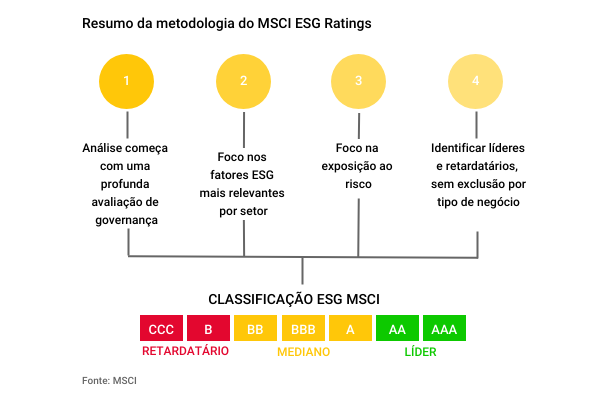

Após um intenso processo de entendimento das diferentes metodologias utilizadas por cada uma das consultorias, entendemos que a MSCI é a melhor posicionada para nos ajudar durante essa jornada de integração dos critérios ESG nas análises das empresas em nossa cobertura.

Enquanto vemos vários benefícios nos serviços oferecidos pelas consultorias ESG, acreditamos que elas sozinhas podem não fornecer uma visão 100% completa da exposição de uma empresa aos fatores ESG. Nesse sentido, acreditamos que a combinação da robusta metodologia do MSCI e a opinião e olhar crítico do time de Research da XP é muito poderosa – e é isso que queremos fazer ao longo dos próximos meses.

Na nossa visão, as avaliações qualitativas e quantitativas dos critérios ambientais, sociais e de governança para as empresas brasileiras se tornarão cada vez mais importantes tanto para os investidores locais, que ainda estão atrás da curva em relação aos europeus e norte americanos, quanto para os estrangeiros, estes que possuem pouca visibilidade do que está sendo feito, ou não, por parte das companhias brasileiras.

É preciso que tanto as empresas, quanto os investidores, se preparem para este inevitável movimento, que já é um caminho sem volta.

MSCI ESG Ratings

O MSCI ESG Ratings calcula a exposição de cada empresa aos principais riscos ESG com base em uma repartição granular do negócio de uma empresa: seu principal produto ou segmento, a localização de seus ativos, suas fontes de receita, além de outras medidas relevantes, como a existência de produção terceirizada. A análise leva em consideração até que ponto a empresa foi capaz de desenvolver estratégias robustas para gerenciar seus riscos, bem como aproveitar as oportunidades.

As informações, para cálculo da nota, ou seja, do rating ESG da empresa, são retiradas das seguintes fontes: documentos corporativos (relatórios divulgados pela própria empresa), dados públicos do governo, além de jornais e demais veículos de notícias.

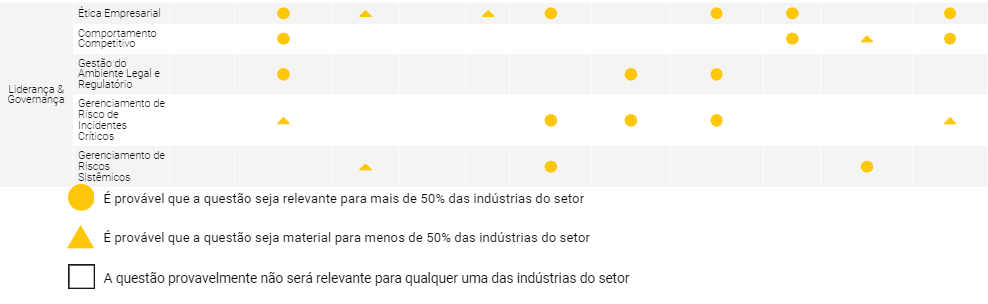

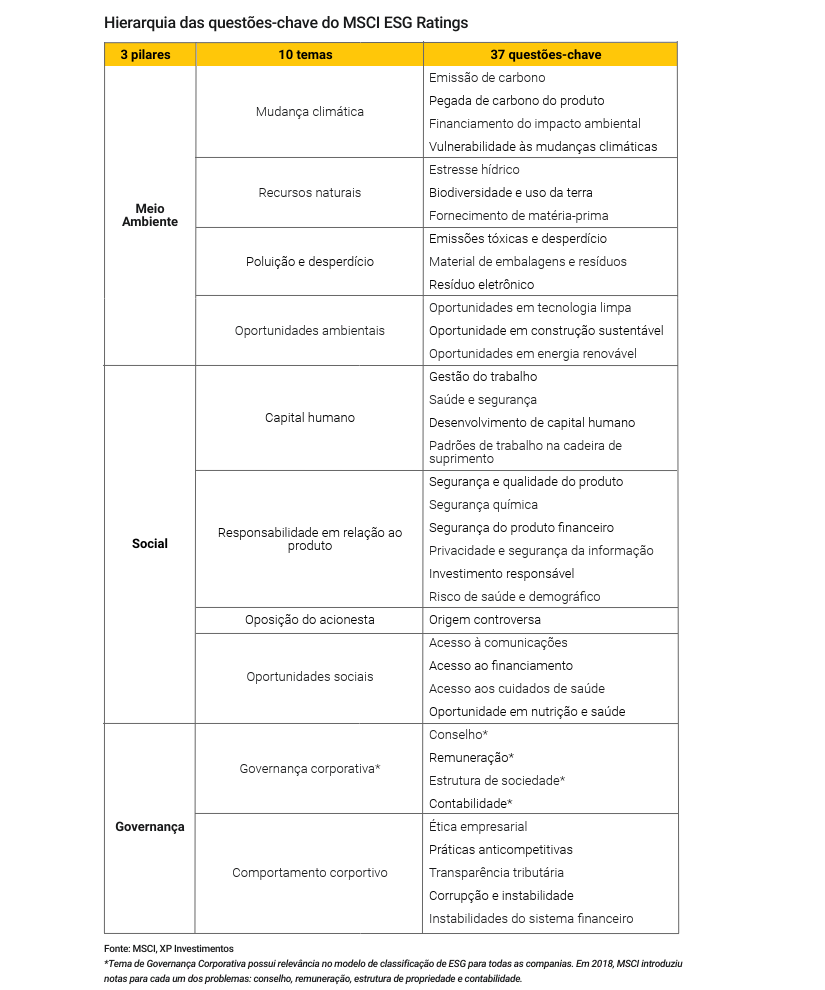

Para cada um dos 3 pilares, ou seja, Ambiental, Social e Governança, a MSCI define 10 temas e os detalha em 37 questões-chave, conforme ilustra a figura abaixo.

Visando considerar a materialidade dos critérios ESG para os diferentes setores, para cada um deles, o MSCI atribui diferentes pesos para cada uma das 37 questões-chave. O resultado, com isso, é que o peso do pilar E, ou seja, ambiental, varia de setor para setor.

Para chegar a um rating final da empresa, consideram-se as médias ponderadas de cada um dos pilares e, por fim, as pontuações das companhias são normalizadas por seus setores. Os ratings vão de AAA (melhor) para CCC (pior), conforme ilustrado na figura abaixo.

Seleção ESG: As empresas que são referência no tema

Assim como a integração dos critérios ESG em nossas análises, a evolução das empresas em direção ao estado da arte no que se refere aos aspectos ambientais, sociais e de governança também é uma jornada. Na nossa visão, ESG é um processo, não cabendo, portanto, uma classificação binária ou estacionária – não se trata de ser ou não ser ESG: o que vemos são diferentes empresas em diferentes estágios dessa jornada. Dito isso, reforçamos nossa visão de que as empresas do futuro serão aquelas em que os critérios ESG são colocados em primeiro plano. Afinal, quais são as empresas que são referência em boas práticas ESG? Pensando nisso e tendo como base o MSCI ESG Ratings, elaboramos a chamada Seleção ESG, composta pelas 10 empresas listadas com os melhores ratings ESG pela MSCI – veja abaixo. Ao longo das próximas semanas entraremos nos detalhes das razões pelas quais cada uma dessas empresas formam a Seleção ESG.

* atualizado dia 04/fev/2021

Quer que sua empresa seja referência em ESG? A XP Empresas ajuda transformar o seu negócio!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)