Como será o futuro das empresas brasileiras de e-commerce no período pós-pandemia? Como a crise atual alterou a dinâmica competitiva entre as principais plataformas? Como o desempenho destas empresas tem evoluído?

Essas são apenas algumas das diversas questões que investidores fazem antes de decidir alocar parte de seu patrimônio em uma ou outra varejista online. Por isso, aproveitamos o cenário atual e a alta recente das ações para atualizarmos a nossa visão em relação ao futuro do e-commerce no Brasil e nossas recomendações para as empresas que cobrimos neste setor. Ao longo desse relatório mostraremos tudo o que você precisa saber para tomar a melhor decisão.

Um contexto da atualidade

As ações das principais plataformas de e-commerce sob nossa cobertura (Magazine Luiza MGLU3, B2W BTOW3 e Via Varejo VVAR3) valorizaram em média +84% no acumulado do ano. Isso foi suportado principalmente pela aceleração de crescimento de vendas online (GMV), já que algumas dessas empresas viram sua base de MAU (usuários ativos mensais) aumentar em mais de 3X (veja o gráfico abaixo).

E-commerce em níveis estruturalmente mais elevados… Esperamos que no cenário pós-pandemia o forte aumento do número de usuários ativos no canal online sustente a participação do comércio eletrônico em níveis estruturalmente mais elevados. Estimamos um crescimento médio anual entre 2019-2025e de +21% para o mercado de e-commerce do país – atingindo ~16% do total de vendas do varejo em 2023 (de 9,5% atualmente). Esperamos que a receita online (GMV) aumente 2,5x no período, atingindo R$ 322 bilhões em 2025. Também esperamos que a concentração do mercado avance ainda mais (Top 4 maiores e-commerce com participação de mercado de ~90% em 2023 vs. 68% em 2018).

Além disso, neste relatório, argumentamos que os diferenciais competitivos entre os maiores varejistas online do país têm se equilibrado, com empresas como B2W e Via Varejo reduzindo algumas lacunas em relação às suas respectivas capacidades de multicanalidade / tecnologia.

Mas o ponto de equilíbrio de curto prazo permanece incerto. No entanto, também reconhecemos que a visibilidade em relação ao ponto de equilíbrio de curto prazo para a demanda de comércio eletrônico permanece relativamente baixa. Dessa forma, se o crescimento do comércio eletrônico se suavizar de maneira mais significativa conforme a atividade do varejo físico for retomada, acreditamos que os mercados terão se mostrado demasiadamente otimistas.

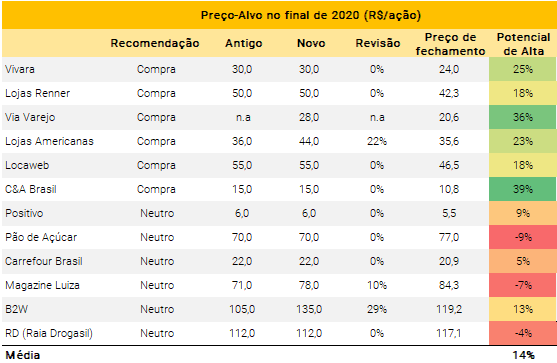

Nesse contexto, nossos nomes preferidos em nossa cobertura de e-commerce são aqueles cujo preço atual, em nossa opinião, oferece a maior margem de segurança (e uma relação risco-retorno mais atrativa). Portanto, fazemos as seguintes alterações:

Resumo das recomendações

. Via Varejo (VVAR3): Retomando com Compra (preço-alvo de R$ 28,0 para o final de 2020). Atualmente, acreditamos que as preocupações dos investidores em relação à liquidez de curto prazo da companhia tenham sido endereçadas, com a empresa tendo levantado ~R$ 4,4 bilhões em uma recente oferta subsequente e também tendo conseguindo manter suas vendas totais relativamente estáveis no 2T20 em relação ao ano anterior, apesar do fechamento das lojas. Embora reconheçamos que a empresa ainda tem um longo caminho a percorrer para alcançar o mesmo nível de execução no canal digital apresentado pelos seus principais concorrentes, acreditamos que a Via Varejo tenha reduzido várias lacunas relacionadas a atributos como desenvolvimento de tecnologia, logística e infraestrutura multicanal.

No futuro, esperamos que a empresa apresente um aumento médio de vendas online (GMV) de +20% ao ano entre 2020-25e, mantendo uma participação no mercado de e-commerce relativamente estável em ~12%.

. Magazine Luiza (MGLU3): Rebaixando para Neutro (preço-alvo de R$ 78.0 para o final de 2020). A ação valorizou +116% desde que publicamos nosso relatório de atualização em 29 de março de 2020. Em nossa opinião, é provável que a Magalu continue ganhando participação de mercado nos próximos anos, apoiada por vantagens competitivas importantes, como o desenvolvimento robusto de tecnologia e serviços de construção e recursos de pagamento que devem impulsionar ainda mais o crescimento de GMV – em especial no marketplace. Esperamos que a empresa tenha um crescimento de vendas online (GMV) de +28% em média ao ano entre 2020-25e, atingindo 23,7% de participação de mercado (de 15% em 2019), além de aumentar as oportunidades de monetização. No entanto, temos dificuldade para justificar um potencial de valorização elevado, pois acreditamos que mesmo algumas das opcionalidades de crescimento de curto prazo da empresa já estejam refletidas os níveis atuais.

. Atualização do preço-alvo de Lojas Americanas (LAME4, Compra) e B2W (BTOW3, Neutro). Estamos atualizando os preços-alvo ao final de 2020 de Lojas Americanas (para R$ 44,0 de R$ 35,0) e B2W (para R$ 135,0 de R$ 105,0), mantendo as duas recomendações inalteradas. Revisamos as tendências operacionais de curto-prazo e atualizamos as nossas premissas de valuation.

As ações LAME4 e BTOW3 apresentaram altas de +26%/+30% desde a nossa última atualização em 30 de Maio de 2020, em parte devido à oferta subsequente de R$ 7,9 bilhões recentemente concluída pela Lojas Americanas, que deve apoiar as iniciativas estratégicas das empresas na operação de pagamentos (AME Digital), além de permitir novas oportunidades de fusões e aquisições. Dessa forma, vemos um potencial de valorização atrativo para as ações (LAME4) no futuro e ainda vemos a operação de lojas físicas da Lojas Americanas negociando em um múltiplo P/L de 20,0x em 2021e.

*Veja ao final deste relatório as nossas teses detalhadas

Nossa visão sobre e-commerce

Esperamos que no período pós-pandemia o forte aumento do número de usuários ativos no canal online sustente o aumento da participação do e-commerce em níveis estruturalmente mais elevados. Algumas das principais plataformas de comércio eletrônico do país viram sua base mensal de usuários ativos (MAU) aumentar em média ~50% A / A, ao mesmo tempo em que mantiveram o nível de serviço estável em relação a 2019 – as pontuações do “Reclame Aqui” permaneceram estáveis no período, e, em alguns casos, até melhorou, como foi o caso do Americanas.com.

Além disso, empresas dos mais diversos subsetores de varejo foram forçadas a rapidamente adaptar suas operações para o canal online. Isso, na nossa visão, deverá acelerar a participação do e-commerce em várias categorias, como bens de consumo e itens discricionários de menor ticket médio (vestuário, cosméticos, etc.). Além disso, essa tendência também aumentará o nível de exigência dos consumidores em relação à experiência do usuário para o setor como um todo.

Prevemos um crescimento médio anual de +21% entre 2020-2025e para o mercado de varejo online do país – atingindo ~16% do total de vendas do varejo em 2023 (de 9,5% em 2020e). Esperamos que a receita online (GMV) aumente 2,5x no período, atingindo R$ 322 bilhões em 2025.

Também esperamos uma maior concentração do mercado. O mercado de comércio eletrônico brasileiro já é concentrado, com a participação de mercado combinada dos 4 principais players atualmente em ~80% (vs. 68% em 2018). No entanto, esperamos que a concentração do setor aumente ainda mais, dado que os progressos realizados pelas maiores plataformas de e-commerce do país (em variedade de produtos, logística, escala e experiência do cliente) aumentaram as vantagens delas em relação ao resto do mercado. Esperamos que a participação de mercado dos 4 principais players atinja ~90% em 2025e.

Riscos para a nossa visão: #1. O curto prazo permanece incerto. Reconhecemos que a visibilidade em relação ao ponto de equilíbrio de curto prazo da demanda no comércio eletrônico permanece relativamente baixa. Dessa forma, se o crescimento do comércio eletrônico desacelerar de maneira mais significativa conforme as atividades do varejo físico forem retomadas, os mercados provavelmente terão se mostrado excessivamente otimistas.

Riscos para nossa visão: #2. Competição internacional. Continuamos acreditando que os players locais têm vantagens competitivas difíceis de serem replicadas por um player internacional (capilaridade e eficiência logística, tráfego de clientes, sortimento de produtos, recall de marca, etc.). No entanto, observamos que o número usuários ativos mensais (MAU) no aplicativo da Amazon no consolidado do ano já é o dobro do número do Submarino e dois terços daquele apresentado pelas Casas Bahia. Nós, portanto, vemos isso como um tema relevante a ser monitorado daqui para frente.

Entendendo vantagens competitivas

Outro importante “legado” da pandemia da COVID-19, em nossa opinião, é que os diferenciais competitivos entre os maiores varejistas online do país têm se equilibrado, com empresas como B2W e Via Varejo reduzindo algumas lacunas em relação às suas respectivas capacidades de multicanalidade / tecnologia.

Para a B2W, destacamos: (i) a integração multicanal completa de mais de 1,400 lojas da Lojas Americanas em março, e (ii) a rápida implementação da solução logística de transporte coletivo “AME Flash” (com mais de 17 mil motoristas). Para a Via Varejo, destacamos: (i) a aquisição da empresa de logística de transporte coletivo ASAP Log, que deve apoiar ainda mais os recursos de entrega da empresa por meio de soluções de cross-docking para vendas online, (ii) o recém-lançado aplicativo das Casas Bahia, e (iii) o relançamento da solução de cadastro (onboarding) para vendedores novos do marketplace.

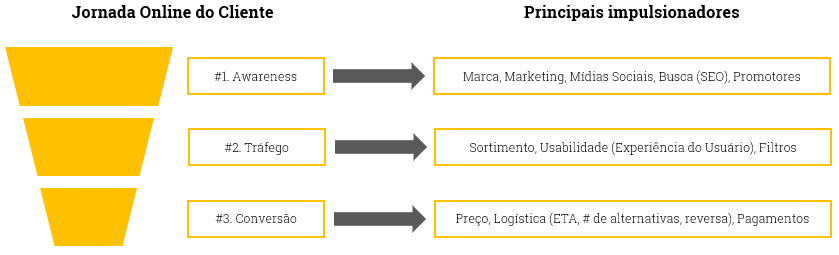

Nesta seção, examinamos cada plataforma sob três ângulos diferentes que, a nosso ver, resumem partes chave da “Jornada do Cliente Online”: (i) consciência de marca (awareness); (ii) tráfego; e (iii) conversão. Nosso objetivo por meio dessa análise não é classificar ou ranquear as plataformas em cada um desses atributos, mas avaliar como cada um evoluiu em cada uma delas.

#1 Consciência de marca: recall de marca e marketing

Historicamente, os dados mostram que o Mercado Livre teve uma vantagem em termos de reconhecimento da marca entre os clientes online. O tamanho da base de usuários ativos da empresa fala por si só, mas os dados do Google Trends, SimilarWeb ou mídias sociais também mostram que o Mercado Livre se destaca como aquele com maior conhecimento no comércio eletrônico.

No futuro, porém, esperamos que as empresas “lutem” pela atenção dos consumidores online ainda mais intensamente, conforme o canal se torna cada vez mais estratégico para suas respectivos estratégias de crescimento. Ao olhar de perto as outras plataformas, observamos que os maiores sites de comércio eletrônico (Magalu, Casas Bahia, Americanas.com) têm um forte recall da marca entre os consumidores, além de capital abundante para investir fortemente em marketing de maneira mais ampla (aquisição de clientes, mídias sociais etc.) e atrair talentos.

Além disso, acreditamos que o foco dos varejistas online no crescimento do marketplace (3P) e nas categorias sub-penetradas (mercado, vestuário etc.) também provavelmente continuará estreitando as vantagens competitivas anteriores relacionadas à variedade de produtos disponíveis nas plataformas.

Por fim, como curiosidade, a sobreposição da audiência dos sites de e-commerce nos últimos 12 meses (calculada pela SimilarWeb) mostra que (i) a Americanas.com tem relevância significativa – aproximadamente metade dos clientes que visitam Magalu ou Casas Bahia também visitam Americanas.com e (ii) MELI tem um público bastante fiel – menos de 20% dos visitantes visitam outros sites.

#2 Tráfego: Sortimento e experiência do consumidor no e-commerce

Acreditamos que a variedade de itens disponíveis nos sites e a experiência do usuário (UX) são impulsionadores de tráfego online extremamente relevantes. Com relação ao primeiro, como já mencionado, acreditamos que o foco das empresas de comércio eletrônico no crescimento no marketplace (3P) e nas categorias sub-penetradas (mercado, vestuário etc.) provavelmente continuará estreitando as vantagens competitivas de companhias como o Mercado Livre. Como referência, Magalu informou que os vendedores do marketplace ofereceram 16 milhões de itens no 1T20, enquanto a B2W apontou 32 milhões de itens disponíveis no período (de 9 milhões no 1T19).

Em relação à experiência de usuários e à usabilidade geral, há vários recursos que precisam ser considerados para avaliar se a experiência é realmente sem atrito (filtros, fotos, avaliações, tempo de carregamento da página, ferramentas de busca, personalização de páginas, carrinho de compras, etc.). Como tal, acreditamos que o time de tecnologia é a principal característica por trás de uma experiência de usuário ótima – ter uma equipe robusta e experiente de produto, designers, desenvolvedores etc. Isso, a nosso ver, tem sido uma das principais vantagens competitivas do Magalu ao longo dos anos.

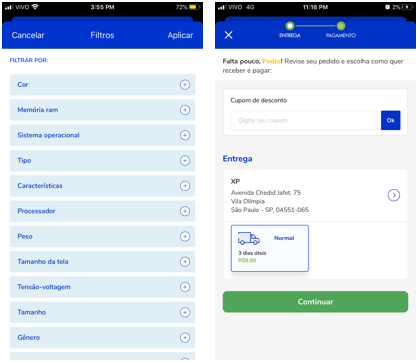

Reconhecemos a complexidade do assunto, mas também argumentamos que ter talento adequado permite que as empresas resolvam questões críticas de UX com relativa velocidade. Nesse contexto, revisamos alguns dos recursos do novo aplicativo das Casas Bahia, atualizado recentemente, e que, a nosso ver, é um exemplo de até que ponto pode ser feito um progresso importante tendo as pessoas certas.

Novo App da Casas Bahia

Abaixo estão alguns dos principais destaques do aplicativo Casas Bahia recentemente atualizado:

- Compra em 4 cliques: A nova versão permite uma compra rápida em 4 cliques para aqueles que estão registrados. A página de registro também melhorou significativamente, permitindo um processo mais fluido.

- Filtros aprimorados: Outra melhoria importante foi o número de opções de filtragem – mais de 16 para Notebooks (veja a imagem abaixo), por exemplo – semelhante ao MELI, que, a nosso ver, possui a melhor interface de filtragem entre as maiores plataformas.

- Tempo de carregamento rápido: a nova versão do aplicativo carrega rapidamente – a uma velocidade semelhante a todos os outros concorrentes.

- Sortimento limitado em relação aos principais concorrentes: Ainda vemos espaço para melhorias em relação à variedade do sortimento de maneira geral. A maioria dos itens apresentados na primeira página são eletrônicos.

- Busca de palavras com erro de ortografia: A ferramenta de pesquisa reconhece palavras com erro de ortografia, como “Bastemo” (para Brastemp), “Sasug” (para Samsung).

- Vendas sociais “Me Chama no Zap”: conseguimos entrar em contato com um vendedor da Casas Bahia em apenas dois cliques.

O gráfico abaixo mostra as classificações para cada aplicativo no Google Play e na App Store. Embora a maioria dos aplicativos tenha classificações semelhantes na App Store da Apple (provavelmente devido a um número absoluto mais baixo de classificações), o Mercado Livre se destaca no Google Play.

#3 Conversão: Logística, preço e pagamentos

Em relação à conversão, também vemos as vantagens competitivas gerais se estreitando. A logística (última milha) tem sido um dos principais impulsionadores de conversão, e o Magalu, em particular, destacou-se com uma execução excelente em sua rede logística “Malha Luiza”, alavancando as lojas e sua solução logística de transporte coletivo (Logbee).

Mais recentemente, no entanto, vimos um progresso importante na logística de outros players, após a pandemia da COVID-19. A B2W implementou recursos multicanais em todas as mais de 1.700 lojas da Lojas Americanas e lançou sua solução de transporte coletivo (AME Flash). A Via Varejo adquiriu a empresa de logística de transporte coletivo ASAP Log e em breve oferecerá serviços de cross-docking nas vendas online.

Embora reconheçamos a vantagem que o Magalu tem por operar várias soluções de última milha de maneira mais ampla há mais tempo, acreditamos que a barra tenha aumentado para todos os players, especialmente nas vendas de estoque próprio das plataformas (nessa modalidade todas as plataformas entregam mais de 50% dos pedidos em até 48 horas). No futuro, a implementação de soluções de última milha de valor agregado (cross-docking, fulfillment) para os vendedores do marketplace será importante para o sucesso das empresas.

Em relação a outros fatores de conversão, como precificação e pagamentos, acreditamos que os atributos das maiores plataformas de e-commerce sejam relativamente equilibrados, dada a escala da qual todos se beneficiam e o forte relacionamento com os principais fornecedores, além da ampla oferta de modalidades de pagamentos aos clientes (cartões de crédito 3P e de marca própria, boletos bancários, carteiras digitais). Observamos, contudo, que a Via Varejo tem uma vantagem relativa por ter uma oferta de financiamento ao consumidor mais robusta por meio do carnê.

Um comentário sobre a gestão do sucesso do cliente

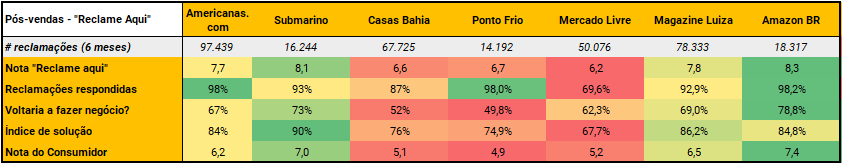

Outro aspecto importante da jornada do cliente é o chamado “sucesso do cliente” – que nada mais é do que a gestão do ciclo de vida pós-venda do cliente. Esse é um atributo chave para retenção e engajamento dos clientes, bem como para transformá-los em “promotores” da marca. Com o objetivo de avaliar a evolução desse quesito para as principais plataformas, analisamos os dados mais recentes do “Reclame Aqui”.

Por definição, os sites de e-commerce que costumam apresentar classificações mais altas geralmente são aqueles que possuem o volume mais baixo de reclamações (que, por sua vez, é altamente correlacionado com o volume de vendas). Os dados mostram, no entanto, que a Americanas se destaca tanto em termos de classificação quanto de capacidade de resposta, apesar de ter o maior número de reclamações. O Mercado Livre, por outro lado, tem baixa pontuação, pois provavelmente é penalizado por ter suas vendas online concentradas no marketplace (e ainda ter uma dependência relativamente alta do serviço de logística dos Correios).

Vale ressaltar que todas as classificações das empresas se mantiveram estáveis em relação ao ano anterior, apesar do volume geral de vendas muito mais alto em face da COVID-19. Isso mostra como os varejistas online estão bem preparados para operar com níveis de demanda elevados de maneira consistente – o que deverá contribuir para o aumento da participação do e-commerce no futuro, pois muitos novos clientes do canal estão tendo uma experiência positiva.

Teses de investimento e estimativas para empresas de e-commerce

Via Varejo (VVAR3): Reiniciando com Compra

As ações da Via Varejo apresentaram alta de +85% no acumulado do ano, depois de terem caído cerca de -63% até meados de abril, após as preocupações dos investidores em relação à liquidez de curto prazo da empresa no início da crise desencadeada pela COVID-19.

Atualmente, acreditamos que as preocupações em relação ao balanço da companhia tenham sido endereçadas, com a empresa tendo levantado ~R$ 4,4 bilhões em uma oferta subsequente recente e provavelmente também conseguindo manter patamares de venda total estáveis no 2T20, segundo nossas estimativas, devido à forte aceleração das vendas online (GMV).

Embora reconheçamos que a empresa ainda tem um longo caminho a percorrer para alcançar as capacidades online de alguns de seus principais concorrentes, acreditamos que a Via Varejo tenha reduzido reduziu várias lacunas relacionadas ao desenvolvimento de tecnologia, logística e infraestrutura multicanal.

Destacamos: (i) a aquisição da empresa de logística crowd-shipping ASAP Log, que deve apoiar ainda mais os recursos de entrega da empresa por meio de soluções de cross-docking para vendas no e-commerce; (ii) o recém-lançado aplicativo Casas Bahia, que, em nossa opinião, possui uma experiência do consumidor bastante superior em relação à versão anterior (por exemplo, filtros aprimorados, pedidos com 4 cliques); e (iii) a solução de cadastro (onboarding), que será lançada em breve, para vendedores de marketplace, o que provavelmente reduzirá a duração do processo geral para 11 dias (vs. 90 dias anteriormente) – acelerando o número de novos vendedores (sortimento mais amplo).

Resumo das estimativas: No canal online, esperamos que a empresa de e-commerce aumente suas vendas totais (GMV) em média +20% ao ano entre 2020 e 2025, mantendo uma participação de mercado relativamente estável em ~12%. Com isso, projetamos um crescimento médio anual de 14% em receita e 20% em EBITDA nos próximos três anos, com 15,5% de ROIC em 2023. Estimamos que a margem EBITDA de 6,9% ex-IFRS16 (~9,8% incl. IFRS16) em 2023, seja parcialmente suportada pela crescente participação do marketplace na receita da companhia, dado que este apresenta uma margem operacional superior.

Reiniciando com Compra; Introduzindo um preço-alvo de R$ 28,0 / ação para o final de 2020. No nosso preço-alvo, as ações negociariam a múltiplos de 2021 EV/GMV, EV/EBITDA e P/E de 1,0x, 20,4x e 47,6x, respectivamente.

Via Varejo: Riscos e Estimativas

Os principais riscos de nossas estimativas incluem: Concorrência intensa no comércio eletrônico, inadimplência acima do esperado na operação de financiamento ao consumidor da empresa (carnê), perspectivas mais desafiadora para o consumo a partir de 2021, em função da crise atual.

Metodologia de avaliação: Nosso preço-alvo de R$ 28,0 deriva da combinação dos métodos de fluxo de caixa descontado e múltiplo, cada um com peso de 50%. Veja os detalhes abaixo:

- Fluxo de caixa descontado (R$ 29,0 por ação): Com base no fluxo de caixa do acionista descontado de 10 anos, utilizando um custo de capital próprio (cost of equity) de 10,6%. Calculamos a perpetuidade baseada em uma taxa de crescimento de longo prazo de 6,0% e uma margem EBITDA normalizada de 10%.

- Múltiplo-alvo (R$ 26,0 por ação): Com base em um múltiplo-alvo de EV / EBITDA de 15x aplicado à nossa estimativa de EBITDA para 2025 (margem EBITDA de 7,3% ex-IFRS16). Em seguida, o valor é descontado para o final de 2020 com um WACC de 9,2%. O múltiplo alvo de 15x baseia-se no cálculo de “EV / EBITDA justo” com base em um ROIC de 17%, um crescimento de ~ 7,0% e um WACC de 9,2%

Magazine Luiza (MGLU3): Rebaixando para Neutro

As ações de MGLU3 apresentaram alta de +116% desde que publicamos nosso relatório de atualização em 29 de março de 2020 alterando a recomendação do papel para Compra. Em nossa opinião, é provável que o Magalu continue ganhando participação de mercado nos próximos anos, suportado por vantagens competitivas importantes, como o desenvolvimento robusto de tecnologia e (ainda incipientes) soluções de serviços e pagamentos que devem impulsionar ainda mais o crescimento do GMV do marketplace.

Esperamos que a empresa apresente um crescimento de vendas online (GMV) médio de +28% ao ano entre 2020 e 2025, atingindo 23,7% de participação de mercado (de 15% em 2019), ao passo em que também aumenta a monetização geral da plataforma.

No entanto, temos dificuldade em justificar um potencial de alta significativo a partir dos níveis atuais, pois acreditamos que parte das opcionalidades de crescimento de curto prazo da empresa já são precificadas no preço em que as ações negociam atualmente.

Onde poderíamos estar errados? (i) Nossas estimativas não incorporam totalmente potenciais alavancas de crescimento, como crédito, propaganda e uma oferta de pagamentos mais ampla (para consumidores e vendedores). Portanto, se o Magalu acelerar o lançamento ou a execução de qualquer uma dessas iniciativas, podemos estar subestimando o crescimento futuro de receita da companhia. (ii) Não incorporamos nenhum potencial de valorização por meio de fusões e aquisições. Esperamos que o Magalu tenha uma posição de caixa líquido no final de 2020 de R$2,8 bilhões e, portanto, acreditamos que a empresa tenha bastante “poder de fogo” para buscar eventuais oportunidades de de crescimento inorgânico. (iii) Por fim, as vantagens competitivas da empresa na mencionada “jornada do cliente online” podem ser mais fortes do que prevíamos e, com isso, ela pode capturar uma participação de mercado maior do que aquela considerada nas nossas estimativas.

Revisão de estimativas. Estimamos um crescimento anual médio de 22% em receita e 43% em EBITDA. Estimamos uma margem EBITDA de ~7,4% ex-IFRS16 (~9,1%, incluindo IFRS16) em 2023. Nossas estimativas de vendas líquidas entre 2020 e 2023 permaneceram estáveis, enquanto nossas estimativas de margem EBITDA aumentaram em média 1,5 p.p. no período, em parte suportadas por uma maior participação do marketplace e também por investimentos mais limitados em margem bruta.

Rebaixando para Neutro (preço-alvo de R$ 78,0 / ação para o final de 2020). Em nossas estimativas de preço-alvo, as ações estariam negociando em múltiplos para 2021 de EV/GMV e EV/EBITDA de 2,6x e 68,0x, respectivamente.

Magazine Luiza: Revisão de estimativas

Metodologia de avaliação: Nosso preço-alvo de R$ 78,0 deriva da combinação dos métodos de fluxo de caixa descontado e múltiplo, cada um com peso de 50%. Veja os detalhes de ambas as nossas metodologias de avaliação:

- Fluxo de caixa descontado (R$ 80,0 por ação): Com base em um fluxo de caixa do acionista descontado de 10 anos, utilizando um custo de capital próprio (cost of equity) de 10,0%. Calculamos a perpetuidade baseada em uma taxa de crescimento de longo prazo de 6,0% e uma margem EBITDA normalizada de 15%.

- Múltiplo-alvo (R$ 75,0 por ação): Com base em um múltiplo-alvo de EV/EBITDA de 30x aplicado à nossa estimativa de EBITDA para 2025 (margem EBITDA de 9,7% ex-IFRS16). Em seguida, o valor é descontado para o final de 2020 com um WACC de 8,7%. O múltiplo-alvo de 15x baseia-se no cálculo de “EV/EBITDA justo” com base em um ROIC de 30%, crescimento de ~ 7,0% e WACC de 8,7%

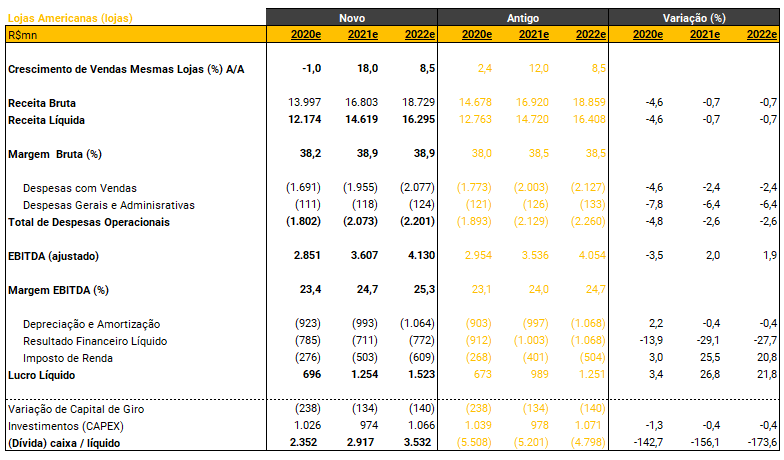

Lojas Americanas (LAME4): Revisão de estimativas; Mantemos Compra

Metodologia de avaliação: Nosso preço-alvo deriva de uma avaliação baseada em soma das partes. Avaliamos (i) LASA por meio de um múltiplo-alvo P/L de 25x aplicado à nossa projeção de lucro líquido para 2021 e (ii) B2W através de uma combinação 50/50 de DCF e múltiplo (veja detalhes abaixo). É importante ressaltar que usamos um desconto de 19% para as ações LAME3 (em relação a LAME4), em linha com a média histórica de 10 anos.

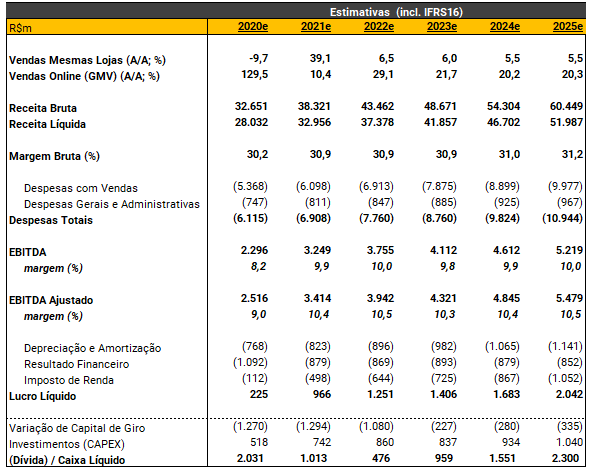

Revisão de estimativas. Estimamos um crescimento médio anual para os próximos três anos de 13% em receita, 18% em EBITDA e 36% em lucro líquido. Nossas estimativas de vendas líquidas para os próximos três anos caíram, principalmente devido a um 2T20 mais fraco do que o esperado, enquanto nossas estimativas de EBITDA permaneceram relativamente estáveis, parcialmente compensadas pelas iniciativas de eficiência de despesas gerais e administrativas da empresa. Com isso, nossa estimativa de vendas para 2022 ainda está ~ 4% abaixo da meta (guidance) da empresa.

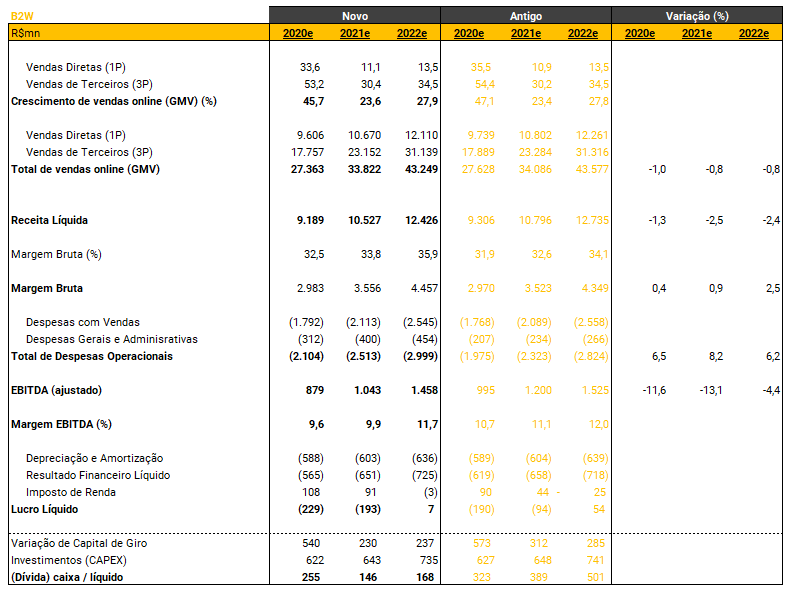

B2W (BTOW3): Revisão de estimativas; Mantemos Neutro

Metodologia de avaliação: Nosso preço-alvo para o final de 2020 de R$ 135,0 deriva da combinação dos métodos de fluxo de caixa descontado e múltiplo, cada um com peso de 50%. No nosso preço-alvo, as ações seriam negociadas em múltiplos de 2021 de EV/GMV e EV/EBITDA de 2,1x e 83,5x, respectivamente. Veja os detalhes de ambas as nossas metodologias de avaliação:

- Fluxo de caixa descontado (R$ 141,0 por ação): Com base em um fluxo de caixa do acionista descontado de 10 anos, utilizando um custo de capital próprio (cost of equity) de 10,5%. Calculamos a perpetuidade baseada em uma taxa de crescimento de longo prazo de 6,0% o e uma margem EBITDA normalizada de 25%.

- Múltiplo-alvo (R$ 129,0 por ação): Com base em um múltiplo-alvo EV/EBITDA de 30x, aplicado à nossa estimativa de EBITDA para 2025 (margem EBITDA de 9,7% ex-IFRS16). Em seguida, o valor é descontado para o final de 2020 com um WACC de 9,1%. O múltiplo-alvo de 15x baseia-se no cálculo de “EV/EBITDA justo” com base em um ROIC de 30%, crescimento de ~ 7,0% e WACC de 9,1%

Revisão de estimativas. Prevemos um crescimento anual médio para os próximos de 3 anos de 17% em receita e 32% em EBITDA. Estimamos uma margem EBITDA de ~13,0%, incl. IFRS16 em 2023e. Nossas estimativas de vendas líquidas entre 2020 e 2023 diminuíram, principalmente devido a estimativas revisadas de impostos sobre vendas, enquanto nossas estimativas de EBITDA diminuíram em ~12% entre 2020 e 2021, pois também incorporamos maiores investimentos em despesas gerais e administrativas (SG&A) para apoiar as iniciativas de crescimento da empresa

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)