Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

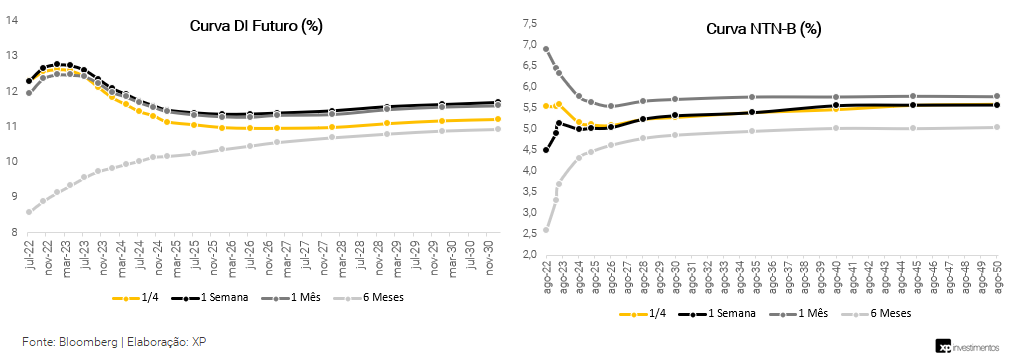

Resumo: As taxas de juros futuras seguiram a tendência de baixa da semana anterior, com queda acentuada nos vencimentos mais longos, sobre influência da apreciação do real frente ao dólar e fluxo estrangeiro positivo. Nos vencimentos mais curtos, o mercado se ancora no discurso do Banco Central de encerrar o ciclo de alta da Selic em 12,75%.

A curva de juro real, na qual expressa as taxas dos títulos do Tesouro indexados à inflação (NTN-B), teve pouca variação nos retornos em comparação com a semana anterior, com exceção dos vencimentos dos próximos dois anos, apresentando elevação nas taxas dos títulos de 2022 a 2024.

Para semana que vem, no exterior teremos a divulgação da inflação ao produtor na Zona do Euro, refletindo os efeitos da guerra na Ucrânia, e discursos de dirigentes do Fed, no Estados Unidos, o que pode influenciar a curva de juros americana. No Brasil, destaque para a divulgação da inflação ao consumidor (IPCA) de março, os resultados fiscais e dados do setor externo de fevereiro.

Cenário macroeconômico

No cenário internacional, a guerra na Ucrânia continua com ações bélicas, mesmo com as negociações de cessar fogo progredindo. Kiev apresentou proposta de neutralidade e autoridade russas anunciaram a decisão de reduzir “dramaticamente” suas atividades militares na área da capital Ucraniana e no resto do país.

Assim, as sanções econômicas do ocidente se mantêm e o presidente Putin assinou decreto que determina que países “não amigáveis” paguem compra de gás natural russo em rublos, e não mais em dólares. A medida afeta especialmente a Europa, que depende do combustível para gerar energia.

Nos EUA, o deflator dos gastos com consumo – a medida de inflação favorita do banco central americano – subiu de 6,0% em fevereiro para 6,4% acumulado em 12 meses (consenso de mercado: 5,5%). Este é o nível mais alto desde 1982. Vale notar que muito pouco da alta recente de petróleo e alimentos gerado pela guerra na Ucrânia foi captada pelo indicador (que é de fevereiro). Ou seja, vem ainda mais pressão de inflação adiante.

Já no lado de emprego, o país criou 431 mil postos de trabalhos urbanos em março, e que a taxa de desemprego americana caiu para 3,6% (3,8% no mês anterior). Os resultados indicam que o mercado de trabalho está aquecido, pressionando custos salariais. Estes indicadores aumentam as chances do Fed acelerar o ritmo da alta de juros de 0,25pp para 0,50pp em sua reunião de maio.

Enquanto isso, no Brasil, com os movimentos recentes de servidores públicos, incluindo greve de funcionários do Banco Central e de alguns ministérios, circulou a ideia de um possível reajuste de 5% para todos os servidores públicos federais.

A discussão sobre desoneração da gasolina perdeu parte do fôlego devido à recente queda do petróleo e à troca de comando na Petrobras, que agora terá como presidente Adriano Pires, substituindo o general Silva e Luna. O tema, entretanto, deve permanecer no radar uma vez que o petróleo segue pressionado nos mercados internacionais, mesmo com a indicação do presidente americano Joe Biden de liberar parte das reservas estratégicas do país.

A produção industrial brasileira cresceu 0,7% entre janeiro e fevereiro, após ajuste sazonal, mas não compensou a queda de 2,2% observada na leitura anterior. Já a taxa de desemprego no Brasil ficou em 11,2% nos três meses até fevereiro (consenso: 11,4%; XP: 11,3%), o menor nível para o período em seis anos. Apesar da recuperação do emprego, o salário médio efetivo real continua a encolher. O indicador caiu 0,2% em fevereiro conforme nossos cálculos (chegando a aproximadamente R$ 2.525/mês) e está cerca de 8,5% abaixo dos níveis observados pouco antes do surto de COVID-19.

Leia tudo o que aconteceu nesta semana em economia.

Juros e inflação

As taxas de juros futuras seguiram a tendência de baixa da semana anterior, com queda mais acentuada nos vencimentos mais longos e com influência da apreciação do real frente ao dólar e fluxo estrangeiro positivo. Nos vencimentos mais curtos, o mercado se ancora no discurso do Banco Central de encerrar o ciclo de alta da Selic em 12,75%.

A curva de juro real, na qual expressa as taxas dos títulos do Tesouro indexados à inflação (NTN-B), teve pouca variação nos retornos em comparação com a semana anterior, com exceção dos vencimentos dos próximos dois anos, apresentando elevação nas taxas dos títulos de 2022 a 2024.

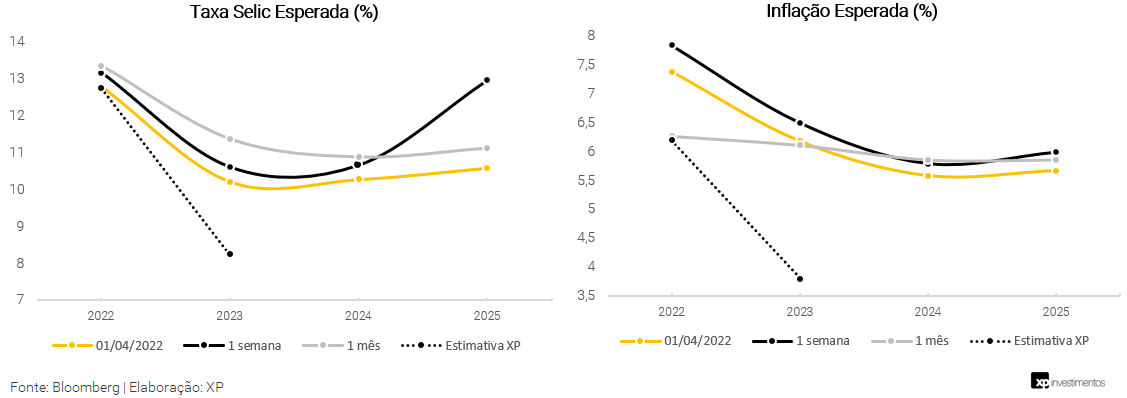

De acordo com os preços de mercado, é esperado uma taxa Selic de 12,79% ao final de 2022, contra a expectativa da XP de 12,75%, 10,22% em 2023 (vs. 8,25% da XP), 10,28% em 2024 e 10,59% em 2025. Para inflação, o mercado aponta estimativa de cerca de 7,85% em 2022 (vs. 6,2% da XP), e 6,5% em 2023 (vs. 3,8%). Para 2024 e 2025, o mercado espera 5,79% e 5,99%.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

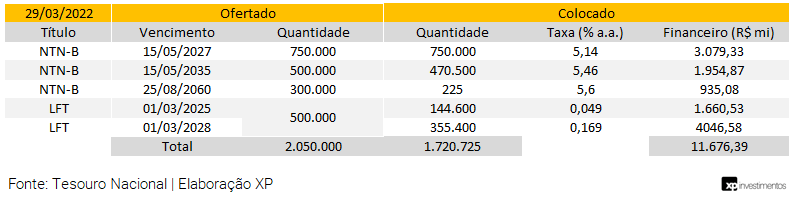

Leilão do dia 29/03 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 1,55 milhão de papéis de Notas do Tesouro Nacional – Série B (NTN-B) e até 500 mil de Letras Financeiras do Tesouro (LFT).

O TN vendeu integralmente as 1.445.800 NTN-Bs, papéis indexados ao IPCA em três vencimentos, e o volume financeiro foi de aproximadamente R$ 5,97 bilhões, quase o dobro da semana passada. Também vendeu integralmente a oferta de LFT, divida em dois vencimentos, e o volume financeiro somou R$ 5,7 bilhões.

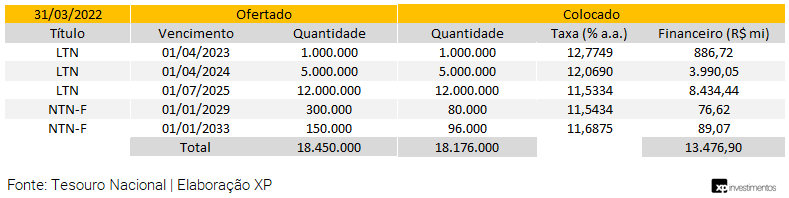

Leilão do dia 31/03 – LTN e NTN-F

No leilão de quinta-feira, Tesouro Nacional divulgou a realização dos leilões de vendas de 18 milhões de Letras do Tesouro Nacional (LTN) e apenas 450 mil Notas do Tesouro Nacional – Série F (NTN-F).

O TN vendeu integralmente a oferta de 18 milhões de LTNs e o volume financeiro somou R$ 13,3 bilhões, divididos em três vencimentos. Adicionalmente, também vendeu 176 mil NTN-Fs, em dois vencimentos, e o volume financeiro foi de R$ 165,7 milhões.

Mercado Secundário

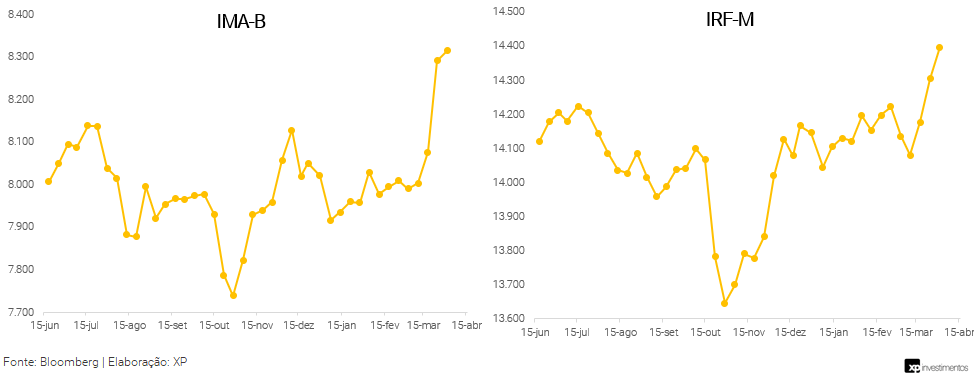

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F). Ambos são calculados pela Anbima.

Nesta semana, no mercado das séries pós-fixada e prefixada, tivemos fluxo mais vendedor, principalmente no vencimento intermediários, com trocas para a série indexada à inflação (NTN-B).

No fim da semana destaque para troca de LFTs de toda extensão da curva por LTNs prefixadas de 2026 e 2028. Ainda nos prefixados, maior liquidez presente nos vencimentos de NTN-Fs de 2029 e 2031.

Na série indexada ao IPCA, as NTN-Bs , fluxo de negociações mais intenso nos vencimentos curtos de 2022 e 2023, em operações de queda de inflação implícita, o que trouxe volatilidade e alta nas taxas de juro real dos papéis.

Tesouro Direto

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

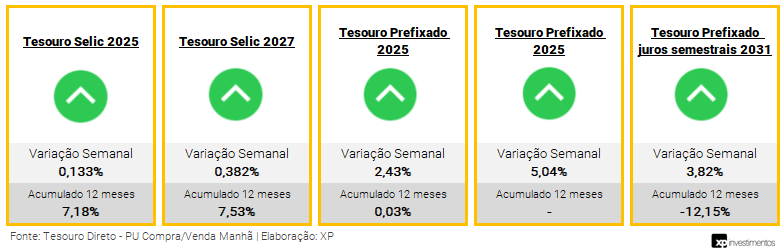

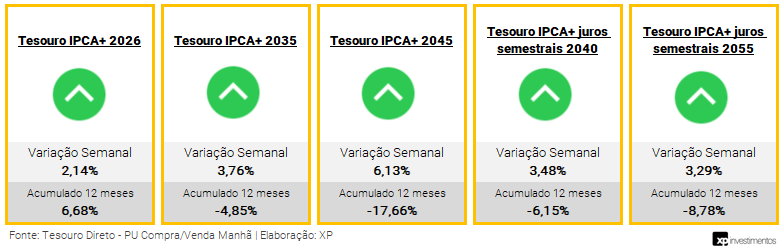

Nessa semana, a continuidade da sinalização do Banco Central sobre o encerramento próximo do aperto monetário (elevação de juros) e contribuição da apreciação do câmbio foram fatores que direcionaram para baixo as taxas nos títulos do Tesouro Direto, resultando na valorização dos preços.

As séries de títulos pós-fixados, Tesouro Selic, tiveram maior rentabilidade no vencimento mais longo, de 2027, devido leve fechamento da parcela prefixada do título. Já as séries prefixadas e indexadas à inflação (IPCA+) se beneficiariam mais uma vez das quedas nas taxas negociadas e se valorizaram na semana, compensando uma parcialmente as perdas dos últimos meses quando analisamos as posições carregadas de 12 meses.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate aqui!

Crédito Privado

Fluxo

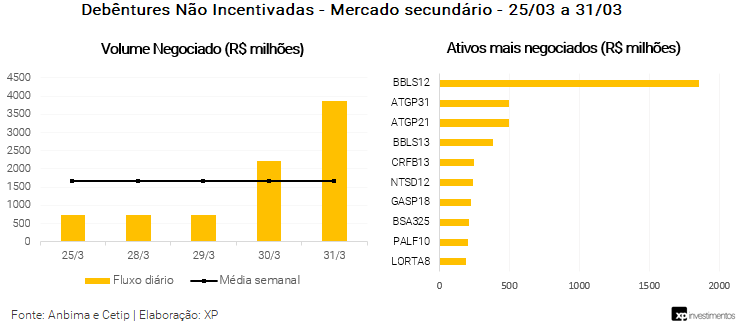

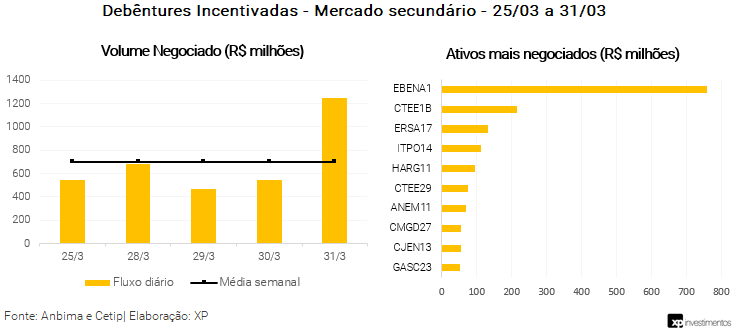

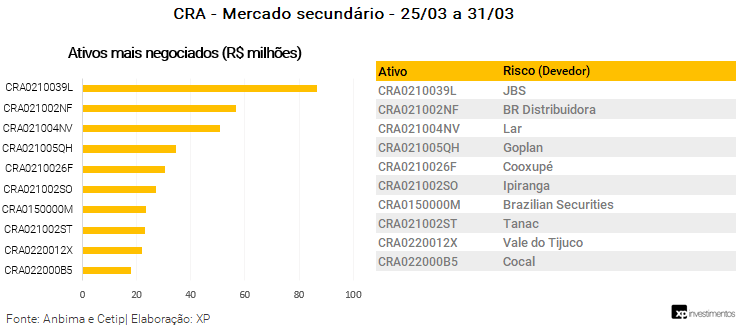

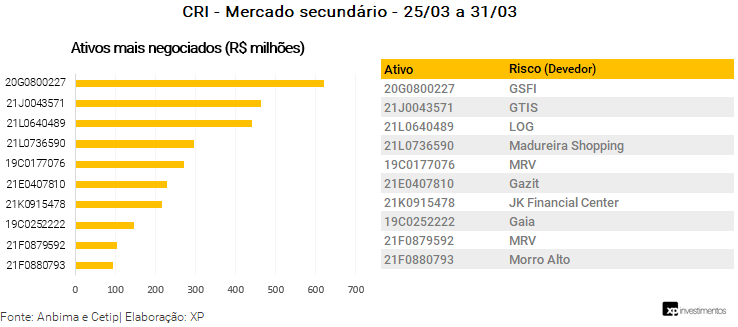

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 1,66 bilhão (ante R$ 674 milhões na semana anterior), R$ 699 milhões em debêntures incentivadas (vs. R$ 562 milhões), R$ 1,063 bilhão em CRIs (vs. R$ 333 milhões) e R$ 229 milhões em CRAs (vs. R$ 193 milhões).

Os papeis mais negociados por classe de ativos foram as debêntures incentivadas da EBP São Paulo Distribuiição de Energia (EBENA1), a debênture comum da BB Leasing (BBLS12), CRI da GSFI e CRA JBS.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados e podem alterar o apresentado. Para trazer uma aproximação do resultado em cinco dias, os dados abrangem desde a sexta-feira da semana anterior até a quinta-feira da semana corrente.

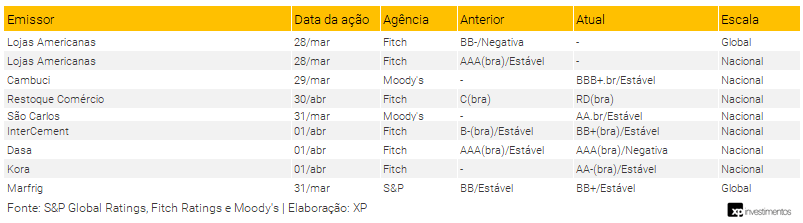

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

Spreads de Crédito

Nesta seção, apresentamos a movimentação dos spreads de crédito consolidados, com spread médio no intervalo de semanas. Intercalamos dessa forma para melhor análise da movimentação dos spreads por rating e é possível conferir no relatório anterior clicando aqui. A próxima série será apresentada no dia 08/04.

O que esperar – Semana de 04/04 a 08/04

Agenda econômica

No exterior teremos a divulgação da inflação ao produtor na Zona do Euro, refletindo os efeitos da guerra na Ucrânia, e discursos de dirigentes do Fed, no Estados Unidos, o que pode influenciar a curva de juros americana. No Brasil, destaque para a divulgação da inflação ao consumidor (IPCA) de março, os resultados fiscais e dados do setor externo de fevereiro.

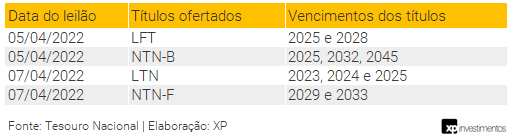

Leilões do Tesouro Nacional

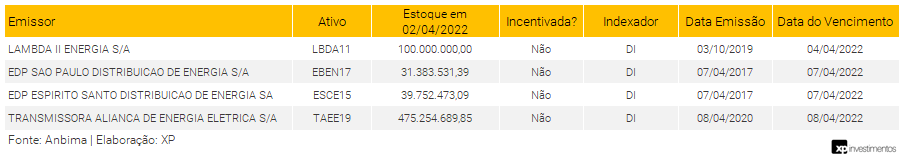

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)