O primeiro passo para realizar bons investimentos financeiros é entender que na busca por retornos sempre haverá riscos envolvidos. Daí em diante, a regra do jogo é escolher quais riscos vale a pena correr e buscar tipos de investimentos que, quando integrados em um portfólio, se complementem. É na busca de uma combinação ótima entre classes de ativos que o Asset Allocation trabalha para melhorar a eficiência dos retornos dos investidores.

O que é Asset Allocation?

Alocação de Capital ou na expressão mais conhecida em inglês como Asset Allocation é um conceito essencial em investimentos e planejamento financeiro pessoal. A prática envolve dividir os investimentos entre diferentes categorias ou classes de ativos, como tipicamente chamamos, tais como renda fixa (pós fixada, prefixada e inflação), renda variável, fundos listados, multimercados, alternativos, entre outros. Seu objetivo principal é atingir uma combinação ótima entre risco e retorno de forma a maximizar a probabilidade de que o investidor atinja seus objetivos no longo prazo, correndo o menor risco possível.

Vale frisar que classes de ativos são conjuntos de ativos com características e comportamentos semelhantes, e que normalmente estão submetidos às regulamentações similares em um determinado mercado.

Por que ele funciona?

O prêmio Nobel de economia em 1990 e criador da Teoria Moderna dos Portfólios, Harry Markowitz, uma vez afirmou que: “a diversificação é o único almoço grátis em termos de investimento”. Um processo bem montado de alocação de capital se baseia em um conceito simples, porém poderoso: “o todo é melhor que a soma das partes”.

Ao combinarmos um grupo de ativos, o desempenho deles ao longo do tempo não é uniforme e não responde da mesma forma às mudanças no cenário macroeconômico. Alguns ativos vão bem com a economia em ritmo acelerado, outros performam melhor quando a inflação está em queda, enfim, ao combinar ativos de uma forma inteligente podemos criar portfólios de investimentos que sejam resilientes e enfrentem as flutuações normais de uma economia, gerando um nível adequado de retorno, dentro dos parâmetros de risco esperados.

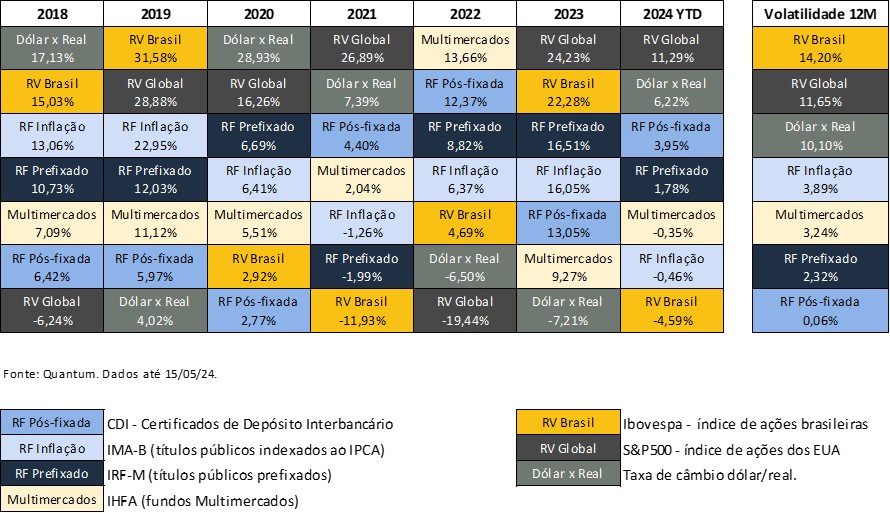

A tabela acima mostra o desempenho de algumas classes de ativos ao longo dos últimos anos, ou seja, em contextos macroeconômicos distintos. Dificilmente eles seguem a mesma ordem de um ano para o outro e, mais do que isso, muitas vezes um tipo de investimento que possui a maior rentabilidade em um ano, no ano seguinte pode ter uma rentabilidade mais modesta, podendo até ser a pior rentabilidade, como por exemplo, a Renda Variável Global, que obteve o melhor retorno entre essas classes em 2021, porém em 2022 foi o pior desempenho entre elas.

Isso demonstra o desafio que é tentar acertar um único ativo que seja sempre vencedor e também a importância de saber a combinação ideal entre as classes de ativos ao longo do tempo.

Proteções contra “nós mesmos”

Outro ponto fundamental é a proteção que o Asset Allocation pode proporcionar contra um dos maiores detratores de retornos dos nossos portfólios: nós mesmos. O campo das finanças comportamentais que já foi reconhecido com três prêmios Nobel de Economia é bastante fértil em descrever as várias maneiras nas quais nosso cérebro, ao tomar decisões financeiras, pode incorrer em erros recorrentes.

Os chamados vieses no processo de decisão são inúmeros e já bem conhecidos: ancoragem, excesso de confiança, representatividade, confirmação e groupthink (agir junto com um grupo, de forma não necessariamente racional ou adequada) são somente alguns dos exemplos. O fato desses vieses serem conhecidos não significa que sejam de fácil resolução. Boa parte deles tem sua origem no nosso processo evolutivo como seres humanos com centenas de milhares de anos de história, ao passo que investir é uma tarefa que executamos a pouco mais de 100 anos.

Por sua natureza sistemática, o processo de Asset Allocation cria regras de ação e comportamento que nos ajudam a mitigar, mas não eliminar totalmente, tais vieses, gerando assim um resultado mais consistente ao longo do tempo.

Importante: o fato de o processo seguir regras claras não significa que ele deva ser engessado. Tirar graus de liberdade do processo pode ser um erro muito grave em determinadas circunstâncias, como em uma crise, por exemplo. Aqui, é o momento em que o processo deixa de ser puramente ciência e demanda uma parte de arte.

Ter um processo sólido, mas que mantenha o grau de flexibilidade adequado para lidar com as várias condições de mercado, especialmente em países onde crises sistêmicas são mais constantes, como no caso do Brasil, é essencial.

Os 3 principais conceitos

1. Objetivo de retorno

O passo inicial do processo é a determinação de seus parâmetros. Qual o objetivo de retorno buscamos atingir? Aqui a pergunta demanda bastante atenção: não basta ter um objetivo vago como: “ganhar dinheiro” ou “ter um bom retorno”, a frase de Sêneca abaixo nos vem à mente. Precisamos determinar um objetivo tangível e mensurável contra o qual nossa performance possa ser avaliada ao longo do tempo.

“Se você não sabe aonde quer chegar, nenhum vento lhe é favorável” – Sêneca

2. Tolerância ao risco

Ao mesmo tempo que buscamos determinar o objetivo de retorno, temos também que ter uma conversa detalhada sobre tolerância ao risco. Em termos de finanças, risco é o preço que pagamos para buscar maiores retornos. Ou em português mais claro, ao buscar retornos mais elevados temos que estar preparados para tolerar mais risco. Aqui, temos dois pontos importantes:

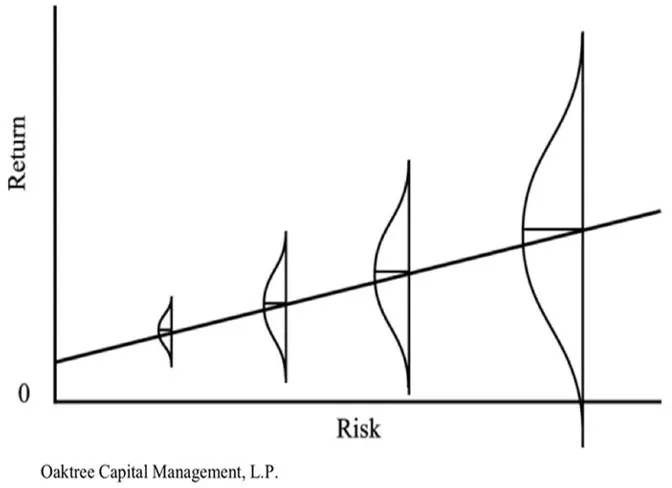

- (i) Tomar mais risco deve ser associado a um retorno esperado mais alto. Ênfase aqui no esperado, pois maiores riscos significam maior amplitude dos resultados possíveis, incluindo uma maior probabilidade de obter um resultado abaixo do objetivo em alguma janela de tempo. Howard Marks, um dos investidores mais conceituados do nosso tempo coloca isso de forma graficamente clara (abaixo) em seu excelente livro – The Most Important Thing: Uncommon Sense for the Thoughtful Investor:

- (ii) A conversa sobre aversão ao risco está longe de ser óbvia. Tolerância ao risco é uma variável muito difícil de ser propriamente avaliada. Uma analogia razoável pode ser com o medo de voar. Sentado no conforto da nossa sala, planejando a próxima viagem, poucos de nós demostram alguma ansiedade. Somente quando nos encontramos a 10mil metros de altura no meio de uma turbulência violenta, sabemos quem tem ou não medo de voar. O mesmo se aplica ao risco, em momentos “calmos”, quando os retornos dos ativos se encontram dentro do esperado, muitos demostram uma propensão maior a tomar risco. Somente em momentos de crise, quando o retorno dos ativos está muito abaixo do esperado, podemos verificar com maior precisão nossa tolerância ao risco.

3. Tempo

O tempo é a variável mais importante e ironicamente a mais ignorada em um processo sólido de investimento. Na equação de retorno composto: R = (1+r) t

Todos focamos em “r“, ou retorno por unidade de tempo. A verdade é que a variável “t” é muito mais relevante. Atribui-se a Einstein a frase: “Os juros compostos são a oitava maravilha do mundo. Quem entende ganha; quem não entende paga”. Ao alongar o horizonte de tempo dos seus investimentos, aumentamos a probabilidade de atingir nossos objetivos. A influência de ruídos sobre o processo de formação de retornos dos ativos diminui e ficamos com um componente maior do sinal (retorno) puro.

Um exemplo útil é o mercado acionário norte-americano: ao usar o horizonte de 1 dia temos próximo a 52% de chance de ter um retorno real maior que zero. Ao alongar esse horizonte, vemos que não houve nenhum período nos últimos 100 anos nos quais o retorno de 20 anos não tenha sido positivo (já ajustado pela inflação).

Com a palavra final no assunto, o saudoso Charlie Munger: “O grande ganho não está na compra e na venda, mas na espera”.

Uma breve visão histórica

O estudo de processos sistemáticos de alocação de capital tem seu início usualmente atribuído à publicação do artigo do prêmio Nobel, Harry Markowitz – “Portfolio Selection” em 1952. A publicação marca o início da chamada “Teoria Moderna de Portfolio”. A ideia básica do modelo é bastante intuitiva: o retorno de um portfolio é a média ponderada dos retornos de seus ativos. Já a volatilidade desse portfólio pode ser reduzida utilizando pares de ativos com correlação não perfeita (correlação menor que 1).

Com base nesses parâmetros de retorno e volatilidade (risco), pode-se otimizar um portfólio para que tenha o maior retorno esperado possível para um dado nível de risco. A combinação de todos os portfólios de maior retorno esperado para cada nível de risco compõe a chamada fronteira eficiente.

Alocação Estratégica versus Tática

O processo de alocação pode usualmente ser dividido em dois componentes: estratégico e tático.

O processo de alocação estratégica envolve, com base em uma visão de longo prazo do retorno definir os pesos de cada classe de ativo e com isso a composição do portfólio. Ao longo do tempo, existe a necessidade de rebalanceamento sempre que nos distanciamos muito do mix inicial.

Já o processo de alocação tática envolve ajustar o portfolio de modo a se beneficiar de desvios de curto prazo no preço dos ativos dadas as condições de mercado.

O que sabemos sobre a importância relativa de cada componente? Estudos empíricos demostram que ao longo de um ciclo de investimento completo a alocação estratégica é responsável por 85%-90% dos retornos de longo prazo de um portfólio. Os outros 10-15% podem ser obtidos através do processo de seleção de ativos e/ou fundos somado ao chamado market timing, ou seja, a escolha do momento exato de entrar e sair de um ativo e/ou fundo.

Vale lembrar que quanto mais diligentes e eficientes os processos de (i) asset allocation; (ii) seleção de ativos e; (iii) market timing, mais eles contribuirão para a soma de todas as partes na composição do retorno total do portfólio. Entretanto, o contrário também é verdadeiro, processos mal planejados ou executados, podem ser detratores do retorno total.

Mais detalhes sobre esse tema podem ser explorados no livro de David Swensen, “Pioneering Portfolio Management: an unconventional approach to institutional investment”, ou em alguns artigos acadêmicos como o do professor Roger G. Ibbotson intitulado “The Importance of Asset Allocation” e que foi agraciado com o prêmio Graham & Dodd Scroll Award concedido pelo Financial Analyst Journal.

Um portfólio em constante mudança

Uma das características de um processo de alocação bem montado é que ele nunca se encerra e demanda ajustes constantes. Aqui entramos na teoria de ciclo de vida para investimentos e na integração da construção de portfólio com o planejamento financeiro de cada indivíduo ou família.

Ao longo de nossa vida, nossos objetivos mudam (ex: mais acumulação de patrimônio no início, mais preservação em outros períodos), nossa situação de vida muda (constituição familiar, remuneração, patrimônio, etc.), e tais mudanças podem demandar ajustes em nossos investimentos para que atendam aos diferentes momentos do nosso ciclo de vida. Existe todo um campo que foi desenvolvido em finanças e que aborda esse tema chamado “Theory of Lyfe-Cycle Saving and Investing”.

O processo de alocação e o portfólio de cada investidor são tão mais eficientes quanto mais levarem em conta as condições específicas de cada um. Por esse motivo, o portfólio ótimo, ou seja, o mais eficiente, muda ao longo do tempo. Isso reforça a necessidade do conhecimento profundo de cada investidor e o papel essencial de um bom assessor/consultor financeiro.

Resumindo

Um processo de Asset Allocation bem feito torna-se uma ferramenta essencial para ajudar a atingir os objetivos específicos de cada investidor. Ele age de forma sistematizar nossa decisão de investimento, minimizar nossa exposição à nossos vieses comportamentais e garantir que estejamos sempre na melhor relação risco x retorno esperados.

Apesar de suas bases teóricas terem sido estabelecidas na década de 50, o processo continua em constante aperfeiçoamento e evolução. Os modelos quantitativos e de inteligência artificial vem a se somar ao ferramental que utilizamos, mas o processo mantém uma parcela de “arte” especialmente no entendimento correto da aversão ao risco de cada investidor e seu comportamento diante de oscilações de mercado.

É essencial contemplar sua integração correta ao planejamento financeiro, sendo o assessor uma peça fundamental nesse processo. Levar em conta as condições específicas e momento de vida de cada investidor garante que possamos criar portfólios consistentes que assegurem a maior probabilidade de atingir nossos objetivos.

Se você ainda não tem conta na XP Investimentos, abra a sua!