Resumo

- Diferentes leis e decisões judiciais impactaram a tributação de bens e serviços de combustíveis e energia elétrica em 2022, com impactos sobre as contas públicas dos diferentes entes e sobre a inflação;

- Consideramos que a manutenção das atuais medidas tributárias pode ter um impacto de até R$ 157 bilhões sobre a arrecadação em 2023. Em um cenário alternativo, com o retorno da sistemática original para a gasolina, haveria um ganho de quase 27 bilhões;

- A adoção do regime monofásico para diesel e GLP, com alíquotas uniformes e por unidade (ad rem), deve resultar em ganho para os estados, já que as alíquotas definidas ficaram próximas dos valores máximos atuais. Estimamos um ganho de R$ 12 bilhões e pouco mais de R$ 2 bilhões para diesel e GLP em 2023;

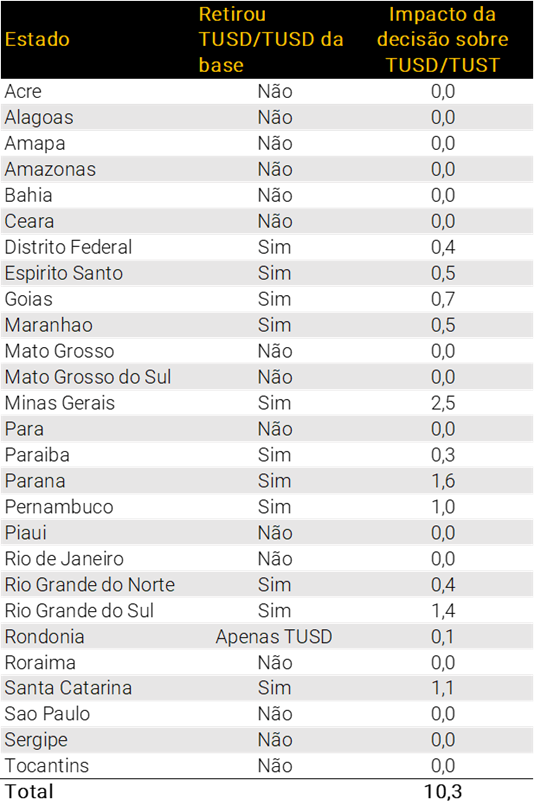

- Já em relação à energia elétrica, apenas 12 estados haviam implementado a retirada do TUSD e TUST da base do ICMS e a discussão deve se estender no judiciário. A recente decisão liminar de reincluir essas tarifas deve levar a um ganho de receitas de R$ 10,3 bilhões em termos anualizados;

- Em relação à inflação, estimamos que o retorno da tributação federal tem impacto de até 50 bps sobre o IPCA deste ano. Já a adoção do regime monofásico acresce impacto de 5bps na inflação e o retorno da tributação de ICMS no TUST e TUSD em energia, 15 bps. Tudo, já considerado no nosso cenário base. Outras medidas, discutidas no cenário alternativo, poderiam chegar a elevar projeção de inflação em até 110bps.

A tributação sobre combustíveis e energia elétrica foi particularmente afetada em neste ano, com a profusão de leis e decisões judiciais que alteraram alíquotas, bases de cálculo e regimes de tributação. As principais medidas foram:

- Lei complementar nº 192/2022, que definiu sobre quais combustíveis incidirá o regime monofásico do ICMS, definiu a tributação específica por unidade de medida (ad rem) e uniformes em todo o território nacional, reduziu a zero as alíquotas do o PIS/Cofins sobre o diesel, GLP e querosene de aviação e definiu a base de cálculo, para fim de substituição tributária em relação às operações com diesel, como a média móvel dos preços praticados ao consumidor final (PMPF) nos 60 meses anteriores à sua fixação, essas duas últimas medidas com prazo até 31 de dezembro deste ano;

- Lei complementar nº 194/2022, que definiu bens e serviços relacionados a combustíveis, gás natural, energia elétrica, comunicações e transporte coletivo como bens essenciais e indispensáveis, estabelecendo assim um limite às suas alíquotas de ICMS igual à alíquota modal, fixou critérios de compensação em caso de perda de receita decorrente da redução das alíquotas de ICMS e reduziu a zero, até 31 de dezembro deste ano, as alíquotas de PIS/Cofins e Cide-Combustíveis aplicáveis à gasolina e etanol;

- Medida provisória nº 1.157/2023, a qual manteve a alíquota zero para PIS/Cofins sobre a gasolina e etanol até 28 de fevereiro deste ano e para diesel e GLP até 31 de dezembro deste ano.

- Ação direta de inconstitucionalidade 7164-DF, na qual o ministro do Supremo Tribunal Federal André Mendonça definiu, em decisão liminar, suspender a eficácia do convênio ICMS nº 16/2022 do Conselho Nacional de Política Fazendária (Confaz) e definiu como base de cálculo do imposto para os combustíveis, inclusive a gasolina, a média de preços praticados nos últimos 60 meses;

- Arguição de descumprimento de preceito fundamental 984-DF, na qual se instalou grupo de trabalho com representantes da União e dos estados para discutir aspectos relacionados às leis complementares nº 192/2022 e 194/2022, e no qual foi firmado acordo prevendo: i) envio ao Congresso de proposta reconhecendo Confaz como órgão legitimado para implementar monofasia e uniformidade de alíquotas, ii) reconhecimento imediato por parte do Confaz da essencialidade do Diesel, GLP e gás natural e iii) a criação criadas novas comissões para debater TUST/TUSD e para estudo de possíveis compensações em caso de perda de arrecadação por parte dos estados com ICMS. Neste mesmo processo, em fevereiro de 2023, o ministro do Supremo Tribunal Federal Luiz Fux concedeu medida cautelar reincluindo, na base de tributação do ICMS sobre energia elétrica, a TUST/TUSD e encargos.

Incertezas sobre tributos federais permanecem. O governo federal postergou a alíquota zero de PIS/Cofins sobre combustíveis. No caso de gasolina e etanol, a manutenção da desoneração vai até fevereiro de 2023, enquanto diesel e GLP mantém desoneração até o final deste ano. Há dúvida, no entanto, se haverá de fato o retorno às alíquotas anteriores, tendo em vista os impactos inflacionários da medida.

Discussão de ICMS sobre combustíveis deve prosseguir no ano que vem. Consideramos que há uma grande possibilidade de que a gasolina e etanol voltem a ter uma alíquota fixada livremente, em regime plurifásico, com PMPF definido pelos estados conforme a regra anterior – média dos últimos 15 dias – ou outra menos restritiva que a definida pelo STF. Por outro lado, diesel e GLP já tiveram sua regra estipulada no âmbito do Convênio ICMS nº 199/2022 e devem migrar, a partir de abril de 2023, para um regime monofásico com alíquota ad rem uniforme em todo o país.

Definição para energia elétrica migrou para esfera jurídica. Os estados discutem judicialmente a questão há muito tempo. Com a decisão liminar do Ministro Luiz Fux, parte dos entes subnacionais pode agora rever parcela da receita que deixaram de arrecadar com a lei complementar nº 194/2022. Vale ressaltar que, das 27 unidades da federação, apenas 11 haviam retirado TUSD e TUST da base do ICMS, enquanto um estado retirou apenas a TUSD.

Impactos Fiscais

Alterações impactaram as receitas dos entes. Para a União, a redução do PIS/Cofins e Cide-combustíveis a zero teve um impacto estimado de R$ 33 bilhões que foram mais que compensados por elevações na arrecadação de outros tributos, como IRPJ/CSLL, além de receitas de royalties e participação especial de petróleo e dividendos de estatais. Já os estados foram severamente afetados pelas mudanças no ICMS: houve queda em termos reais nas receitas de 48% em energia elétrica, em torno de 21% em combustíveis e de 9% no total na comparação dos últimos seis meses do ano passado com o mesmo período de 2. Importante ressaltar que variações são bem heterogêneas entre os estados, com aqueles que tinham alíquotas mais elevadas de ICMS sendo mais afetados.

Mudança reverteu tendência de crescimento da arrecadação. Nos últimos meses, os estados registraram queda na arrecadação de ICMS, revertendo a tendência iniciada no início do ano passado. No acumulado em 12 meses, a receita com o ICMS passou de 7% do PIB em março/2021 e atingiu um máximo de 7,7% em junho deste ano. A partir de julho, esse valor começou a se reduzir, chegando a 7,4% em outubro, refletindo o impacto das mudanças legais.

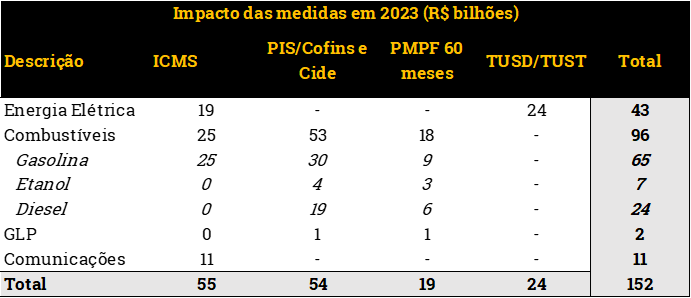

Estimamos um impacto de até R$ 152 bilhões em 2023 com as mudanças da legislação e as decisões judiciais. Considerando um crescimento das vendas de combustíveis de 5% e das receitas de energia elétrica em 10% em 2023, avaliamos um impacto de R$ 54 bilhões decorrente manutenção da desoneração de PIS/Cofins e Cide sobre combustíveis. Já no caso do ICMS, a manutenção da atual limitação de alíquotas deve produzir um impacto de R$ 55 bilhões sobre as receitas dos estados. Outras medidas, como a manutenção do PMPF de 60 dias, tem um impacto adicional de R$ 19 bilhões, enquanto a da retirada do TUSD,TUST e encargos da base de tributação de energia elétrica afetam a arrecadação em R$ 24 bilhões.

Rediscussão sobre gasolina pode trazer receitas adicionais aos estados. Se houver avanço para reconhecer a gasolina como um item não essencial, os estados poderão retornar as alíquotas aos valores anteriormente praticados. Com isso, projetamos um ganho de receita de aproximadamente R$ 20 bilhões, valor inferior às perdas estimadas por conta da manutenção de um PMPF em valores mais baixos. Adicionalmente, se houver a volta dos tributos federais sobre combustíveis, o que elevaria o PMPF – consideramos um aumento igual à alíquota cobrada e a volta da alíquota original de ICMS, teríamos um ganho adicional de R$ 6,7 bilhões. Por fim, uma solução média seria uma elevação das alíquotas, mas a valores abaixo do originalmente praticado, com média em 22%, e manutenção da dinâmica do PMPF, a qual traria um ganho relativamente menor.

Diesel e GLP devem ser afetados pela nova forma de tributação. Conforme dispôs o Convênio ICMS nº 199/2022 do Confaz, diesel e GLP devem adotar, a partir de abril de 2023, um regime monofásico de tributação com alíquotas uniformes por unidade (ad rem). As alíquotas foram definidas em R$ 0,9456/litro de diesel e biodiesel e, para GLP, em 1,2571/kg, valores em linha com os máximos praticados atualmente. A implementação dessa sistemática a partir do ano que vem deve elevar os preços do diesel e do GLP e aumentar a arrecadação dos estados, tendo em vista que hoje muitos praticam alíquotas ad valorem em patamares inferiores aos definidos. Estimamos um ganho de R$ 11,8 bilhões com diesel e de R$ 2,1 bilhões com o GLP em 2023 com a nova regra.

No caso de energia elétrica, retorno de TUSD, TUST e encargos deve ajudar poucos estados. A recente decisão do STF que permitiu a volta das tarifas de uso de transmissão e distribuição à base de tributação do ICMS deve ter efeito reduzido sobre a arrecadação, tendo em vista que apenas 12 unidades da federação haviam adotado a mudança.

Consideramos apenas a volta de tributos federais em nosso cenário base. Nossas estimativas incluem a cobrança, a partir de 1º de março, das alíquotas de PIS/Cofins praticadas anteriormente sobre gasolina e etanol, e a partir do início de 2024 para diesel e GLP. Quanto aos estados, ainda não consideramos nenhuma medida de arrecadação, exceto o retorno da TUSD e TUST à base do ICMS, que tem impacto bastante limitado.

Impactos na Inflação

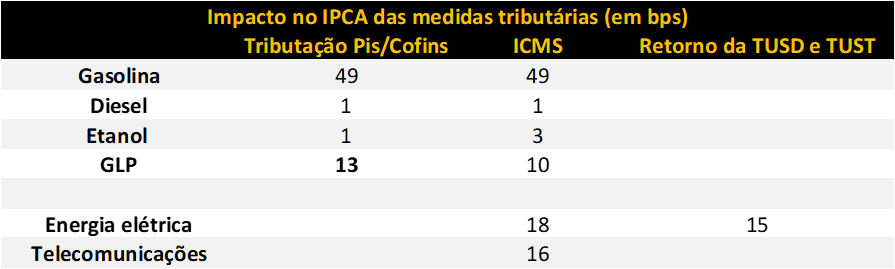

Na inflação, o impacto da volta dos tributos federais sobre gasolina e etanol tem impacto de 50bps. No caso de energia elétrica, retorno de TUSD e TUST tem impacto de 15bps no IPCA. Esses efeitos já foram incorporado ao nosso cenário base de IPCA. Outras medidas, mesmo que ainda incertes de forma geral, têm impacto altista para a inflação. Na tabela abaixo estimamos o impacto de tais medidas no IPCA do ano.

A retirada da essencialidade da gasolina, por exemplo, e retorno das alíquotas praticadas antes da Lei complementar nº 194/2022, elevariam a inflação em cerca de 49bps no IPCA. Alteração no mesmo sentido em etanol, GLP, energia elétrica e telecomunicações elevariam IPCA em até 3bps, 10bps, 18bps e 16bps, respectivamente.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)