O pano de fundo da “temporada do churrasco”

Do lado da oferta, temos preços voláteis para as principais commodities agrícolas globais, incluindo milho, soja, carne suína, dentre outros – o que poderia prejudicar o ânimo do mercado com empresas expostas a tais produtos, como o setor de proteínas, que compra grãos e vende carnes, à grosso modo. Do lado da demanda, no entanto, a demanda por alimentos deve continuar crescendo em um cenário pós pandemia na maioria dos países, sustentando um bom momento para as empresas de proteínas no geral.

Especificamente, em termos de geografia, acreditamos que as empresas de proteínas com operações nos Estados Unidos devem desfrutar de um 2021 particularmente robusto, impulsionadas sobretudo pelo lado da demanda. Já a América do Sul segue enfrentando alguns desafios, principalmente pelo lado da oferta, conforme discutiremos mais adiante. Nesse sentido, empresas expostas a ambas as geografias acabam conseguindo balancear melhor seus resultados, reforçando a importância da diversificação geográfica em um setor tão volátil quanto o de proteínas.

Entre as opções de proteína animal, continuamos otimistas com a carne bovina, principalmente nos Estados Unidos. No caso da carne suína, entendemos que ela pode perder força no curto prazo em todo o mundo, em função da redução da demanda chinesa. Por fim, no caso do frango, acreditamos que seus preços ainda estão muito baixos no Brasil, sobretudo quando comparamos seus preços com os da carne bovina. Portanto, o segmento deveria oferecer um potencial de alta interessante nos próximos meses, ainda que seus custos também seguem em alta.

- Gostaria de receber nossos relatórios por email de Agro, Alimentos & Bebidas (em inglês)? Clique aqui.

- Quaisquer críticas, dúvidas ou sugestões são bem vindas: basta deixar um comentário no final do post.

- Para conferir nossas teses de investimento, basta clicar aqui: AmBev; BRF; IMC; Marfrig; Jalles Machado; São Martinho

Reiteramos Compra para JBS e Marfrig; reduzimos BRF para Neutro

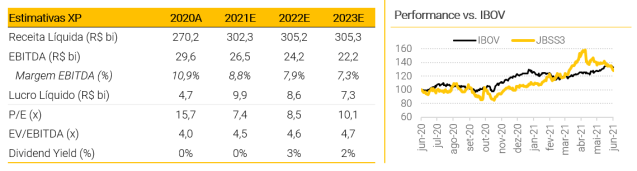

JBS: retomando a cobertura com recomendação de Compra e preço-alvo de R$ 40 por ação

Estamos retomando a nossa cobertura de JBS com recomendação de Compra e um preço-alvo de R$ 40 por ação, oferecendo um potencial de alta sobre o preço atual das ações que consideramos atrativo. Atualmente, vemos as ações sendo negociadas em 4,4x EV/EBITDA 2021, um patamar que consideramos atraente versus o nível que julgamos justo, o qual ficaria na casa das 5,5x. Na nossa visão, os principais destaques da tese são:

- Bom momento para a indústria dos Estados Unidos, tanto para as carnes bovina e suína quanto para o frango, com a Pilgrim’s Pride

- O câmbio desvalorizado permite que as operações no Brasil se mantenham competitivo nas exportações, ao mesmo tempo em que também impulsiona os resultados nos EUA

- A empresa vem trabalhando na redução do seu custo de capital, algo que enxergamos com bons olhos e que entendemos que ainda não foi 100% precificado pelo mercado

Adicionalmente, estamos elegendo a JBS como nossa escolha predileta no setor de proteínas devido a uma combinação de fatores conjunturais – principalmente pelo seu valuation atual, que está abaixo dos patamares justos, na nossa visão – e fatores estruturais – notadamente, suas vantagens competitivas de longo prazo como diversificação geográfica global e diversificação de proteínas, estando presente em todos os principais três tipos de carne.

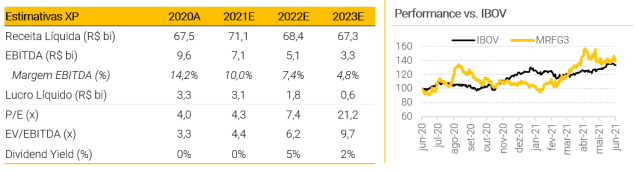

Marfrig: reiteramos nossa recomendação de Compra com preço-alvo de R$ 24 por ação

Para a Marfrig, reiteramos nossa recomendação de Compra e um preço-alvo de R$ 24 por ação, oferecendo um potencial de alta sobre o preço atual das ações que consideramos atrativo, ainda que menor do que o potencial que enxergamos para a JBS Atualmente, vemos as ações sendo negociadas em 3,8x EV/EBITDA 2021, um patamar que consideramos atraente versus o nível que julgamos justo, o qual ficaria na casa das 4,4x. Na nossa visão, os principais destaques da tese são:

- Assim como a JBS, a Marfrig também está aproveitando o bom momento para a indústria de carne bovina nos Estados Unidos, impulsionada sobretudo pela retomada da demanda no país à medida em que a população é vacinada

- Adicionalmente, o recente movimento de compra de cerca de 1/3 da BRF sugeriria um futuro mais diversificado para a Marfrig, tanto em termos de geografias quanto em termos de proteínas, algo que enxergamos com bons olhos

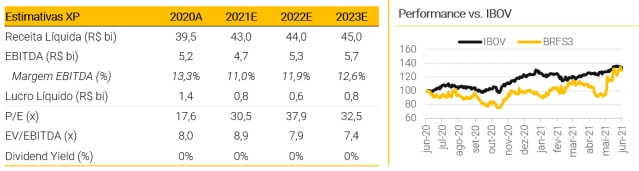

BRF: após forte performance das ações, reduzimos nossa recomendação para Neutro

No caso da BRF, após forte performance das ações, estamos reduzindo nossa recomendação de Compra para Neutro, ao mesmo tempo em que mantemos nosso preço-alvo de R$ 30 por ação, apontando para um pequeno potencial de alta sobre o preço atual das ações. Atualmente, vemos as ações sendo negociadas em 8,6x EV/EBITDA 2021, um patamar que consideramos muito próximo do justo, tendo em vista nosso alvo de 9x EV/EBITDA. Na nossa visão, os principais destaques da tese são:

- Embora os fundamentos da empresa permaneçam sólidos, após forte desempenho das ações, acreditamos que outros nomes oferecem uma margem de segurança maior em termos de potencial de alta, pelo menos até as intenções da Marfrig em adquirir quase um terço da BRF se tornarem claras, o que só deve ocorrer no médio prazo

- Além disso, questões climáticas estão ajudando a sustentar preços dos grãos em patamares mais elevados. Nesse sentido, como grande parte dos custos da BRF estão relacionados a tais commodities, suas margens deveriam seguir pressionadas, ainda que tal efeito seja parcialmente mitigado pelo aumento de preços proposto pela empresa.

JBS: retomando a cobertura com recomendação de Compra e preço-alvo de R$ 40 por ação

Vale lembrar: a América do Norte representa cerca de 75% da receita da JBS

2020 foi um ano forte para a JBS, principalmente por conta da operação de bovinos nos Estados Unidos, além dos resultados da Seara no Brasil. Nesse sentido, para 2021 as perspectivas eram de acomodação: bons resultados, mas tímidos versus o que vimos acontecendo em 2020. A demanda nos EUA, porém, vem surpreendendo positivamente ao longo deste primeiro semestre, principalmente devido aos programas de auxílio diante da Covid do governo norte-americano. Consequentemente, a empresa estaria conseguindo aumentar preços acima do que esperávamos, tanto no caso da carne bovina quanto no das carnes suína e de frango, mais do que compensando o aumento nos custos devido à alta dos preços grãos.

A América do Sul, dividida entre Friboi e Seara, representa os demais 25%

Já na América do Sul, o cenário se tornou gradativamente mais desafiador ao longo do primeiro semestre de 2021: diante da economia mais fraca, houve menos espaço para repasse de preços no caso da maior parte das proteínas. Nesse sentido, vimos um aumento do consumo per capita de frango, que atingiu níveis recorde em 2020, e que ainda teria espaço para aumentar neste ano, diante dos preços defasados versus as demais proteínas. Por fim, a situação econômica frágil também afetou negativamente a demanda por produtos processados; por outro lado, com um real mais fraco frente ao dólar, as exportações foram favorecidas, mitigando em parte o primeiro efeito.

Outros temas incluem M&As, preços dos grãos e custos com mão de obra

Recentemente, a JBS anunciou algumas aquisições na Europa (Vivera e Kerry) e na Austrália (Rivalea). Enxergamos tais movimentos com bons olhos, uma vez que reforçam as duas principais vantagens competitivas da empresa, na nossa visão: sua diversificação geográfica e de proteínas. Por que a diversificação é importante? Porque, no geral, ela ajuda a reduzir a volatilidade dos resultados: por exemplo, hoje o cenário é mais favorável nos EUA e mais desafiador no Brasil; se a empresa não estivesse presente nesses dois países, seus resultados seriam mais impactados.

Outro tema bastante importante para a JBS é a alta no preço dos grãos. Vale lembrar que, ao contrário do que acontece no Brasil, em que o gado é basicamente alimentado à pasto, nos EUA os animais são confinados e comem ração à base de grãos – frangos e suínos são alimentados com ração também, independentemente da geografia. Por que esse movimento é importante? Quanto maiores os preços da soja e do milho, maiores os custos com ração e menores as margens de lucro do lado da produção. Nesse sentido, vemos como positiva a recente acomodação dos preços dos grãos, que deveria afetar positivamente os resultados da JBS nos EUA a partir de 2022, nas nossas estimativas.

Por fim, vale a pena monitorar também o debate em torno da remuneração dos empregados nas plantas frigoríficas americanas, uma vez que são relevantes para empresas de proteínas como JBS. Nesse sentido, nos EUA, temos visto uma redução na oferta de trabalhadores fabris faz alguns meses, o que teria forçado as indústrias frigoríficas a pagar salários mais altos na tentativa de atrai-los. Por outro lado, o governo americano recentemente reavaliou os limites de velocidade impostos às linhas de desossa nas plantas, permitindo sua aceleração e, portanto, estimulando um aumento de produção que poderia compensar a necessidade de salários mais altos para os trabalhadores.

Operação América do Norte: Destaques Financeiros

Carne Bovina: os frigoríficos americanos de carne bovina nunca viram rentabilidades tão altas em sua história recente: do lado dos custos, o preço do gado caiu bastante no país devido ao excesso de oferta que se formou com o início da pandemia; do lado das receitas, o preço da carne tem subido significativamente, diante da demanda aquecida.

Nesse contexto, para 2021, esperamos uma receita de US$ 22,7 bilhões para o segmento (+4,6% versus 2020), com um EBITDA de US$ 2,6 bilhões (+6,8%) e uma margem EBITDA de 11,2%.

Carne Suína: ao longo de 2020, os preços da carne suína se mantiveram altos em função da forte demanda, tanto nos EUA quanto na China, o que compensou parcialmente a pressão de custos vinda da alta dos preços dos grãos. Para 2021, entendemos que os resultados devem ser mais fracos do que em 2020, sobretudo em função da recomposição do plantel de suínos na China, o que pode ser mitigado em parte pela recuperação do segmento de restaurantes nos EUA.

Nesse contexto, para 2021, esperamos uma receita de US$ 6,7 bilhões para o segmento (+6,7% versus 2020), com um EBITDA de US$ 580 milhões (-5,2%) e uma margem EBITDA de 8,7%.

Carne de Frango (por meio da Pilgrim’s Pride, subsidiária listada da JBS): por um lado, o segmento de frango nos EUA segue tendo de ligar com a pressão de custos relacionada à alta dos preços dos grãos. Por outro lado, a recuperação do segmento de restaurantes, principalmente aqueles de fast-food, vem ajudando a recuperação dos resultados da Pilgrim’s. Notoriamente, estaria em curso nos EUA uma dita “guerra do sanduíche de frango” entre grandes redes como KFC e Popeye’s, o que estaria ajudando a demanda pelos produtos da empresa.

Nesse contexto, esperamos uma recuperação em 2021 versus 2020 para o segmento, o que se traduziria em uma receita de US$ 13 bilhões para o segmento (+7,7% versus 2020), com um EBITDA de US$ 963 milhões (+22,2%) e uma margem EBITDA de 7,4%.

Operação América do Sul: Destaques Financeiros

Carne Bovina (Friboi): diante de um momento desfavorável do ciclo pecuário e do enfraquecimento da demanda interna, o setor de carne bovina brasileira já vem sofrendo há algum tempo. Nesse contexto, as exportações tem se revelado a única saída, literalmente, uma vez que a desvalorização do real ajuda a compensar parte dos custos mais altos. Por outro lado, com a alta do real frente ao dólar nas últimas semanas e a perda de competitividade da carne brasileira no cenário global, a situação só deveria melhorar à medida em que o semestre avança e o Ano Novo Chinês se aproxima, por se tratar do pico de sazonalidade de exportações brasileiras de carne bovina.

Diante desse contexto desafiador, para 2021, esperamos uma receita de R$ 49 bilhões para a Friboi (+18% versus 2020), com um EBITDA de R$ 1,8 bilhão (-43%) e uma margem EBITDA de 3,6%.

Carne de Frango e Suína (Seara): a alta dos preços dos grãos se tornou um problema real para os frigoríficos principalmente a partir do segundo semestre de 2020, sendo que grandes empresas como a JBS potencialmente optaram por empurrar tais pressões de custo para 2021 via instrumentos financeiros como o hedge. Nesse contexto, esperamos que a Seara entregue resultados mais pressionados neste ano versus 2020, agora que suas margens estão sob mais pressão. Do lado positivo, as exportações de carne suína deveriam ajudar a compensar tal perspectiva; outro ponto é que, assim que a recuperação econômica pós-Covid ganhar força, produtos processados também deveriam voltar a impulsionar os resultados do segmento.

Nesse contexto, para 2021, esperamos uma receita de R$ 30 bilhões para a Seara (+11% versus 2020), com um EBITDA de R$ 2,9 bilhões (-33%) e uma margem EBITDA de 9,6%.

Marfrig: reiteramos nossa recomendação de Compra com preço-alvo de R$ 24 por ação

BRF + Marfrig: mesma história, novo final?

Nas últimas semanas, a Marfrig esteve sob os holofotes, após comprar uma participação de praticamente 1/3 do capital da BRF em pouquíssimo tempo. Em um primeiro momento, a principal dúvida que os investidores tiveram era se tal estratégia levaria a uma tentativa de fusão das duas empresas. No entanto, a Marfrig vem reforçando que deve seguir uma postura passiva em relação a BRF – ainda assim, especulações de uma possível junção das duas no médio prazo seguem existindo.

Como já comentamos anteriormente, enxergamos uma possível fusão BRF + Marfrig como positiva, principalmente porque as duas empresas apresentam perfis complementares, tanto do ponto de vista de proteínas quando do ponto de vista geográfico. Enquanto a Marfrig é 100% focada em carne bovina, tendo operações na América do Sul e nos EUA, a BRF é focada em frangos e suínos, tendo operações no Brasil e no Oriente Médio, além de atingir inúmeros países com suas exportações. De qualquer forma, não vemos como provável uma potencial aquisição hostil da BRF pela Marfrig.

Seguimos otimistas com os resultados do 2T21 para a Marfrig

Como comentamos anteriormente, seguimos otimistas com os resultados da Marfrig no 2T21, sobretudo no que tange à sua geração de caixa. Entendemos que a empresa estaria aproveitando o bom momento para a indústria de carne bovina nos EUA, a qual segue impulsionada pela retomada da demanda no país. Adicionalmente, entendemos que a empresa vem se destacando positivamente no que tange às suas iniciativas ESG, sobretudo no campo Ambiental, com propostas de melhorias na rastreabilidade da cadeia pecuária, o que poderia impactar positivamente as ações.

BRF: após forte performance das ações, reduzimos nossa recomendação para Neutro

Entendemos que temos muitos motivos para seguir otimistas com a BRF no médio e longo prazo, dentre eles:

- forte portfólio de marcas nacionais, com mais de 40% de participação de mercado em diversas linhas de produtos

- crescimento do portfólio de marcas de valor agregado, sobretudo por meio de inovações, conforme destacado no plano estratégico chamado Visão 2030

- grandes avenidas de crescimento, como nas linhas de produtos vegetais e prontos para comer

- posicionamento propício para aproveitar a recuperação econômica pós Covid-19; mesmo em 2020, o consumo anual de aves já bateu recorde histórico, atingindo 47kg per capita

No entanto, no curto prazo, entendemos que a empresa deve enfrentar uma série desafios:

- com o aumento do preço dos grãos, a empresa segue enfrentando custos mais altos e margens potencialmente menores, ainda que o repasse de preços ajude a mitigar tal efeito

- com as especulações de uma potencial fusão com a Marfrig, arriscamos dizer que o foco dos investidores mudou, pelo menos até o mercado ganhar mais clareza do futuro da operação

Nesse sentido, após forte performance das ações, optamos por reduzir nossa recomendação para Neutro por enquanto. Vale lembrar que a estratégia da Marfrig de comprar ações no mercado aberto promoveu um salto no preço das ações da BRF: em apenas duas semanas, elas saíram de R$ 20 e chegaram a ultrapassar nosso preço-alvo de R$ 30. Diante de tal cenário volátil, com muitas incertezas diante do futuro das duas empresas ainda, sugerimos cautela e realização de ganhos, ainda que continuemos admirando a empresa e confiantes com sua visão estratégica.

A Visão 2030 continua nos trilhos e a acomodação dos preços dos grãos poderia favorecer a BRF

Adicionalmente, é importante destacar que o plano da BRF para os próximos anos, conforme descrito em sua Visão 2030, continua nos trilhos. Prova disso é que a empresa anunciou recentemente a aquisição de uma empresa brasileira que produz ração para pets. Outro ponto importante é que a empresa segue apostando em sua estratégia de produtos de alto valor agregado, o que enxergamos como positivo, uma vez que ajuda a mitigar a alta dos custos da soja e do milho. Por sinal, a acomodação recente dos preços dos grãos também deveria ajudar a melhorar a percepção do mercado em relação a companhia, mas isso também depende da capacidade da BRF em repassar preços para os consumidores ao longo de 2021.

Principais riscos do setor: câmbio, ESG e commodities

Câmbio a R$ 5 seria um divisor de águas

O câmbio é uma variável bastante importante para as empresas de proteínas expostas ao mercado externo, como é o caso de BRF, JBS e Marfrig. Por um lado, o câmbio afeta a marcação a mercado da porção da dívida em dólar dos frigoríficos. Adicionalmente, ele também influencia diretamente na relevância das receitas em dólares das empresas, muito importantes para JBS (+75% das receitas em dólares) e Marfrig (+90% das receitas em dólares).

Dada a perspectiva econômica fraca no Brasil, as exportações vêm se tornando o canal mais lucrativo para várias empresas e, em alguns casos, o único canal realmente lucrativo. Nesse sentido, quanto mais desvalorizado o real, melhor para essas empresas, porque os preços em reais se tornam mais competitivos em dólares globalmente. Por outro lado, caso o real se valorize, poderíamos ter perda de competitividade das exportações, assim como redução das receitas em dólar.

ESG: tanto uma ameaça quanto uma oportunidade

A análise dos fatores Ambientais, Sociais e de Governança (ESG) ainda é um tema sensível para o setor de proteínas, que pode ser interpretado tanto como uma ameaça para algumas empresas quanto como uma oportunidade para tantas outras. Nesse sentido, quaisquer evoluções negativas no campo do ESG poderiam afetar negativamente nossos preços-alvos para as emprestas no setor. Em linhas gerais:

- no campo da Governança, muitas melhorias já teriam sido feitas nas três principais empresas do setor, principalmente no caso da JBS

- no campo Social, a segurança dos trabalhadores voltou à tona durante a pandemia, mas teria sido endereçada de maneira adequada pelas companhias

- no campo Ambiental, entendemos que as empresas estão lançando metas bastante agressivas, mas ainda precisam conquistar a credibilidade dos investidores

Ciclo de Commodities: o apogeu já teria ficado para trás

No que tange aos preços das commodities, 2020 foi um ano muito forte e 2021 segue repleto de otimismo. Nesse sentido, vários investidores estariam se perguntando se o apogeu do ciclo já teria ficado para trás, apesar de 2022 apontar para outro ano forte até agora. Na nossa visão, de fato, já teríamos passado pela alta do ciclo de preços e optamos por adotar premissas mais conservadoras em termos de preços a partir do ano que vem.

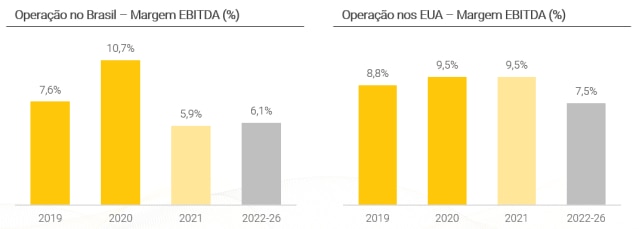

Especificamente, esperamos que as margens dos frigoríficos presentes nos Estados Unidos se acomodem aos níveis históricos ao longo dos próximos anos. Já na América do Sul, especialmente no Brasil, entendemos que o ciclo pecuário deve ser positivo a partir de 2022/23, o que poderia favorecer a recuperação de margens na região. De qualquer forma, quaisquer eventos que afetem negativamente tais margens, seja nos EUA, seja na América do Sul, podem prejudicar nossos preços-alvo.

- Gostaria de receber nossos relatórios por email de Agro, Alimentos & Bebidas (em inglês)? Clique aqui.

- Quaisquer críticas, dúvidas ou sugestões são bem vindas: basta deixar um comentário no final do post.

- Para conferir nossas teses de investimento, basta clicar aqui: AmBev; BRF; IMC; Marfrig; Jalles Machado; São Martinho

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)