O que aconteceu nesta semana na renda fixa?

As taxas futuras de juros encerraram a semana em queda a partir dos vencimentos ao final de 2024. Os principais impulsionadores dos movimentos no decorrer dos dias foram a fala mais dura do presidente do Banco Central do Brasil (BC), Roberto Campos Neto, indicando Selic alta por mais tempo, além de discurso do Fed que também deixou os mercados em alerta sobre a política monetária nos EUA e elevação de juros pelo Banco Central Europeu.

O IPCA de agosto com deflação menor do que esperado levou a uma primeira reação negativa pelo mercado, mas que foi superada. Apesar destes fatores, ao final da semana, o maior apetite a risco no exterior ajudou as taxas a caírem.

O que acompanhar na próxima semana?

Na próxima semana, destaque no cenário internacional para as divulgações de inflação ao consumidor (CPI) e ao produtor (PPI) nos EUA referentes a agosto, bem como da inflação ao consumidor na Zona do Euro de agosto. Além disso, o comitê de política monetária do Banco da Inglaterra (BoE) anunciará decisão sobre sua taxa de juros de referência. Por fim, haverá publicação de diversos indicadores de atividade na Europa, China e EUA.

No Brasil, atenções voltadas para a divulgação de indicadores de atividade econômica relativos a julho: vendas no comércio varejista; receitas do setor de serviços; e IBC-Br, proxy mensal do PIB calculada pelo Banco Central.

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

Nesta semana, o destaque foi a política monetária, com decisão de juros na Europa e sinalização mais dura da parte de dirigentes do Fed.

O Banco Central Europeu (BCE) elevou as taxas de juros de referência em 0,75pp, conforme esperado pelo mercado, para combater a inflação recorde da região. A decisão, unânime entre os 25 membros do comitê de política monetária, corresponde ao maior aumento de juros pelo BCE nos custos de empréstimos em vários anos.

Nos EUA, o presidente do Fed, Jerome Powell, discursou nesta semana e declarou que o banco central dos EUA precisa agir “com franqueza” para garantir que a inflação elevada não se consolide. Os comentários dos dirigentes reforçam as expectativas de que o Fed mais uma vez aumentará as taxas em 0,75pp, ao invés de reduzir o ritmo para um aumento de 0,5pp, movimento que empurraria a taxa de fundos federais (juros de referência) para o intervalo entre 3,00% e 3,25%.

Na China, a inflação desacelerou indicando que os estímulos do governo ainda não surtiram efeito. A nova rodada de restrições para combate à Covid-19 e a crise energética vêm pesando significativamente sobre a atividade econômica. Em 12 meses, o índice de preços ao consumidor do país caiu de 2,7% para 2,5% entre julho e agosto, abaixo das expectativas e da meta de 3%.

No Brasil, em semana de feriado, o principal dado divulgado foi o IPCA de agosto, que teve deflação em relação ao mês anterior, ainda como efeito das medidas de redução de tributos e queda nos preços de combustíveis. O IPCA caiu 0,36% ante julho (consenso de mercado e projeção XP: 0,40%). Em doze meses, o índice acumula alta de 8,73%.

Leia o resumo completo de economia da semana

Juros e inflação

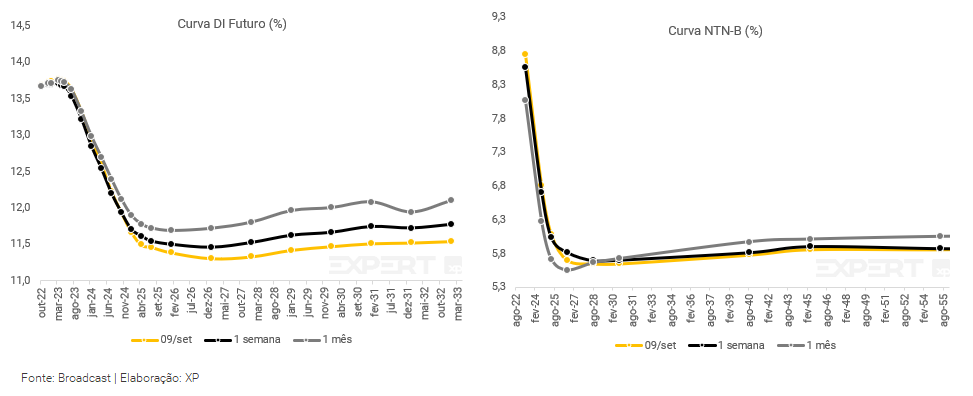

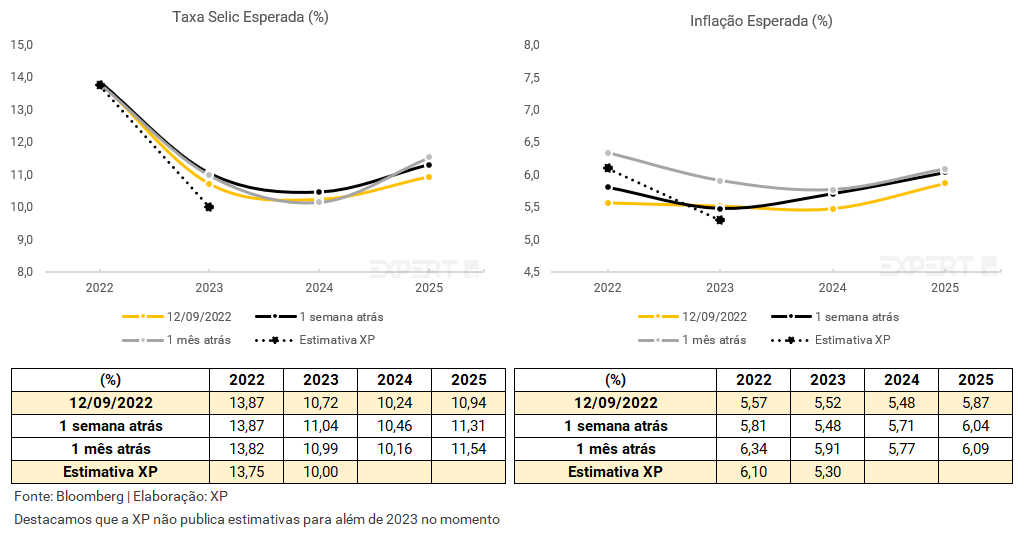

As taxas futuras de juros encerraram a semana em queda a partir dos vencimentos ao final de 2024. Os principais impulsionadores dos movimentos no decorrer dos dias foram a fala mais dura do presidente do Banco Central do Brasil (BC), Roberto Campos Neto, indicando Selic alta por mais tempo, além de discurso do Fed que também deixou os mercados em alerta sobre a política monetária nos EUA e elevação de juros pelo Banco Central Europeu. O IPCA de agosto com deflação menor do que esperado levou a uma primeira reação negativa pelo mercado, mas que foi superada. Apesar destes fatores, ao final da semana, o maior apetite a risco no exterior ajudou as taxas a caírem.

A curva de juro real, a qual representa as taxas dos títulos públicos indexados à inflação (NTN-Bs), ficou praticamente estável. Todos os vencimentos a partir de 2025 negociam atualmente abaixo de IPCA + 6% a.a..

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

Leilão do dia 06/09 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 650 mil Notas do Tesouro Nacional – Série B (NTN-B), reduzindo a oferta em relação à semana anterior. Não houve oferta do vencimento 2025. Além disso, ofertou 1,0 milhão de Letras Financeiras do Tesouro (LFT), repetindo o volume anterior.

As NTN-Bs ofertadas foram quase integralmente absorvidas. Nos dois vencimentos, a demanda levou a taxas abaixo de 6% a.a., e o volume financeiro foi de R$ 2,6 bilhões, consideravelmente abaixo da semana passada.

O TN também vendeu 795 mil das LFTs ofertadas, com a parcela prefixada de 0,178%, apenas do vencimento de 2028, e o volume financeiro foi de R$ 9,5 bilhões (acima da semana anterior).

Leilão do dia 08/09 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 7,5 milhões de Letras do Tesouro Nacional (LTN), em vencimentos para os próximos quatro anos, e 650 mil Notas do Tesouro Nacional – Série F (NTN-F) divididas em duas séries de vencimentos em 2029 e 2033.

O TN teve forte colocação em mais uma semana e vendeu o lote integral das LTNs, conseguindo atingir um volume financeiro de R$ 5,6 bilhões. Já as NTN-Fs não foram integralmente colocadas em seu vencimento em 2029, somando R$ 559 milhões de volume financeiro.

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B).

O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

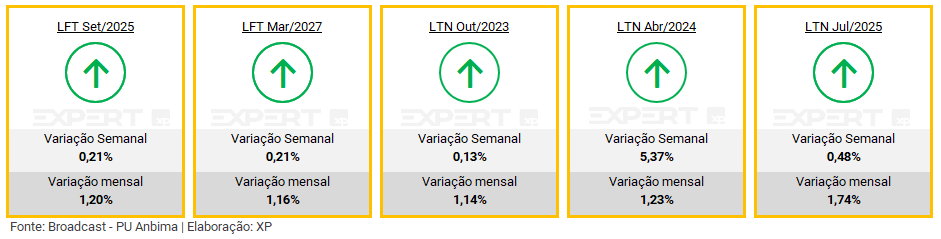

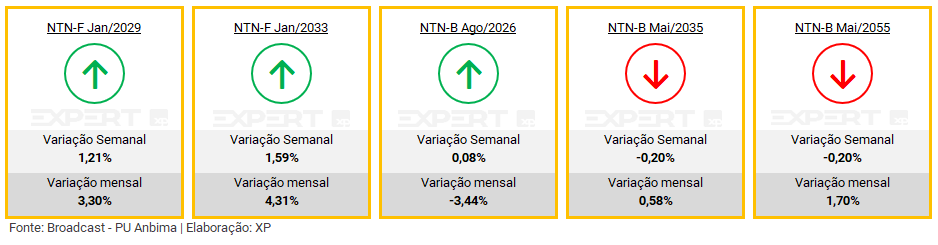

Nesta semana, quase todos os títulos públicos apresentaram valorização, após dias de movimentos mistos sobre a curva de juros – vide seção “Juros e Inflação” para mais detalhes. Os títulos do pós-fixados tiveram valorização próxima ao carrego da taxa Selic de uma semana. São os mais recomendados para reserva de liquidez. As exceções foram os títulos mais longos, que sofreram mais com as oscilações de taxas ao longo da semana.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

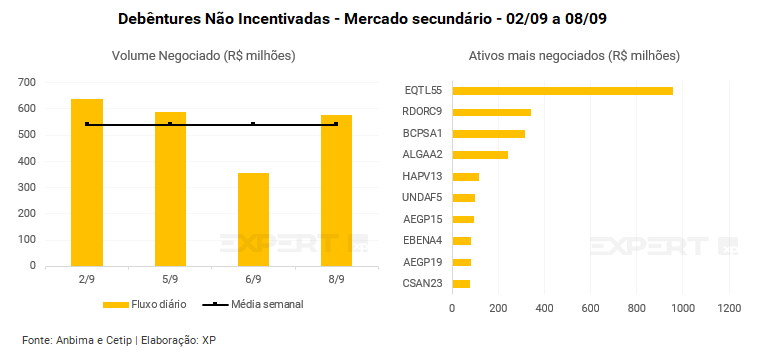

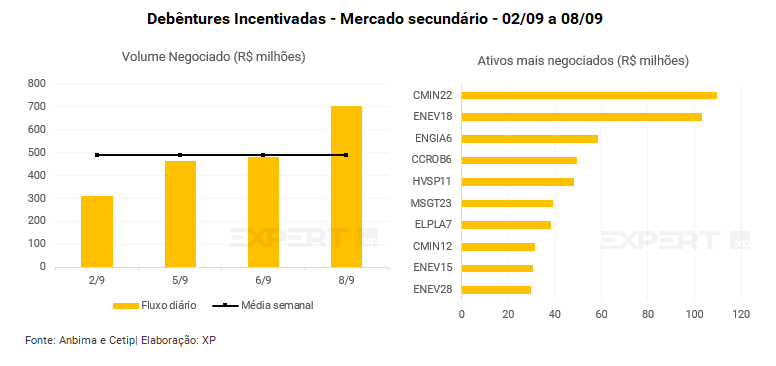

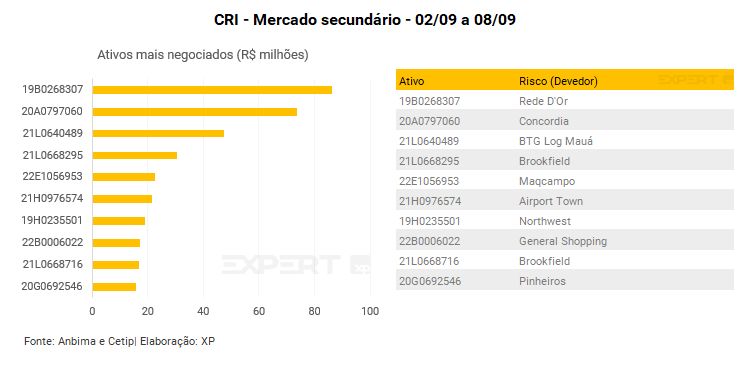

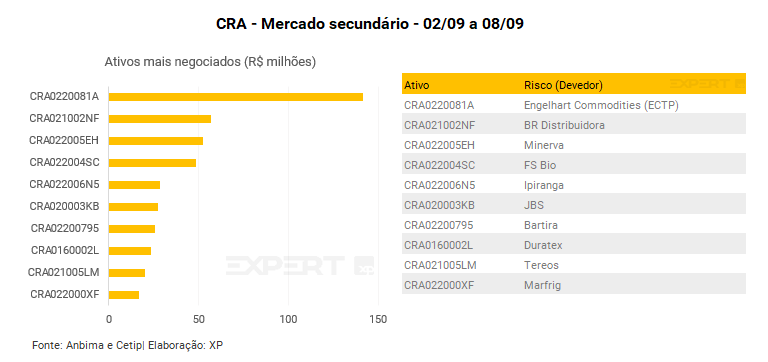

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 539 milhões (ante R$ 625 milhões na semana anterior), R$ 489 milhões em debêntures incentivadas (vs. R$ 469 milhões), R$ 133 milhões em CRIs (vs. 163 milhões) e R$ 206 milhões em CRAs (vs. R$ 210 milhões).

Vale lembrar que houve um dia a menos de negociações na semana devido ao feriado de 7 de Setembro.

Os papeis mais negociados por classe de ativos foram as debêntures Equatorial (EQTL55), a debênture incentivada da CSN Mineração (CMIN12), CRI Rede D’Or e, por fim, CRA da ECTP (CRA0220081A).

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira não são considerados.

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 12/09 a 16/09

Agenda econômica

Na próxima semana, destaque no cenário internacional para as divulgações de inflação ao consumidor (CPI) e ao produtor (PPI) nos EUA referentes a agosto, bem como da inflação ao consumidor na Zona do Euro de agosto. Além disso, o comitê de política monetária do Banco da Inglaterra (BoE) anunciará decisão sobre sua taxa de juros de referência. Por fim, haverá publicação de diversos indicadores de atividade na Europa, China e EUA.

No Brasil, atenções voltadas para a divulgação de indicadores de atividade econômica relativos a julho: vendas no comércio varejista; receitas do setor de serviços; e IBC-Br, proxy mensal do PIB calculada pelo Banco Central.

Leilões do Tesouro Nacional

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)