No Indo a Fundo no Outliers dessa semana, conheça a Neo Investimentos, gestora recebida no episódio #66 do Outliers, que tratou com mais detalhes os desafios e oportunidades do cenário atual e como os fundos multimercados da gestora estão se posicionando. Você pode conferir o conteúdo completo em áudio no link abaixo:

Nesse relatório iremos focar na estrutura da gestora, desempenho do fundo Neo Multi Estratégia 30, carro-chefe do núcleo de multimercados da Neo Investimentos, bem como detalhar a versão desse fundo com mais risco, o Neo Provectus.

Conheça a Neo

Fundada em 2003 e contando atualmente com cerca de R$4,5 bi sob gestão, a Neo Investimentos tem sua origem na união de um grupo de profissionais que trabalhavam juntos em bancos internacionais na década de 90. Inicialmente oferecendo fundos multimercados, ao longo do tempo a gestora expandiu as estratégias oferecidas ao mercado, e hoje também possui fundos de ações e private equity.

Em relação a estrutura, com esse perfil multiestratégia, a gestora adotou uma segmentação “multi-mesas”, onde a gestão é segmentada por núcleos, a começar pelo maior de (i) multimercados, que gere cerca de R$2,5 bi; seguido pelo núcleo de (ii) ações, sendo o segundo maior com cerca de R$1,5 bi sob gestão; e por último a célula de (iii) private equity, que está em seu terceiro fundo e faz a gestão de R$500 milhões.

Em relação ao time, ao todo são 60 pessoas, onde desse total, 30 estão ligadas diretamente à gestão. Dentro do núcleo de multimercados, foco principal deste relatório, a Neo se destaca pela longevidade das estratégias, e pelo time gestão que está junto a mais de 18 anos.

Ainda dentro da estrutura de multimercados, este núcleo é segmentado em dois: uma estrutura voltada para a gestão de Renda Fixa, com operações em juros e moedas, que possui 7 pessoas focadas, sendo 3 voltadas para a construção de cenários e 4 para a montagem dos portfólios. Além de uma segunda célula voltada para Renda Variável (ações), independente do núcleo que é responsável pelos fundos de ações da gestora. Dessa forma, o foco está nas operações em ações dos fundos multimercados, e ao todo são 9 profissionais de investimentos focados na montagem dessas posições.

Com predominância em operações com valor relativo, as estratégias em multimercados combinam características importantes para a classe, como: longo histórico de existência – mostrando consistência de retornos, baixa dependência ao cenário macroeconômico, que pode ser visto pela resiliência em momentos de estresse, e uma equipe que trabalha junta há mais de 25 anos.

Ainda a respeito do book de ações dentro dos multimercados, quando uma estratégia dentro do fundo se destaca, é aberta a oportunidade de criação de produtos específicos focados nessas estratégias. Um exemplo disso é o fundo de ações Neo Argo Long Short, liderado pelo gestor Augusto Lange, responsável pelo book de ações dentro do Neo Multi Estratégia 30.

Neste relatório, aprofundaremos com mais detalhes a estrutura e histórico do fundo Neo Multiestrategia 30, e o fundo Neo Provectus, que é uma versão com maior risco que o primeiro.

Se você ainda não tem conta na XP Investimentos, abra a sua!

Neo Multi Estratégia 30

Se tratando do carro chefe da casa, o fundo Neo Multi Estratégia 30, é um fundo multimercado do tipo multiestratégia que busca superar o CDI através de operações de valor relativo em estratégias de juros, moedas e ações. Em termos de exposição geográfica, o book internacional possui operações em moedas e juros. através de uma abordagem botom-up, é feito uma analise de atividade, inflação, política monetária e fiscal – com exposição aos países do G10, América Latina e África do Sul.

O fundo apresenta um retorno acumulado de 344,9% desde seu início versus o CDI que variou 257,9% no mesmo período. Em termos de objetivo de retorno, o fundo busca entregar um retorno anual de CDI+5% a.a com uma volatilidade de 6% a.a. Possui aplicação mínima de R$1.000,00 com um prazo de cotização/liquidação de resgates em D+30 (dias corridos) e D+1 (dias úteis).

A respeito da menor dependência do fundo em relação ao cenário macroeconômico, vale trazer aqui a matriz de correlação do fundo com os principais índices dos mercados brasileiros de renda fixa, multimercados e ações, respectivamente: CDI, IHFA e Ibovespa – onde é possível verificar uma correlação baixa em relação ao CDI (4), ao Ibovespa (13) e por último, e com maior valor se comparado aos demais, mas ainda sim baixa correlação com o IHFA (25).

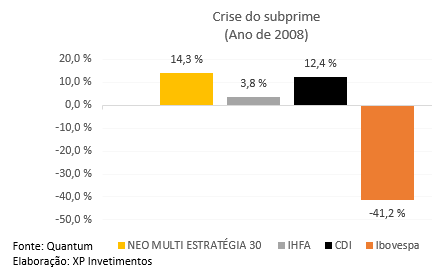

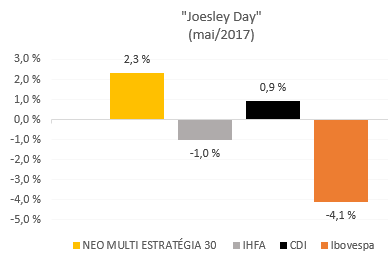

Nos gráficos acima, podemos constatar o desempenho do fundo diante de momentos de grande estresse nos mercados. É interessante analisar os resultados obtidos em três momentos distintos, sendo eles (i) a grande crise do subprime americano em 2008; (ii) o “Joesley Day” em maio de 2017 e por último, e mais recente; (iii) a pandemia global do coronavírus em março de 2020. Podemos ver que em todos os casos o fundo se manteve não apenas acima dos índices, mas com variações positivas, mostrando uma resiliência e descorrelação com esses movimentos bruscos de mercado.

Vale pontuar que ao longo do tempo a estratégia passou por mudanças, a começar em relação à volatilidade alvo do fundo que passou de 1,5% para 5% ao ano, o que permite ao Neo Multi Estrategia 30 ter um retorno esperado maior, a despeito de ter um risco quase 3 vezes maior também. Além disso, com o sucesso da estratégia foi montada uma versão com o mesmo portfolio, mas apresentando um índice ainda maior de volatilidade – o Neo Provectus.

Neo Provectus

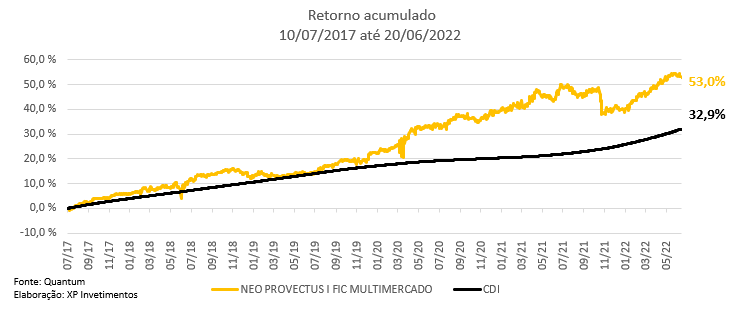

Lançado em 2017, o Neo Provectus é a versão mais alavancada do Neo Mult Estratégia 30. Objetivando um retorno de CDI+8% ao ano, o fundo busca ter uma volatilidade próxima de 9% a.a usando o mesmo portfolio do Multi Estrategia 30, porém com exposições 1,5x maiores.

Desde seu início, em julho de 2017, o fundo apresentou um retorno acumulado de 53% contra 33% de variação do CDI. Em ambos os fundos a geração de retornos parte de operações nas curvas de juros local, ações e no mercado internacional, neste caso em específico, o que mudará é a proporção do risco que essas operações terão dentro do portfólio, de forma que o risco agregado, como já apontamos, será maior em relação ao Neo Multi Estratégia 30.

Nenhum ano no negativo

Quando falamos em fundos multimercados que, assim como a renda variável, não possuem uma remuneração pré definida no momento do investimento, é muito comum ter em mente que em momentos de estresse dos mercados, a depender da carteira do fundo, eles tenderão a apresentar rendimentos negativos.

Este pensamento não está errado, de fato, em momentos muito críticos, como o atual, é comum grande parte dos ativos de renda variável apresentarem performance negativa. Lembrando que, quando falamos de ativos de risco, são os que os que tem seus preços suscetíveis às mudanças de mercado, justamente pela ausência de critérios de remuneração pré-estabelecidos como acontece nos ativos de renda fixa.

Um fato interessante de se observar nos fundos multiestratégia da Neo, em especial o carro-chefe Neo Multi Estratégia 30, é que em seu histórico de quase 14 anos, o fundo nunca fechou um ano com retorno negativo.

Além disso, das 14 janelas anuais analisadas, o fundo se manteve acima do CDI em 9 delas, com um destaque para o fato de que a taxa básica de juros brasileira se manteve em patamares elevados em boa parte desse histórico, demonstrando a capacidade da Neo em gerar retornos positivos descorrelacionados do mercado, sem depender do humor do cenário político e econômico brasileiro.

Por fim, reforçamos a importância de buscarmos retornos descorrelacionados nas carteiras de investimentos, que no caso de uma alocação pensada estrategicamente, irá promover ao investidor um portfolio diversificado, mais resiliente para passar por períodos de grande volatilidade.

Por outro lado, as mudanças de ciclos e perspectivas econômicas são fatores que ainda demandam atenção ao investidor. Dessa forma, manter um planejamento estruturado, ativos de qualidade na carteira e buscar gestão ativa e especializada também auxiliarão de maneira mais efetiva o investidor a atravessar pelos momentos de grandes incertezas como os atuais.

Além disso, o investidor que deseja buscar auxílio, poderá utilizar os relatórios e conteúdos que disponibilizamos mensalmente e semanalmente, como o Onde Investir, Seleção de Fundos e o próprio Indo a Fundo no Outliers. Reforçamos o nosso compromisso de trazer as melhores análises e relatórios que poderão auxiliar o investidor na tomada de decisão.