A partir da entrada em vigor da nova regra da CVM, que liberou a negociação das BDRs a todos investidores na B3, brasileiros passaram a ter acesso a ativos internacionais (os BDRs) que antes eram restritos a investidores qualificados, com mais de R$ 1 milhão.

E agora, como escolher os BDRs?

A nossa carteira de BDRs é composta pelas nossas 10 ações internacionais (BDRs) preferidas e atualizada mensalmente, com o intuito de ter desempenho superior ao índice MSCI All Country World Index em reais no longo prazo.

Como foi a performance da carteira em junho?

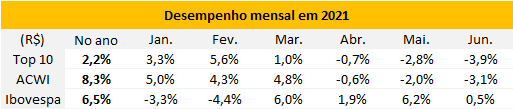

► Em junho, nossa carteira Top 10 Ações Internacionais caiu -3,9%, abaixo do benchmark global MSCI ACWI (-3,1%). Junho foi positivo para ações globais, no entanto, o desempenho inferior dos BDRs refletiu a recente depreciação do dólar frente ao real (-4,8%), que caiu de R$ 5,22/dólar para R$ 4,97/dólar no mês.

► Apesar do câmbio prejudicial para os BDRs, aproveitamos para reforçar a necessidade do investidor em possuir parte dos seus ativos com exposição a moedas de países desenvolvidos uma vez que, no longo prazo, os altos riscos políticos e fiscais do mundo emergente atuam como detratores de valor de suas moedas locais.

► Berkshire Hathaway e J.P. Morgan estiveram entre os piores desempenhos da Top 10 após um movimento de queda de -13bps na taxa de juros de 10 anos nos EUA no mês de junho, indicando que mercados estão mais confortáveis com a tese de transitoriedade da inflação repetida pelo Federal Reserve, fator que prejudicou o setor financeiro como um todo.

► Dentre as movimentações positivas, a entrada em Microsoft no mês passado mostrou-se acertada. Descontando a variação cambial, a empresa se valorizou +8,5% em junho após a divulgação do novo Windows 11, que será focado em permitir que apps do Android sejam executados no sistema operacional de computadores pessoais, atingindo um mercado crescente. A companhia foi a 2ª gigante americana a atingir a marca de US$ 2tri de capitalização de mercado, atrás apenas da Apple que alcançou o feito ainda em 2020.

Para julho, realizamos uma alteração na Carteira Top 10 Ações Internacionais XP. Entra Mercado Livre (MELI34); sai Walmart (WALM34).

Neste mês, optamos por trazer à carteira uma exposição ao setor de e-commerce na América Latina via uma posição de 10% em Mercado Livre (MELI34), uma vez que enxergamos a temática do varejo online como sendo mais atrativa que o setor de bens de consumo nos EUA (saída de Walmart). Como relatamos em nosso relatório 🌎CONEXÃO GLOBAL: e-commerce, a evolução do varejo digital (link), o continente latino-americano atua como propulsor relevante do comércio digital global, apresentando o maior crescimento no ano de 2020 vs. as outras regiões.

Nesse sentido, permanecemos construtivos com a temática de e-commerce uma vez que o varejo digital é uma tendência estrutural que deve continuar evoluindo ao passo que mais pessoas adquirem acesso à internet e a outros dispositivos, como celulares e computadores pessoais. Além disso, entendemos que o Mercado Livre possui a capacidade de ofececer boas experiências online aos seus clientes, via website ou aplicativo, estando mais preparado para esta mudança nos padrões de consumo da sociedade moderna.

Carteira recomendada

Conheça as 10 melhores ações internacionais para se investir, mirando ganhos superiores no longo prazo:

Diversificação setorial

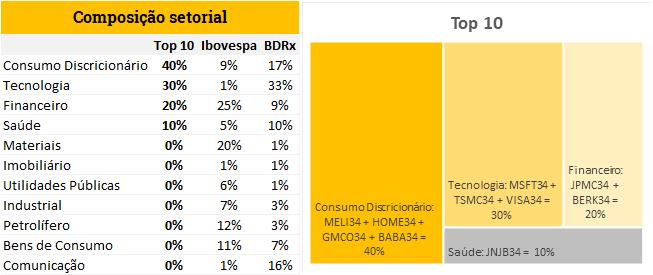

A carteira Top 10 BDR XP busca obter retornos superiores, com complementariedade setorial em relação ao Ibovespa, e uma seleção de maior qualidade e mais concentrada que o MSCI All Country World Index.

- O Ibovespa é muito concentrado no setor financeiro (25%) e possui pouca exposição em consumo discricionário (9%), comunicação (1%) e tecnologia (<1%)

- O BDRx é mais concentrado em tecnologia (33%) e menos em financeiro (9%)

Com a alteração, mudam as nossas exposições setoriais, reduzindo bens de consumo e incrementando consumo discricionário. A carteira permanece diversificada e complementar ao Ibovespa com posições em tecnologia (Microsoft, TSMC e Visa), financeiro (J.P. Morgan Chase e Berkshire Hathaway), consumo discricionário (Alibaba, Home Depot, General Motors e Mercado Livre) e saúde (Johnson & Johnson).

Conheça as empresas

J.P. Morgan Chase (JPMC34)

Com US$ 2,7 tri em ativos, o J.P. Morgan Chase é o maior banco americano e se posiciona entre as 5 maiores instituições financeiras do planeta. Sua rede de mais de 5 mil agências o torna um dos maiores provedores de crédito para hipotecas e cartões de crédito do país. Sua tradicional história no mundo dos investimentos data de 1799.

O J.P. Morgan Chase provê serviços financeiros globais, bem como atende uma rede de varejo. Entre seus serviços, incluem-se investment banking, serviços de corretagem, gestão de carteiras, private banking, cartões de crédito, bancos comerciais e finanças pessoais. Seus clientes podem ser empresas, instituições e indivíduos.

80% de suas receitas são geradas nos EUA, 15% na Europa e os outros 5% no restante do mundo. Sua estratégia de digitalização e sustentabilidade permitiu um forte crescimento no faturamento e no nº de clientes nos últimos 5 anos.

Johnson & Johnson (JNJB34)

Multinacional americana, com mais de 130 anos de história, iniciou suas atividades como fabricante de curativos cirúrgicos. Hoje, as atividades da companhia são divididas entre três segmentos: 1) Farmacêutico (52% das receitas): Responsável pelo desenvolvimento de medicamentos e vacinas; 2) Equipamentos médicos (31%): Produção de aparelhos usados em cirurgias, como pinos e placas ortopédicas e lâminas de corte; 3) Bens de consumo (17%): Voltado ao dia-a-dia – produção de produtos de uso pessoal, como shampoos, band-aid e hidratantes.

A ação tende a ser defensiva para ambientes incertos, dado que a empresa é uma sólida pagadora de dividendos (em 2019, aumentou o pagamento pelo 57º ano consecutivo), possui robusta posição de caixa (US$ 18 bilhões), e consistente crescimento de receitas no segmento farmacêutico (~8% a.a nos últimos 20 anos).

Apostas de crescimento: pesquisa, desenvolvimento e distribuição de novos medicamentos (exemplo: vacina para Covid-19 e tratamento de mielomas), retomada da demanda por equipamentos cirúrgicos em 2021 e potenciais aquisições de novas patentes e de companhias farmacêuticas menores.

NOVA! Mercado Livre (MELI34)

Em 1999, Marcos Galperin, aluno do MBA de Stanford deixou o banco Lehman Brothers para montar o maior e-commerce da América Latina. Hoje, a companhia argentina está presente em 18 países e é a segunda maior empresa do continente sul-americano, com um valor de mercado de US$ 80 bilhões, ficando atrás apenas da Vale S.A.

A companhia foi amplamente beneficiada pelo isolamento social devido à pandemia da Covid-19, que acelerou a migração do consumo para o digital, tendo dobrado seu faturamento em 2020 e atingido US$ 3,97 bilhões de receita líquida, número que representa um crescimento de 73% ante os US$ 2,3 bilhões registrados em 2019. Globalmente, seu alcance também cresceu: A cia. fechou 2020 com 133 milhões de usuários, um aumento de 78% a.a. explicado principalmente pela adesão em massa do mercado latino-americano ao e-commerce. No Brasil, o Mercado Livre registrou crescimento expressivo de 50% em suas vendas no ano de 2020.

Com base nesses dados, o Mercado Livre estuda investimentos bilionários na região. Em meados de março a empresa anunciou um investimento de 10 bilhões de reais ao longo de 2021. A intenção é tornar a companhia ainda mais relevante no Brasil, ao passo em que cria novas soluções logísticas a fim de acelerar os processos de entrega. Na Grande São Paulo e nas regiões metropolitanas de Florianópolis (SC) e Salvador (BA), por exemplo, a empresa já realiza entregas em apenas um dia.

A aposta em Mercado Livre busca trazer exposição ao tema de e-commerce na América Latina, que é um dos que mais cresce no mundo. Ao investir na empresa, a carteira passa a ter exposição a diversos países do continente, uma vez que a Argentina e o México são responsáveis por 25% e 15% do faturamento da companhia, respectivamente, sendo o Brasil o mais representativo com 55% de participação.

Home Depot (HOME34)

Varejista líder global na venda de materiais de contrução, jardinagem e melhorias do lar, a Home Depot opera 2.300 lojas em território norte-americano, canadense e mexicano. Em suas prateleiras, são dispostos de 30 mil a 40 mil produtos diferentes para seus 2 tipos de público: 1) Cliente Comum: Compra na loja ou online executa a melhoria na casa por conta própria ou terceirizada. 2) Cliente Pro: Profissionais que oferecem serviços de reforma e consomem os produtos da Home Depot.

O histórico financeiro da Home Depot é prova de sua capacidade de execução e de melhoria dos processos. Desde 2009, a empresa aumentou gradualmente as suas margens de lucro; foram 10 anos seguidos de expansão e em 2020, mesmo com a pandemia, conseguiram manter o lucro líquido no mesmo patamar de 2019.

Além disso, a empresa é conhecida por pagar mais dividendos que seus pares, bem como por ter uma expectativa de crescimento superior aliada à sólida margem de lucro.

Visa (VISA34)

A Visa está no centro da revolução da transição do papel-moeda para o dinheiro digital. Em 1958, o Bank of America lança o primeiro cartão de crédito dos EUA com um limite de US$ 300 dólares. Mais tarde, em 1976, o sucesso do cartão tornaria-se internacional, fazendo com que o segmento do banco fosse desmembrado e renomeado como Visa. Mais tarde, seria lançado, em plena crise de 2008, como um dos maiores IPOs da história.

Hoje, a companhia está presente em mais de 200 países, com produtos disponíveis em diversos aparelhos, mas o foco ainda é o mesmo: ser o melhor método para pagar e receber para todos e em qualquer lugar. A Visa possui 3,3 bilhões de cartões ativos conectando consumidores ao redor do mundo. O faturamento possui ampla distribuição geográfica, com 46% das receitas provenientes dos EUA e 54% internacional. Quanto aos segmentos, a empresa fatura, em ordem de importância, com 1) Taxas de processamento de dados, 2) Taxas de serviços e 3) Taxas de transações internacionais.

Apostas de crecimento: Parcerias com produtoras de aparelhos móveis e acessórios que integrem os meios de pagamentos; Integração com automóveis em estacionamentos e postos de abastecimento; aumento nas transações sem papel-moeda em ecossistemas cada vez mais digitais e eficientes.

General Motors (GMCO34)

Uma das maiores fabricantes de automóveis e peças do mundo, a GM é a dona das marcas Chevrolet, GMC, Cadillac, Buick e OnStar. As divisões da GM Internacional e GM América do Norte são responsáveis pelas operações globais de veículos automotivos enquanto a GM Financial é responsável pelo segmento de financiamento, crédito e seguros.

As operações da empresa são focadas principalmente no mercado norte-americano, que é responsável por ~80% do faturamento da companhia, um posicionamento interessante dada a robustez da recuperação econômica do país num mundo pós-pandemia. No longo-prazo, a GM busca reduzir o consumo de petróleo e a emissão de gases-estufa via pesquisa e desenvolvimento de tecnologias como células de hidrogênio e baterias elétricas. Ainda como estratégia de crescimento, a General Motors deverá aumentar as suas ofertas de produtos no mercado chinês, via Chevrolet, Cadilac e Buick, bem como via marcas locais Baojun e Wuling e operações envolvendo joint ventures.

Além disso, a companhia possui uma operação eficiente, à frente da concorrência em termos de geração de caixa e margem EBITDA: Entre 2016 e 2019, pré-pandemia, a GM entregou média de 16% de margem, contra apenas 7% da Ford e 12% da Tesla.

Apostas de crescimento: 1) GM Ultium – plataforma de baterias elétricas que será a base para o futuro carbono-zero da companhia; 2) Cruise – segmento de software e veículos autônomos em parceria com a Microsoft, Walmart e Honda.

Microsoft (MSFT34)

Líder absoluta no mercado global de sistemas operacionais, a Microsoft atingiu o feito de ter o Windows instalado em 3/4 dos computadores pessoais do planeta. Se considerarmos dispositivos móveis, como tablets e celulares, a sua participação ainda se mantém em 30% dos aparelhos. O faturamento da empresa é dividido em 3 segmentos, cada um representando aproximadamente 1/3 do total, sendo eles 1) Computação Pessoal, que inclui o Windows e o Xbox; 2) Produtividade e Processos, que inclui o pacote Office 365, SharePoint, Skype e LinkedIn; 3) Computação em nuvem, que inclui o Azure, SQL e Windows Server. Geograficamente, 50% das receitas vêm de fora dos EUA.

Apostas de crescimento: Trabalho remoto (Office 365) / Computação em nuvem (Azure) / Games em nuvem / Plataformas sociais (LinkedIn e Discord)

TSMC (TSMC34)

A Taiwan Semiconductor Manufacturing Company possui a maior capacidade de produção de semicondutores do planeta e detém cerca de 50% do mercado global. A companhia atende clientes que não possuem tecnologia própria de chips para seus dispositivos.

Hoje, clientes de alto padrão utilizam sua tecnologia, como Apple, AMD, NVIDIA e Intel. São mais de 500 clientes atendidos que incluem os chips da TSMC em seus 10 mil dispositivos.

Geograficamente, a empresa possui indústrias em Taiwan, na China e nos EUA, sendo que este último é responsável por 60% de suas receitas. Por produto, 50% do faturamento vem de celulares, 30% de computação de alta performance e 10% de Internet of Things. Olhando para frente, o setor automotivo (5% das receitas) deve prover uma longa avenida de crescimento com a eletrificação dos veículos, bem como os temas estruturais da expansão do 5G, computação em nuvem e Inteligência Artificial.

Berkshire Hathaway (BERK34)

Uma das empresas mais procuradas pelo investidor que tem visão de longo prazo. A holding, dirigida pelo investidor mais reconhecido do mundo, Warren Buffett, possui controle e participação em empresas de variados segmentos, de joalherias à refrigerantes. Fato que nem todos sabem é que aproximadamente 80% das receitas da Berkshire são provenientes de seguros (GEICO, principalmente) e os 20% restantes com transporte ferroviário e geração de energia.

Os principais fatores que atraem investidores para a companhia são 1) O compromisso de Buffett com uma gestão transparente e com alto nível de governança corporativa; 2) O histórico de sucesso dos investimentos da holding em empresas sólidas como Coca-Cola, American Express, Gilette e, mais recentemente, na Apple e em ouro (Barrick Gold); 3) O alinhamento pleno de interesses entre a administração e os acionistas da empresa.

Alibaba (BABA34)

Também conhecida como a Amazon chinesa, a gigante transaciona USS$ 1 tri em produtos nas suas plataformas (usando a métrica GMV) ao ano, sendo 95% do volume local na China. A empresa possui 750 milhões de clientes que consomem anualmente em suas plataformas digitais e está bem posicionada para capturar um mercado cada vez mais acostumado a consumir produtos online. Os números não mentem: o faturamento da empresa cresce em ritmo acelerado de ~30% ao ano. O varejo compõe 90% do seu faturamento, mas assim como a Amazon, busca expandir no segmento de computação em nuvem (Alibaba Cloud), que já representa 9% das receitas e cresce aproximadamente 60% a.a.

Se você ainda não tem conta na XP Investimentos, abra a sua!