Conforme discutimos em nosso relatório Batalha de Titãs, apesar de termos uma visão construtiva com o setor de e-commerce brasileiro no médio/longo prazo por ainda vermos espaço para continuidade do crescimento do setor, sustentado por um contínuo aumento da penetração online, ajudado por uma digitalização estrutural do consumidor com a pandemia. No entanto, esperamos ver uma competição mais acirrada em 2021, uma vez que as empresas estão vendo a aceleração da digitalização causada pela crise da Covid-19 como uma oportunidade para se consolidarem no mercado. Além dos players nacionais, temos visto também players internacionais dando sinais de um maior interesse em crescer no Brasil.

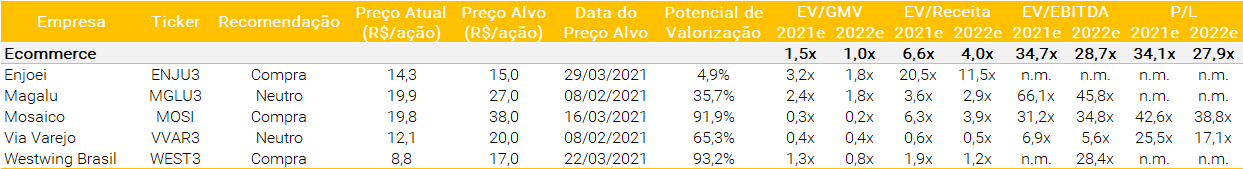

Esperamos um cenário de curto prazo de volatilidade para os papéis do setor por conta do cenário competitivo, enquanto o ecommerce deve ser desfavorecido em meio ao posicionamento dos investidores para a retomada econômica com o aumento da vacinação. Inclusive, nós acreditamos que a fraca performance dos papéis do setor hoje refletem esse contexto. Mantemos nossa recomendação Neutra em Magalu (preço alvo de R$27,0 por ação) e em Via (preço alvo de R$20,0 por ação). Preferimos exposição à companhias de marketplace de nicho (como Enjoei e Westwing) e Mosaico, que se beneficia de um cenário competitivo mais duro enquanto vemos o lançamento do cashback no 2T21 como um risco positivo para os resultados da companhia.

Veja abaixo nossa visão sobre as principais notícias e anúncios recentes dos players internacionais que operam no Brasil:

Mercado Livre

Apesar de não ser uma empresa brasileira, ela é a líder no setor e, portanto, já esperávamos que ela tivesse um protagonismo no movimento de consolidação do setor. A companhia reportou os resultados do 1T21 ontem, onde apresentou uma aceleração no crescimento de GMV para 92% A/A no Brasil (vs. +84% no 4T20), porém abaixo da nossa expectativa para as companhias da nossa cobertura com Magalu e Via Varejo com crescimento acima de 100% A/A (veja nossa expectativa completa para os resultados do 1T21 aqui). No entanto, a companhia destacou que está focando em diversificação de categorias, com parcerias na categoria de alimentos e investimento em estoque próprio (1P), para aumentar recorrência e está mais agressiva em frete grátis (pedido mínimo em R$79,0 vs. R$99,0 antes).

Nossa visão: Esse é o player que apresenta o maior risco para as empresas sob a nossa cobertura, na nossa visão. Além de ser o líder do setor, o Mercado Livre possui um ecossistema bastante robusto na frente financeira (Mercado Pago) e logística (Mercado Envios). Nesse ponto, destacamos que hoje 80% das entregas no Brasil são feitas pela Mercado Envios e 32% dos itens vendidos na plataforma utilizam o fulfillment (serviço de armazenagem e distribuição) do MELI. Além disso, a companhia possui uma maior diversificação de categorias quando comparada à Magalu e Via, mas sendo em sua maior parte composta por estoque de terceiros (3P/marketplace). No entanto, o MELI continua a investir em diversificação de categorias, aumentando também seu estoque próprio, e em logística, inclusive com uma frota própria de aviões (MELI Air).

Alibaba

A empresa quer se tornar “express” no Brasil e anunciou que irá entregar compras internacionais em até 12 dias. O serviço começará a ser oferecido para São Paulo essa semana e deve ser estendido para outras capitais em um segundo momento. O marketplace já estava investindo em reduzir seu prazo de entrega desde 2020, de meses para em torno de 15 dias. Para isso, a companhia investiu em uma logística proprietária, com quatro aviões fretados que pousam toda semana no Brasil vindo direto da China. Além disso, a companhia tem investido na melhora do serviço para o consumidor, oferecendo atendimento em português, parcelamento sem juros e melhora na logística reversa local, e também estão trazendo iniciativas muito bem sucedidas na China como o live commerce, através da sua plataforma Taobao Live, e o Pechincha, uma estratégia de gameficação para os consumidores ganharem descontos. Finalmente, eles estão avaliando incluir marcas brasileiras em sua plataforma, o que traria uma competição mais direta com os marketplaces locais.

Nossa visão: Acreditamos que a notícia de hoje aumenta o risco de uma maior competição vindo do Alibaba com as empresas da nossa cobertura. A companhia ainda tem uma atuação limitada no setor e possui um mix de produtos/categorias que não competem diretamente com a maior parte das vendas dos grandes marketplaces brasileiros. Além disso, o frete mais alongado acabava sendo um obstáculo em categorias comuns, como eletrônicos. No entanto, alguns consumidores podem migrar a compra para o Alibaba em cenários de um preço mais atrativo, principalmente dada a redução no prazo de entrega.

Amazon

A companhia confirmou que o Brasil irá participar do Prime Day 2021, sendo a 2a edição no Brasil. A data deve ser confirmada até o final desse trimestre, mas ela tradicionalmente ocorre antes da Black Friday, tendo ocorrido nos dias 13 e 14 de outubro de 2020. No ano passado, as vendas no evento superaram o resultado na Black Friday. Além disso, a Amazon anunciou em abril que pretende realizar entregas no mesmo dia em algumas regiões do centro da cidade de São Paulo, após comunicar a abertura de mais três CDs (centros de distribuição) no Brasil no final do ano passado.

Nossa visão: A Amazon não tem demonstrado um forte foco na sua atuação no Brasil, porém ela continua a investir na sua operação. Nesse sentido, acreditamos que é um player que devemos sempre monitorar como um potencial risco, devido à força da marca, expertise no segmento e liderança global. Vemos logística como o principal desafio, uma vez que hoje a companhia possui apenas oito CDs no país, o que se compara a mais de 20 do MELI. No entanto, isso poderia ser endereçado através de um aumento de investimentos na operação.

Shopee

A empresa, que pertence à Sea Ltd (conglomerado de tecnologia de Singapura), está presente no Brasil desde o final de 2019 e começou a adicionar sellers locais em sua plataforma em meados do ano passado. Mais recentemente, a empresa vem adotando estratégias agressivas de marketing (online e offline) e vendas. Para o dia das mães, a plataforma confirmou uma série de incentivos comercias, incluindo vouchers extras de frete grátis sem valor mínimo de compra, produtos com pelo menos 50% de desconto, promoções de R$1,99 e ofertas relâmpago a cada 2 horas no site e aplicativo. Na Black Friday de 2020 (a primeira da empresa no Brasil), a Shopee chegou a oferecer frete grátis para todo o país em todas as compras. Além disso, a companhia estava atuando com uma taxa de comissão zero até o ano passado, mas aumentou para 5% a partir desse ano. No entanto, esse valor ainda está muito abaixo da média praticada pelo setor, em torno de 10%-20%.

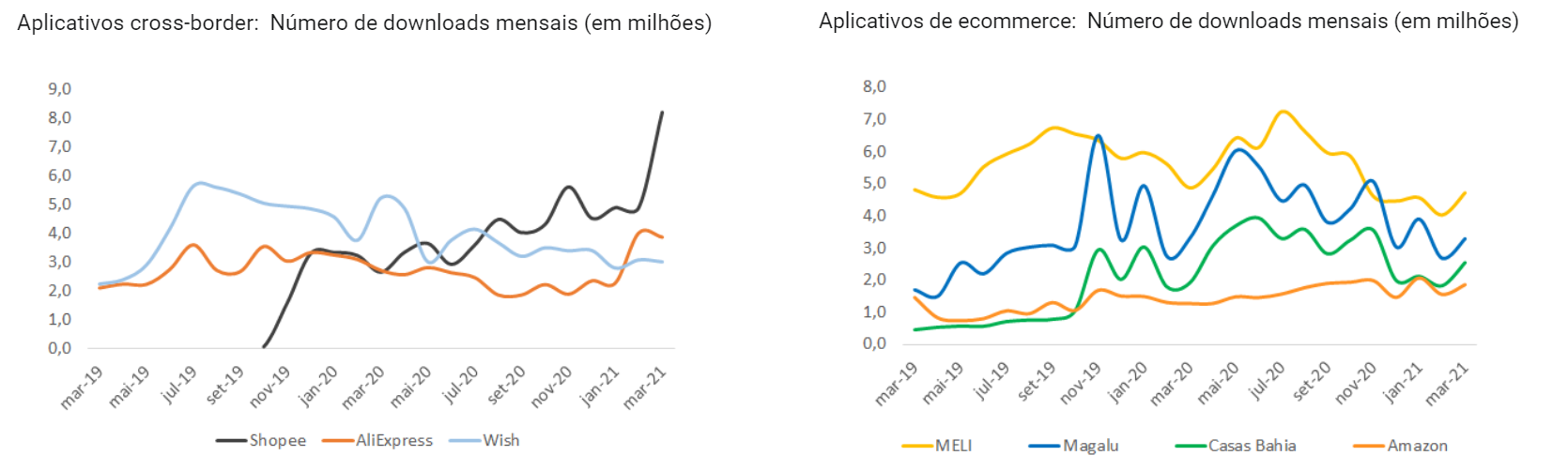

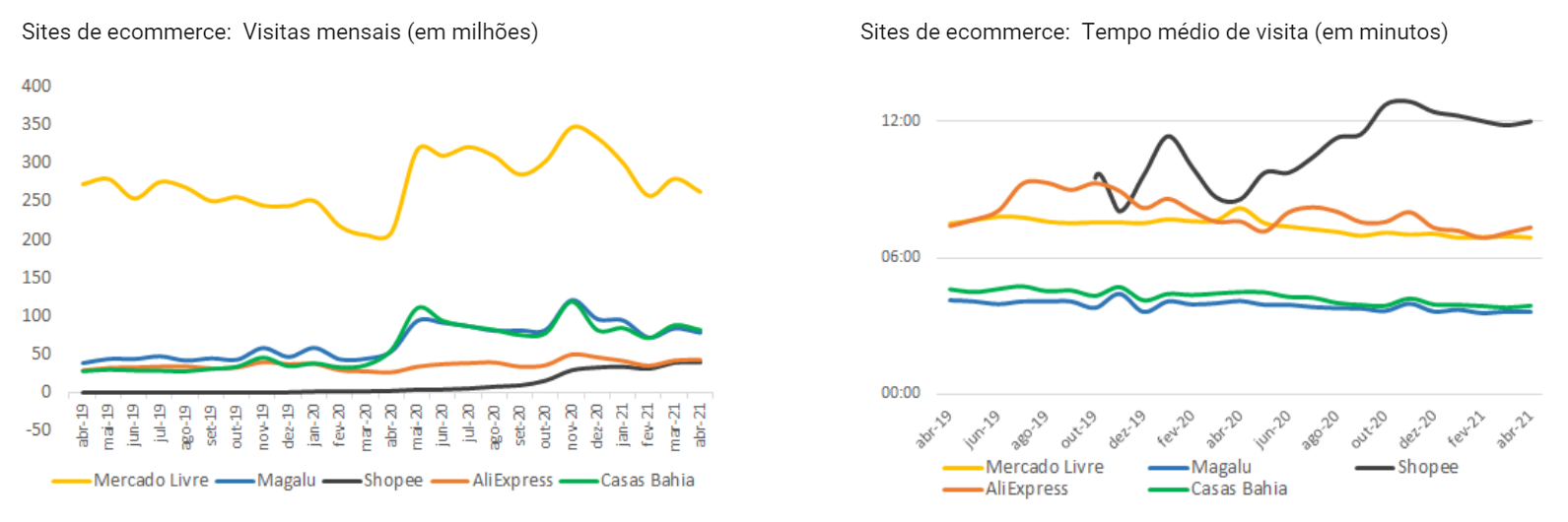

Nossa visão: De fato, o crescimento da Shopee, tem sido impressionante. No Brasil, o aplicativo registrou apenas em março, 8,2 milhões de downloads (+210% A/A) – mais que qualquer outro aplicativo de ecommerce (Mercado Livre, Magalu, Americanas, Submarino, Amazon, etc.) local ou internacional. Além disso, o tempo médio gasto no aplicativo (em 8:10 min) se destaca frente aos outros competidores (média em 5:50 min), principalmente por conta da estratégia de gameficação utilizada na companhia para distribuir descontos/cupons. Apesar de acreditarmos que a evolução da empresa mereça ser monitorada de perto, por ora, não enxergamos a Shopee como uma ameaça relevante para os nomes sobre nossa cobertura, pois (i) apresenta um sortimento distinto, focado em produtos com ticket médio menor e majoritariamente sem marca; (ii) o foco agora parece ser em adicionar e treinar sellers pequenos e de nicho; e (iii) a depreciação do real pode reduzir a atratividade do mix de produtos importados. Nesse sentido, vemos o Shopee como uma ameaça para players como Alibaba e Wish, por atuarem com os mesmos tipos de produtos/sellers.

Cobertura ecommerce XP

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)