O ano das mudanças regulatórias na renda fixa! Dando sequência às recentes alterações nas regras para a emissão de produtos isentos de imposto de renda relacionados aos setores imobiliário e do agronegócio (LCAs, LIGs, CRIs e CRAs), no dia 22 de agosto de 2024, o Conselho Monetário Nacional (CMN) publicou novos ajustes, envolvendo as LCIs em específico. Neste artigo, trazemos todo o histórico das mudanças nas regras e quais os conhecidos e potenciais impactos para os investidores.

Agosto de 2024: Ajuste pontual para as LCIs

As as regras para a emissão dos produtos LCAs, LIGs, CRIs e CRAs foram alteradas logo no início do ano, mais especificamente em fevereiro, a partir das resoluções nº 5.118 e 5.119 do CMN (veja mais detalhes a seguir). Desde então, a entidade tem realizado alguns complementos e adequações.

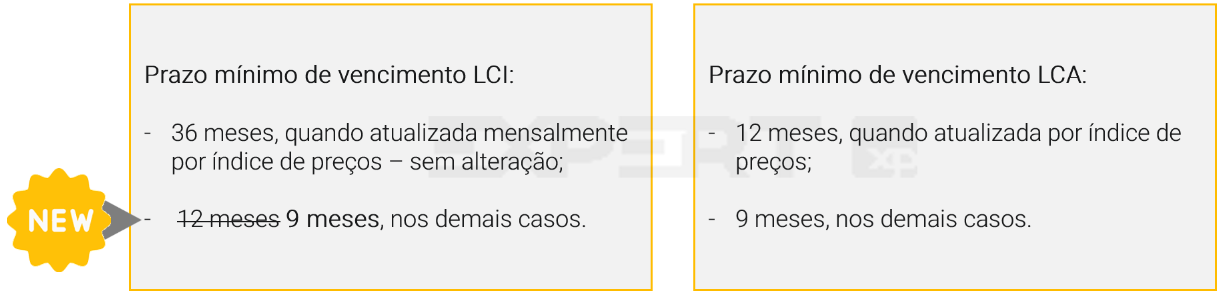

No 22 de agosto de 2024, foi a vez de um ajuste pontual envolvendo as LCIs: o Conselho Monetário Nacional reduziu, de 12 para 9 meses, o prazo mínimo de vencimento das Letras de Crédito Imobiliário (LCIs) emitidas sem a previsão de atualização por índice de preços.

Segundo a entidade, a alteração foi baseada considerando-se que:

- a LCA e a LCI são avaliados como papeis que oferecem semelhante relação entre risco e retorno;

- que os investidores possuem preferência por liquidez; e

- que os prazos diferenciados trariam condições desfavoráveis para as instituições com atuação voltada para o mercado imobiliário.

Em nossa visão, esperamos uma melhora no volume de estoque das LCI, que de fato vinham apresentando uma estagnação no volume de estoque presente no mercado desde a implementação da nova regra, enquanto a LCA vinha apresentando crescimento, ainda que em menor ritmo frente ao histórico.

As resoluções nº 5.118 e 5.119 do CMN

No dia 1º de fevereiro de 2024, o CMN publicou duas novas resoluções, que entraram em vigor já naquela data e trouxeram mudanças para as emissões de LCIs, LCAs, LIGs, CRIs e CRAs.

- Nº 5.118:

- Normatiza, dentre outros assuntos, o lastro para emissão de Certificados de Recebíveis Imobiliários (CRIs) e Certificados de Recebíveis do Agronegócio (CRAs) por securitizadoras.

- Nº 5.119:

- Normatiza, dentre outros assuntos, o lastro para emissão de Letras de Crédito Imobiliário (LCIs), Letras de Crédito do Agronegócio (LCAs) e Letra Imobiliária Garantida (LIGs) por instituições financeiras e demais instituições autorizadas a funcionar pelo Banco Central do Brasil.

Importante notar que: (i) os instrumentos citados continuam isentos de imposto de renda para pessoa física; e (ii) aqueles títulos que foram distribuídos ou tiveram seus registros requeridos na Comissão de Valores Mobiliários (CVM) antes da publicação das novas resoluções permanecem regidos pelas normas anteriores.

Emissões Bancárias – O que mudou para as Letras de Crédito isentas?

Segundo artigos da resolução nº 5.119, as principais mudanças para LCIs, LCAs e LIGs são:

Prazo

- O prazo mínimo de vencimento da LCI passa a ser de:

- 36 meses, quando atualizada mensalmente por índice de preços – sem alteração;

12 meses, nos demais casos – excluída a necessidade de atualização anual por índice de preços; e– alterado em agosto de 2024, conforme mencionado no início do texto.- 9 meses, nos demais casos – excluída a necessidade de atualização anual por índice de preços; e

- Foi excluída a possibilidade de emissões pelo prazo mínimo de 90 dias.

- O prazo mínimo de vencimento da LCA passa a ser de:

- 12 meses, quando atualizada por índice de preços – excluída a necessidade de atualização anual por índice de preços;

- 9 meses, nos demais casos – versus 90 dias anteriormente.

Sendo assim, deixa de existir a possibilidade de LCIs e LCAs com prazos mais curtos, de forma a induzir o alongamento dos prazos de captação e facilitar o gerenciamento de ativos e passivos por parte das instituições financeiras.

Lastro e destinação

LCA

- Será vedado, a partir de 1º de julho de 2024, que os recursos captados sejam utilizados para a concessão de crédito rural que se beneficie de subvenção econômica da União. Ou seja, os recursos captados por meio de LCA somente poderão ser aplicados na contratação de crédito rural com taxas livremente pactuadas em condições de mercado.

- Foi vedada a utilização de adiantamentos sobre operação de câmbio, créditos à exportação, certificados de recebíveis e debêntures como lastro desse instrumento financeiro.

- Será restringida gradualmente, até 1º de julho de 2025, a utilização de operações de crédito rural com recursos controlados na composição do lastro da LCA.

LCI

- Deixam de ser admitidas como lastro de LCI operações para pessoa jurídica sem conexão com o mercado imobiliário, mesmo que garantidas por imóvel, como operações de capital de giro.

Crédito Privado – O que mudou para os Certificados de Recebíveis isentos?

Lastro

Segundo artigos da resolução nº 5.118, os CRAs e os CRIs não poderão mais conter como lastro:

- 1) Títulos de dívida cujo emissor, devedor, codevedor ou garantidor seja:

- a) Companhia aberta ou parte relacionada à companhia aberta, exceto se o setor principal de atividade da companhia aberta for o setor imobiliário, no caso dos CRIs, ou o agronegócio, no caso dos CRAs.

- Para companhias fechadas, as novas regras não se aplicam, uma vez que há entendimento de que apresentam maior necessidade de acessar os incentivos tributários para conseguirem se financiar no mercado de capitais.

- b) Instituição financeira ou entidade autorizada a funcionar pelo Banco Central do Brasil, ou suas partes relacionadas.

- a) Companhia aberta ou parte relacionada à companhia aberta, exceto se o setor principal de atividade da companhia aberta for o setor imobiliário, no caso dos CRIs, ou o agronegócio, no caso dos CRAs.

Setor principal de atividade: setor de uma companhia responsável por mais de 2/3 (dois terços) de sua receita consolidada, apurada com base nas demonstrações financeiras do último exercício social publicadas.

- 2) Direitos creditórios:

- a) Oriundos de operações entre partes relacionadas.

- b) Decorrentes de operações financeiras cujos recursos sejam utilizados para reembolso de despesas.

A emissão de CRI e CRA por empresas que não tinham o agronegócio e o setor imobiliário como core business iniciou há alguns anos, em 2016, com um CRA do Burger King, rede de restaurantes, considerando a sua compra de quantidade relevante de carne. Vimos também supermercados seguindo o mesmo caminho na emissão do CRA. Na sequência, vimos uma série de emissões também de CRIs por empresas pagadoras de aluguel, utilizados no lastro das operações. Com a nova regra, essas empresas não poderão mais emitir CRAs e CRIs.

Já para companhias abertas que possuem o setor imobiliário ou o agronegócio como atividade principal nada muda: poderão continuar a utilizar títulos de dívida como lastro para CRIs e CRAs, respectivamente. As companhias afetadas serão aquelas que atuam em setores diferentes dos mencionados (ex: hospitais, varejo, locação de veículos).

Março de 2024: ajustes para CRIs e CRAs

No dia 1º de março de 2024, o CMN publicou a Resolução nº 5.121, que entrou em vigor imediatamente, com o objetivo de complementar e ajustar pontualmente a Resolução nº 5.118, relacionada a novas regras para emissão de certificados de recebíveis isentos. Destacamos que permanece a diretriz de compatibilidade entre os emissores e os setores de atuação imobiliário e do agronegócio, tratada originalmente pelo Conselho. Segundo a entidade, apenas houve a necessidade de:

“… harmonizar o entendimento dos agentes de mercado a respeito dos aspectos relacionados aos lastros elegíveis para as emissões de Certificado de Recebíveis do Agronegócio (CRA) e Certificado de Recebíveis Imobiliários (CRI).”

As novas alterações incluem e/ou reforçam que:

- contratos e obrigações relacionados a imóveis que possuem natureza comercial – e não estritamente financeira – tais como duplicatas, contratos de locação, contratos de compra e venda e contratos de usufruto, passam a ser permitidos como lastro para operações de CRA e CRI.

- títulos de dívida cujos emissores não sejam devedores, codevedores ou garantidores também podem constituir lastro – a exemplo da Cédula de Crédito Imobiliário (CCI), que se trata de um título de emissão de um credor imobiliário.

- as vedações impostas pela Resolução nº 5.118 aplicam-se a instituições financeiras ou entidades autorizadas a funcionar pelo Banco Central, bem como entidades que integram o conglomerado prudencial, ou suas respectivas controladas – e não a empresas típicas do agronegócio ou do setor imobiliário, as quais podem realizar operações de securitização por meio de CRA e CRI.

Consideramos que os ajustes promovidos convergem com o objetivo do CMN de prover o acesso ao crédito de forma facilitada para as empresas dos setores imobiliário e do agronegócio, e não devem alterar o rumo dos impactos da nova regra na Renda Fixa, ou seja, entendemos que os ajustes tratam de correções pontuais.

Por exemplo, na redação original, algumas empresas dos ramos em questão, mas relacionadas a instituições financeiras, como MRV e JBS, não conseguiriam emitir CRIs e CRAs, respectivamente, o que foi alterado pela nova Resolução.

Por outro lado, há ainda situações em que empresas do setor imobiliário, principalmente, permanecem com algumas amarras: foi mantida a proibição do reembolso de despesas como lastro para as emissões, sendo que as empresas do segmento possuem um longo ciclo de investimentos, com desembolsos altos no início dos projetos, antes de acessarem o mercado de capitais.

Por que as mudanças foram feitas?

De acordo com o próprio CMN, a mudança “representa uma intenção do Conselho de redirecionar o uso do benefício tributário” e “é uma decisão de política econômica”.

Segundo Bruno Gomes, superintendente de securitização e agronegócio da CVM, o principal objetivo das medidas é fazer um “ajuste pontual de redirecionar o incentivo fiscal e político”.

O que muda para os investidores?

Em nossa visão, ainda é cedo para determinar os reais impactos das novas resoluções trazidas pelo CMN para além das mudanças factuais. Entendemos que ainda seja necessário tempo para as empresas se adequarem, além de haver espaço para discussões legais.

De imediato, já houve cancelamento de captações por diversas empresas que estavam no processo de protocolar suas emissões na CVM.

Conforme explicado, as novas regras para os títulos isentos passaram a ser válidas apenas para emissões protocoladas a partir de primeiro de fevereiro de 2024. Sendo assim, investidores que já possuem LCIs, LCAs, CRIs e CRAs adquiridas antes dessa data não terão impacto sobre as condições contratadas dos ativos.

No entanto, ao observarmos as condições no mercado secundário, foi possível notar alterações nas taxas negociadas, por exemplo, logo após o anúncio por parte do CMN. Os certificados de recebíveis isentos (CRIs e CRAs) passaram a operar a taxas mais baixas, devido à maior procura pelos títulos de empresas que não poderão mais buscar a isenção fiscal a partir de agora. Devido à marcação a mercado, no curto prazo é possível então notar valorização destes papéis.

Nos meses seguintes à alteração, vimos uma diminuição no volume de emissões destes títulos isentos, dado o menor número de empresas elegíveis, como consequência das novas restrições. Além disso, no caso das letras de crédito isentas, deixarão de existir títulos de prazos curtos, que vinham sendo mais comuns no mercado.

Sendo assim, as empresas têm optado por outros instrumentos para se financiarem, como debêntures comuns, certificados de recebíveis (CR) ou fundos de investimentos em direitos creditórios (FIDCs), que não contam com isenção fiscal e em geral são mais acessados por investidores institucionais (como fundos de investimentos, por exemplo).

Vale lembrar que, em meados de 2023, a Lei 12.431 foi alterada pelo Decreto nº 11.498, de modo a ampliar os setores dos projetos enquadrados para a emissão de debêntures incentivadas, tais como educação e saúde, entre outros, trazendo mais uma alternativa de captação para determinadas empresas.

No caso de bancos, a migração tem acontecido para certificados de depósitos bancários (CDBs), e também para Letras Financeiras (LFs) – estas sem a cobertura do FGC, que não passaram por mudanças, uma vez que já não são isentos.

Já em relação às taxas, logo no início notamos um fechamento (redução) nas remunerações dos títulos bancários afetados, as LCIs e LCAs, mas que já se normalizaram.

Tais fatos mostram a adaptabilidade do mercado, ditada pela necessidade recorrente de captação de recursos pelas empresas e instituições financeiras.

Afinal, qual a relevância desses ativos na Renda Fixa?

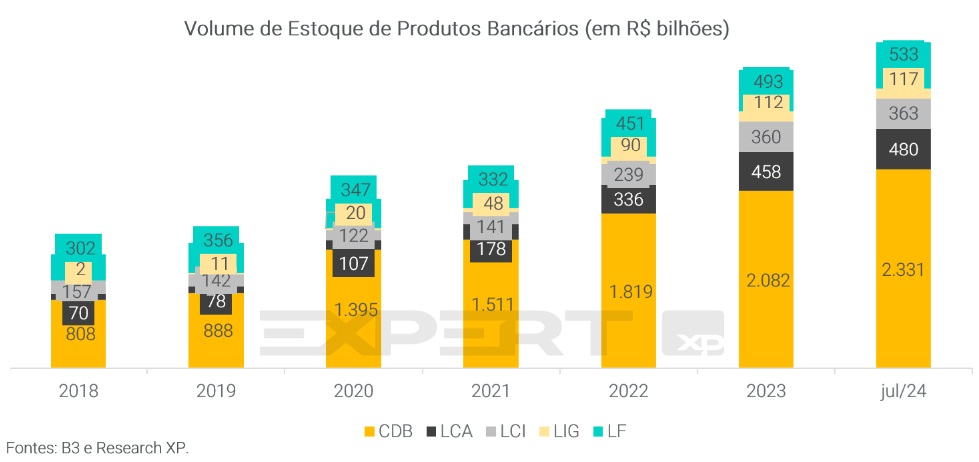

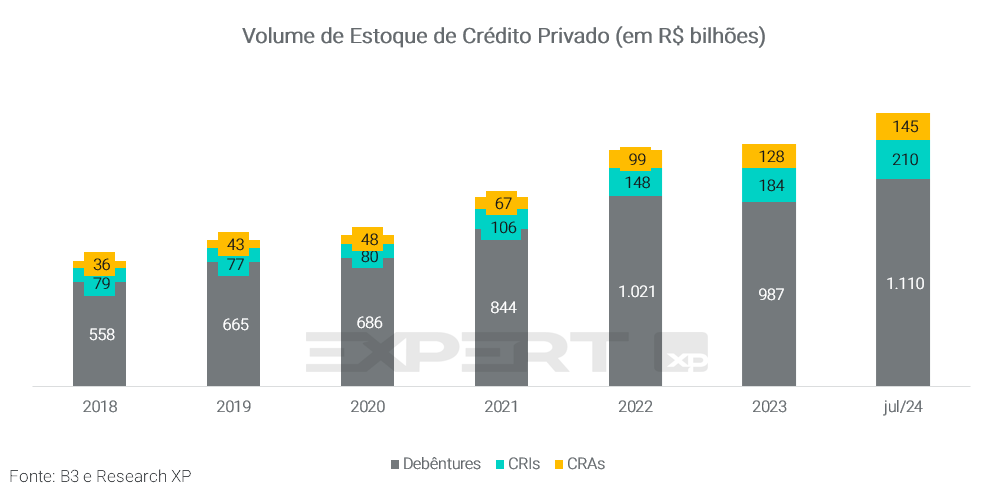

A partir de 2020, houve um crescimento relevante do volume em estoque dos produtos envolvidos nas novas regulações do CMN, tanto no caso dos títulos bancários (LCA, LCI e LIG), quanto no caso dos títulos de crédito privado (CRI e CRA).

Entre dezembro de 2020 e dezembro de 2023, o estoque de tais produtos multiplicou-se por 3,8x (bancários) e 2,5x (corporativos), passando a representar uma parcela significativa dentro das novas emissões.

Por outro lado, ao analisarmos a penetração de tais produtos no estoque de renda fixa, que considera outros tipos de ativos, a participação de ambos é mais diluída, principalmente para os títulos de crédito privado: segundo nossas estimativas, ao final de 2023, LCAs, LCIs e LIGs representavam cerca de 26,5% do estoque total de emissões bancárias (que inclui CDBs, LCs e LFs). Ao final de julho de 2024, os mesmos produtos perderam representatividade, passando para 25,1%.

Enquanto isso, CRAs e CRIs respondiam por aproximadamente 13% do total de emissões corporativas (que inclui Debêntures Incentivadas e as Debêntures não Incentivadas).

Permaneceremos acompanhando as novidades na regulação que impactam o mercado de Renda Fixa.

Fontes

CMN nº 5.118

CMN nº 5.119

Valor Econômico

Infomoney

Banco Central

Decreto Nº 11.498

Resolução CMN n° 5.168 de 22/8/2024

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)