1. Temporada de Resultados: Hora de olhar para frente (Parte 2) 92% das empresas dos S&P 500 já divulgaram seus números do 3T23, e a quantidade de surpresas positivas no lucro chega a 81%

2. Treasuries: O leilão e o vilão Treasuries iniciaram a semana em queda, tiveram forte alta na quinta-feira com discurso duro de Powell e leilão fraco de títulos, e encerraram a semana relativamente estáveis

3. Dados mistos e queda de ações chinesas Setor imobiliário segue enfraquecido, estímulos para veículos elétricos impulsionam vendas

4. Coreia proíbe short selling Regulador sul coreano anuncia proibição de vendas a descoberto até junho de 2024, ações locais caem na semana

5. Luz, Câmera, Ação Atores encerram greve, Warner Bros Discovery e Disney reportam resultados

1. Temporada de Resultados: Hora de olhar para frente (Parte 2)

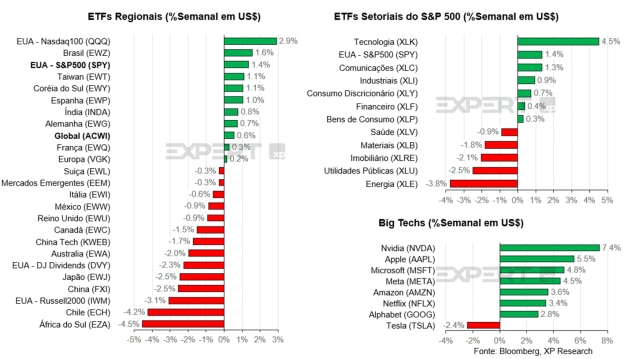

Chegamos à reta final da temporada de resultados do terceiro trimestre de 2023. Já temos 92% das empresas dos S&P 500 com números divulgados e a quantidade de surpresas positivas no lucro avançou um pouco mais e chega aos 81%, número que nos faz lembrar os melhores dias de 2021, quando a economia reabria após um longo período de restrições. A surpresa média também avança levemente para +7,6%.

Por outro lado, seguimos vendo números mais modestos na linha de surpresas em receita, que se mantém nos 48% com uma média de +1,0%.

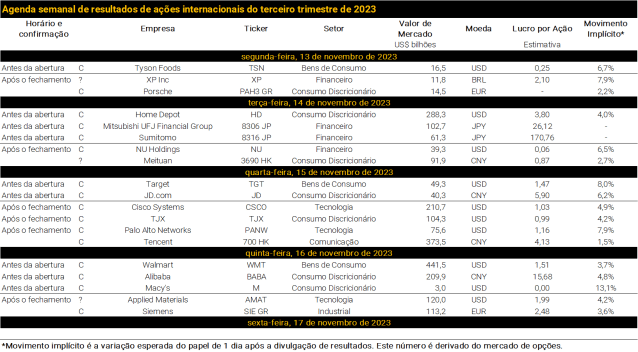

Seis setores já chegam aos 100% de empresas reportadas (Materiais Básicos, Energia, Comunicação, Financeiro, Utilidades Públicas e Imobiliário). Na ponta oposta, temos os setores de Bens de Consumo (74%), Consumo Discricionário (83%) e Tecnologia (84%) como os mais atrasados. Nesta próxima estão programadas divulgações importantes desses três setores como Walmart, Target, Home Depot e Cisco.

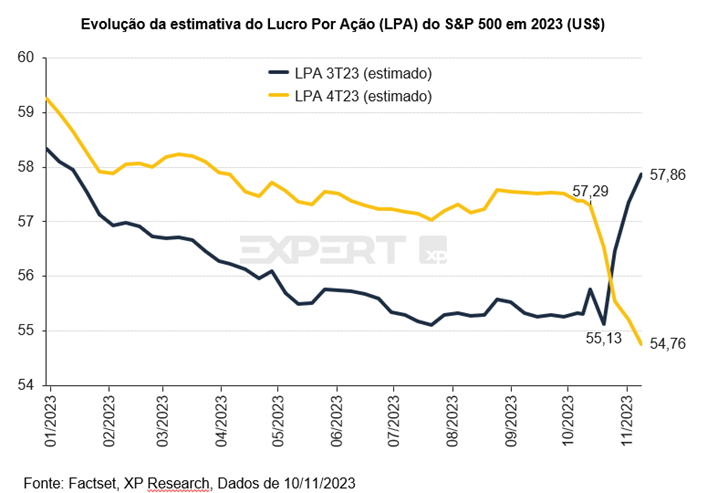

Ao longo desta semana, o fenômeno que havíamos chamado atenção na última semana continuou ocorrendo: enquanto os números de lucro por ação (LPA) do S&P 500 para o terceiro trimestre foram ajustados para cima, conforme as empresas foram divulgando seus resultados, os números do quarto, e último, trimestre de 2023 foram jogadas ainda mais para baixo. Atribuímos esse fenômeno aos guidances mais fracos e tom mais cauteloso dos diretores das empresas em seus conference calls.

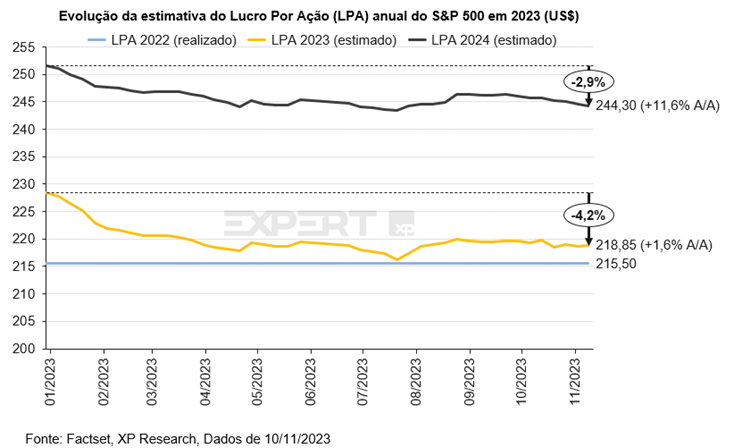

Alongando um pouco mais o horizonte de análise, começamos a olhar com maior atenção para os números do LPA do S&P 500 de 2024 que, embora tenham mostrado pouca oscilação recentemente, começam a desenhar uma tendência de queda, especialmente se os números do quarto trimestre continuarem caindo como vêm nas últimas duas semanas. O LPA do S&P 500 em 2022 foi de US$ 215,50 e 2023 caminha para uma leve alta de 1,6% A/A, aos 218,85 (número 4,2% menor que a estimativa no início do ano). Já para 2024, o mercado espera um LPA de 244,30 , que representaria uma alta de 11,6% em relação a 2023. Este número, apesar de 2,6% abaixo do que o mercado esperava no início do ano, ainda parece bastante alto, tema que abordaremos melhor nas próximas semanas.

2. Treasuries: O leilão e o vilão

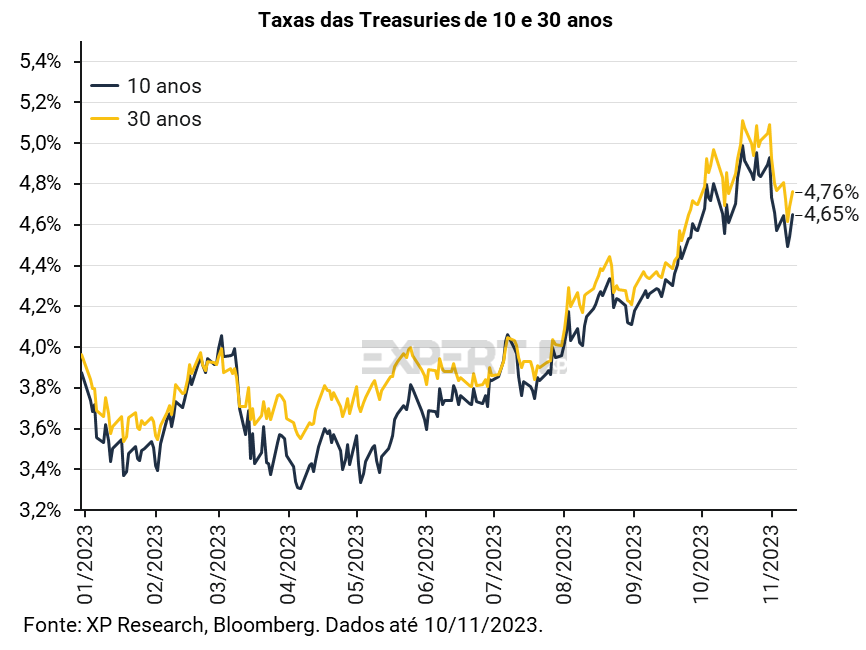

As treasuries, títulos de dívida do governo americano, iniciaram a semana em queda, no que parecia ser uma continuidade do movimento da semana anterior. Relembramos que, após a reunião do comitê de política monetária dos EUA (FOMC) que não trazer surpresas ou novas indicações relacionadas aos próximos passos da política monetária, as taxas dos títulos mais longos do governo americano cederam cerca de 25 porntos-base e levaram a uma descompressão nos preços dos ativos de risco globais.

O movimento de queda nas taxas foi potencializado por uma série de eventos como: i) a decisão do Tesouro americano de emitir mais dívidas de curto-prazo ao invés de títulos mais longs; ii) dados de emprego mais fracos nos EUA; iii) números decepcionantes da economia chinesa e; iv) a intervenção do BOJ na curva de juros do Japão. A sensação era que o inimigo (dos preços dos ativos) havia sido neutralizado.

Porém, como num daqueles clássicos filmes de terror, o vilão ressurgiu! Na quinta-feira, dia 09, quando tudo parecia calmo e tranquilo, duas notícias abalaram os mercados e levaram as taxas a “abrir” cerca de 15 pontos-base ao longo da curva mais longa. Primeiramente, um leilão de dívidas com vencimento de 30 anos do Tesouro dos EUA acabou mostrando uma fraca demanda pelos ativos (mais precisamente, o mais fraco desde novembro de 2021 e as taxas saíram 5,3bps acima de onde estava negociando no mercado). Após esse primeiro impacto, as taxas receberam um novo impulso durante a tarde, quando Jerome Powell proferiu um discurso surpreendentemente mais duro, indicando taxas mais altas por mais tempo e incerteza em relação a ter apertado as condições financeiras o suficiente para trazer a inflação de volta à meta.

Com isso as taxas reverteram totalmente o movimento de queda do início da semana e os títulos de 10 anos subiram 7 pontos-base e fecharam em 4,65% após atingirem mínimas de 4,47%. Já os títulos de 30 anos, que chegaram a negociar a 4.61% fecharam em 4.76%, nível praticamente igual ao fechamento da semana anterior.

3. Dados mistos e queda de ações chinesas

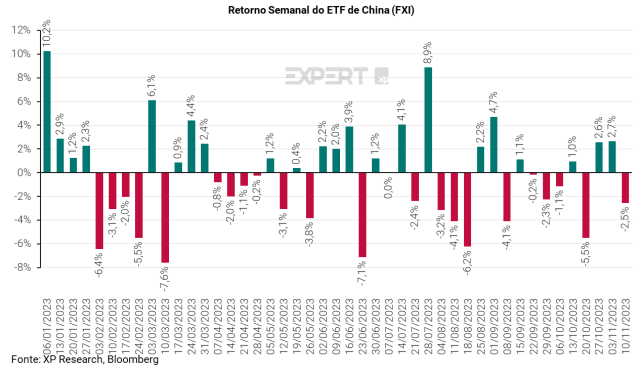

Os mercados chineses encerraram a semana em queda. O ETF FXI, representativo das principais empresas do país, caiu -2,5%, influenciado por dados de inflação ao consumidor piores que o esperado, que sinalizam falta de fôlego da atividade econômica no país.

Para além da inflação, a semana também foi marcada por fortes dados de vendas de veículos, que tiveram alta de 10% em termos interanuais, e foram impulsionadas por veículos elétricos. O mercado chinês de veículos elétricos já representa 59% de todo mercado global, e tem sido o principal foco de estímulos governamentais ao consumo.

Enquanto isso, o setor imobiliário, um dos principais vetores de crescimento econômico da China nos últimos anos, segue enfraquecido. Especulações sobre uma possível mudança de controle da incorporadora imobiliária Country Garden, que têm passado por problemas de crédito provocaram alta em preços de minério de ferro, cujo preço atingiu o maior nível em sete meses. As notícias indicavam a seguradora Ping An como a escolhida pelo governo chinês para a tarefa de assumir a Country Garden, mas a companhia negou. Mesmo com a frustração das expectativas, o setor imobiliário não está sendo deixado de lado pelo governo da China, que tem promovido apoio ao anunciar novas reduções nos mínimos de entrada para compra de imóveis e incentivos para redução das taxas das hipotecas existentes.

4. Coreia proíbe short selling

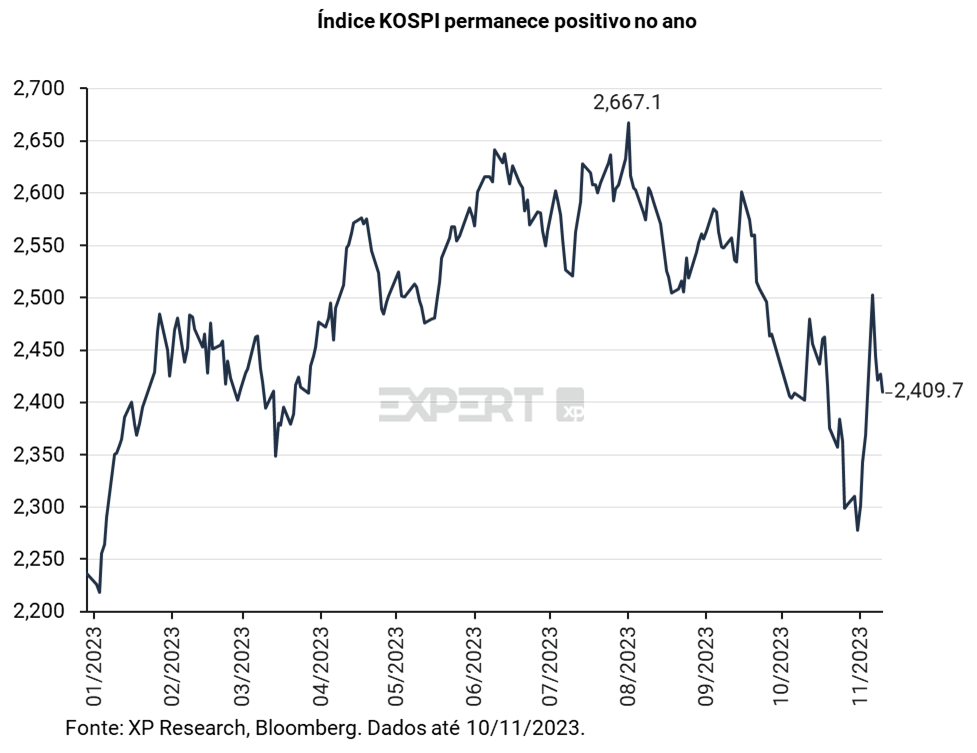

No início da semana, a Comissão de Serviços Financeiros (FSC), principal regulador do mercado de capitais na Coreia do Sul, anunciou uma proibição do short selling no país, válida pelo menos até junho de 2024. A medida vêm após período prolongado de quedas na bolsa local, desde o último pico em 1º de agosto, quando o índice KOSPI chegou a atingir 2667 pontos, acumulando cerca de 15% de queda entre o pico e o final de outubro.

O que é short selling?

O short selling, ou venda a descoberto, é um tipo de operação em que o investidor toma ações emprestadas em troca do pagamento de uma taxa (aluguel) e vende, a fim de recomprar a um preço mais baixo e embolsar a diferença. Clique aqui para entender mais.

Apesar de uma reação positiva na segunda-feira, dia do anúncio, a bolsa coreana seguiu em queda no restante da semana, tendo inclusive passado por um Circuit Breaker (gatilho de pausa nas negociações, ativado por queda brusca) e encerrou o pregão de sexta-feira em 2410 pontos. O pessimismo com a bolsa do país asiático tem raízes globais e locais, à medida que ativos locais ficam menos atrativos ante juros americanos elevados e o ambiente macroeconômico coreano apresenta crescentes sinais de alerta.

O perfil demográfico desfavorável coloca pressões sobre a previdência e limita o potencial de crescimento econômico do país, o que acaba prejudicando as perspectivas de lucros futuros das empresas locais. A queda populacional tem um efeito deflacionário, que pode acabar provocando na Coreia do Sul efeitos similares à experiência japonesa, de vários anos lutando contra inflação demasiadamente baixa ou mesmo deflação. O mercado imobiliário coreano passa por período de estresse, com taxas elevadas para financiamento concorrendo com preços de imóveis cerca de 14% abaixo do pico recente, após prolongado período de otimismo que causou significativo aumento na alavancagem das famílias.

O fôlego que a proibição do short selling provê ao mercado é curto, como temos podido observar ao longo desta semana. O impacto para o ambiente de negócios, entretanto, é negativo à medida que ocorre redução da liquidez. Além disso, a proibição pode colocar em risco a reclassificação da Coreia do Sul de país de emergente para desenvolvido, que o governo tem buscado. A medida é vista principalmente como um movimento político (o país terá eleições em abril de 2024).

A Coreia do Sul já baniu o short selling durante a pandemia, e as restrições para empresas de grande capitalização de mercado foram retiradas em maio de 2021. O país tem um histórico de movimentos de investidores individuais que pedem este tipo de intervenção ao regulador como medida para ajudar a ‘nivelar o campo’ em relação aos investidores institucionais, que possuem uma série de instrumentos adicionais à disposição.

5. Luz, Câmera, Ação

Pela primeira vez em seis meses atores e escritores de Hollywood estarão de volta ao trabalho! Com o final da greve da SAG-AFTRA, o maior sindicato que representa os atores e artistas de rádio e televisão), Hollywood pode, finalmente, voltar ao normal.

A greve da SAG-AFTRA foi uma paralisação de trabalho histórica que durou quase quatro meses, de 14 de julho a 8 de novembro de 2023 e envolveu cerca de 160.000 artistas. A greve foi desencadeada por uma disputa sobre os termos dos novos Contratos de TV/Teatro, que abrangem a remuneração e condições de trabalho dos atores. As principais questões pelas quais o sindicato lutou foram aumento do salário-base e dos royalties para plataformas de streaming, e proteção contra o uso de inteligência artificial (IA) na produção de filmes e televisão.

A disputa terminou com um acordo provisório entre o SAG-AFTRA e a Alliance of Motion Picture and Television Producers (AMPTP), que representa os principais estúdios e redes. O acordo, que ainda precisa ser ratificado pelos membros do sindicato, inclui os seguintes termos:

– Aumento nos salários mínimos nas contribuições dos empregadores para os planos de pensão e saúde.

– Uma nova fórmula para royalties de serviços de streaming, com base no número de assinantes e na duração do período de licença.

– Um limite para o uso de IA para substituir ou alterar a voz, semelhança ou atuação de um ator, e a exigência de divulgação e consentimento do ator.

– O reconhecimento do direito dos atores de negociar coletivamente sobre o uso de seus dados de atuação, como expressões faciais, gestos e movimentos, que podem ser usados para criar avatares ou personagens digitais.

A greve teve impactos significativos na indústria de entretenimento, causando adiamentos, cancelamentos ou mudanças de locais para muitas produções, afetando os cronogramas de lançamento e receitas dos estúdios e redes. Coincidentemente (ou não), duas das maiores empresas do setor reportaram resultados nesta semana. Warner Bros Discovery (XP Top Ações Internacionais) e Disney.

Ambas reportaram resultados mistos e decepcionaram no crescimento de receitas, evidenciando as dificuldades do mercado de anúncios e os impactos da greve em novos lançamentos. No caso da Disney, o lucro e o número de assinantes vieram acima do esperado pelo mercado. Já a WBD mostrou surpresas positivas no EBITDA e geração de caixa, porém, durante a conferência com analistas, o CEO David Zaslav desagradou ao comentar as dificuldades do mercado, um processo de desalavancagem mais lento que o esperado e a possibilidade de fazer aquisições oportunísticas dentro do setor num futuro próximo.

Confira a agenda de resultados da próxima semana

Veja todos os resultados: 3T23 Internacional

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)