Perspectiva de alocação: Mantemos uma visão positiva para alocação em renda fixa inflação, que apresenta um retorno esperado de longo prazo bastante acima do CDI. Essa perspectiva se dá tanto por uma inflação que ainda seguirá pressionada, mesmo que não esteja mais nos seus maiores níveis de meses atrás, quanto pelas altas taxas oferecidas pela parcela prefixada que vieram aumentando ao longo dos últimos meses dada a abertura da curva de juros. Some a isso o elevado patamar dos spreads de crédito das debêntures incentivadas que estão cerca de 100 bps acima da sua média histórica (175 bps em relação à NTN-B). Dito isso, alguns gatilhos positivos podem estar sendo acionados para ficarmos mais construtivos com o uso de fundos de debêntures incentivadas como instrumento de alocação em renda fixa inflação, sendo eles:

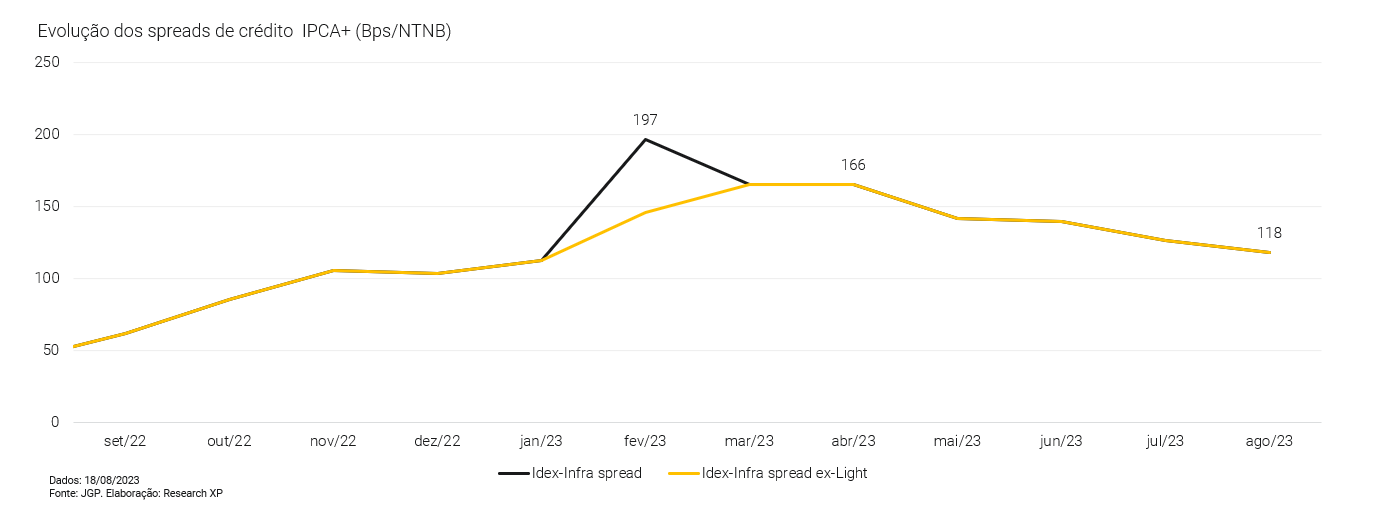

Atenção aos spreads incentivados: Neste mês de agosto, estamos acompanhando a continuidade do movimento de fechamento de prêmios nas debêntures de infraestrutura iniciado no mês de abril, que foi puxado tanto pela reversão de fluxo vendedor para comprador nas debêntures incentivadas, quanto por uma melhora na percepção de risco.

Visão construtiva para os spreads de crédito: Seguimos acreditando que esses fundos ainda podem se beneficiar de um cenário de (i) flexibilização monetária, pois o fechamento da curva de juros beneficia a marcação a mercado das debêntures incentivadas; e do (ii) fechamento dos spreads de crédito para as debêntures incentivadas, podendo ainda haver movimentos nesse sentido nos meses a frente.

De olho nas recomendações: em linha com a perspectiva positiva para os fundos de debentures incentivadas, apresentamos quais fundos de ações fazem parte do Top Fundos, uma lista mensal de fundos escolhidos a dedo pelo nossos time de analistas, pautados por critérios como histórico e confiabilidade da gestora, desempenho e capacidade de adicionar retornos consistentes e diversificação aos seus investimentos.

Em um relatório publicado em Abril/2023, reforçamos nossa visão positiva para a alocação em Fundos de Debêntures Incentivadas, e após cinco meses de destaque de retorno para esses fundos, neste relatório, buscamos trazer uma atualização da visão de alocação para a Renda Fixa Inflação, bem como a atualização da carteira dos fundos.

Visão positiva para alocação em Renda Fixa Inflação

A procura por títulos IPCA+ e fundos de inflação costuma aumentar quando a inflação está subindo, mas o início de um ciclo de alta da inflação pode não ser exatamente o melhor momento para aumentar a exposição em renda fixa inflação. Isso ocorre pois, no início de um ciclo de alta da inflação, as taxas de juros esperadas normalmente também tendem a se elevar, com os agentes de mercado prevendo uma ação do Banco Central para combater a alta de preços.

Nesse processo, a tendência é que os rendimentos dos títulos IPCA+ subam também, ocorrendo marcação a mercado negativa nos preços dos títulos, o que pode prejudicar os fundos que estão carregando esses papéis, principalmente os mais longos. Portanto, quando as taxas negociadas desses títulos estão chegando ao fim desse movimento de elevação e os ativos desvalorizaram de forma significativa, isso pode representar uma boa oportunidade para novos aportes nesse tipo de ativo/fundo de investimento.

De olho no cenário atual e na desaceleração da economia brasileira, estamos otimistas com o componente prefixado desses títulos IPCA+. De forma que, com a inflação diminuindo, o componente prefixado deve começar a reduzir, favorecendo quem detém títulos que foram comprados a taxas maiores como as que estão nos níveis atuais, uma vez que, se a taxa cai, o preço do título sobe.

No gráfico acima podemos ver com mais clareza a dinâmica de elevação dos rendimentos oferecidos pela NTN-B 2035 que teve início no final de 2020, até o movimento de estabilização e marginal fechamento mais recente. A taxa saiu de 6,35% nas máximas até os atuais níveis de aproximadamente 5,19%.

Lembrando que as taxas dos títulos mais longos de inflação sofrem influência não só das expectativas de inflação medidas pelo IPCA, mas também pelo cenário político e fiscal brasileiro, além de fatores externos que podem contribuir para que o mercado “cobre um prêmio” maior ou menor para esses títulos.

Fechamento dos spreads incentivados chamam atenção

Neste mês de agosto, estamos acompanhando a continuidade do movimento de fechamento de prêmios nas debêntures de infraestrutura iniciado no mês de abril, que foi puxado tanto pela reversão de fluxo vendedor para comprador nas debêntures incentivadas, quanto por uma melhora na percepção de risco.

Lembrando que os spreads se referem ao quanto a mais de taxa esses títulos corporativos pagam acima do título público de prazo equivalente, para que o investidor aceite tomar risco de crédito.

Conforme reforçado no relatório anterior, tomar a decisão de aumentar ou não a exposição aos fundos de inflação não é tarefa fácil e tampouco deve ser realizada imaginando acertar o momento exato de entrar. Em tese, no mundo ideal, o melhor momento seria quando as taxas e os spreads estão elevados, mas apresentam uma expectativa de queda adiante, dessa forma, quando esse processo de queda de taxas e fechamento de spreads se inicia de forma mais consistente, o fundo, e consequentemente o investidor, conseguiriam capturar esse duplo movimento de ganhos.

A alocação em Renda Fixa Inflação

- Temos uma visão positiva para alocação em renda fixa inflação;

- É a parcela de renda fixa sobre a qual temos maior conforto em assumir maiores riscos de prazo, ou seja, em vencimentos mais longos como é característico das debêntures incentivadas;

- Além da clássica alocação via títulos IPCA+, assim como já consta nas nossas carteiras recomendadas, sugerimos uma parcela dessa exposição via fundos de debêntures incentivadas que começam a apresentar um bom ponto de entrada;

- Não alocar 100% da sua parcela em Renda Fixa Inflação em fundos de debêntures incentivadas e, caso essa exposição seja maior do que 10% da sua carteira, procure alocar em mais de 1 fundo;

- Desde o 2º trimestre de 2023, os fundos dessa categoria passaram a apresentar melhores resultados se comparados, por exemplo, aos retornos de 2022, confirmando o que sinalizamos na primeira versão desse relatório em Abril/2023, que eles poderiam e ainda podem se beneficiar de um cenário de (i) flexibilização monetária, pois o fechamento da curva de juros beneficia a marcação a mercado das debêntures incentivadas; e da (ii) a recente estabilização e até fechamento marginal dos spreads de crédito para as debêntures incentivadas, podendo ainda haver movimentos nesse sentido nos meses a frente;

- Por serem fundos com duration mais longa dada a característica dos seus ativos em carteira, os fundos de debêntures incentivadas podem capturar, de forma alavancada, fechamentos das curvas das NTN-Bs, trazendo maiores retornos caso esse cenário se confirme. Entretanto o contrário também é verdadeiro no caso do movimento se dar em sentido contrário (abertura da curva);

- Existe um risco a ser sempre monitorado com relação à capacidade que os gestores dos fundos de debêntures incentivadas terão de originar novas emissões, pois apesar do setor de infraestrutura oferecer diversas oportunidades no Brasil e já apresentar algum nível de maturidade depois de 12 anos da Lei 12.431, a forma de atuação do BNDES no setor pode drenar força das emissões no mercado de crédito privado.

Panorama dos Fundos Incentivados

Os fundos de debêntures incentivadas investem em debêntures de infraestrutura, de acordo com a Lei 12.431. Dada a importância do financiamento dessas empresas com projetos de longo prazo, o investidor pessoa física que aplica nesses fundos possui isenção fiscal do imposto de renda assim como o investidor que investe diretamente nesse tipo de título.

Existem dois tipos de fundos de debêntures incentivadas: com e sem hedge. O termo hedge significa seguro ou proteção. Como tipicamente as debêntures incentivadas possuem remuneração atrelada ao IPCA+ uma taxa pré-fixada, os fundos que possuem hedge têm a indexação do fundo transformada em IPCA+ para uma remuneração pós-fixada (em CDI, por exemplo). Os fundos sem hedge, por sua vez, possuem remuneração atrelada ao IPCA.

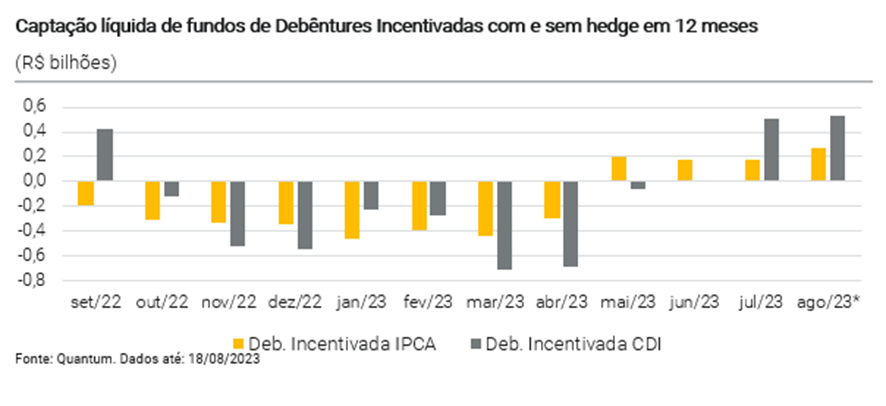

De olho no movimento de captação desses fundos, é possível ver que com a elevação da taxa de juros e perspectivas de um movimento deflacionário, os fundos do tipo hedgeado, lideraram captação ao longo de 2022: registrando um fluxo de entrada de R$ 3 bilhões, contra uma saída de R$ 1,6 bilhões dos fundos que possuem sua remuneração atrelada ao IPCA.

Em 2023, vemos uma mudança na dinâmica de captação desses fundos, em especial para os que possuem remuneração atreladas ao IPCA. Após o início do movimento de fechamento de spreads, os fundos não hedgeados, voltaram a apresentar captação positiva a partir do mês de maio, enquanto os fundos hedgeados tiveram uma sinalização de recuperação, a partir do mês de junho (movimento que ganhou força nos meses seguintes). Neste mês de agosto, até o dia 18, os fundos de debêntures incentivadas hedgeados lideravam a captação líquida com uma entrada de R$ 533 milhões, enquanto os fundos de debentures incentivadas IPCA, apresentavam entrada liquida de R$ 270 milhões;

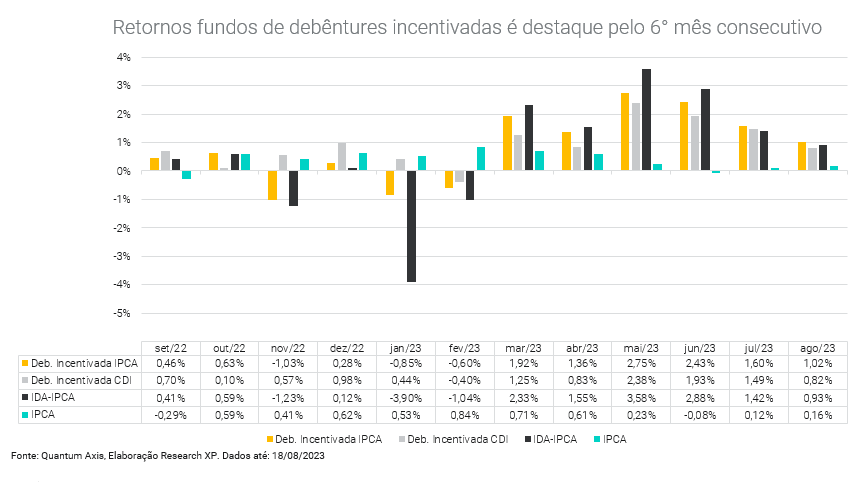

A mudança de dinâmica também pode ser observada através do retorno desses fundos, de forma que a partir do mês de março, o carry (inflação somada ao spread dos papéis), agregou positivamente no retorno para a classe. Em maio esse movimento tomou força e após observar a sequência de fechamento de spreads nos ativos incentivados em geral, o retorno desses fundos passou a ser destaque de performance perante as demais classes da Renda Fixa.

Gestão ativa com isenção fiscal

ARX Elbrus Advisory

A ARX possui mais de 22 anos de experiência na gestão de fundos, tendo sido fundada em 2001 e adquirida em 2008 pelo líder global de serviços financeiros, BNY Mellon. Os fundos estão distribuídos nas estratégias de Renda Fixa, Macro, Crédito Privado, Equity Hedge, Long & Short e Ações Long Only.

A ARX possui uma robusta infraestrutura operacional e tecnológica que permite maior eficiência nos processos. Inserida em um grupo global com os mais altos padrões éticos e de governança, a gestora mantém estrutura de controles de risco e compliance que atua de forma independente da gestão e busca garantir a segurança dos investimentos dos cotistas. O time de investimentos em crédito é liderado por Pierre Jadoul, que teve passagens Credit Agricole Indosuez e Morgan Stanley e que ingressou na gestora em 2018. Atualmente o time conta com 5 profissionais, mas que também se beneficia dos outras estratégias da casa, como ações e multimercados.

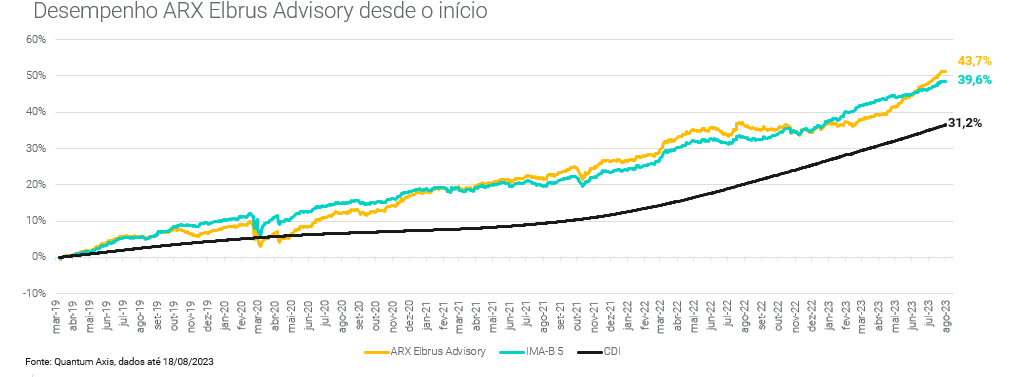

Lançado em março de 2019, o fundo ARX Elbrus Advisory, tem como foco extrair retornos através do investimento em debêntures incentivadas (Lei 12.431/2011). Seu benchmark é o índice de mercado Anbima IMA-B5, composto pelas NTN-Bs com vencimento de até 5 anos.

Desde seu início em 2019, o fundo acumula um retorno de 43,7% contra 39,6% do IMA-B5 e 31,2% do CDI. A performance mais recente da estratégia abaixo do seu benchmark, incorpora os desafios enfrentados pela classe ao longo de 2022. Com o movimento de deflação, as debentures de infraestrutura começaram a apresentar meses mais fracos, com retornos abaixo do CDI em alguns casos, acompanhando os retornos negativos dos títulos públicos (mais curtos) atrelados a inflação. Entretanto, em linha com o movimento de fechamento de spreads, o fundo voltou a apresentar alfa perante seu benchmark.

O fundo tem aplicação mínima de R$ 500,00 e liquidação + cotização em D+31. A ARX também conta uma estratégia “Pro”, que possui maior potencial de retorno com volatilidade também superior. O fundo ARX Elbrus Pro, tem como benchmark o índice de mercado Anbima IMA-B, composto pelas NTN-Bs de todos os vencimentos. Também é possível acessar a expertise da ARX na gestão de debentures incentivadas em uma versão hedgeada através do fundo ARX Hedge FIC INFRA.

JGP Debêntures Incentivadas Juros Reais

Sendo uma das gestoras mais tradicionais da indústria de fundos brasileira, a JGP foi fundada em 1998 e atualmente conta com cerca de R$ 34 bilhões sob gestão. Sua história começa a partir da gestão de fundos multimercados para em seguida expandir-se para os demais núcleos. Em 2008 lança o primeiro fundo de ações em e em 2014 houve o início do núcleo responsável pela gestão de crédito.

O time de gestão de crédito capitaneado por Alexandre Muller, responsável pela gestão/alocação do núcleo, atualmente conta com 20 profissionais, incluindo todas as células e o núcleo de tecnologia. Dentro da Renda Fixa a JGP conta com estratégias em (i) Crédito Local, (ii) Crédito Híbrido, (iii) Previdência, (iv) Infra, (v) ESG, (vi) Special Situations e (vii) Estruturado/High Yield.

Em 2018, a JGP iniciou um processo de desenvolvimento de uma base proprietária que hoje se destaca como um dos diferenciais relevantes em relação aos seus pares do mercado. Parte dessa base de dados foi aberta ao público em 2019, com o lançamento do índice IDEX-CDI que mede a rentabilidade dos ativos de crédito pós fixados.

Lançado em julho de 2021, o fundo JGP Debêntures Incentivadas Juros Reais, tem como foco extrair retornos através do investimento em debêntures incentivadas (Lei 12.431/2011). O portfólio do Fundo é composto por uma carteira diversificada e líquida de debêntures de infraestrutura, com rating local majoritariamente superior a BBB, principalmente nos setores de energia elétrica, rodovias, portos e óleo e gás. O Fundo buscará investir seus recursos preponderantemente em ativos de crédito indexados ao IPCA (índice de preços ao consumidor amplo).

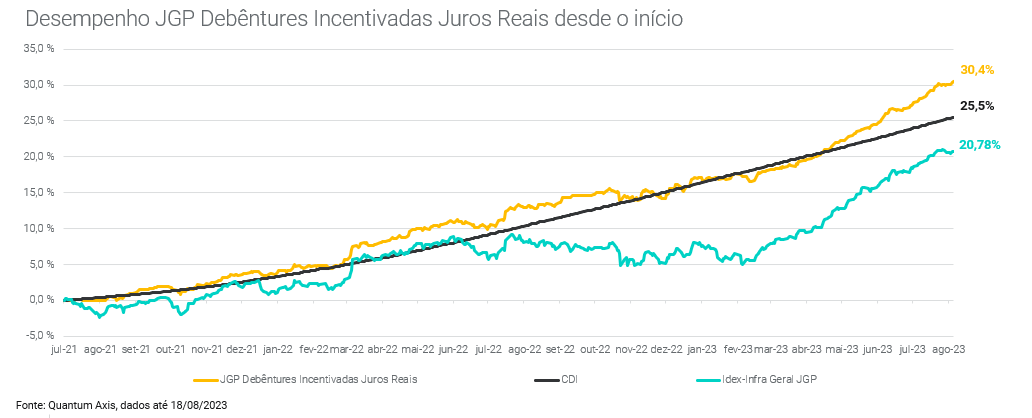

Desde seu início em 2021, o fundo acumula um retorno de 30,4% contra 25,5% do CDI, a performance mais recente da estratégia incorpora o forte movimento de fechamento de spreads de crédito. Com o movimento, as debentures de infraestrutura começaram a apresentar meses mais fortes, com retornos acima do CDI.

Sparta Debêntures Incentivadas Inflação

Fundada em agosto de 1993 com um DNA voltado à gestão de multimercados, a Sparta ao longo dos anos foi se especializando para o que hoje é seu core principal: a gestão de fundos de renda fixa que realizam investimentos em crédito privado. Atualmente a gestora conta com cerca de R$ 6 bilhões sob gestão. Em termos de estruturação, a Sparta conta com três núcleos principais: gestão, operação e comercial. Dentro do núcleo de gestão é possível encontrar além da célula de crédito privado, a gestão de commodities e fundos quantitativos. O núcleo de operações é responsável por toda estrutura de risco e compliance, enquanto o comercial é focado na distribuição dos produtos.

Dentro do processo de gestão, os aspectos qualitativos e quantitativos são extraídos a partir da análise de 8 categorias principais: análise setorial, posicionamento de mercado da empresa, estrutura de capital, rentabilidade da empresa, governança, caráter do controlador, aspectos socioambientais e outros aspectos relevantes.

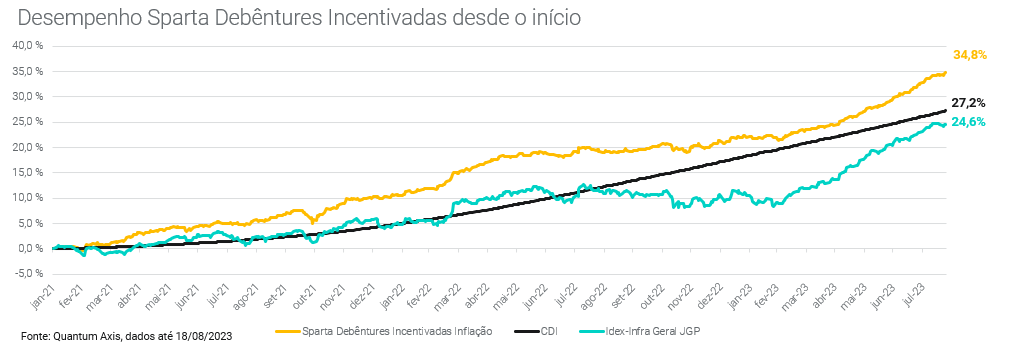

Lançado em janeiro de 2021 o fundo Sparta Debêntures Incentivadas Inflação se trata de um fundo de Renda Fixa Inflação que investe em grandes projetos de infraestrutura. A estratégia possui isenção de imposto de renda para pessoas físicas, e objetiva uma rentabilidade de IMAB5 + 0,5%.

O portfólio do Fundo é composto por uma carteira diversificada e líquida de debêntures de infraestrutura, com rating local majoritariamente superior a BBB, principalmente nos setores de utilities, concessões, agro, óleo e gás e telecom. O Fundo buscará investir seus recursos preponderantemente em ativos de crédito indexados ao IMA-B 5. A estratégia se diferencia em relação ao benchmark, de forma que através da troca de indexador, consegue reduzir a volatilidade da estratégia – ficando em linha com o índice do IMA-B 5, por volta dos 3%.

Também é possível acessar a estratégia em sua versão hedgeada através do fundo Sparta Debêntures Incentivadas.

XP Debêntures Incentivadas

Fundada em 2006, a XP Asset possui atualmente mais de R$ 141 bilhões sob gestão, divididos entre ativos de renda variável, multimercados, renda fixa e fundos de investimentos estruturados/alternativos. São mais de 143 profissionais de investimentos segmentados em diversas plataformas.

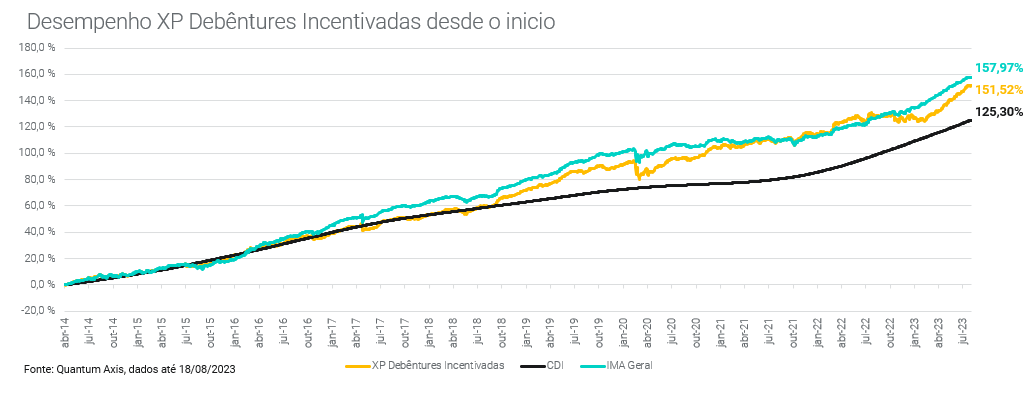

Lançado em 2014, o XP Debêntures Incentivadas é pioneiro do gênero no mercado. A estratégia busca investimentos de crédito privado isentos de imposto de renda, com uma carteira majoritariamente indexada ao IPCA.

Em termos de alocação, o fundo conta com uma carteira diversificada em 117 ativos, tendo atualmente 90% do portfólio com rating entre AAA e A-. 80% da carteira está em ativos dos setores Elétrico, Concessões Rodoviárias e Saneamento, considerados bastante defensivos. A duration atual do portfólio é de aproximadamente 5 anos.

O fundo não possui hedge em sua carteira, isso quer dizer que os ativos presentes na carteira do fundo permanecem com o IPCA+ como indexador. Na estrutura hedgeada, os ativos passam a ter sua rentabilidade pós fixada, como no caso do XP Debêntures Incentivadas Hedge.

Desde seu início a estratégia acumula um retorno de 151,97% contra uma variação de 157,97% do IMA Geral e 125,30% do CDI. Levando em consideração que se trata de uma estratégia sem hedge, e com exposição ao crédito privado, o retorno mais recente reflete os desafios do mercado de crédito, e impactos negativo nos spreads desses títulos.

O fundo é aberto para investidores em geral e tem aplicação mínima de R$ 5.000, o fundo possui prazo de liquidação + cotização de D+30 (úteis).