O que aconteceu nesta semana na renda fixa?

A curva futura de juros encerrou a semana novamente em queda, refletindo a persistência de temores em relação ao setor bancário e de recessão, além de reação às decisões de política monetária. No entanto, os vértices curtos apresentaram um leve aumento em decorrência da comunicação mais conservadora da autoridade monetária. O tom do documento reduziu as expectativas para um início próximo do ciclo de afrouxamento da Selic e aumentou as tensões entre o governo federal e o Banco Central.

Em relação à semana anterior, o rendimento das Treasuries (Tesouro americano) de 2 anos passaram de 3,81% para 3,76% nesta sexta-feira. Já no caso das Treasuries de 10 anos, as taxas mantiveram-se próximas da estabilidade, passando de 3,39% para 3,38% no comparativo semanal.

O que esperar para a próxima semana?

Na semana que vem serão publicados dados de atividade e fiscais, mas o evento mais aguardado será a divulgação da ata da última reunião do Copom. Nos EUA, será divulgado o deflator do consumo de fevereiro (PCE, em inglês) – indicador de inflação favorito do Fed – e o PIB anualizado de março.

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

Nesta semana, o destaque foi para a “Super-quarta” de juros nos EUA e Brasil, e a turbulência bancária nos países centrais. Além disso, no Brasil, o anúncio do novo arcabouço fiscal foi adiado para abril e o IPCA-15 veio em linha com o consenso. Na Europa, UBS adquiriu o Credit Suisse, enquanto o Federal Reserve agiu em conjunto com outros bancos centrais para prover liquidez para o sistema financeiro global.

O Federal Reserve (Fed, o banco central dos EUA) levou a taxa básica de juros americana para o intervalo entre 4,75% e 5,00%, apesar dos problemas que os bancos regionais enfrentam no país. O Fed justificou a decisão apontando a inflação elevada e a atividade econômica ainda aquecida.

Na Europa, o UBS, concordou em comprar o antes concorrente Credit Suisse, em acordo firmado com o SNB (banco central suíço) por US$ 3,25 bilhões. Outro destaque foi o índice de gerente de compras (PMI) composto de março, melhor do que o esperado, que atingiu 54,1 pontos e indica expansão.

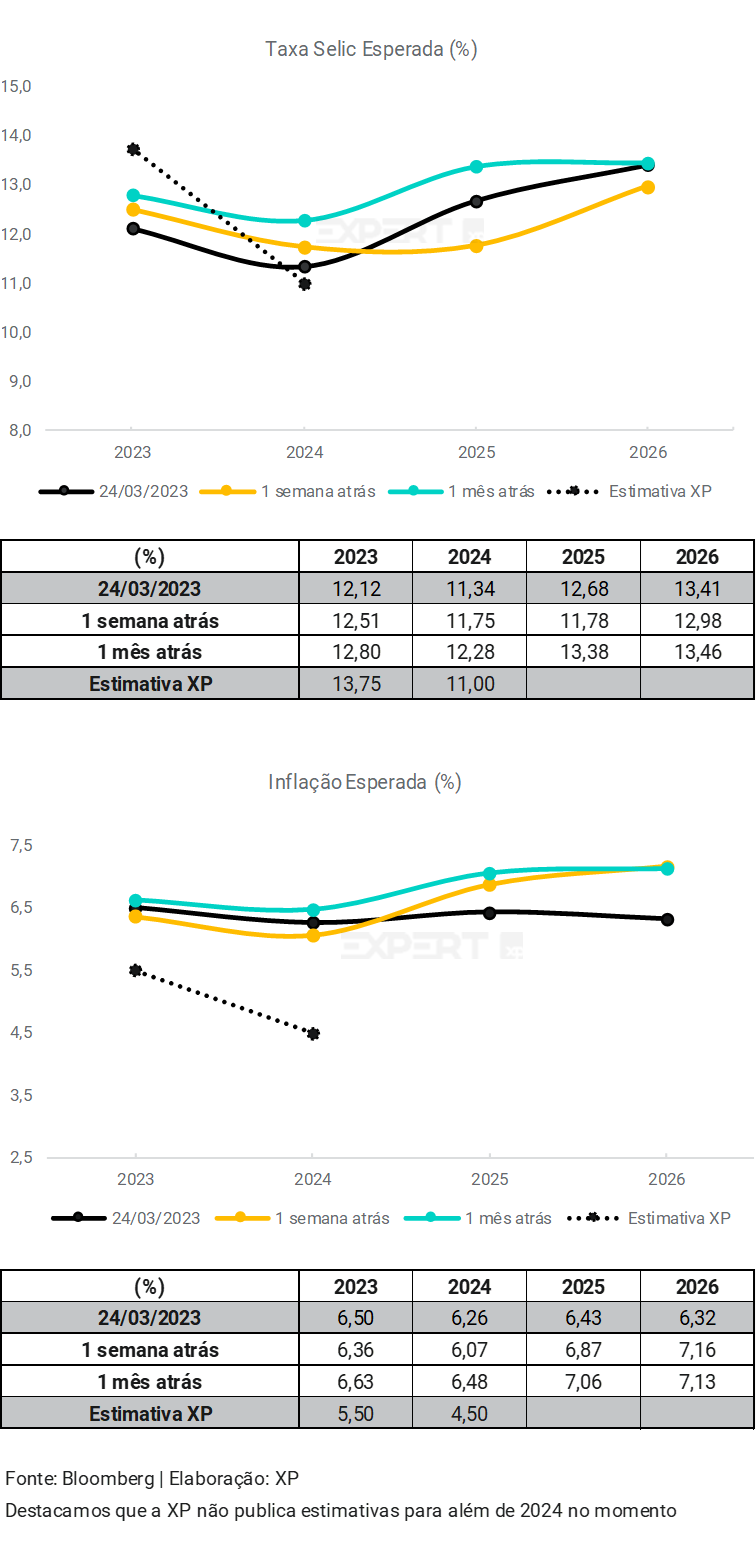

No Brasil, conforme esperado, o Comitê de Política Monetária do Banco Central (Copom) manteve a taxa Selic em 13,75%. O comunicado apontou riscos altistas pelo lado da inflação e ancoragem de expectativas, e baixistas pelo aperto nas condições de crédito doméstico e estabilidade financeira no resto do mundo.

O IPCA-15 de março (prévia da inflação mensal) subiu 0,69% em março ante fevereiro; no acumulado em 12 meses, recuou de 5,63% para 5,36%. Os números desagregados mostram alívio na dinâmica inflacionaria, com abertura relativamente benigna.

Leia o resumo completo de economia da semana

Juros e inflação

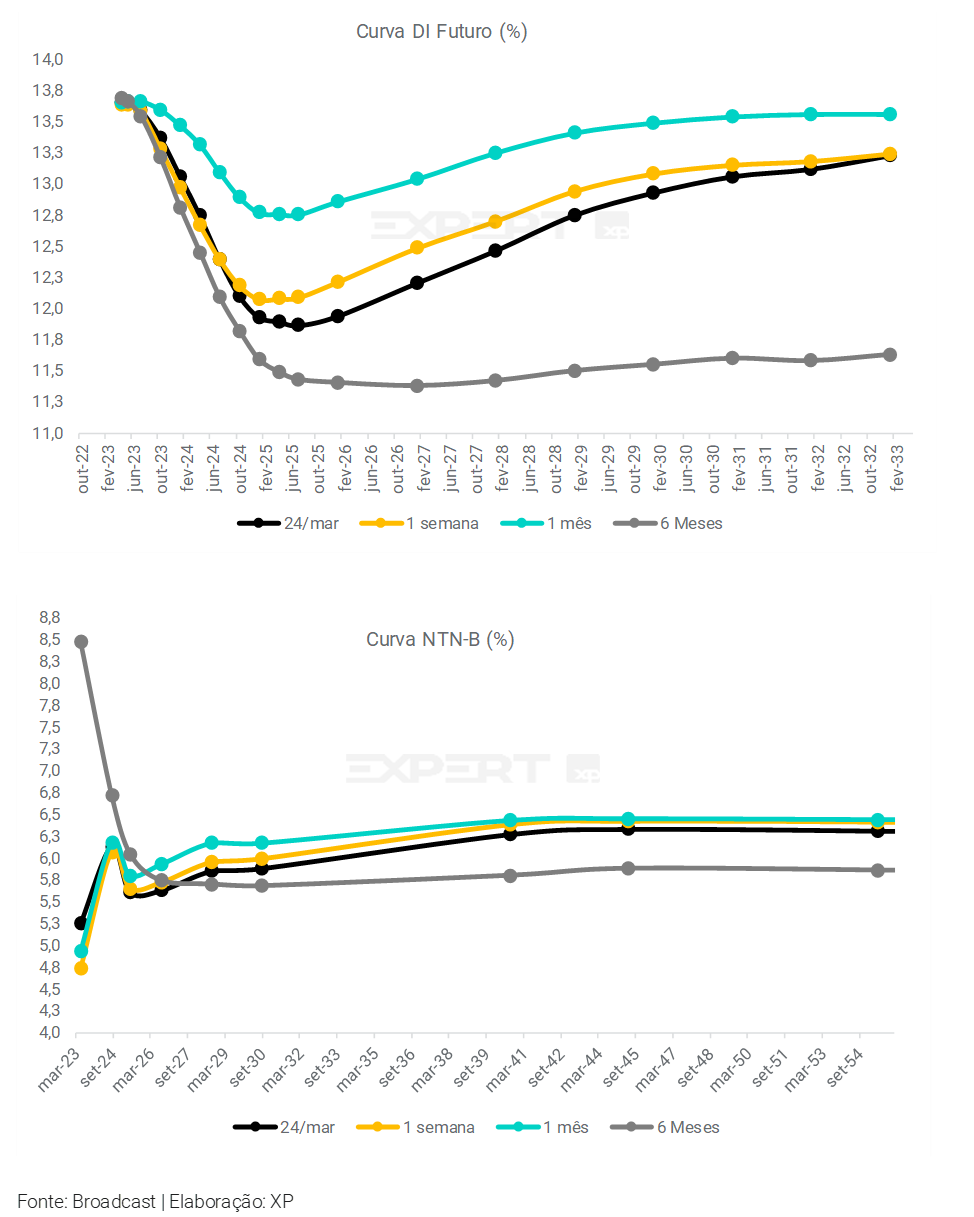

A curva futura de juros encerrou a semana novamente em queda, refletindo a persistência de temores em relação ao setor bancário e de recessão, além de reação às decisões de política monetária. No entanto, os vértices curtos apresentaram um leve aumento em decorrência da comunicação mais conservadora da autoridade monetária. O tom do documento reduziu as expectativas para um início próximo do ciclo de afrouxamento da Selic e aumentou as tensões entre o governo federal e o Banco Central.

Em relação à semana anterior, o rendimento das Treasuries (Tesouro americano) de 2 anos passaram de 3,81% para 3,76% nesta sexta-feira. Já no caso das Treasuries de 10 anos, as taxas mantiveram-se próximas da estabilidade, passando de 3,39% para 3,38% no comparativo semanal.

No cenário doméstico, permanecem as expectativas em torno do novo arcabouço fiscal, e o tom mais hawkish do Banco Central no comunicado do Copom indica que o risco fiscal, a inflação e o cenário de crédito se mantêm no radar.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Enquanto isso, a Taxa Selic Esperada é a rentabilidade da taxa básica de juros esperada no final de cada período. Entenda mais aqui.

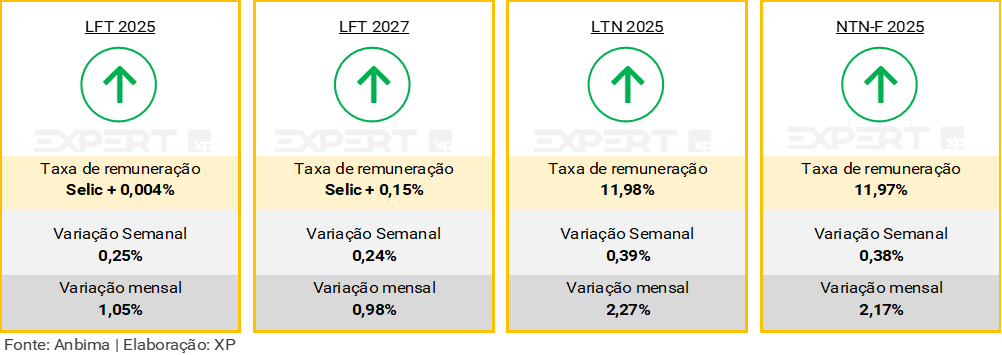

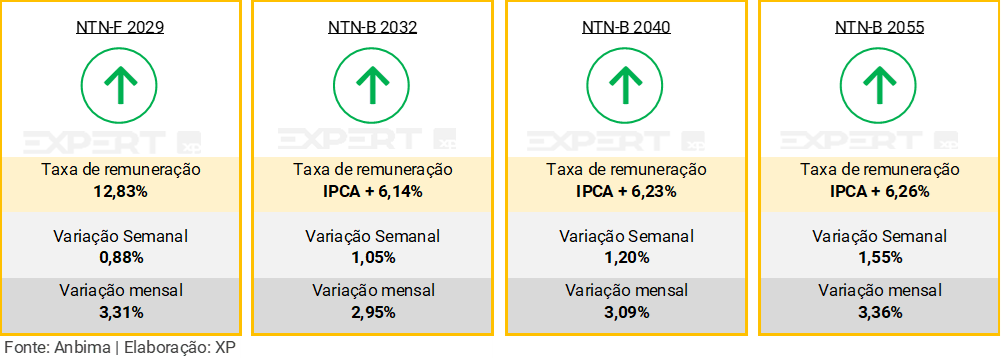

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

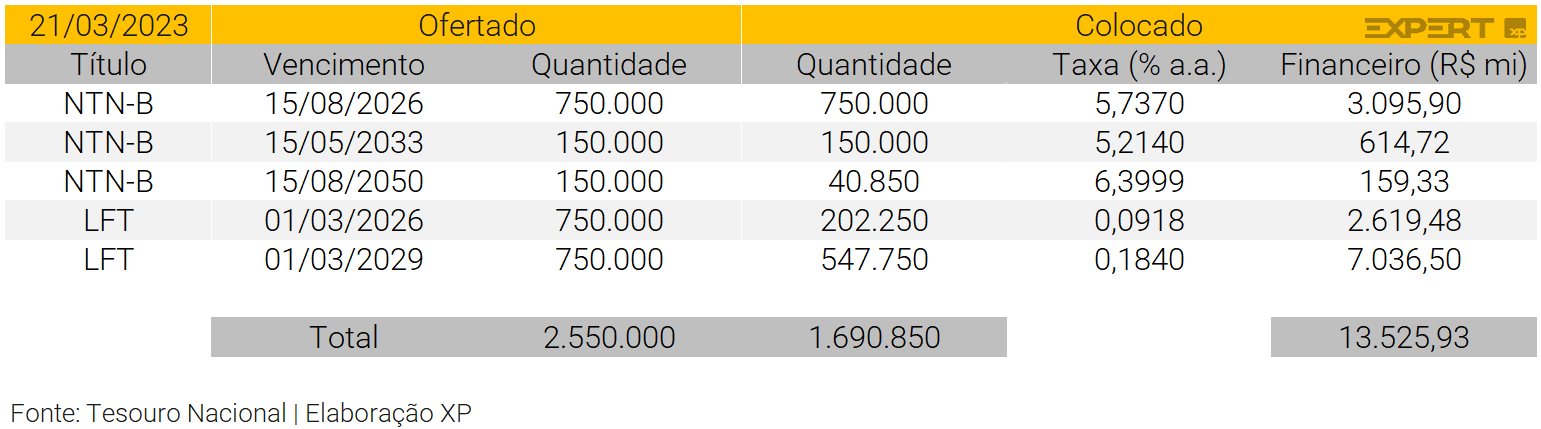

Leilão do dia 21/03 – NTN-B e LFT

Na terça-feira, o Tesouro Nacional (TN) ofertou 1,05 milhão de Notas do Tesouro Nacional – Série B (NTN-B). Além disso, ofertou 1,5 milhão de Letras Financeiras do Tesouro (LFT), reduzindo a oferta para ambas as categorias, em comparação ao último leilão.

As NTN-Bs ofertadas foram parcialmente absorvidas. Nos vencimentos de 2026 e 2033, as taxas ficaram abaixo dos 6% a.a., enquanto para 2050, ficou acima deste patamar. Por sua vez, o volume financeiro foi de, aproximadamente, R$ 3,9 bilhões.

O TN obteve performance semelhante com as LFTs, uma vez que também foram parcialmente absorvidas. Nos vencimentos, o volume financeiro somado foi cerca de R$ 9,7 bilhões.

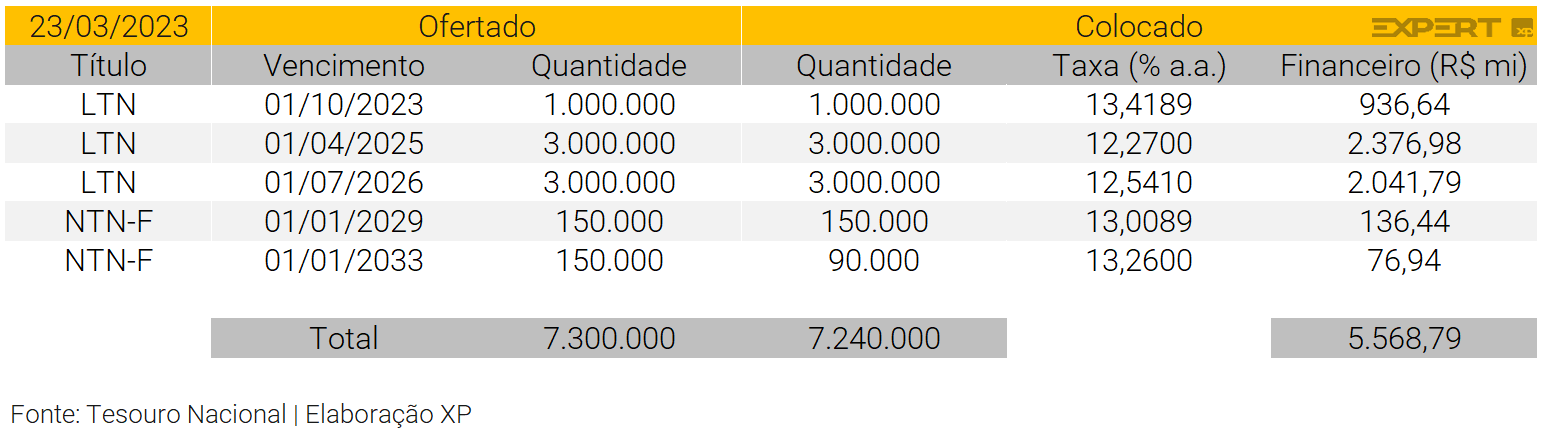

Leilão do dia 23/03 – LTN e NTN-F

No leilão de quinta-feira, houve oferta de 7 milhões de Letras do Tesouro Nacional (LTN), com vencimentos para os próximos três anos, e 300 mil Notas do Tesouro Nacional – Série F (NTN-F), divididas em duas séries de vencimentos em 2029 e 2033. Houve redução para a primeira categoria e manutenção para a segunda, em comparação com o volume da semana anterior.

O TN obteve demanda para a totalidade das LTNs ofertadas e o volume financeiro totalizou R$ 5,3 bilhões. Além disso, vale mencionar que apenas o vértice mais curto fechou acima do patamar de 13%.

As NTN-Fs, por sua vez, foram parcialmente colocadas. Nos dois vencimentos, as taxas ficaram próximas a 13,0% a.a. e o volume financeiro foi de R$ 213 milhões.

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

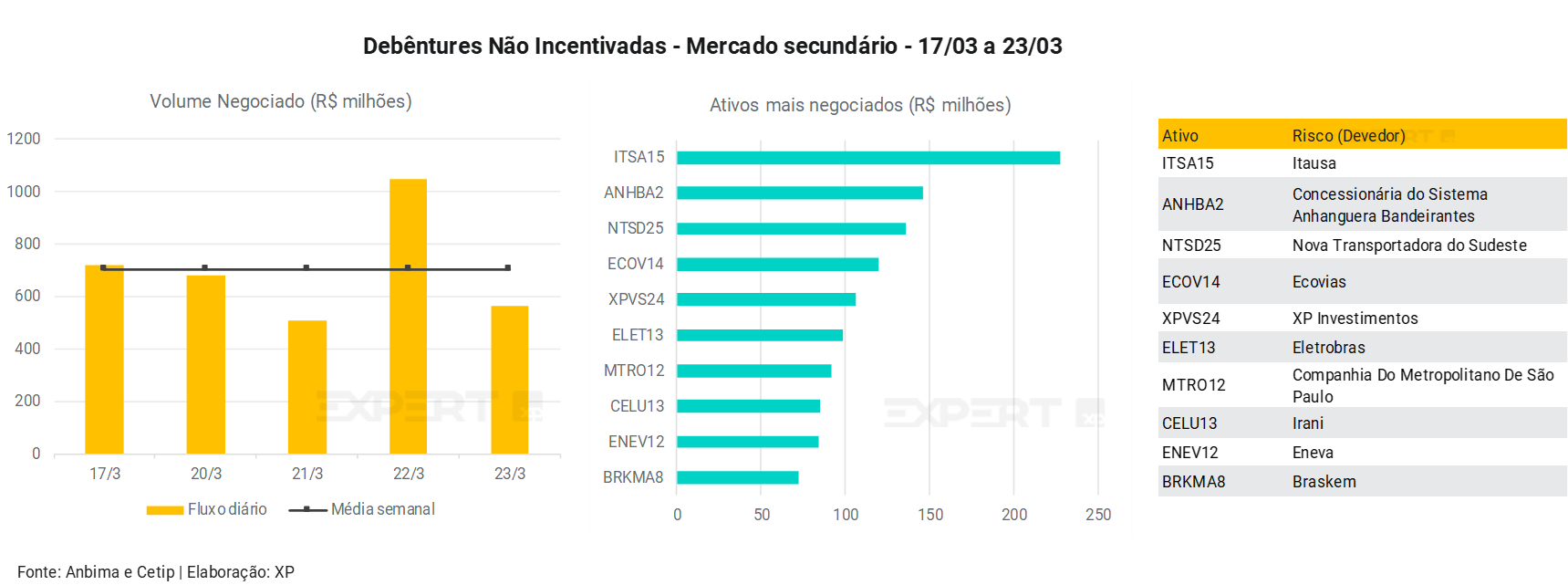

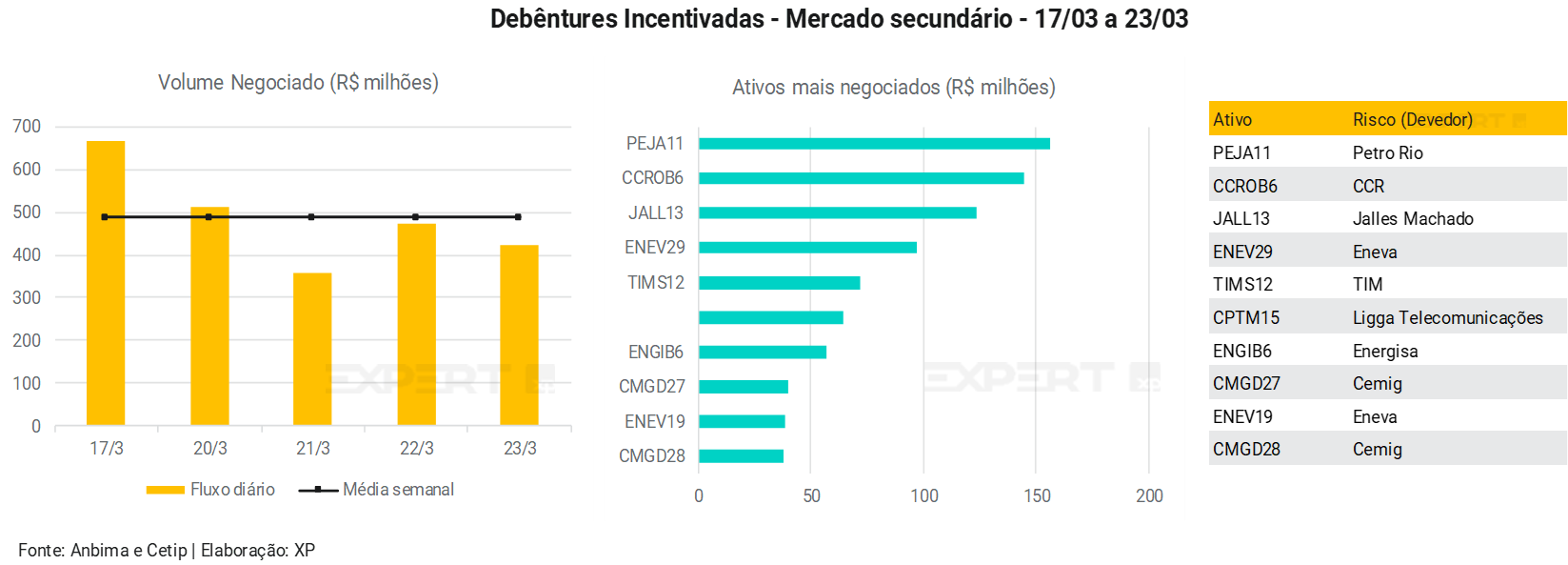

Crédito Privado

Fluxo

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

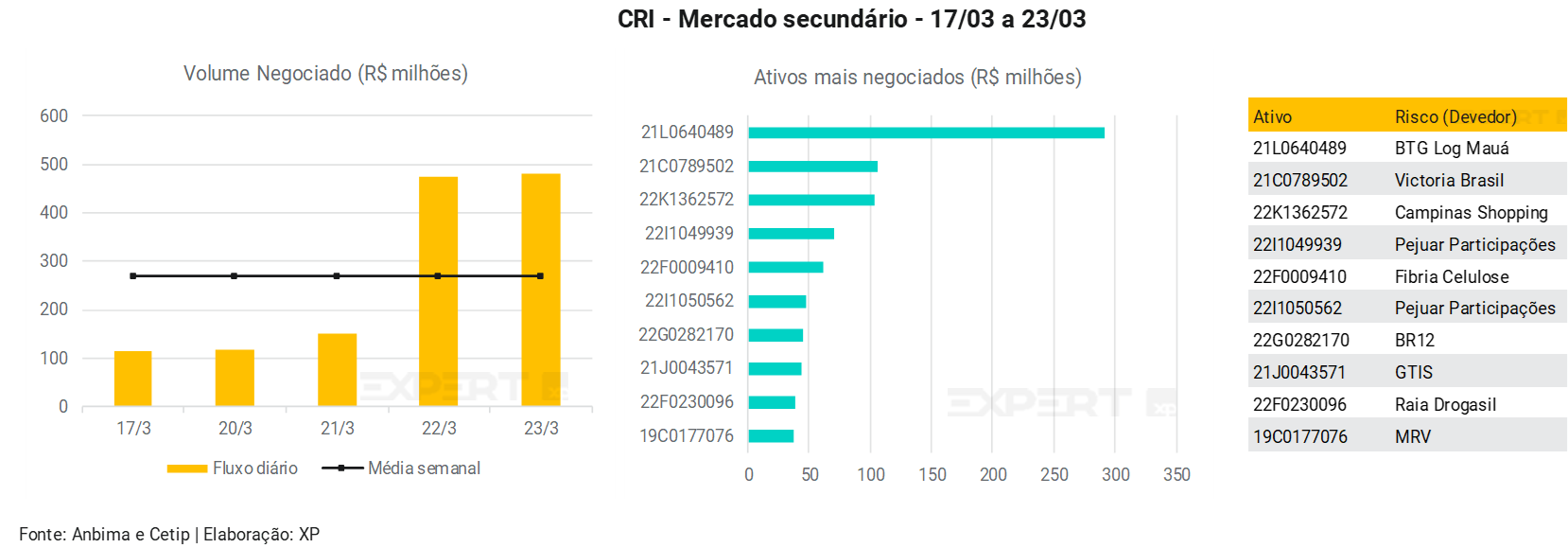

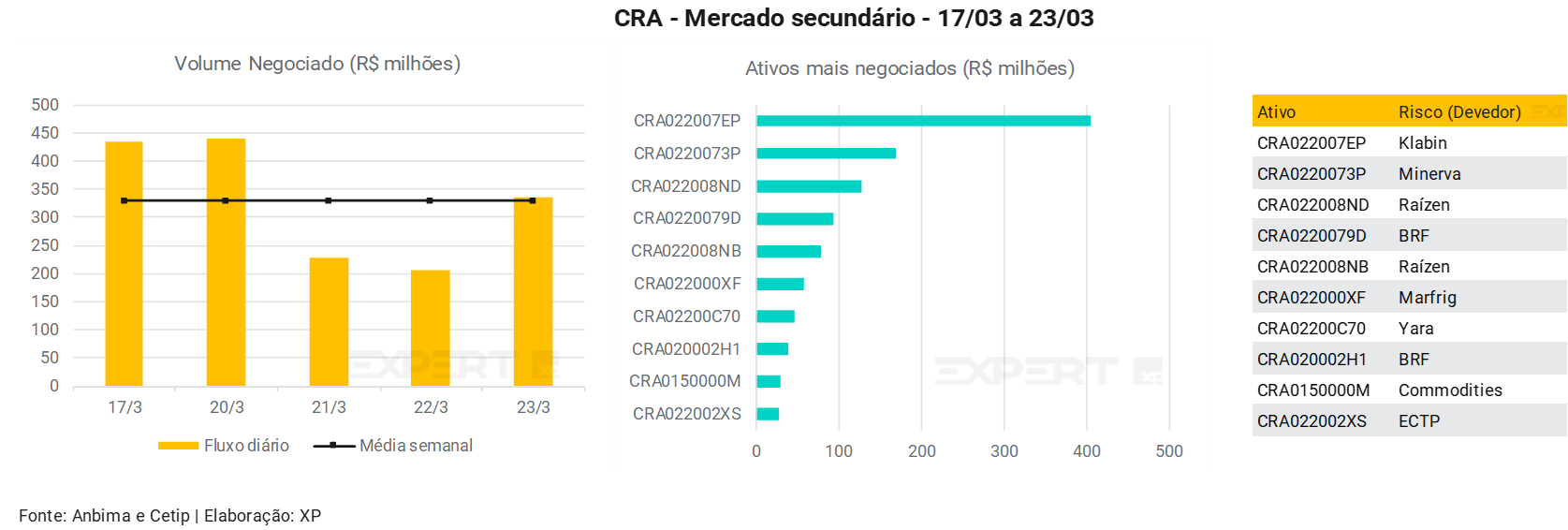

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 703 milhões (ante R$ 912 milhões na semana anterior), R$ 487 milhões em debêntures incentivadas (vs. R$ 575 milhões), R$ 269 milhões em CRIs (vs. 149 milhões) e R$ 329 milhões em CRAs (vs. R$ 329 milhões).

Os papéis mais negociados por classe de ativos foram as debêntures da Itausa (ITSA15), a debênture incentivada da Petro Rio (PEJA11), o CRI do BTG Log Mauá e, por fim, o CRA da Klabin.

Como não são disponibilizados a tempo da publicação do relatório, os dados desta sexta-feira serão considerados no acumulado da próxima semana.

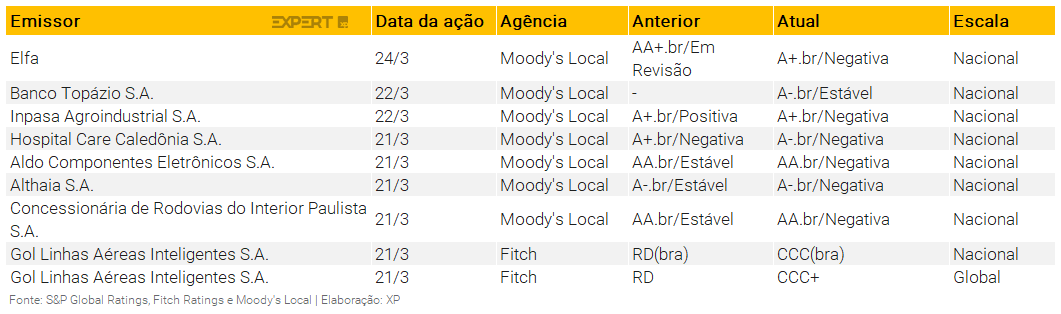

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 27/03 a 31/03

Agenda econômica

Na próxima semana a agenda de indicadores será cheia no Brasil.

Referente à atividade, serão publicados dados de emprego de fevereiro e a produção industrial de janeiro. Do lado fiscal, o resultado primário do governo fiscal e resultado primário do setor público, ambos para fevereiro. Por fim, e certamente o evento mais aguardado, será divulgada a ata da última reunião do Copom.

Nos EUA semana também importante. Será divulgado o deflator do consumo de fevereiro (PCE, em inglês) – indicador de inflação favorito do Fed – e o PIB anualizado de março. Na Europa, serão publicados os números de desemprego de fevereiro e a prévia da inflação ao consumidor de março. Por fim, os dados a sondagem empresarial PMI da China será divulgada na quinta-feira.

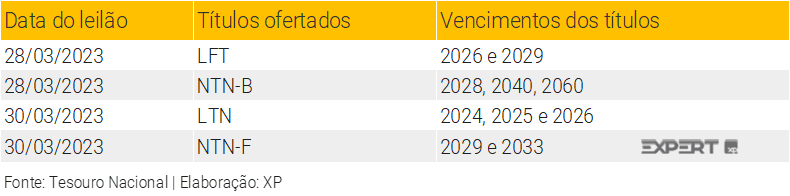

Leilões do Tesouro Nacional

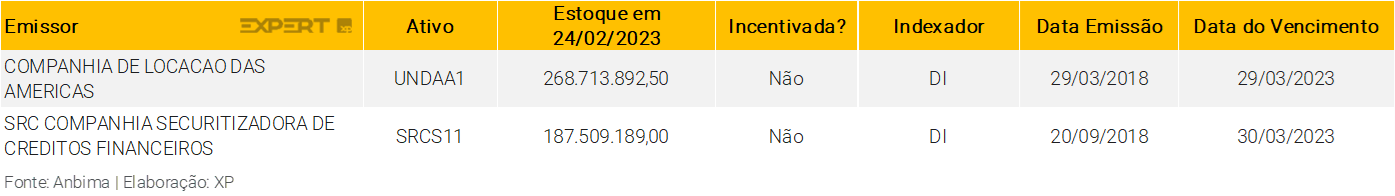

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Emissores

—

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)