O que aconteceu nesta semana na renda fixa?

As taxas futuras de juros fecharam mais uma semana em queda, ao longo de toda a estrutura a termo. Nos vértices curtos e intermediários, houve descompressão das taxas em resposta ao IPCA abaixo do consenso do mercado, que consolidou as expectativas de que o Banco Central inicie o ciclo de flexibilização monetária em agosto. O mesmo movimento ocorreu na ponta mais longa da curva, mesmo após o aumento inesperado de juros pelo Banco Central do Canadá, com uma visão mais otimista dos investidores sobre um cenário fiscal mais distante de um descontrole, dado o avanço na tramitação do arcabouço.

Nos Estados Unidos, os dados mais fracos do mercado de trabalho podem aliviar a pressão por novos aumentos de juro pelo Fed, em linha com nosso cenário. Entretanto, ainda permanece o sentimento de aversão a risco em Wall Street, com as incertezas sobre a persistência da inflação e o impacto da elevação dos juros no país vizinho, Canadá. Dessa forma, houve aumento da demanda por Treasuries e uma elevação nos yields (rendimentos). Comparando com o fechamento da sexta-feira anterior (02), a taxa de 2 anos passou de 4,50% para 4,59%, e a de 10 anos saiu de 3,69% para 3,75%.

O que esperar para a próxima semana?

Na semana que vem, no Brasil, destaque para a divulgação de indicadores de atividade econômica. Na seara internacional, destaque para os dados de inflação na Alemanha, Estados Unidos e Zona do Euro, além das decisões de taxa de juros pelo Banco Central do Japão, pelo Fed e pelo Banco Central Europeu (BCE).

Para facilitar a navegação pelo conteúdo, utilize o índice à esquerda da página.

Cenário macroeconômico

No cenário internacional, os pedidos de auxílio-desemprego nos EUA deram um salto ao maior nível em 21 meses, passando de de 233 mil para 261 mil na semana passada. Mesmo considerando a alta volatilidade semanal do indicador, esta pode ser uma evidência de que a desaceleração econômica está finalmente atingindo o mercado de trabalho. Esta semana também foram divulgadas a sondagem empresarial ISM do setor de serviços de maio americano, que apontou recuo frente ao mês anterior, tanto para produção atual quanto encomendas.

Na Europa, o Produto Interno Bruto (PIB) da Zona do Euro teve baixa de 0,1% no primeiro trimestre, na comparação com o anterior, de acordo com a terceira estimativa do dado. Além disso, o PIB do quarto trimestre foi revisado, de estabilidade ante o terceiro trimestre de 2022 para uma queda de 0,1%. Os números mostram recessão técnica na Zona do Euro no período, com queda no PIB em dois trimestres consecutivos.

Na China, os dados fracos de inflação levantaram mais dúvidas adicionais sobre a sustentabilidade da recuperação econômica no país após a Covid. Mais cedo esta semana, os dados de exportação já haviam decepcionado os analistas de mercado, que agora acreditam que o governo em algum momento aumentará os estímulos econômicos.

Já no Brasil, após surpresa altista na divulgação dos dados do 1º trimestre na semana passada, nosso time de economia revisou o crescimento do PIB brasileiro de 2023, de 1,4% para 2,2%, enquanto a variação esperada para 2024 ficou estável em 1,0%. Além disso, a imprensa local continua repercutindo a inflação abaixo da esperada na quarta-feira. Alimentos e combustíveis foram os principais responsáveis pelo resultado benigno, embora a desinflação tenha sido generalizada entre os itens do IPCA.

Leia o resumo completo de economia da semana

Juros e inflação

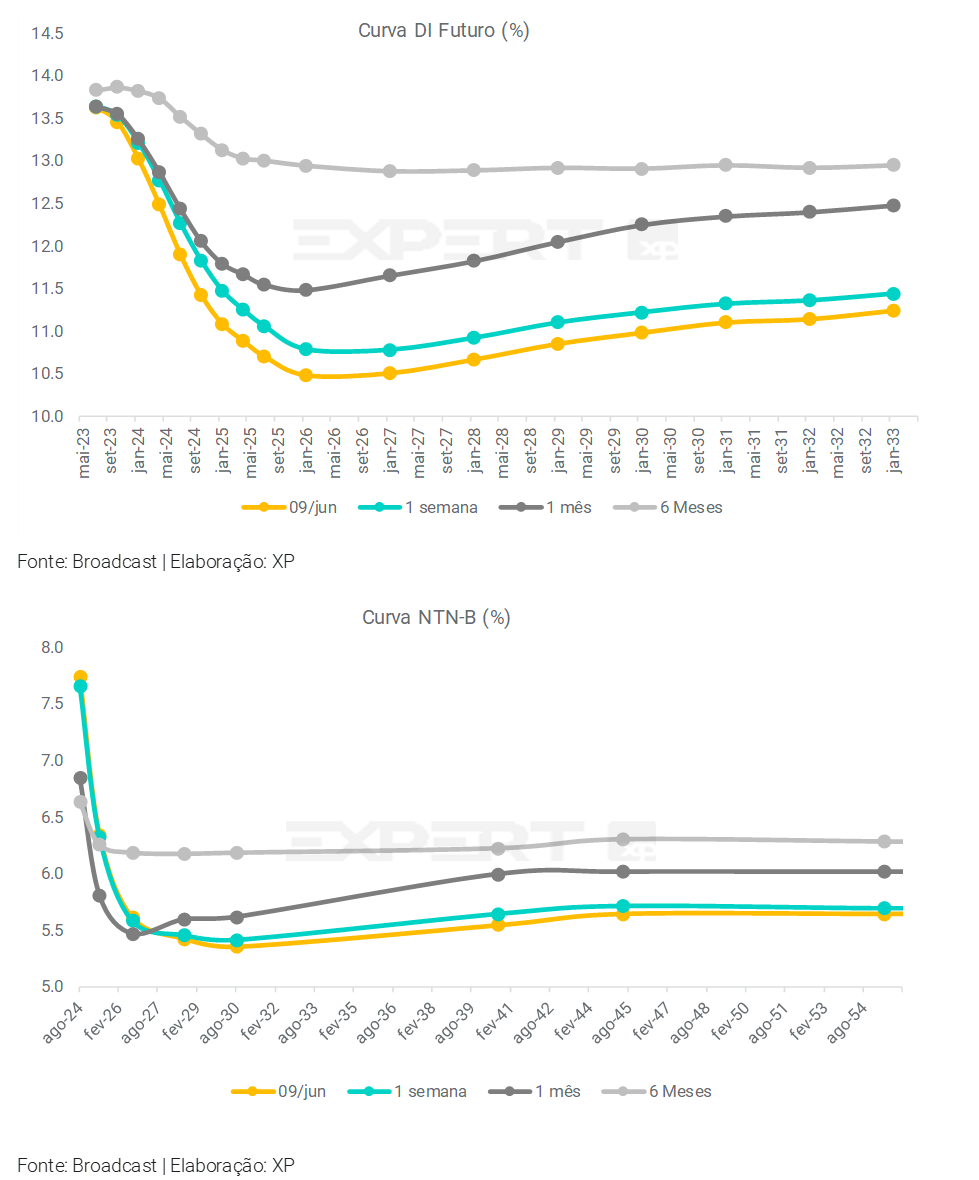

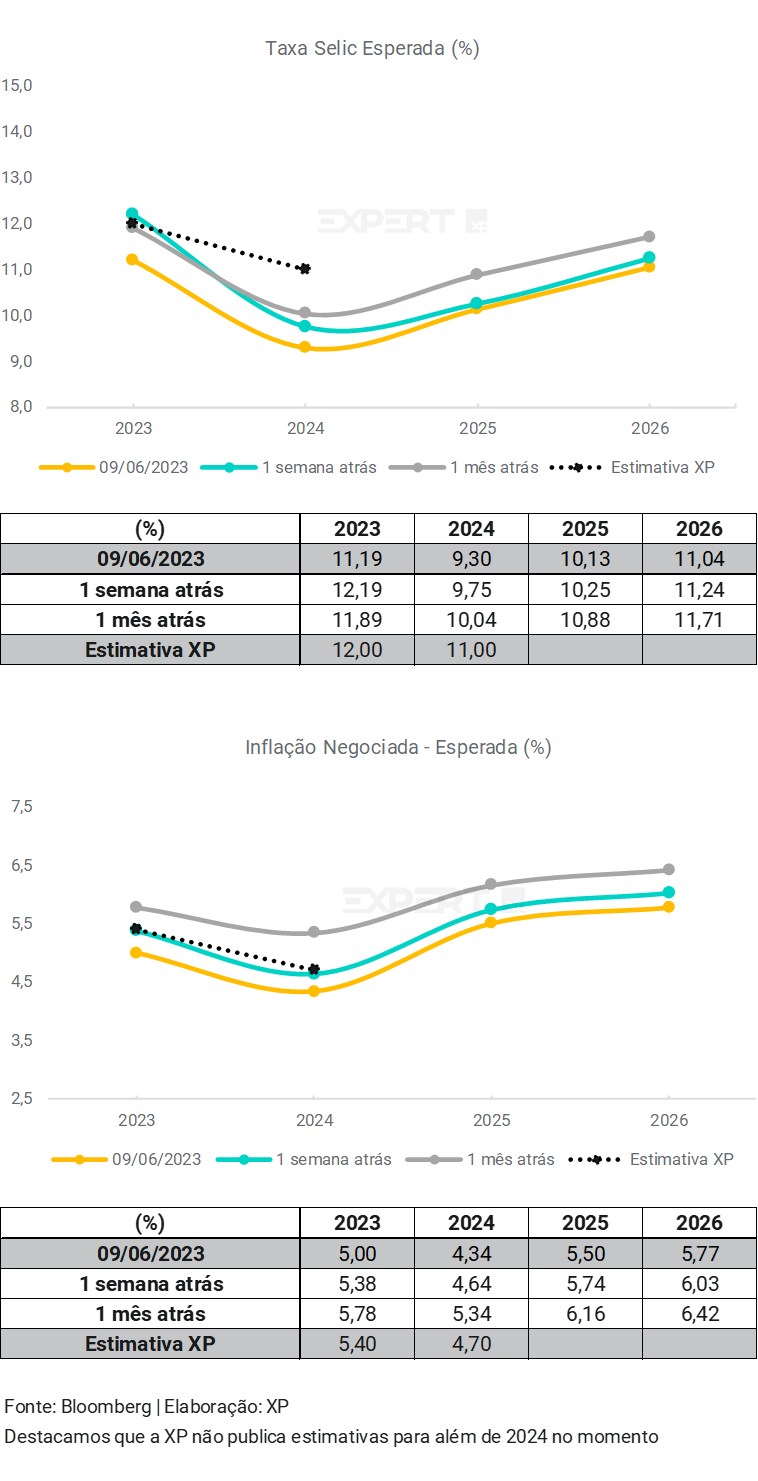

No Brasil, os juros futuros encerraram a semana com queda das taxas ao longo de toda a extensão da curva. Nos vértices curtos e intermediários, houve descompressão das taxas em resposta ao IPCA abaixo do consenso do mercado, que consolidou as expectativas de que o Banco Central inicie o ciclo de flexibilização monetária em agosto. O mesmo movimento ocorreu na ponta mais longa da curva, mesmo após o aumento inesperado de juros pelo Banco Central do Canadá, com uma visão mais otimista dos investidores sobre um cenário fiscal mais distante de um descontrole, dado o avanço na tramitação do arcabouço.

A inflação medida pelo IPCA de maio ficou em 0,23% na comparação mensal, abaixo da nossa expectativa (0,29%) e do consenso de mercado (0,33%). Em doze meses, o índice recuou para 3,94% em maio, ante 4,18% em abril. Esse resultado é consistente com nosso cenário de que o banco central iniciará um ciclo gradual de cortes de juros em agosto.

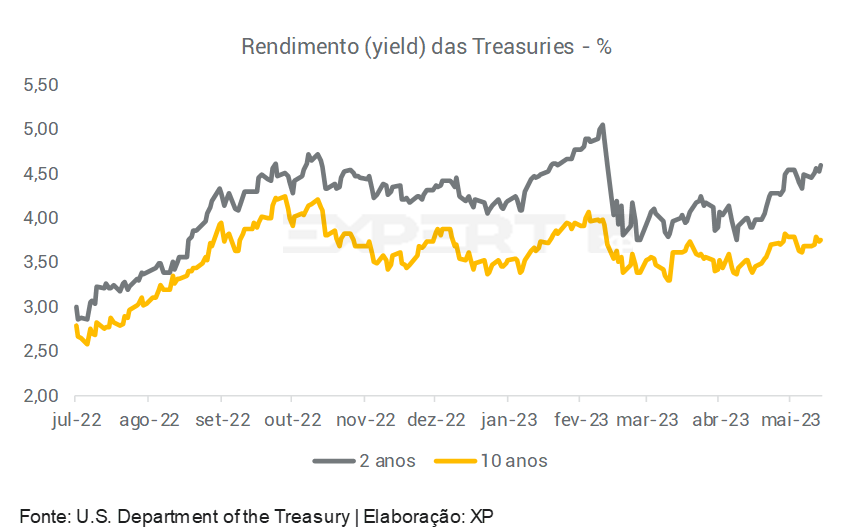

Nos Estados Unidos, os dados mais fracos do mercado de trabalho podem aliviar a pressão por novos aumentos de juro pelo Fed, em linha com nosso cenário de que o Fed não aumentará mais as taxas de juros este ano. Entretanto, ainda permanece o sentimento de aversão a risco em Wall Street, com as incertezas sobre a persistência da inflação e o impacto da elevação dos juros no país vizinho, Canadá. Dessa forma, houve aumento da demanda por Treasuries e uma elevação nos yields (rendimentos). Comparando com o fechamento da sexta-feira anterior (02), a taxa de 2 anos passou de 4,50% para 4,59%, e a de 10 anos saiu de 3,69% para 3,75%.

Na Europa, pesaram sobre o desempenho econômico a elevação de juros implementada pelo Banco Central Europeu (BCE) e a guerra na Ucrânia. Apesar da desaceleração, o BCE sinalizou que ainda deve elevar os juros na semana que vem, por conta da inflação ainda alta.

Na China, o índice de preços ao consumidor (CPI) registrou alta de 0,2% em maio, e o índice de preços ao produtor (PPI) caiu 4,6% a/a, a queda mais acentuada desde maio de 2016. Já na parte de juros, os principais bancos estatais chineses decidiram reduzir os juros sobre os depósitos, medida que pode ser um prenúncio de um corte na taxa básica de juros pelo banco central do país.

A curva de juros pode ser compreendida como as expectativas dos rendimentos médios de títulos públicos prefixados sem cupom (ou seja, sem pagamentos semestrais), de hoje até uma determinada data futura, a partir dos contratos futuros de juros (ou DI). Enquanto isso, a Taxa Selic Esperada é a rentabilidade da taxa básica de juros esperada no final de cada período. Entenda mais aqui.

Títulos públicos

Mercado primário (leilões)

Para mais informações sobre o funcionamento de leilões de títulos públicos, clique aqui.

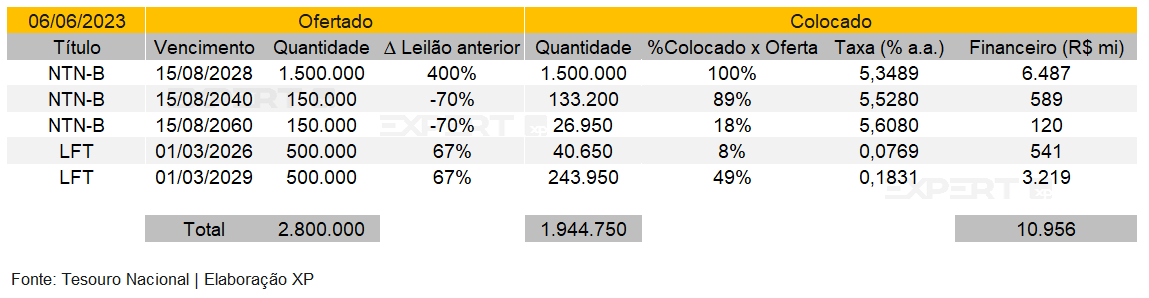

Leilão do dia 06/06 – NTN-B e LFT

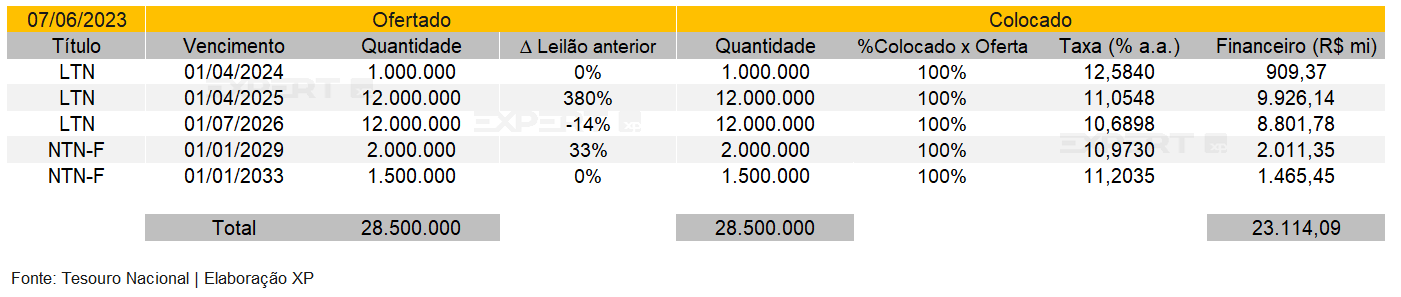

Leilão do dia 07/06 – LTN e NTN-F

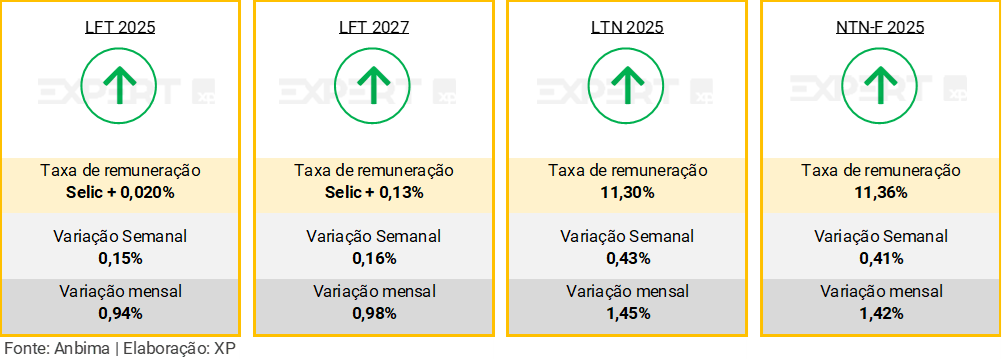

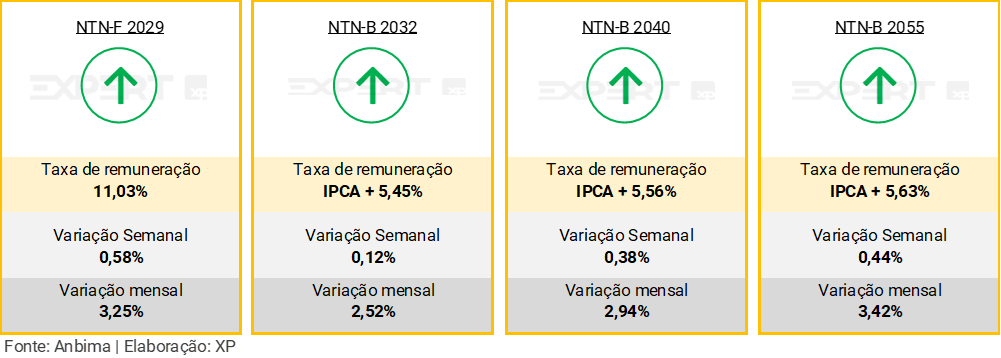

Mercado Secundário

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F).

Ambos são calculados pela Anbima e podem sofrer variações devido à dinâmica de oferta e demanda de títulos no mercado, reflexo das movimentações no cenário econômico.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Entenda mais aqui.

Acompanhe as taxas do títulos do Tesouro Direto disponíveis para compra e para resgate

Crédito Privado

Fluxo

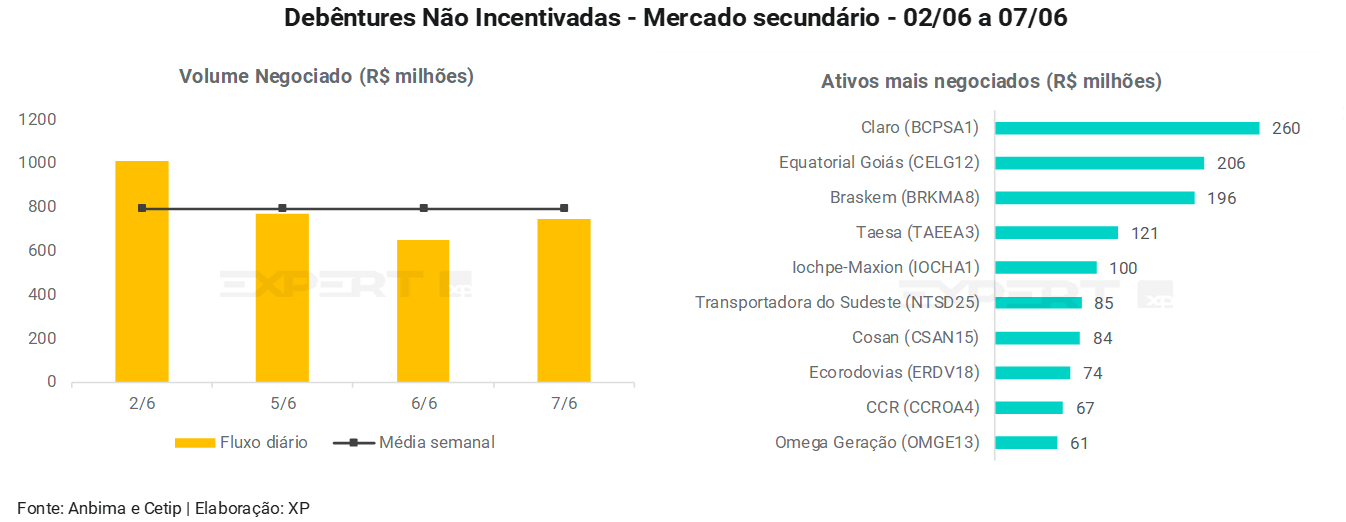

Nesta seção, analisamos os dados da Anbima de negociações definitivas de crédito privado, realizando um filtro cujo spread (diferença) entre os preços máximo e mínimo negociados representam mais do que 0,01% do volume negociado no dia, com o intuito de descartar o que acreditamos serem as operações diretas dentro de instituições.

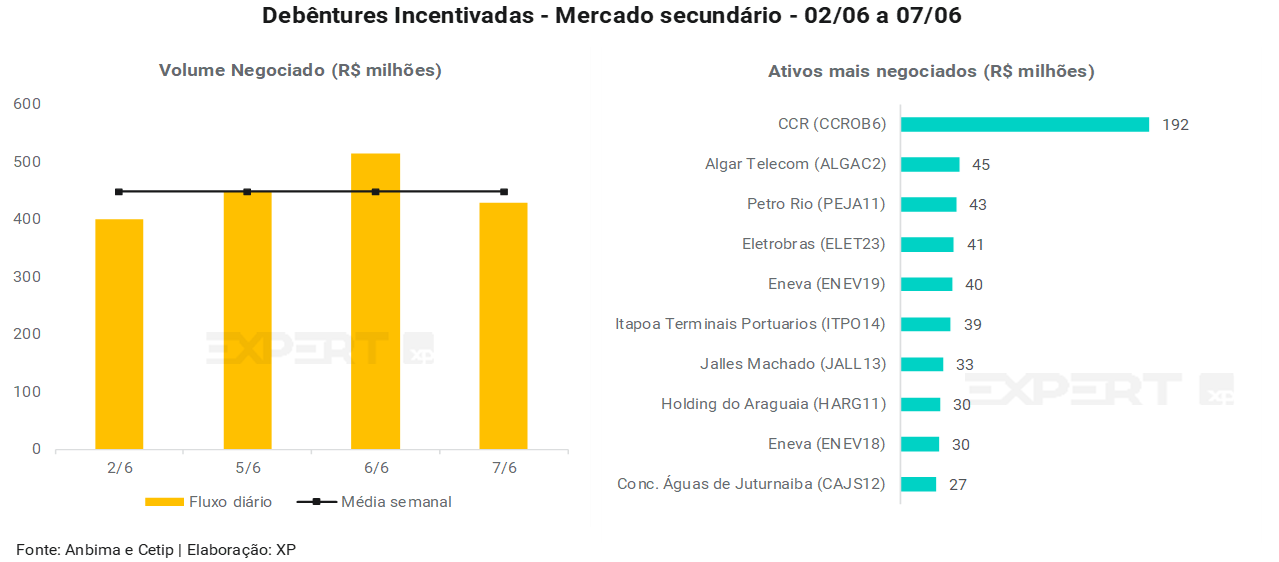

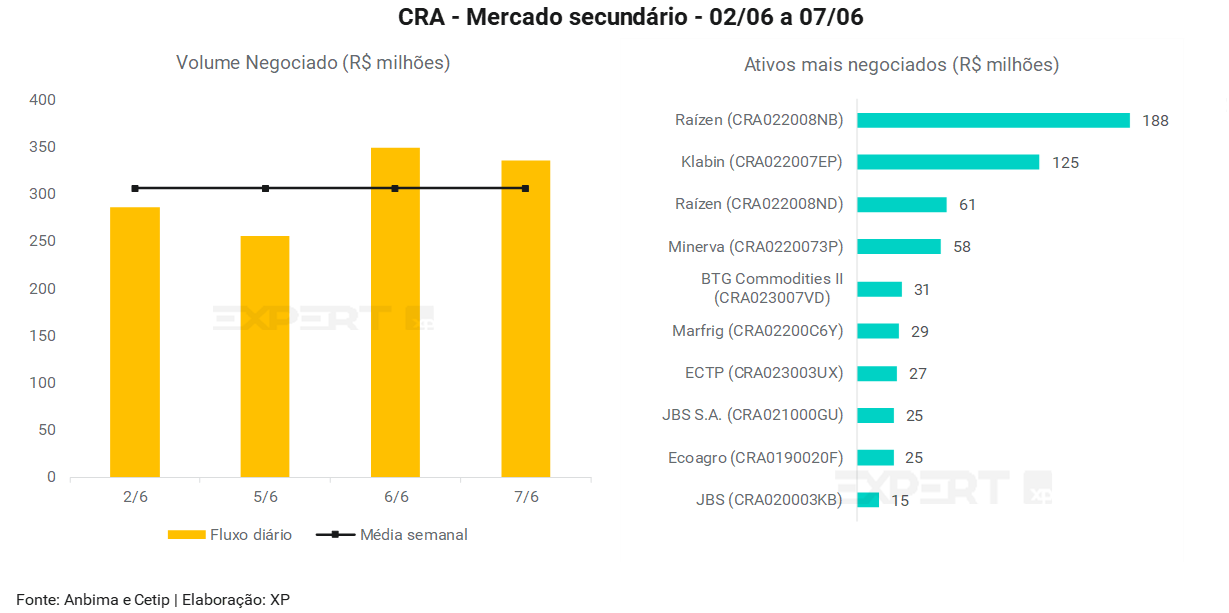

Na última semana, o fluxo médio diário de negociações em debêntures não incentivadas foi de R$ 792 milhões (ante R$ 1.148 milhões na semana anterior), R$ 448 milhões em debêntures incentivadas (vs. R$ 441 milhões), R$ 111 milhões em CRIs (vs. 228 milhões) e R$ 307 milhões em CRAs (vs. R$ 335 milhões).

Os papéis mais negociados por classe de ativos foram as debêntures da Claro (BCPSA1), a debênture incentivada da CCR (CCROB6), o CRI da Rede D’Or São Luiz e, por fim, o CRA da Raízen.

Como não são disponibilizados a tempo da publicação do relatório, os dados de sexta-feira serão considerados no acumulado da próxima semana. Além disso, como quinta-feira desta semana foi feriado de Corpus Christi, não houve pregão no dia.

Ações de rating

Ratings são notas atribuídas por agências classificadoras de risco de crédito que podem impactar diretamente seus investimentos em Renda Fixa. Entenda mais aqui.

O que esperar – Semana de 12/06 a 16/06

Agenda econômica

Na seara internacional, destaque para os dados de inflação na Alemanha, Estados Unidos e Zona do Euro, além das decisões de taxa de juros pelo Banco Central do Japão, pelo Fed e pelo Banco Central Europeu (BCE). Também de relevância para o Brasil e mercados emergentes, serão divulgados os dados de atividade econômica da China referentes a maio na quarta-feira.

No Brasil, destaque para a divulgação de indicadores de atividade econômica. Na 4ª-feira (14), o IBGE publicará a Pesquisa Mensal do Comércio (PMC) de abril. A Pesquisa Mensal de Serviços (PMS) referente àquele mês será divulgada pelo IBGE na 5ª-feira (15). Por fim, conheceremos o IBC-Br de abril – proxy mensal do PIB calculada pelo Banco Central – na 6ª-feira (16).

Saiba mais aqui

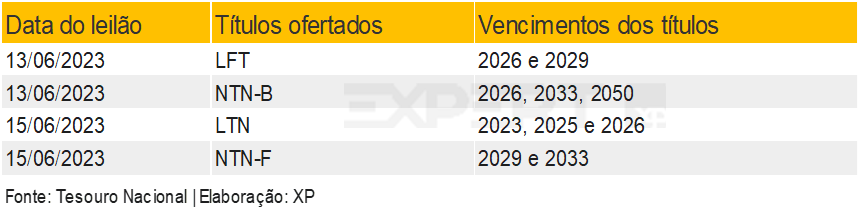

Próximos Leilões do Tesouro Nacional

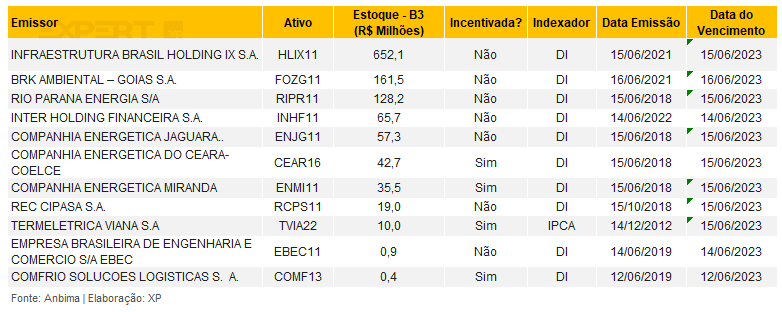

Vencimentos de debêntures da próxima semana

Relatórios recentes em destaque

Renda Fixa

Artigos

Moody’s Local afirma rating ‘A-.br’ do Banco BMG. Perspectiva agora é Negativa

Poupança tem mês recorde de resgates em maio

Veja 3 fatores que indicam a retomada do Crédito Privado

Equatorial avalia compra de ativos

Moody’s afirma rating ‘Ba2’ da Marfrig; perspectiva alterada para negativa

Light entra com pedido de prorrogação das concessões

Fitch rebaixa rating da Eneva para ‘AA+(bra)’; perspectiva é estável

Outras editorias

Gostou? Tem alguma sugestão? Não deixe de avaliar e deixar seus comentários!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)