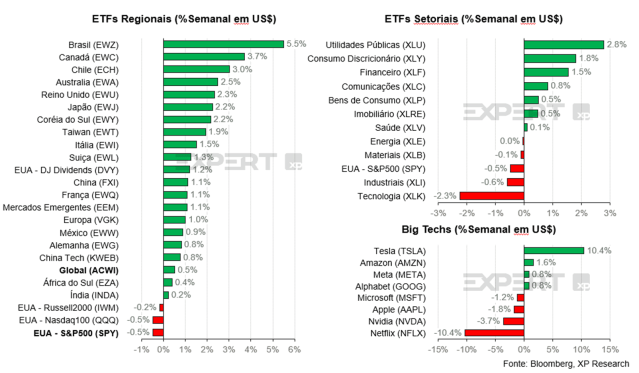

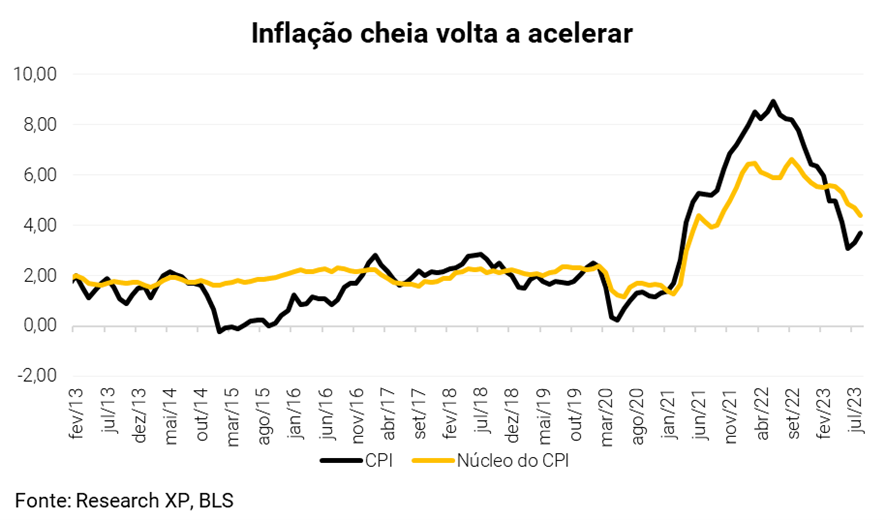

1. Sinais mistos na inflação americana

Importantes dados de preços foram divulgados nessa semana nos EUA, referentes ao mês de agosto. A inflação ao consumidor (CPI) voltou a acelerar (de 3,18% em julho para 3,67% em agosto no acumulado em 12 meses), mas sua medida de núcleo permaneceu em trajetória de queda em termos interanuais (de 4,65% para 4,35%). O índice de preços ao produtor (PPI) teve um resultado similar, com núcleo bem-comportado e uma aceleração no índice cheio. A esta aceleração pode-se atribuir a alta nos preços de combustíveis: em agosto, o petróleo (Brent) teve alta de 1,5%, e acumula alta de 8,5% até o momento em setembro, devido ao aumento de estoques na China e redução da produção da OPEP+.

A medida de núcleo da inflação, acompanhada de perto pelos bancos centrais como indicativo mais confiável de inflação futura, não considera preços voláteis e pouco responsivos à política monetária como combustíveis e alimentação, mas nem por isso estes preços deixam de ser importantes para a perspectiva futura da atuação das autoridades monetárias ao redor do mundo, uma vez que estes preços se espalham pela economia a depender da magnitude e persistência do choque.

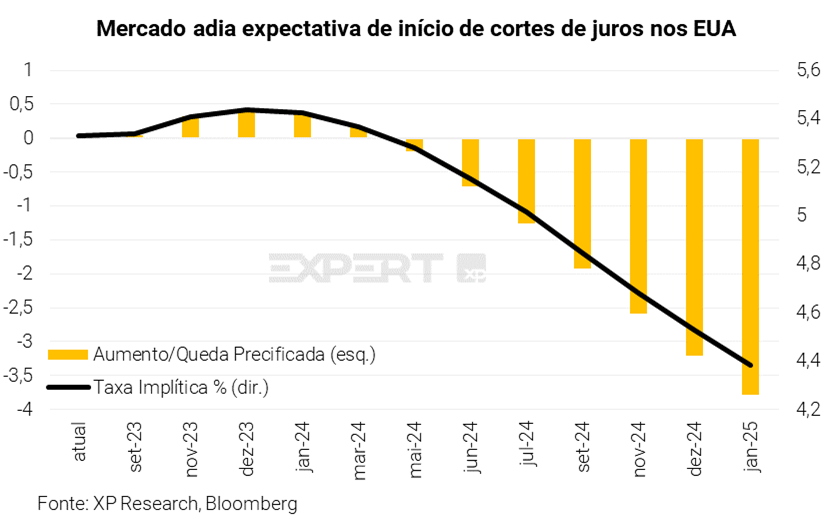

Após a divulgação dos dados, os juros americanos de 10 anos caíram de 4,31% para 4,25% ao final do dia da divulgação do CPI, refletindo a desaceleração do núcleo em linha com a expectativa. Os números divulgados nessa semana sugerem que a economia americana tem conseguido sustentar o crescimento atual, a despeito do gradual enfraquecimento do consumidor. Essa resiliência da economia americana, aliada a uma necessidade de financiamento do governo elevada dado o seu deficit fiscal, levaram as taxas de 10 anos de volta para a trajetória de alta e terminou a semana subindo 7 pontos base, para 4,33%.

Os mercados continuam esperando que na reunião da próxima semana, o comitê de política monetária do Federal Reserve (FOMC) mantenha a taxa dos Fed Funds inalterada, no nível de 5,25-5,50%.

2. BCE anuncia pausa

Nessa semana, o Banco Central Europeu (BCE) elevou suas três taxas de referência em 0,25pp. As expectativas estavam divididas entre a realização da décima alta do ciclo de aperto monetário e manutenção do nível anterior. No comunicado da divulgação da decisão, foi revelado que os diretores estavam divididos entre alta e manutenção, e sinalizaram que os juros já alcançaram patamar suficientemente restritivo: “as taxas de juros do BCE atingiram níveis que, se mantidas por um período suficientemente longo, contribuirão substancialmente para o retorno da inflação à meta”.

Após o anúncio, políticos da Itália e de Portugal se manifestaram contrariamente à decisão de elevação de juros, que disseram ser mais danosa às suas respectivas economias locais que para o restante do bloco, evidenciando os desafios da política monetária conjunta. Matteo Salvini (vice-primeiro-ministro italiano), Antonio Tajani (líder da Forza Italia) e Fernando Medina (ministro das finanças português) expressaram preocupações em relação à perspectiva de crescimento e pressão sobre famílias e empresas.

Com o aparente fim das altas de juros na Europa, o Euro passa pela maior sequência de perdas semanais desde sua criação em 1999 e fecha a 1,07, em queda de 0,4%, na nona semana seguida de baixa e cerca de 5% abaixo do pico de meados de julho. O enfraquecimento da moeda reflete expectativas piores para o desempenho da região nos próximos meses. A taxa alemã de dez anos avançou 6 bps para 2,68%.

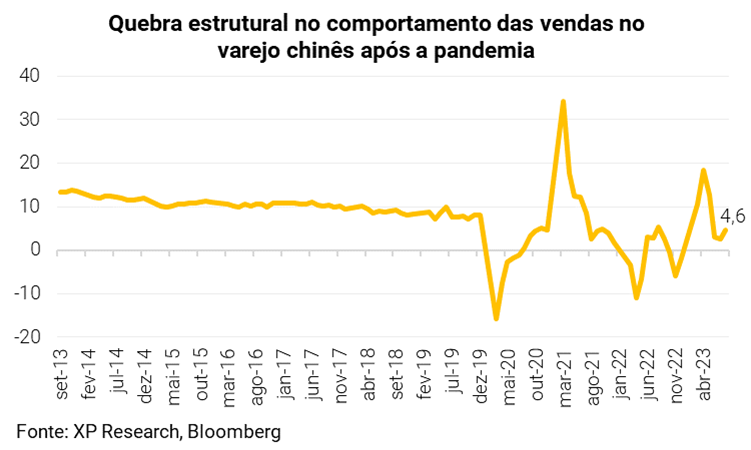

3. China: Estímulo nosso de cada dia nos dai hoje

Dados econômicos divulgados nessa semana indicaram uma aceleração na atividade econômica chinesa. Na semana passada, dados de inflação e crédito já tinham dado pistas de uma volta do crescimento, o que se reafirmou nessa semana com a produção industrial e vendas no varejo de agosto surpreendendo as expectativas para cima.

Ainda nessa semana, o banco central chinês (PBoC) chinês anunciou corte nos requerimentos de reservas bancárias, medida de estímulo ao setor bancário, e injeção de liquidez por meio do seu instrumento de médio prazo no montante de 191 bilhões de yuans (cerca de US$ 26,3 bi). As medidas dão continuidade à política de estímulos à conta gotas do governo chinês.

Do lado da geopolítica, a semana foi turbulenta: a China anunciou sanções às empresas americanas Lockheed Martin e Northrop por vendas de armas à Taiwan, e senadores republicanos pediram que o Congresso americano aprove sanções às empresas chinesas de tecnologia Huawei e SMIC.

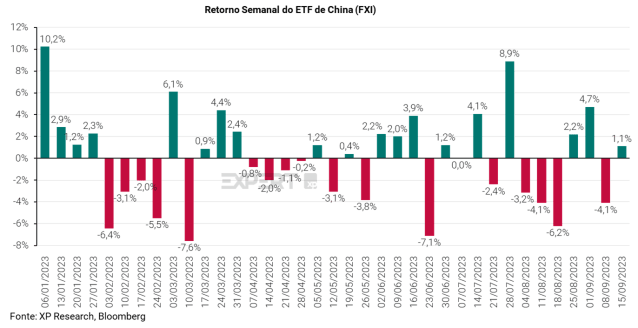

Nessa semana, o FXI, ETF representativo das maiores empresas chinesas, teve alta de 1,1% por conta dos dados positivos.

4. Sindicatos em alta nos EUA

O desemprego baixo (3,8%), a baixa taxa de participação da força de trabalho (62,8%) e o alto número de vagas abertas em relação ao número de trabalhadores disponíveis mostram a persistência das condições apertadas do mercado de trabalho nos Estados Unidos. Um efeito, no mínimo, curioso desse cenário é o retorno dos sindicatos ao centro das atenções.

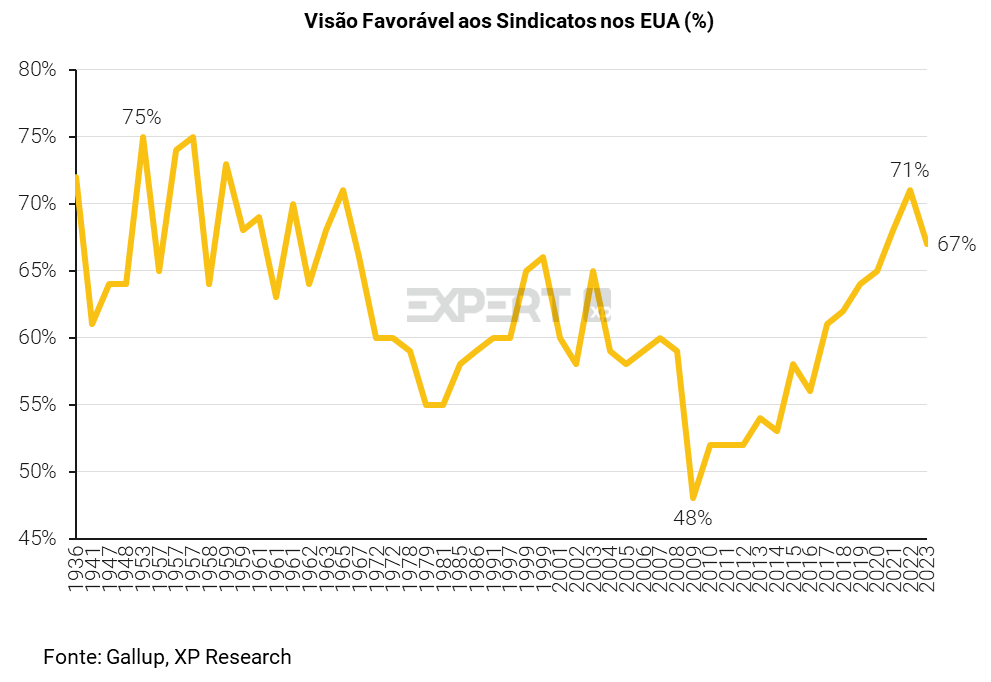

Após décadas de declínio sindical, o percentual de trabalhadores ligados a sindicatos, que já foi de 33% na década de 1940, caiu para o menor nível histórico, aos 10,1% em 2022 de acordo com o Departamento do Trabalho dos EUA. Por outro lado, a população tem tido uma visão cada vez mais favorável em relação aos grupos trabalhistas. De acordo com pesquisa da Gallup, cerca de 67% dos americanos têm uma visão positiva, número significativamente maior que os 48% vistos em 2009 e semelhante às décadas de 1940 a 1970.

Em 2023, sindicatos têm tido duras negociações com as empresas após 2 anos de alta inflação e condições apertadas do mercado de trabalho. Alguns exemplos recentes são os casos da UPS, dos escritores de Hollywood e do setor automobilístico.

No caso da empresa de entregas UPS, a empresa chegou a um acordo com o sindicato Teamsters no qual se comprometeu a atingir um piso de US$ 170.000 (mais cerca de US$ 50.000 em benefícios) para seus motoristas de tempo integral em até 5 anos.

Já em Hollywood, o sindicato dos escritores WGA, Writers Guild of America, entrou em greve no dia 2 de maio e o caso ainda segue sem um desfecho. O WGA exige das empresas de mídia uma série de benefícios, como maior compartilhamento das receitas provenientes de streaming e a limitação do uso de inteligência artificial no exercício da profissão.

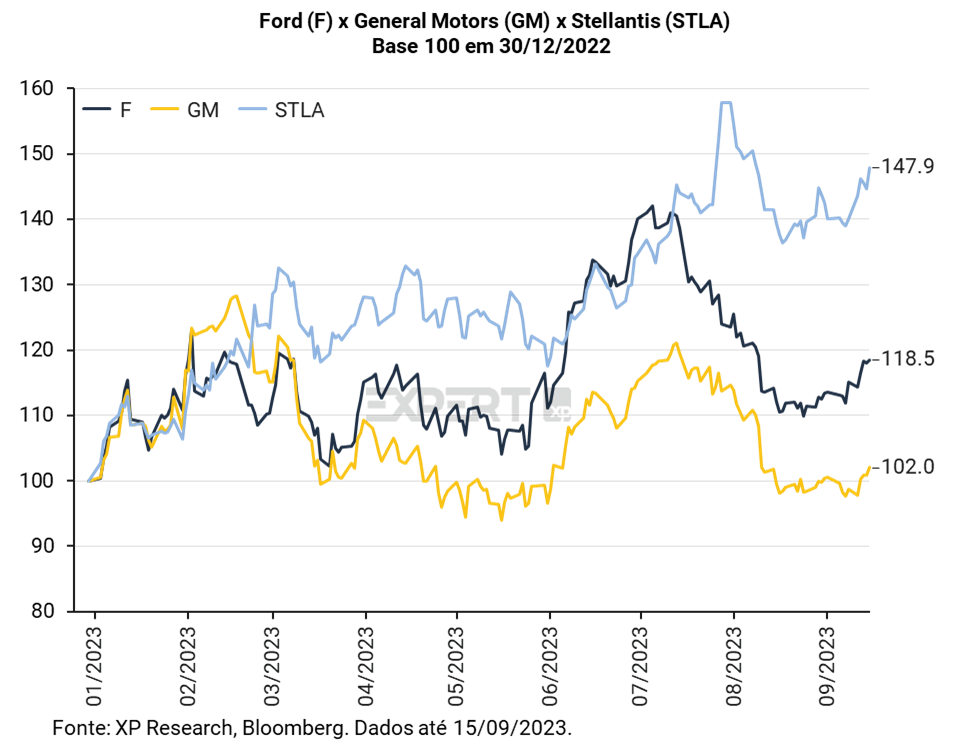

E hoje, sexta-feira dia 15 de setembro, o sindicato que representa trabalhadores do setor automobilístico UAW, United Auto Workers, anunciou a paralização de 3 fábricas das principais montadoras baseadas nos EUA: Ford, GM e Stellantis. Historicamente, a UAW negociava individualmente com cada empresa mas, neste ano, o grupo adota essa nova tática que tem como objetivo maximizar os ganhos de seus filiados. A UAW pede um aumento de 36% em 4 anos enquanto as empresas ofereceram 17,5% (Stellantis), 18% (GM) e 20% (Ford).

Em meio à paralização de mais de 10 mil trabalhadores o presidente Joe Biden demonstrou apoio ao sindicato afirmando que: “As empresas fizeram algumas ofertas significativas, mas acredito que elas deveriam ir além para garantir que os lucros corporativos recordes signifiquem contratos recordes para o UAW.”

As ações das montadoras fecham a semana em alta, mesmo com o anúncio da greve, na expectativa de que as negociações evoluam durante um final de semana e que um acordo seja anunciado em breve. O prolongamento das paralizações seria negativo para toda a cadeia produtiva do setor e teria impactos negativos no PIB (menor produção), nos dados de inflação (alta de preços dos carros) e na performance das empresas envolvidas.

5. ARM – A gigante invisível

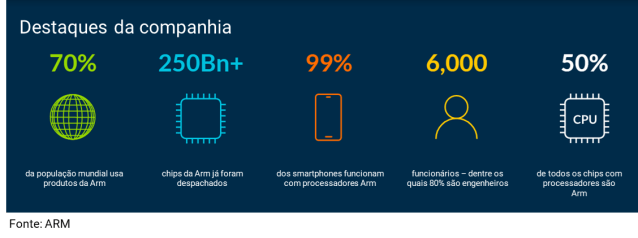

A ARM é uma renomada empresa britânica de tecnologia com uma trajetória impressionante no setor. Desde a sua fundação, em 1990, a ARM tem se consolidado como líder mundial em design de chips para dispositivos móveis, tais como smartphones, tablets e laptops. Além disso, a empresa também tem se mostrado competitiva em áreas de vanguarda, como inteligência artificial, computação em nuvem e internet das coisas.

O grande diferencial da ARM advém da sua abordagem inovadora ao desenvolver arquiteturas e processadores baseados na tecnologia RISC (Conjunto Reduzido de Instruções de Computador). Isso permite que os processadores projetados pela ARM alcancem alta eficiência em termos de consumo de energia e desempenho ao executar instruções simples e rápidas em menor quantidade.

Cabe ressaltar que a ARM não é responsável pela fabricação direta de seus chips. A empresa licencia seus designs para outras empresas, como Apple, Samsung e Intel, as quais os produzem (ou terceirizam) e integram em seus dispositivos. Além disso, a ARM também desenvolve ferramentas de software e sistemas embarcados que complementam seus processadores, conferindo-lhes maior versatilidade.

O impacto da ARM na indústria tecnológica é quase invisível aos olhos do consumidor final, porém incontestável. A empresa caminha para conquistar uma significativa fatia em diversos setores do mercado, com projeções que indicam uma participação de 50% no mercado de servidores em nuvem e 30% no mercado de PCs até 2026. Ademais, a ARM almeja atingir uma participação superior a 90% nos mercados de processadores móveis.

Em 2020, a ARM esteve em destaque quando a Nvidia, famosa por seus GPUs, placas de vídeo e líder em chips para inteligência artificial, manifestou sua intenção de adquirir a empresa por US$ 40 bilhões. Porém, devido a desafios regulatórios, especialmente nos EUA e no Reino Unido, assim como preocupações com a perda da neutralidade expressas por seus clientes, a transação não se concretizou. Em 2022 a Nvidia desistiu da compra e teve que pagar uma multa de US$1,25bi.

Nesta semana, a ARM finalmente voltou a abrir seu capital. A empresa, que já foi listada na bolsa de Londres de 1998 a 2016, retornou ao mercado via Nasdaq. O IPO levantou US$ 4,87 bilhões ao vender 95,5 milhões de ações a US$ 51, no topo do intervalo esperado pelos coordenadores (de US$47 a 51). Este foi o maior IPO do ano, superando os US$ 4,37 bilhões da Kenvue (spin-off de consumo da Johnson&Johnson) e o maior dos EUA desde a fabricante de veículos elétricos Rivian, que levantou US$ 13,7 bi em outubro de 2021.

Contando os 19% de alta no acumulado dos seus dois dias de negociação (+24,7% na quinta-feira e -4,5% na sexta-feira), a empresa fica avaliada em mais de US$ 62 bilhões. Considerando os números de consenso para 2024, a receita e o lucro projetados para a ARM são de US$2,85bi e US$ 0,88bi, respectivamente. Dessa forma, a empresa negocia a múltiplos bastante altos (21,5x Preço/Receita e 81,3x Preço/Lucro), refletindo o otimismo do mercado com o potencial de crescimento da companhia, em especial no segmento de inteligência artificial, no qual os seus chips, de maior eficiência energética, podem ser peça fundamental.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)