Sabemos quão desafiador está sendo investir em ativos e fundos no exterior, mas o investidor experiente não olha a rentabilidade passada, mas sim, olha para frente buscando entender qual o valor dos ativos atualmente e julga as melhores oportunidades e os gestores em diferentes momentos de mercado.

Visando nunca perder as oportunidades que a diversificação proporciona, apresentaremos nessa série “Onde estão investindo os multimercados globais”, fundos de grandes gestoras no exterior que possuem estratégias complementares as carteiras de investimentos no Brasil.

Os históricos apresentados nesses relatórios são curtos, pois por uma questão de regulamentação, apenas podemos mostrar o histórico do retorno no Brasil e não o histórico do veículo que cada um deles compra cotas no exterior. Serão cinco episódios, sendo o primeiro sobre o fundo Systematica Blue Trend Advisory.

Conheça a gestora

A Systematica Investments é uma gestora de recursos independente especializada na gestão de fundos quantitativos que administra cerca de US$ 15,9 bilhões. Apesar de ter sua fundação datada em janeiro de 2015, a equipe de gestão começou a trabalhar junto em 2000 em uma empresa de hedge funds chamada BlueCrest.

Com 127 funcionários, 78 estão ligados diretamente à gestão. A equipe de investimentos é dividida em três grupos: Research, Execution e Technology, com apoio da equipe de Product Management fornecendo supervisão e coordenação estratégica.

Entre os principais gestores estão: Leda Braga, David Kitson, Paul Rouse e Jean-Pierre Selvatico, profissionais que possuem entre 14-29 anos de experiência no mercado financeiro, conheça mais detalhes de parte da equipe de gestão à seguir.

A equipe de gestão

Leda Braga – Diretora Executiva

Leda é fundadora e CEO da Systematica. Antes de ingressar na Systematica, Leda foi Presidente e Chefe de Negociação Sistemática da BlueCrest Capital Management por 14 anos. Antes da BlueCrest, Leda fazia parte da Cygnifi Derivatives Services (criada a partir da cisão com J.P. Morgan). Na Cygnifi fez parte da equipa de gestão e foi responsável pelo seu Serviço de Avaliação. Antes da Cygnifi, Leda passou quase sete anos no J.P. Morgan como Analista Quantitativo na equipe de pesquisa de derivativos. Sua experiência anterior inclui modelagem de taxas de juros, instrumentos híbridos de câmbio e taxas de juros e derivativos de ações. Ela é PhD em Engenharia pelo Imperial College London, onde trabalhou como professora e liderou projetos de pesquisa por mais de três anos antes de ingressar no J.P. Morgan. Além disso, Leda atuou como consultora do conselho do fundo de pensão do CERN em Genebra e no conselho consultivo do Centro de Risco Sistêmico da London School of Economics. Em 2019, ela se juntou ao Conselho de Padrões para Investimentos Alternativos (SBAI).

Jean-Pierre Selvatico – Head de Negociação e Gestão de Contrapartes

Jean-Pierre Selvatico ingressou na Systematica Investments em janeiro de 2017 vindo da Pictet Alternative Advisors, Genebra, onde foi Head de Hedge Funds e membro do comitê de investimento da Pictet. Antes disso, ele foi diretor administrativo do Barclays Capital, Londres, responsável pela mesa de opções de taxas de juros europeias. Sua experiência anterior inclui Credit Suisse First Boston, Londres, e mais de 10 anos no J.P. Morgan (Paris, Tóquio, Londres, Nova York), onde liderou a mesa de opções de taxas de juros. Jean-Pierre possui mestrado pela Ecole Polytechnique e Ecole Nationale de la Statistique et de l’Administration Economique (ENSAE), em Paris.

David Kitson – Diretor de Investimentos e Chefe Interino de Pesquisa

David ingressou na Systematica no lançamento em janeiro de 2015 como Diretor de Investimentos. Ele também foi nomeado chefe interino de pesquisa em agosto de 2019. Antes de ingressar na Systematica, David era gerente de produto da BlueCrest. David ingressou na BlueCrest em janeiro de 2011. Antes da BlueCrest, David foi Diretor Administrativo do J.P. Morgan, onde trabalhou de 1992 a 2010. Ele ingressou no Departamento de Pesquisa Quantitativa do J.P. Morgan após concluir seu doutorado. David ocupou muitos cargos de negociação e gestão durante seu mandato no J.P. Morgan, incluindo: Head Trader Foreign Exchange Options, Head of Energy e Head Trader Fixed Income Hybrids. Em 2007, ele passou da gestão de negociação para concentrar seus esforços exclusivamente na negociação proprietária. David é PhD em Física Teórica pela Universidade de Manchester.

Paul Rouse – Diretor Financeiro e Diretor de Operações

Paul ingressou na Systematica no lançamento em janeiro de 2015 como Diretor Financeiro. Ele também foi nomeado Diretor de Operações da Systematica em junho de 2017, tornando-se responsável por Operações, Risco e Comitê Operacional, além das funções de Recursos Humanos, Contabilidade de Fundos, Contabilidade Corporativa, Fiscal e Atendimento ao Cliente. Antes de ingressar na Systematica, Paul atuou como Chefe de Controle de Produto na BlueCrest gerenciando equipes em Londres, Nova York e Cingapura. Paul ingressou na BlueCrest em 2006 e por mais de 8 anos cobriu todas as áreas funcionais dentro da função BlueCrest Product Control. Anteriormente, Paul foi gerente de Controle de Produto no Goldman Sachs por 3 anos com foco em negociação de derivativos de ações. Paul formou-se como Chartered Accountant na Ernst and Young dentro de seu negócio de Impostos Corporativos, qualificando-se como ACA em janeiro de 2003. Ele possui um BSc (Hons) em Biologia Marinha pela Newcastle University

Systematica Blue Trend Advisory FIC FIM IE

No Brasil, a estratégia tem um patrimônio líquido de aproximadamente 280 milhões de reais¹ e a estratégia acessada no exterior, o Schroder GAIA BlueTrend, possui cerca de 370 milhões de dólares¹. Seu benchmark no exterior é o HFRX Macro CTA Index e tem como objetivo um retorno de 9% a 11% ao ano em dólares e uma volatilidade entre 12% e 15%.

O fundo Systematica Blue Trend Advisory é um fundo multimercado com processo 100% quantitativo, “seguidor de tendência” (trend follower), que por meio do emprego de algoritmos busca capturar tendências de alta ou de baixa – buscando proporcionar crescimento de capital através da gestão ativa. A alocação de risco é segmentada em quatro diferentes classes: Moedas, Renda Fixa, Ações e Commodities.

No início, o fundo negociava aproximadamente 80 mercados e atualmente são mais de 225. Para este fim, a equipe de pesquisa revisa constantemente os mercados negociados e busca novos para inclusão potencial no portfólio, e os remove conforme apropriado.

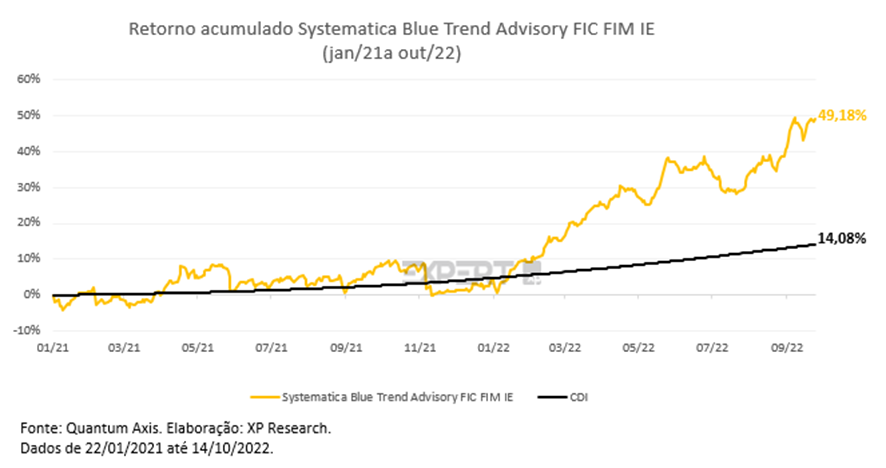

Desde seu início o fundo apresenta uma rentabilidade de 49,18% contra o CDI que variou 14,08% para o mesmo período. Com aplicação inicial mínima de R$500,00 e resgates sendo em D+3 corridos (liquidação 5 dias úteis depois), sua taxa de administração é de 0,60% ao ano no Brasil.

¹ Fonte: Morningstar em Outubro/2022.

Por dentro das estratégias da Systematica

Negociando predominantemente mercados de futuros líquidos cobrindo todas as regiões globais, a estratégia pode operar ativos como FX forwards (contratos futuros de moedas), swaps de alguns índices ou subíndices de ações e swaps de taxas de juros. Em relação ao processo de investimento, fica sob responsabilidade da equipe de pesquisa revisar continuamente novos mercados para inclusão no portfólio.

O processo de avaliação determinará então se o mercado se enquadrará nos critérios do modelo e trará maior diversificação e/ou capacidade ao portfólio existente. Se o sinal de previsão para um determinado contrato não for suficientemente forte, ele não será incluído no modelo.

Um mercado também deve atender aos requisitos de liquidez e interesse em aberto. A equipe de Trading monitora o tamanho da atividade da estratégia em relação ao volume diário do mercado e fornece relatórios trimestrais consolidados que alimentam o processo de calibração do modelo. Para ter um sinal válido, é vital que as próprias ordens do fundo não influenciem o processo de descoberta de preços. Consequentemente, uma redução no volume ou na liquidez poderia desencadear a remoção de um mercado do modelo.

Os mercados em que o fundo pode ter posições são combinados em diferentes seções para fins de pesquisa e relatórios especializados. São eles: títulos, taxas de juros de curto prazo, câmbio, ações, crédito, energia, metais, commodities agrícolas².

Para negociar de forma viável um mercado dentro do fundo, a estratégia procura negociar instrumentos líquidos, como futuros negociados em bolsa, FX forwards, swaps de ações em alguns índices ou subíndices, swaps de taxas de juros e índices de crédito. A Systematica só acrescentaria instrumentos adicionais se agregasse diversificação à estratégia e, além disso, apresentasse liquidez suficiente.

²O fundo UCITS pode deter exposição indireta a commodities, uma vez que esta estratégia faz parte do universo de investimentos do fundo principal.

Qual alocação atual do fundo?

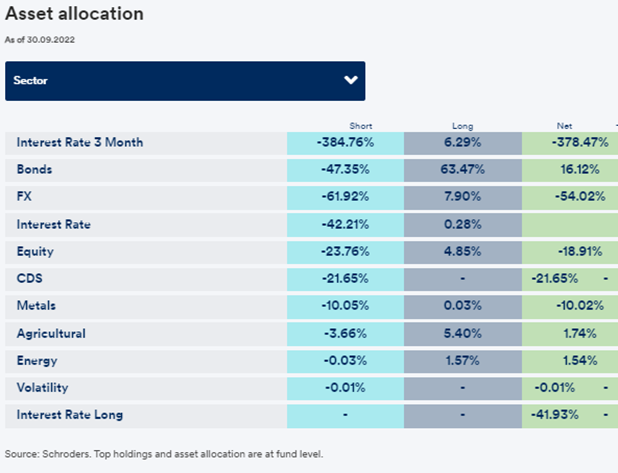

Conforme comentado anteriormente, o fundo trabalha buscando capturar tendências de alta ou baixa, sendo assim, as posições se dividem entre posições compradas e posições vendidas. Ao analisar o portfólio é possível perceber que boa parte do portfólio em 30 de setembro, última data duvulgada, estava com posições vendidas principalmente na Taxa de Juros Americana de 3 meses (Interest Rate 3 Month), outra posição relevante vendida é em contratos futuros de moedas (FX), já na ponta comprada, a maior posição estava em Bonds – títulos de renda fixa -. Ainda assim, quando subtraída a parcela vendida dessa operação, o resultado (net líquido) na estratégia é positiva em 16,12%.

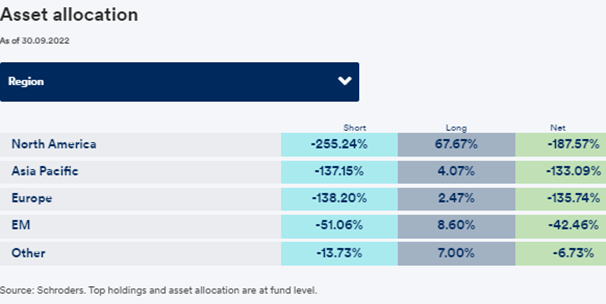

Já em relação a regiões de atuação, a parcela vendida também é majoritária, em especial na América do Norte, seguido da Europa e Ásia. Na ponta comprada existem posições na América do Norte, mas a posição vendida é substancialmente superior na região.

Promotores e detratores de performance do fundo nos últimos 12 meses.

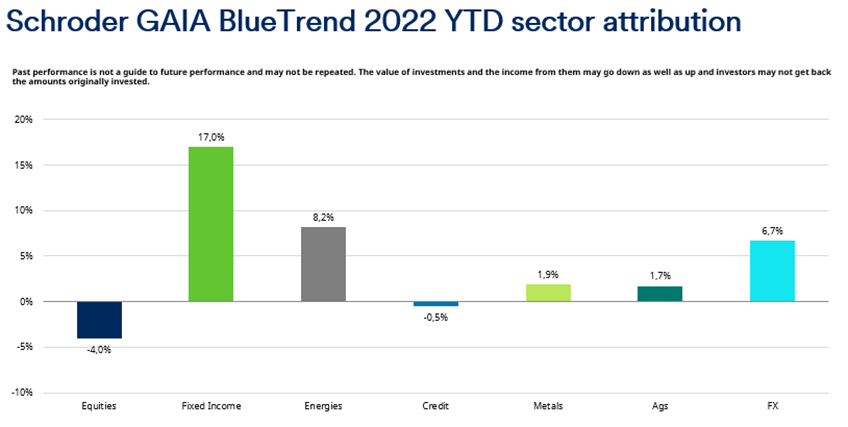

No ano, dentre as maiores contribuições de performance estão as posições vendidas em Bonds (Títulos de Renda Fixa Global), além da posição comprada em dólar contra uma cesta de moedas. Também é possível identificar uma atribuição relevante em commodities, um dos poucos mercados positivos no ano.

Apesar do fundo não considerar uma análise macroeconômica do cenário para operar, ele conseguiu capturar muito bem ganhos justamente relacionados ao movimento de alta de juros pelo FED, seja por estar vendido nos juros americanos, seja por ter posições compradas no dólar frente a outras moedas. Uma vez que em momentos de maior aversão a risco o investidor procura ativos em moeda forte como o dólar.

Investimentos em ações e crédito foram os maiores detratores de rentabilidade, dado o impacto negativo do aumento dos juros na precificações das ações e também um maior spread dos títulos de renda fixa, ou seja, um aumento da diferença das taxas dos ativos de crédito em relação às taxas de juros de títulos públicos com mesma duração.

Qual a visão da Systematica sobre o cenário atual?

Devido ao fundo ter um mandato puramente quantitativo, a casa não parte de premissas macro ou microeconômicas para montar suas posições. Entretanto, o time de gestão da Systematica compartilhou um estudo interessante sobre o benefício das estratégias de tendências (BlueTrend em particular) dentro de um ambiente inflacionário.

“Desde a crise financeira global, vivemos mais de uma década de inflação persistentemente baixa ou modesta. No entanto, recentes pressões sobre os preços fizeram com que os investidores se tornassem cada vez mais preocupados com uma mudança de regime para níveis de inflação mais altos e persistentes.”

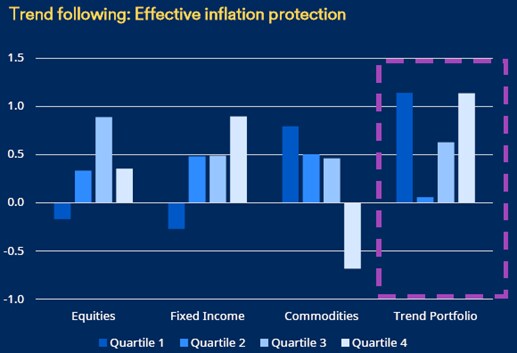

Sistemática analisou o índice Sharpe – índice utilizado para analisar a relação risco x retorno dos ativos. Quanto maior, mais alto é o retorno gerado para cada nível de risco. – dos ativos renda variável (equities), renda fixa (fixed income), commodities, e por último, da estratégia de Trend do fundo, em quatro quartis considerando os diferentes ambientes econômicos e dividindo-os conforme os dados históricos de inflação dos EUA ano a ano, desde 1962. O primeiro quartil (quartil1) é o resultado do sharpe em períodos de inflação mais alta/mais rápida, enquanto o quartil 4 representa a inflação mais baixa/decrescente. Os demais quartis se referem aos períodos medianos, e não de extremos com inflação alta/baixa.

– Os mercados de renda fixa de ações tendem a ter um bom desempenho em ambientes de inflação em queda, mas enfrentam problemas quando a inflação é alta

– As commodities historicamente forneceram um forte hedge de inflação, mas pode ser caro se a inflação não se materializar

– A natureza convexa dos seguidores de tendências é responsiva às mudanças na inflação (para cima ou para baixo). E o desempenho histórico do sharpe de uma forma geral mostrou que eles podem oferecer proteção eficaz contra a inflação.