Semanalmente, aos sábados, um novo episódio do Outliers é divulgado nos agregadores de podcasts. Até aí, sem novidades. As boas novas são que os episódios passaram a ser transmitidos também em vídeo no Youtube da XP e que o time de analistas da XP passou a cobrir esses episódios para serem publicados em um relatório, como esse, que se aprofunda mais ainda em informações e detalhes sobre a gestora e/ou sobre o(s) fundo(s) discutido(s) em cada episódio. Nosso objetivo é ir mais fundo para ajudá-lo na análise desses produtos, por isso apresentamos o “Indo a Fundo no Outliers”.

Aproveitaremos a grande qualidade dos assuntos abordados e escolheremos uma temática para analisarmos a fundo. No caso desta versão, como episódio #59 apresentou os gestores do XP Macro e Kapitalo K10, optamos por segmentar o relatório em duas partes, onde na primeira parte falamos sobre a família de fundos XP Macro, e nesta segunda parte, vamos conhecer com mais detalhes a gestora Kapitalo e o book de gestão do fundo Kapitalo K10.

Conheça a Kapitalo

A Kapitalo Investimentos foi fundada em 2009, em um modelo multi-gestor e multi-estrategias, segmentado em 12 núcleos independentes. Sendo pioneira no Brasil com esse modelo de gestão, a gestora foi constituída em um modelo de partnership e conta com 104 profissionais de investimentos, dos quais, desse total, 43 são sócios.

Com R$22,6 bilhões sob gestão, a Kapitalo possui estratégias em Multimercados e Ações. Em termos de estrutura, os núcleos de gestão possuem de 2 a 4 profissionais chaves, e o tamanho do time deverá ser definido de acordo com as particularidades de cada processo de investimento. Em resumo, os fundos disponibilizados pela gestora são compostos por diferentes combinações das carteiras individuais desses 12 núcleos, que apesar de terem a gestão independente, contam com toda estrutura de risco, compliance e pesquisa da Kapitalo.

Juros, Câmbio, Internacional, Arbitragem/Caixa, Ações Brasil, em resumo, cada um dos books possui um foco de atuação específico e a gestora conta com uma mesa focada exclusivamente em estratégia sistemática. Neste relatório, focaremos na estrutura do fundo Kapitalo K10 que é constituído por um único book, o de “Global Active Trading” que possui foco em estratégias globais macro e em operação de commodities.

Se você ainda não tem conta na XP Investimentos, abra a sua!

O que é o K10

Antes de falar do fundo de investimento Kapitalo K10, é importante reforçar que antes de ser lançado em 2018, a estrutura já existia desde 2017 como um book dos fundos principais da Kapitalo: o Kappa e o Zeta. A estratégia em si, já rodava nesse formato desde 2009 sob o comando de Bruno Cordeiro, gestor principal da estratégia. Em linhas gerais, K10 se trata da equipe de gestão da estratégia Global Active Trading, dos fundos da Kapitalo. A alocação é diversificada entre commodities, ações, moedas e juros.

Em termos de gestão, a tomada de decisão é feita de forma colegiada, onde existe um único livro de alocação que opera nos quatro mercados. Em cada mercado existe um profissional focado fazendo análises e trazendo ideias, e a alocação de risco é feita de forma diversificada em termos de classe e países de atuação. O fundo não possui viés de concentração, e atua em mercados líquidos.

Em termos de operação macro (ações e moedas e juros), o universo de investimento do K10 é abrangente, e inclui operação nos países do G10 e mercados emergentes. Nas operações micro (commodities) o time K10, opera as commodities de energia, metais e agrícolas. Em termos de estratégia, quando se trata de alocação em ações, juros e moedas é utilizada uma abordagem top-down (de cima para baixo) que leva em consideração os cenários macroeconômicos para montar as posições. Por outro lado, para alocações em commodities é realizada uma pesquisa fundamentalista do tipo bottom-up (de baixo para cima).

Para mapear as oportunidades de alocação, é realizada uma comparação recorrente do preço de mercado dos ativos, onde o time de pesquisa traz os dados, que serão levados aos modelos para auxiliar na tomada de decisão. Vale pontuar que o time de gestão conta com o suporte de cerca de 20 profissionais de pesquisa que atuam tanto macro quanto micro, e auxiliam nas discussões que podem se transformar em posições.

O time de gestão conta com flexibilidade, e não restringe a sua atuação e consistência a determinados pontos do ciclo econômico, nem dependem do desempenho econômico de uma única região. Essa flexibilidade de mercados e instrumentos de alocação é traduzida em retornos consistentes, que como veremos a seguir é uma característica importante da estratégia.

Kapitalo K10

Lançado em 2018, o Kapitalo K10 se trata de um fundo multimercado do tipo Macro, ou seja, que monta as posições de acordo com a leitura dos cenários macroeconômicos. O fundo possui o objetivo de superar o CDI no longo prazo, com uma volatilidade esperada de 10% a.a. O fundo possui aplicação mínima de R$ 500,00.

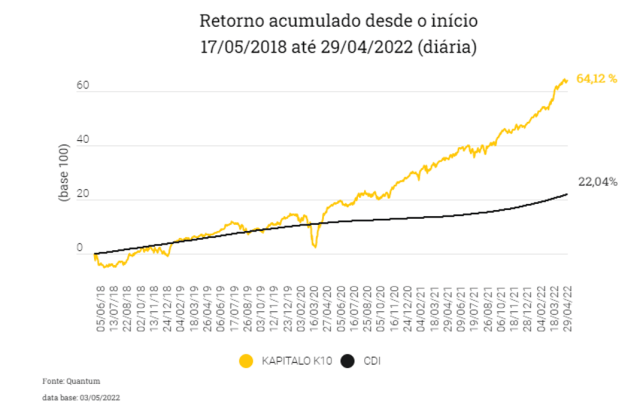

Desde seu início em maio de 2018 o fundo apresenta um retorno de 64,12%, contra 22,04% do CDI para o mesmo período, com uma volatilidade anualizada de 7,10% para o mesmo período. Quando abrimos a atribuição de performance, é possível enxergar as estratégias que trouxeram os melhores resultados mesmo em cenários de alta volatilidade como o atual.

Um ponto de destaque é a contribuição relevante que as commodities possuem no resultado do fundo desde o seu início, sendo responsável pela maior atribuição de performance (30,97%), muito em linha com a experiência do time nesse tipo de operação. Por outro lado, vale destacar as operações em juros neste ano de 2022, que apresentaram uma atribuição de 5,93%, ante as commodities, que também foram bastante positivas, com 2,59% de retorno em 2022. A flexibilidade de alocação da estratégia permite buscar retornos em diversos mercados, trazendo consistência ao fundo.

Ao olhar para outras janelas de atribuição de performance, vemos os retornos obtidos com as commodities como destaque nas janelas de 12 e 24 meses, com uma atribuição de 8,12% e 17,12% respectivamente. O mercado de commodities possui uma considerável complexidade de operação, já que estamos falando de mercadorias com alta sensibilidade as variações de oferta e demanda. Dessa forma, para obter ganhos nesse mercado de forma ativa, ter um time experiente faz toda diferença. Abaixo trazemos mais detalhes sobre como funcionam as operações em commodities dentro da estratégia K10.

Os casos de sucesso em commodities

A atuação direta em commodities pelo time K10 se iniciou em 2006, com atuação nos três principais mercados: agrícolas, com grãos e as chamadas soft commodities em geral (café, trigo, soja, milho, etc.); mercado de energia, com petróleo e derivados; e em metais, tanto industriais quanto preciosos. Em termos de pesquisa, a estrutura de análise é proprietária, e o time conta com consultorias externas principalmente para operações nos mercados internacionais.

Em termos de operação, o time K10 não opera a commodity em si, mas são utilizados contratos no mercado futuro para realizar essas operações. E linhas gerais, as operações podem ser tanto vendidas, quanto compradas, e são operadas as commodities que possuem algum desequilíbrio específico de oferta e demanda.

O universo de atuação não fica restrito apenas aos mercados de derivativo, e também se expande para empresas do setor. Esses são mercados com alta liquidez, que permitem ao time de gestão uma implementação de posições pró tendência, podendo também estipular perdas limitadas por posição (através de mecanismos de stop loss).

Em termos práticos, o time de gestão da Kapitalo elenca três situações que ilustram esse forte posicionamento em commodities ao longo do tempo e como que geraram bons resultados ao fundo K10: (i) em 2019, no ano pré pandemia, onde os casos de gripe suína na china geraram um choque negativo de oferta relevante, e permitiram posicionamentos comprados no mercado de boi gordo, e vendidos em grãos, (ii) também no ano de 2019 no rompimento da barragem de Brumadinho, quando houve um choque de oferta relevante no minério de ferro, o time K10 se posicionou comprado em minério de ferro; e por último, mais recentemente, (iii) o conflito entre Rússia e Ucrânia que causou e causa um choque negativo de oferta considerável dos mercados de energia e grãos, posições compradas e de valor relativo em diversas commodities desses dois setores trouxeram ao K10 retornos relevantes para a cota do fundo. Os resultados das operações nessas três situações, podem ser conferidos na atribuição de performance comentadas na sessão anterior.

As commodities em sua carteira

Não faz muito tempo que trouxemos alguns exemplos sobre as diferentes estruturas de exposição a commodities dentro dos fundos multimercados, mostrando os potenciais desse mercado e como alguns gestores se posicionam. Quando falamos na estratégia do Kapitalo K10, é importante trazer o longo histórico de operação do gestor principal Bruno Cordeiro, entrevistado no episódio #59 do Outliers. No episódio, Cordeiro comentou sua entrada nesse mercado em 2006, e alguns pontos relevantes sobre o cenário desse período que você poderá conferir a seguir.

Quando falamos de alocação em commodities, é importante ressaltar que esses ativos se tornam “proteções naturais” contra a inflação, já que tendem a se valorizar junto com a variação positiva de preços. Além disso, dentro de uma carteira de investimentos as commodities podem trazer algumas outras vantagens como a diversificação do portfólio, além de ganhos com a recuperação econômica global. No caso das commodities de metais preciosos como ouro e prata, esses podem ainda ser utilizados como reserva de valor, já que tendem oferecer proteção em ambientes de grande aversão a riscos por possuírem valor intrínseco.

Em um cenário de alta inflação global, utilizar ativos e estratégias de proteção e que agreguem retornos acima da inflação aos portfolios vai permitir manter a rentabilidade real no campo positivo. Lembrando que a rentabilidade real é o retorno obtido acima da inflação, ou seja, que garante a manutenção do poder de compra do investidor ao longo do tempo.

Para o investidor que deseja recomendações alinhadas com seus objetivos e que levem em consideração o cenário macroeconômico atual, pode contar com nossas carteiras recomendadas de alocação por perfil, tanto para pessoas físicas quanto para pessoas jurídicas.