Muito se fala que já não é mais necessário muito dinheiro para se começar a investir. E isso é uma verdade, pois cresce, cada vez mais o leque de opções de investimentos com aplicação inicial baixa, menor que R$1.000,00, R$500,00 ou até menor que R$50,00.

Até aí a notícia é realmente boa, mas será que um investidor com poucos recursos consegue não só começar a investir, mas também seguir a velha máxima dos investimentos de “não colocar todos os ovos na mesma cesta”, ou seja, diversificar adequadamente esses investimentos? E mais do que isso, com um baixo custo de manutenção, traduzido em baixa taxa de administração e baixo custo de custódia (guarda) dos ativos, se for o caso? Essas dúvidas ainda rondam muitos investidores, principalmente os mais velhos, pois há não muito tempo atrás, os bancos até ofereciam algumas poucas opções de aplicações em fundos a valores baixos, porém eram apenas fundos DI na maioria das vezes e com taxas de administração caríssimas, acima de 2%, 3% ou até 4% ao ano.

Voltando às duas perguntas acima, as respostas são “sim”, pois atualmente podemos diversificar muito melhor nossos investimentos, até mesmo globalmente, mesmo com poucos recursos a serem aplicados e em opções de baixo custo. Dois grandes responsáveis e aliados nessa tarefa de democratizar os investimentos são os fundos indexados, aqui na XP conhecidos como fundos Trend, e os fundos de índices ou “Exchange Traded Fund”, mais conhecidos como ETF.

Fundos Trend – fundos indexados

Os fundos indexados, conhecidos na XP como fundos Trend, investem no mínimo 95% da sua carteira em ativos que compõem a carteira de um determinado índice do mercado, conhecido como benchmark. Pode ser um índice de renda variável, como no caso do Ibovespa no Brasil ou S&P500 nos Estados Unidos, pode ser um índice de renda fixa como o IMA-B, que reflete o desempenho dos títulos do Tesouro atrelados à inflação, entre outros índices de mercado no Brasil e no mundo.

Por serem fundos que acompanham algum índice de forma passiva, os fundos indexados em geral têm uma taxa de administração bem menor do que a dos fundos ativos, que contam com um trabalho maior do gestor de tentar superar esse índice. Os fundos Trend têm taxas variando entre 0% e 0,70% ao ano. Além disso, eles não cobram taxa de performance e costumam ter alta liquidez, ou seja, prazo curtíssimo para pagamento de resgates, normalmente de 1 a 6 dias.

Ainda dentro do nosso tema de investimentos acessíveis, não podemos esquecer que a maior parte deles é destinado a investidores em geral, que não precisam comprovar qualquer volume em outros investimentos antes de aplicar nos fundos Trend. Soma-se a isso a aplicação inicial que é de apenas R$ 100,00.

ETF (“Exchange Traded Funds”) – fundos de índices

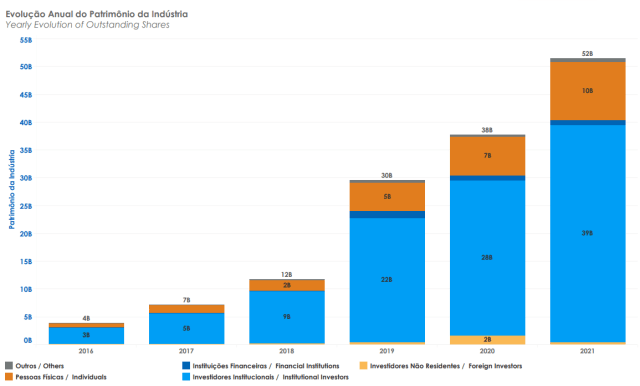

Não é de hoje que os ETFs vêm aí e o mercado de fundos de índices só tende a crescer no Brasil, assim como cresceu em mercados países desenvolvidos. No mundo já são mais de 10.000 ETFs com um patrimônio total superior a US$ 10 trilhões. No Brasil a evolução do patrimônio é notória, chegando em 2021, até o mês de agosto, aos R$ 52 bilhões. Esse crescimento tem sido capitaneado principalmente pelo investidores institucionais, maiores detentores de cotas de ETF com quase 75% do volume total, seguidos das pessoas com quase 20%, totalizando cerca de R$ 10 bilhões investidos em ETFs.

Eles nada mais são do que fundos cujas cotas são negociadas em Bolsa (B3), como se fossem ações. O objetivo é seguir o mais próximo possível o desempenho de um índice ou ativo de referência. Os ETFs podem replicar um índice de ações, de renda fixa, commodities, entre outros.

Ao adquirir tais cotas, o investidor, indiretamente, passa a deter todas as ações da carteira teórica do índice, sem ter que comprá-las separadamente no mercado. Dessa forma, o ETF pode proporcionar mais rapidez e eficiência no momento de diversificar seus investimentos.

Assim com as ações, o preço das cotas de um ETF pode variar durante o pregão na bolsa e o investidor pode comprar ou vender a qualquer momento. Para valores expressivos de compra/venda de um determinado ETF é importante estar atento à sua liquidez, ou seja, sua capacidade de ser negociado rapidamente. Essa liquidez pode ser monitorada através dos valores médios diários de negociação de cada ETF, que podem ser consultados no site da B3 ou no Radar ETF publicado periodicamente pelo time de analistas da XP.

Como construir uma carteira acessível de fundos Trend e ETF?

Vimos algumas das principais vantagens sobre esses fundos, mas será que é possível construir uma carteira de investimentos diversificada e eficiente? No exercício abaixo podemos notar que não só é possível, como as carteiras atendem às necessidades de investimento mínimo baixo, custo de manutenção reduzido (lembrando que a XP não cobra pela custódia dos ETFs), isso sem falar na alta liquidez, podendo a carteira inteira ser vendida em menos de 1 semana se fosse necessário.

Seguindo as alocações sugeridas em nossas carteiras recomendadas, pegamos 2 exemplos de carteiras, dentro as 8 possíveis, em diferentes níveis de risco. A maior dificuldade que o investidor enfrentará é a de encontrar fundos indexados ou de índice que possam ser alocados na categoria multimercados, pois não existe um índice de fundos multimercado que tenha seu ETF ou Trend específico. A saber, os principais índices de fundos multimercados no Brasil são o IHFA e IFMM, porém ambos não possuem ETF ou Trend correspondente, conforme já mencionado.

Então algumas soluções seriam possíveis, tais como:

(i) dividir entre a renda fixa e a renda variável o percentual então sugerido para multimercados, podendo também concentrar a totalidade em uma delas, sabendo que se for destinado somente à renda fixa o risco da carteira, e consequentemente o retorno esperado, tende a cair e se for destinado somente à renda variável, o risco da carteira tende a aumentar, na contrapartida do retorno esperado aumentar;

(ii) alocar o percentual sugerido para multimercados em investimentos temáticos, por regiões (Países Emergentes, China, Europa etc.) ou por setores/ativos (Biotecnologia, Água, Lideranças Femininas, Criptoativos, Ouro, entre outros). Vale destacar que nessa opção também haverá uma mudança no nível de risco da carteira, pois algumas opções poderão ter uma volatilidade inferior ou superior à volatilidade média dos multimercados;

(iii) mesclar as duas opções acima, dedicando uma parte do risco para a classe de ativos mais conservadora (renda fixa) e outra parcela para investimentos temáticos com maior risco.

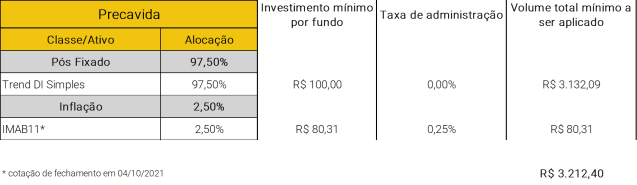

Na primeira carteira sugerida abaixo, a Precavida, com menor perfil de risco entre todas, caso o investidor desejasse realizar um primeiro aporte único em ambos os ativos sugeridos tanto para renda fixa pós-fixada, quanto para inflação, seria necessário o montante de R$ 180,31. Entretanto, para que fosse atingida a proporção sugerida de 97,5% em renda fixa pós-fixado e 2,5% em inflação seria necessário ter um volume mínimo de aproximadamente R$ 3.212,40 no total ao longo do tempo, sendo R$ 3.132,09 no fundo Trend DI Simples e R$ 80,31 no IMAB11. De outra forma, o investidor poderia iniciar aportando somente os R$ 100,00 iniciais no fundo Trend DI Simples e ir aportando até atingir os R$ 3.132,69, em paralelo, em algum momento compraria 1 cota do IMAB11 para completar a alocação.

Ao final do processo, para esse volume total aplicado, essa carteira teria uma taxa de administração média ponderada de irrisórios 0,01% ao ano, o que daria menos de R$ 0,20 ao ano.

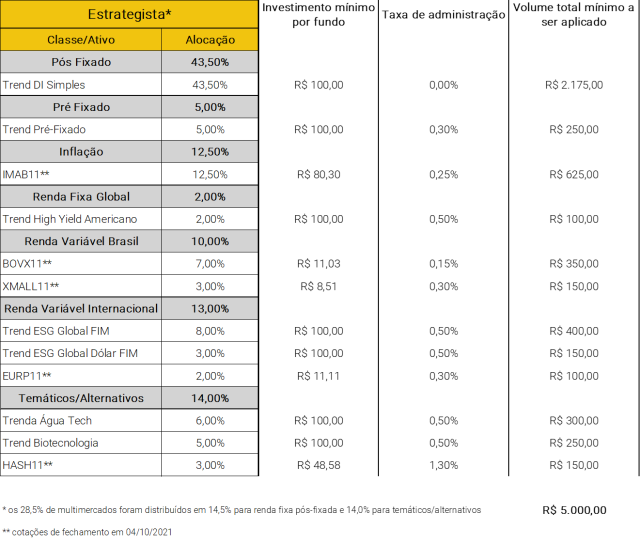

Na segunda carteira sugerida, a Estrategista, de perfil de risco intermediário, caso o investidor desejasse realizar um primeiro aporte único em todos os ativos sugeridos, seria necessário um montante de cerca de R$ 859,53. Entretanto, para conseguir atingir as proporções sugeridas em cada classe de ativo, seria necessário ter um volume mínimo de aproximadamente R$ 5.000,00 no total, para que a proporção das classes de ativos e todos os investimentos mínimos dos fundos fossem respeitados. Da mesma forma que a sugestão anterior, o investidor pode realizar um primeiro aporte em todos os ativos e depois ir equilibrando com novos aportes naqueles que tem maior exposição ou ir começando dos ativos de menor risco, como renda fixa pós-fixada, pré, inflação e assim sucessivamente, finalizando com aportes nos fundos Trend e ETFs temáticos/alternativos.

Ao final do processo, para esse montante total investido, essa carteira teria uma taxa de administração média de 0,23% ao ano, o que daria algo como R$ 11,50 ao ano.

Como percebemos, com investimentos mínimos iguais ou até menores que R$ 100,00, um investidor comum pode em pouco tempo construir ou ir construindo carteiras diversificadas investindo em fundos indexados (Trend) e ETFs, com alta liquidez e baixo custo, o que cada vez mais afasta a antiga percepção de que somente investidores com grandes volumes de recursos podem alocar seus investimentos de forma eficiente com exposição no Brasil e até mesmo internacional.

Se você ainda não tem conta na XP Investimentos, abra a sua!