Com o Fed pronto para começar a elevar as taxas de juros de curto prazo por conta das pressões inflacionárias persistentes nos EUA, os brasileiros que investem ou que pretendem investir em fundos de investimentos internacionais estão de olho nos possíveis impactos que os juros mais altos podem trazer não só para os fundos de renda fixa, mas para os fundos que possuam ações em seus portfólios.

Dividiremos esse relatório em duas partes para podermos trazer de forma mais completa um compilado de dados e informações que ajudarão a demonstrar os possíveis efeitos que o iminente ciclo de alta de juros americanos trarão para os retornos e métricas de risco dos (i) fundos de Renda Fixa na parte I e dos; (ii) fundos de Renda Variável na parte II.

Parte II – Fundos de Renda Variável Internacionais

O movimento é relativamente recente, mas o universo de fundos de renda variável internacionais disponíveis para investimento daqui mesmo do Brasil vem crescendo substancialmente nos últimos 5 anos. Isso traz um rico leque de opções interessantes e aproxima, finalmente, o brasileiro de ser um investidor global, com exposição a países, mercados e setores da economia mundial que não existem ou ainda estão engatinhando por aqui.

Para o investidor de renda variável essa vem sendo uma forma extremamente profissional de acessar os melhores gestores do mundo que, por sua vez, investem nas ações das melhores empresas do mundo, muitas vezes líderes seculares de mercados globais, outras que são motores da transformação digital em curso ou até mesmo responsáveis por desenvolver pesquisas, remédios e vacinas na área da saúde, entre outros exemplos.

Junto com esse acesso vem o desafio de passar a estar atento aos movimentos macro econômicos e geopolíticos que impactam não só o Brasil, mas as economias e preços dos ativos em todo o mundo. Nesse cenário, o mercado de ações dos Estados Unidos tem o seu protagonismo inegável, pois é onde encontramos não só grande parte dos maiores gestores de fundos de ações, mais também onde há terreno fértil para investir em ações de empresas robustas e dinâmicas, com sólidos históricos de resultados.

O pano de fundo atual

O S&P500 é o índice que engloba as principais empresas e setores da economia americana. Mesmo com todos os desafios ainda impostos pela pandemia em 2021, o principal índice da bolsa americana subiu 27%, marcando o terceiro ano positivo consecutivo. O Dow Jones e o Nasdaq também registraram vitórias variando 19% e 21% no ano, respectivamente. Se em 2020, após os primeiros meses mais agudos da pandemia, a recuperação econômica deu seus primeiros sinais através da expansão de múltiplos (Preço/Lucro), os resultados de 2021 foram impulsionados pelo crescimentos dos lucros. O mercado imobiliário e de energia tiveram desempenhos acima de 40%, assim como finanças e tecnologia cresceram em média acima de 30%.

Impulsionada pelo excesso de liquidez global e por fortes resultados da economia, com dados de atividade e mercado de trabalho vigorosos, a inflação começou a dar sinais de aquecimento ainda no começo de 2021, porém foi na reta final do ano passado que o tom do Fed, o banco central americano, começou a subir, na linha de precisar elevar os juros para conter uma inflação persistente e disseminada.

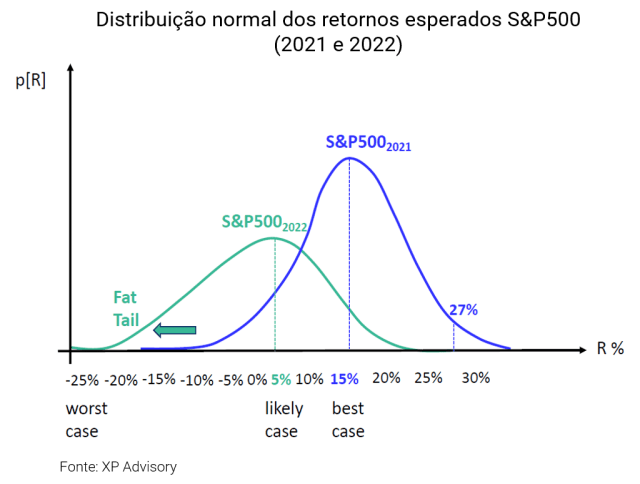

Olhando para 2022, é de se esperar que haja uma redução do retorno esperado das ações se comparado ao de 2021, além de um aumento do risco em geral que deve refletir em maior volatilidade. Se olharmos para o gráfico abaixo elaborado pelo time da XP Advisory, temos um retorno esperado para o S&P500 em 2022 muito mais concentrado próximo aos 5% a.a. do que os 15% esperados para o ano passado, que acabou se concretizando nos 27% de retorno. A medida que tenhamos ventos contrários ao longo de 2022, como por exemplo a necessidade de uma forte subida de juros, teríamos uma provável contração da economia dos EUA, o que poderia levar o S&P500 para próximo do “pior caso”, como destacado pelo gráfico, com retorno anual perto de -20% ou -25%.

Esse aumento de volatilidade na bolsa americana já pôde ser sentido nas primeiras semanas de 2022, com um desempenho no mês de janeiro entre os piores dos últimos anos (-5,3%) e no acumulado do ano um retorno de -7,65% (até 14/02/2022). Boa parte dessa volatilidade vem das incertezas sobre a inflação dos EUA, que está no maior patamar dos últimos 40 anos, com o índice de preços ao consumidor (CPI) em 7,5%. As causas dessa alta são conhecidas e passam por estímulos fiscais recordes que foram dados pelo Fed para dar suporte aos estragos causados na economia pela pandemia, além de problemas nas cadeias de suprimentos, gerando problemas na oferta de bens e produtos, entre outros fatores.

Voltando ao remédio necessário para conter a inflação, o início do ciclo de alta de juros americanos vem causando muitas incertezas no mercado de ações e, consequentemente no provável desempenho dos fundos de ações internacionais, pois a cada semana que passa mudam as avaliações sobre quanto será necessário subir os juros e em qual velocidade, além de como isso impactará no preço das ações listadas e no desempenho da economia dos EUA e global como um todo. Altas de juros aumentam o custo de capital das empresas, ou seja, a taxa pela qual elas tomam dinheiro emprestado para realizar investimentos, expansão dos seus negócios e afins.

Valuation menor sim, mas o foco está no lucro

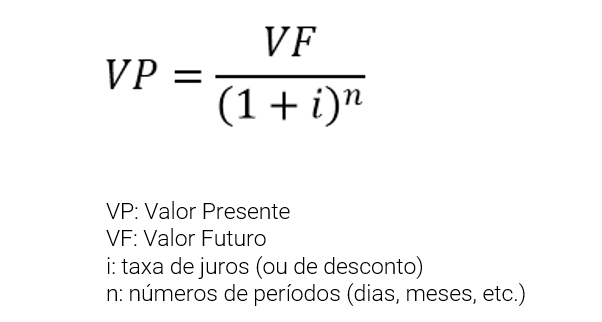

As taxas de juros impactam o valuation das empresas, pois altera-se a taxa de desconto utilizada (“i”) para trazer os fluxos de caixa futuros das empresas a valor presente. Como o cálculo do valor presente de um ativo tem a taxa de desconto – nesse caso a Treasury de 10 anos – no seu denominador, ele será tão menor quanto maior será não só essa taxa, como também o número de períodos.

É importante notar que a relação empírica entre taxas juros e o preço das ações é mais complicada do que os livros didáticos sugerem. Em tese, todas as demais variáveis permanecendo constantes, taxas de juros mais altas devem levar a preços mais baixos de ações à medida que você descontar fluxos de caixa futuros à uma taxa mais alta. Embora essa lógica seja verdadeira, esse modelo ignora o fato de que taxas de juros mais altas geralmente são precedidas ou acompanhadas de fases de crescimento econômico e de crescimento dos lucros das empresas. O que também é uma verdade nesse momento.

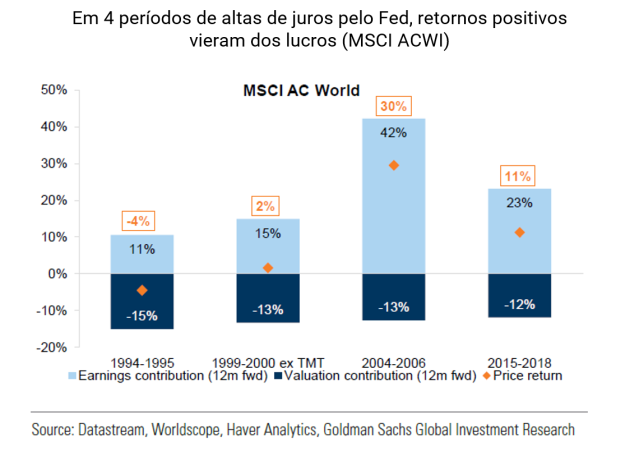

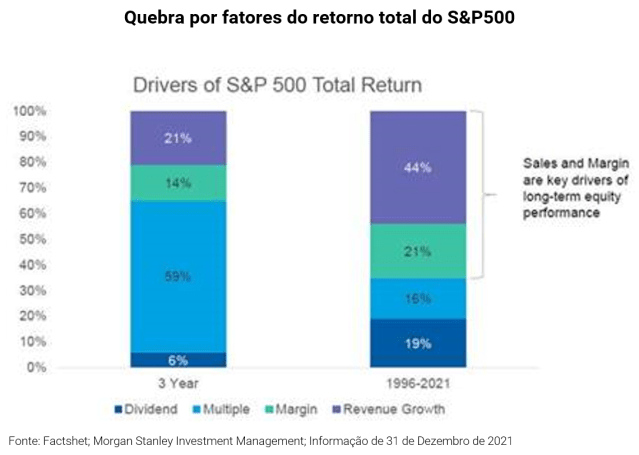

Taxas de juros nominais, mas principalmente as taxas de juros reais mais altas, podem ser um vento contrário para os mercados de ações, pois como já dissemos implicam em retornos mais baixos. Entretanto, historicamente, a taxa de fed funds em alta é acompanhada por retornos positivos das ações. O que muda é que os retornos, em geral, passam a ser cada vez mais impulsionados pelo crescimento de margem e receita, ou seja, dos lucros, uma vez que o valuation dessas empresas tendem a cair.

No gráfico acima, no qual foi separado o retorno do índice global de ações MSCI ACWI em (i) variação de lucro, representada pela parte azul clara das barras e; (ii) valuation das empresas, representado pela parte azul escura. Esses retornos foram calculados em 4 ciclos de alta de juros promovidos pelo Fed e em 3 deles, o crescimento de lucros mais do que compensou a variação negativa no valor presente das empresas. Isso não representa nenhuma garantia de que teremos cenário parecido em 2022, pois uma recessão, por exemplo, poderia dificultar a vida das empresas no que tange repasse de preços, aumento de margens e crescimento de lucros. Fora que a dinâmica de cada setor ou até mesmo empresa é diferente, levando a importante constatação de que o stock picking, a escolha das ações, será extremamente importante por parte dos gestores de fundos.

Com esse pano de fundo queremos então entender como devem se comportar em 2022 e, porque não em 2023, os fundos de renda variável internacionais focados em ações americanas, principalmente. Para isso seria importante entendermos (i) qual o provável impacto do aumento de juros nos EUA para o desempenho das ações americanas? (ii) quão negativo para as empresas de tecnologia e grande crescimento (“growth”) representam a elevação dos juros? e; (iii) quais empresas e/ou setores podem se beneficiar desse aperto monetário?

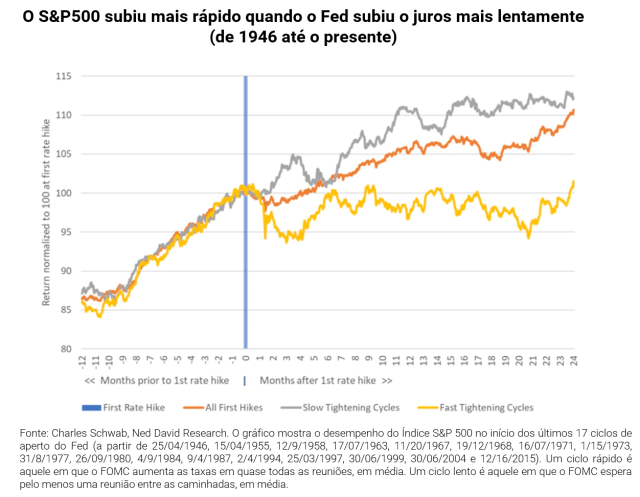

Nos ciclos de alta de juros, a magnitude e velocidade importam

As taxas de juros são um dos elementos mais importantes da economia global e, portanto, têm um impacto amplo — direta ou indiretamente — em todos os setores da economia em diferentes graus, bem como no mercado de ações em geral. Em se tratando do mercado norte americano, as ações em média (representadas pelo índice S&P 500) historicamente tendem a ter ganhos contínuos após a primeira alta da taxa, como você pode ver no gráfico abaixo. Mas quando os ciclos de aperto do Fed são separadas e classificadas entre “rápidas” (linha amarela) e “lentas” (linha cinza), outro padrão surge. A marcação vertical em azul representa o mês de comunicação da primeira alta de juros, o que no caso deve acontecer agora em março de 2022.

Nos 17 ciclos avaliados, quando o aperto do Fed foi mais lento — ou seja, não estava aumentando as taxas em todas as reuniões consecutivas de formulação de políticas do Comitê Federal de Mercado Aberto (FOMC) — o mercado de ações se saiu bem nos meses seguintes. Quando o ritmo era mais rápido — ou seja, as taxas eram elevadas em quase todas as reuniões do FOMC — as ações historicamente sofriam mais nos períodos seguintes. Em ambas as velocidades, no entanto, a volatilidade observada foi maior.

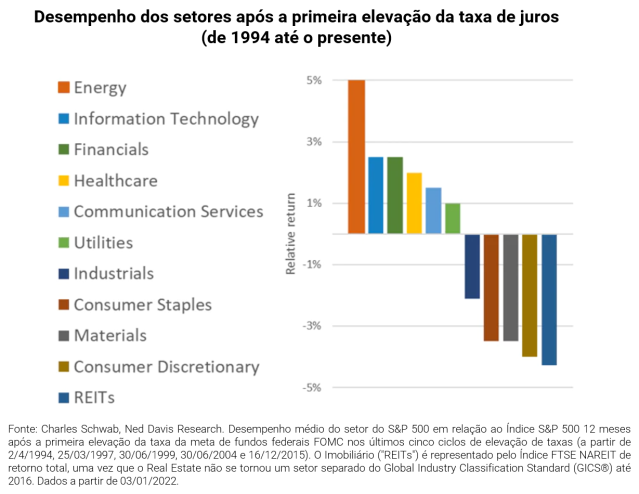

Esse aumento de volatilidade, até mesmo com uma queda nos primeiros meses após altas mais intensas e rápidas dos juros pode ser associado a um aumento das incertezas dos investidores, particularmente porque a maioria dos ciclos de aperto podem ser seguidos por períodos de recessão econômica — embora geralmente não por mais de três anos, em média. No nível setorial, o gráfico abaixo reflete o desempenho médio de cada setor nos 12 meses após o aumento da taxa inicial nos últimos cinco ciclos de elevação de taxas.

Não temos como saber de antemão como será esse novo ciclo. A cada semana as avalições sobre o ritmo de elevação dos juros americanos muda. Entretanto, a tendência recente das expectativas tem sido de mais aumentos de taxas, e não menos aumentos, o que poderia caracterizar esse como um ciclo rápido se a inflação não ceder. O que começou com maior probabilidade para 2 a 3 altas de 0,25% já passaram a ser 7 ou 8 altas, podendo contemplar até mesmo uma de alta de 0,50%. É bem verdade também que o Fed, ainda mais pelo seu mandato dual, não estará de olho somente na inflação para definir o ritmo do ciclo, mas também olhará para a atividade econômica e o emprego, de forma a evitar um “pouso forçado” da economia.

Valor ou crescimento ? Em quais setores ?

Alguns setores podem prosperar mais do que outros com taxas de juros mais altas. O setor financeiro, por exemplo, tende a receber um impulso quando as taxas sobem, porque os bancos podem cobrar mais pelos empréstimo concedidos, traduzindo em margens líquidas maiores nos seus resultados. Em contrapartida, as empresas setor industrial ou as empresas de varejo em escala global geralmente sofrem quando as taxas de juros sobem, pois taxas mais altas tendem a significar que o dólar americano ficará mais forte em relação às demais moedas, tornando maior o preço das mercadorias dos EUA em outros países. Esses produtos podem não ser capazes de competir com produtos locais ou com preços mais baixos que não estão vinculados ao dólar americano.

O gráfico abaixo reflete o desempenho médio de cada setor nos 12 meses após o aumento da taxa inicial nos últimos cinco ciclos de elevação de taxas.

O gráfico da esquerda mostra o desempenho médio de alguns setores da economia americana nos 12 meses seguintes ao primeiro aumento dos juros nos 5 últimos ciclos de aperto monetário. Claramente podemos ver os setores de Energia, Tecnologia, Financeiro (Bancos) e Saúde como os que melhor performaram nesse período. Em contrapartida o setor de Real Estate (Imobiliário), Consumo Discricionário, Materiais e Consumo Não Discricionário, além de Indústria foram os que tiveram retornos médios negativos nesses períodos.

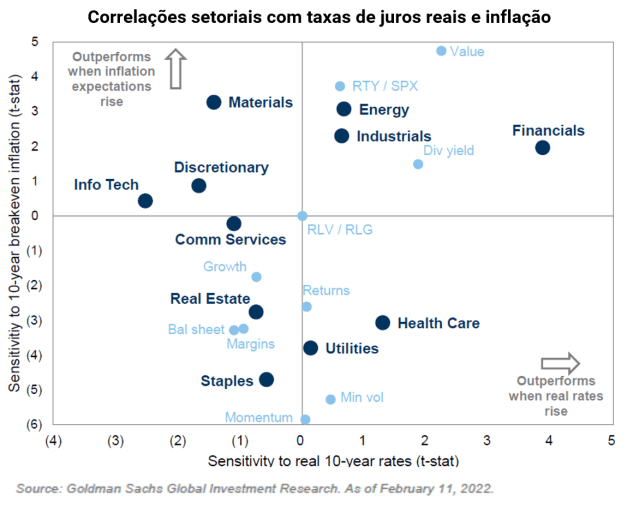

Olhando para o segundo gráfico à direita, ele traz uma análise de sensibilidade onde no eixo horizontal está a sensibilidade às taxas de juros reais de 10 anos, ou seja, quanto mais à direita, mais o setor tende a se beneficiar da alta dos juros longos. Já no eixo vertical a sensibilidade é em relação à inflação de equilíbrio, ou seja, quanto mais para cima no eixo estiver o setor, mais ele tende a performar bem em cenário de inflação alta. Com base nessa dispersão podemos concluir que o setor Financeiro é o maior beneficiado de um cenário com juros altos, seguido de Saúde, Energia e Industriais, enquanto Materiais capturaria resultados positivos no cenário de inflação alta, assim como Energia, Industriais e, porque não, Financeiro.

Perceba nas bolinhas azul claro que as características de growth ou crescimento ficam no quadrante inferior à esquerda, dos setores e empresas que se beneficiam mais de um cenário pouco inflacionário e com taxas de juros mais baixas. Já quando falamos de value ou valor, eles estão no quadrante superior à direita, dos setores e empresas que se beneficiam de um cenário com mais inflação e taxas de juros mais altas. O que explica muito da rotação que os gestores e investidores institucionais de forma geral estão fazendo, migrando suas posições em ações do 1º quadrante para o 3º quadrante, majoritariamente.

E essa rápida rotação, ou troca, de foco dos investidores de growth para value, visto mais fortemente nas primeiras semanas de 2022, deve continuar acontecendo enquanto esses setores cíclicos e de valor continuarem baratos e os setores de crescimento estiverem caros.

Gestão ativa de RV Global e o caso MS Global Opportunities

Primeiro vale entender que, assim como o mercado de Renda Variável do Brasil não é o Ibovespa, o mercado de ações dos EUA não é o S&P500. Isso é mais verdade ainda no mercado americano onde o número de empresas listadas é enorme (mais de 4.000), sendo que pouco mais de 500 compõem o índice. Isso cria um terreno extremamente fértil para que os gestores ativos de fundos de ações possam identificar empresas e setores que podem apresentar melhores resultados nos mais diferentes ciclos econômicos.

Além disso, ao longo dos últimos 3 anos o S&P 500 avançou quase 100% em dólar. Uma grande parte desse retorno (59%) veio da expansão de múltiplos das ações das empresas que compõem a sua carteira teórica. No longo prazo, os múltiplos podem até continuar se expandindo, mas entendemos que tanto para esse ano quanto no longo prazo, os principais catalisadores dos retornos superiores deverão vir do aumento das margens das empresas e crescimento das receitas.

A gestão ativa permite a rotação setorial e/ou mudanças na alocação em busca de uma carteira de ações de empresas que gerem alfa, ou seja, excesso de retorno acima do índice de referência. Por esse motivo, procuramos ter sempre nas carteiras recomendas alocações em fundos de gestão ativa em renda variável global, tais como Wellington Ventura 30, Nordea Global Stars Dólar e Morgan Stanley Global Opportunities 30 Dólar.

Esse último aliás é um bom exemplo de fundo que busca ter empresas saudáveis no portfólio e melhor balanço entre as perspectivas de múltiplos, margens e crescimento de receitas do que os índices tradicionais (S&P500, MSCI ACWI, entre outros). O fundo investe em 25 a 40 empresas ao redor do mundo, independente do cenário econômico. Atualmente possui sua carteira quase que totalmente diferente (92%) do seu índice referência, o MSCI ACWI, que tem 2966 ações na sua carteira teórica.

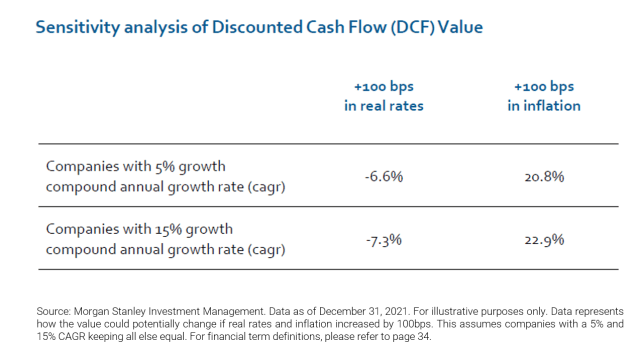

O próprio gestor do fundo, o Morgan Stanley, realizou uma análise de sensibilidade com algumas empresas que possuem um crescimento médio ponderado (CAGR) esperado de 5% e o mesmo estudo com empresas de CAGR de 15%, ou seja, mais alto crescimento. O impacto no valuation das empresas no modelo de fluxo de caixa descontado é negativo quase na mesma magnitude (-6,6% e -7,3%) para uma alta de 1,00% nas taxas de juros reais para ambos perfis de empresas. Porém essas mesmas empresas sofrem um impacto bastante positivo (+20,8% e 22,9%) no seu valuation para os mesmos 1,00% de acréscimo só que na inflação. Portanto, mexendo essas variáveis (taxa de juros real e inflação), o gestor tem a capacidade de avaliar quais as ações das empresas são mais ou menos impactadas, positiva e negativamente.

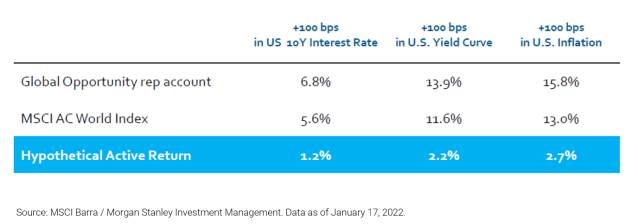

Em complemento, foi realizada uma análise similar de sensibilidade dessa vez com as ações atuais da carteira do fundo para entender como ele se comportaria com mudanças (aumentos) nas taxas de juros de 10 anos, nos yields da curva e aumento de inflação, todos de 1,00%. Nos 3 cenários teóricos o fundo teria um retorno positivo e, mais do que isso, acima do retorno do seu benchmark, o MSCI ACWI.

Historicamente, as empresas que conseguem repassar os preços dos insumos para seus produtos e serviços conseguem navegar melhor em um ambiente inflacionário. A estratégia do Morgan Stanley Global Opportunities 30 Dólar não é comprar setores. A estratégia do fundo é investir em poucas e boas empresas que tenham qualidade e crescimento e com preços atrativos.

Por fim, um outro estudo, dessa vez com dados históricos, mostra que os retornos em janelas móveis de 12 meses do fundo foram superiores ao do benchmark em 49 dos 61 meses em que a taxa de juros de 10 anos subiu, com um retorno médio 13,2% acima do MSCI ACWI nessas ocasiões. O estudo também traz essa análise para períodos de quedas nas taxas de juros e constata que o fundo ainda é mais eficiente nesses momentos, superando o benchmark em 82 das 96 ocasiões, porém em menor magnitude, com retorno médio de 10,9% acima do índice.

Estamos às vésperas de um ciclo de aperto monetário nos Estados Unidos e não há consenso no mercado se esse movimento será suave e tampouco não acreditamos que seja fácil identificar o melhor o melhor ponto de entrada para um investimento em ações através de fundos de investimentos. Por esse motivo, quando o assunto é Renda Variável Global o mais importante é ter foco no longo prazo, usar dos benefícios da gestão ativo dos fundos internacionais e alocar um percentual que seja o indicado para o seu perfil de risco e horizonte de investimento.

Ser um investidor global é desafiador, mas abre portas para oportunidades até então pouco acessíveis a nós brasileiros. Saibamos aproveitar !

Se você ainda não tem conta na XP Investimentos, abra a sua!