Investimentos de Private Equity e Venture Capital no Brasil acumulam R$ 38 bilhões até o 3ºtrimestre de 2021 (o dobro de 2020). A classe de ativos Alternativos no mundo já supera a marca de $7 trilhões dólares e representa mais de 20% da alocação de investidores institucionais.

O que são os Alternativos?

Investimentos alternativos vem chamando cada vez mais a atenção de investidores brasileiros e no mundo todo. Esta classe de ativos é uma “alternativa” aos investimentos tradicionais de Renda Variável (Ações) e Renda Fixa (Bonds e Debêntures) e conta com gestores especializados em oportunidades no mercado privado (inacessíveis pela bolsa de valores como a B3) e em estratégias como:

- Private Equity (PE)

- Growth Equity

- Venture Capital (VC)

- Special Purpose Acquisition Company (SPAC)

- Private Debt

- Special Situations

- Real Assets

Tais estratégias também são consideradas ilíquidas (diferentemente de outros alternativos líquidos como criptoativos, commodities) têm características como:

- os ativos ilíquidos são valorados infrequentemente — ou seja, o valuation (“fair value“) é estimado através de laudos (muitas vezes anualmente ou semi-anual);

- resultados de fundos alternativos ilíquidos são divulgados com defasagem (“lag”) — e de maneira sigilosa, somente aos investidores, e com periodicidade trimestral (normalmente em 45-60 dias após o fechamento de cada trimestre);

- os investidores estão comprometidos nas teses em longo prazo — um gestor de private equity pode, por exemplo:

- dedicar os primeiros anos do fundo (“período de investimento”) para identificar e negociar a aquisição/controle em empresas privadas, bem como realizar as “chamadas de capital” aos cotistas para que o fundo faça os investimentos;

- realizar os retornos até 10-12 anos após início do fundo — tempo necessário para realizar as mudanças e crescimento nas empresas investidas, bem como distribuir eventuais dividendos, vender ou realizar o IPO (“saídas”) do ativo.

O mundo investe cada vez mais em Alternativos

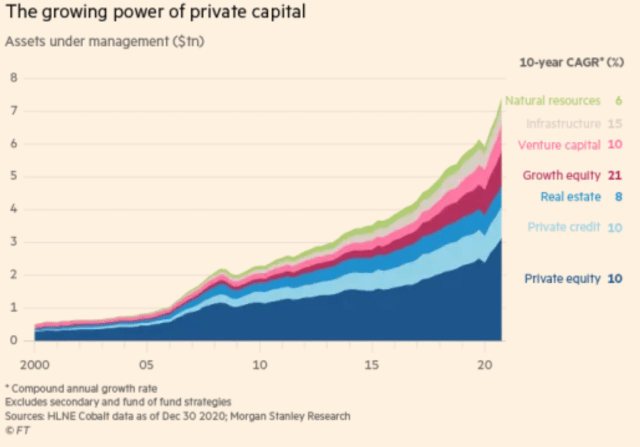

Segundo um artigo recente do Financial times, ao final de 2020 os investimentos alternativos já superavam a marca de $7 trilhões de dólares no mundo. Ainda a maior estratégia de alternativos, Private Equity tem $3 trilhões investidos e crescendo (AUM) à uma taxa média de 10% ao ano desde 2000. Estima-se que somente no ano de 2021, mais de 8,300 deals de private equity movimentaram USD $ 1,3 trilhões de dólares (Private equity sees record $1 trillion year, boosted by rush of COVID-stalled deals | Yahoo Finance, Jan 2022).

Já outros mercados privados vem ganhando espaço e crescimento expressivos, com destaque para

- Venture Capital e Growth Equity, com pouco menos de $ 2 trilhões de dólares investidos e crescendo, respectivamente, à taxas anualizadas de 10% e 21% nos últimos 20 anos

- Real Assets, com pouco mais de $1 trilhão AUM entre os ativos de Infraestrutura (+15% a.a ), Imobiliários (+8%) e Recursos Naturais (+6% a.a.);

- Private Debt, com $1 trilhão AUM e crescendo 10% a.a.

Já a consultoria McKinsey, em seu estudo anual da indústria de mercados privados, aponta que o crescimento dessa classe de altivos alternativos já representa 21,8% da alocação do portfólio de investidores institucionais (como fundos de pensão, endowments e multi-family offices). — uma alocação que cresceu constantemente nos últimos 10 anos (alternativos eram 14,7% destes portfólios em 2008) ocupando o espaço e diminuindo a participação dos ativos tradicionais de Ações e Bonds nestas carteiras.

Outro dado interessante destacado no estudo da McKinsey é o crescimento do número de fundos de investimentos alternativos, que em 2020 totalizaram 11,000 firmas, ultrapassando o número de hedge funds (cerca de 9,000 e caindo -2%.a.a desde 2015) e liderado pelos fundos de Private Equity (cerca de 8,000 fundos, +9,1% a.a.).

Entre os diversos motivos que fazer a classe de investimentos alternativos chamarem tanto a atenção de investidores, um dos mais comentados refere-se à expectativa de retornos elevados (“prêmio pela iliquidez”) compensando investidores comprometidos com o longo prazo destas teses. Os experts da Cambridge Associates acompanham os mercados de private equity e venture capital mundialmente em um estudo de 25 anos demostram que a perfomance de mercados privados (PE &VC) supera a de equivalentes no mercado de ações.

2021: o pico de Alternativos no Brasil

Apesar do mercado Brasileiro de investimentos ser pouco expressivo em relação aos números globais, observamos que dados preliminares do fechamento de 2021 indicam para um ano record na índustria.

Segundo dados da ABVCAP e KPGM, entre Janeiro e Setembro de 2021 foram investidos mais de R$ 35 bilhões em Private Equity e Venture Capital no Brasil, o dobro destas modalidades no mesmo período no ano anterior. O crescimento mais expressivo ocorreu em VC, que representou 87% do montante acumulado e mais de 226 empresas investidas até o 3º trimestre de 2021.

O crescimento do mercado de Venture Capital no Brasil foi inclusive destaca em um reportagem do Financial Times demonstrando que os investidores de VC no mundo estão olhando cada vez mais para a américa latina. Foram USD $6,5 bilhões investidos nesta estratégia alternativa na America Latina, um montante 58% superior do que foi investido na região em todo ano de 2020. A primeira metade de 2021 de fluxos de investimento em VC se mostrou bastante favorável na América Latina, ficando um pouco atrás da Índia, um dos celeiros mundiais de “unicórnios” (start-ups que atingem a marca de $1bi de valor de mercado) que atraiu $8,2bi em capital investido nesta modalidade de mercado privado.

XP e Fundos Alternativos

Buscando democratizar o acesso ao conhecimento, o XP Alternative Week é um evento que nasceu da vontade de trazer mais informações sobre investimentos alternativos, uma categoria pouco conhecida e discutida no Brasil. Anualmente o evento reune gestores, diretores e empresários do setor para explicar, ao vivo, mais sobre essa classe de ativos e como pode ser uma boa alternativas para a construção de um portfólio diversificado e com retornos atrativos.

Também alinhada ao propósito de democratizar o acesso a investimentos de qualidade e em linha com as melhores tendências, a XP foi protagonista no mercado de investimentos alternativos levantando R$ 2,5 bilhões de compromisso em investimentos privados através de 16 novos fundos ao longo de 2021. Desde 2018 quando a XP iniciou a distribuição desta classe de ativos já foram compromissados mais de R$ 6,5 bilhões para oportunidades no mercado privado.

Private Equity (PE): investimento com foco na gestão ativa de participações em empresas de capital fechado. O objetivo é impulsionar o crescimento tanto em termos financeiros quanto em administração, a fim de melhorar a eficiência operacional e ampliar a receita da companhia.

- Concept Cosméticos FIP Multiestratégia: iniciado no final de 2020, a este fundo de private equity é focado em empresas brasileiras de médio porte nos setores de alimentos e restaurantes. A gestora Concept foi fundada em 2016 e tem no seu porfólio de investidas a rede La Guapa e a empresa de cosméticos Forever Liss. Conheça mais sobre a Concept Cosméticos em: https://valor.globo.com/empresas/noticia/2020/12/26/concept-investimentos-compra-marca-de-tratamento-capilar-forever-liss

- EB Fibra FIP Multiestrategia: iniciado no 2º semestre de 2020 e com R$ 1,5 bilhões de compromisso para investimento em cerca de 10 empresas no setor de telecomunicações em fibra ótica, este fundo foi o 1º FIP da EB Capital, uma gestora especializada e com sócios experientes em private equity no Brasil. Conheça mais sobre a EB Capital e este fundo em: https://neofeed.com.br/blog/home/a-eb-capital-se-prepara-para-assinar-novos-cheques-milionarios

- EB Futuro Sustentável FIP Multiestratégia: iniciado no final de 2021 e com R$ 1 bilhão de compromisso para investimento em até 6 empresas brasileiras que colaborem para o desenvolvimento sustentável através, mas não limitado a, teses de Economia Circular (reciclagem/reaproveitamento de insumos) e Saúde. Este é o 2º fundo da EB Capital, uma gestora especializada e com sócios experientes em private equity no Brasil. Conheça mais sobre a EB Capital e este fundo em: https://braziljournal.com/eb-capital-quer-levantar-r-1-bi-a-tese-green-is-the-new-tech

- Kinea Private Equity V Feeder Advisory FIP Multiestratégia: distribuído no 2º semestre de 2021, este é o 5º feeder da estratégia de private equity da Kinea, uma gestora do grupo Itaú, que já conta com R$ 2,5 bilhões investidos na estratégia PE em 15 empresas e cases de investimento bem sucedidos como como Wizard, Unicas e Cobasi. Conheça mais sobre o Kinea Private Equity em: https://www.kinea.com.br/fundos/private-equity

- XP Private Equity I FIP Multiestratégia: iniciado no 1º semestre de 2020 e com R$ 1,3 bilhões de compromisso para investimento em empresas brasileiras, este fundo de PE da XP é liderado por Chu Kong – um dos líderes de private equity no Brasil, sócio-fundador da Actis no Brasil (2007-17) e da TMG (1997-07). O fundo já tem no seu portfólio de investidas empresas como Botoclinic, Vision One e o grupo de bares e restaurantes Alife-Nino. Conheça mais sobre XP Private Equity em: https://www.xpasset.com.br/fips/private-equity

- XP Selection Alternativo FIP Multiestrategia: iniciado no 2º semestre de 2021 e com R$ 1,2 bilhões compromissados para investimentos em private equity e venture capital, este é o “fund-of-funds” de estratégias alternativas da XP e é gerido por Jorge Lange e Amabile Rebeschini. O fundo já tem no seu portfólio de investidas fundos (e co-investimentos de alguns ativos) de grandes players mundias em PE & VC como Carlyle Group, Partners Group e Kaszek Ventures. Conheça mais sobre o XP Selection alternativo em: https://www.xpasset.com.br/fips/xpselectionalternativo

Venture Capital (VC): estratégia bastante simular ao private equity, mas dedicados em empresas em sua fase inicial de crescimento (“start-ups” ou “early stage”) e expectativas de elevados retornos devido a inovações e propostas disruptivas.

- Canary III FIP Multiestratégia IE: iniciado no 2º semestre de 2021 com USD $100 milhões de compromisso para investir em cerca de 50 start-ups, este é o 3º fundo de VC da Canary. A Canary é uma das líderes de VC da américa latina e conhecida pelo investimento early-stage em start-ups como Loft, Buser e Carbonext. Conheça mais sobre Canary em: https://canary.com.br

- Monashees Expansion Venture Capital Advisory FIM CP IE: iniciado no final de 2020 com USD $140 milhões de compromisso para investir em, este é o 5º fundo de VC da Monshees e focado em “late-stage rounds” nas investidas mais bem sucedidas dos demais fundos da gestora. A Monashees é uma das precursoras de investimento VC na américa latina e conhecida pelo investimento early-stage em start-ups como Enjoei, Neon, 99 e Rappi. Conheça mais sobre a Manshees em: https://monashees.com.br

- Payara 3 Venture Capital Advisory FIM CP IE: distribuído pela XP na metade de 2021, este é a 3ª série de fund-raising de um fundo de capital privado dedicado ao crescimento da empresa PetLove, o maior Pet Shot Online do Brasil. O fundo e a estratégia de crescimento da investida contam com profissionais com experiência em uma das maiores empresas de private-equity do mundo, a Tarpon. Conheça mais sobre o projeto em: https://valor.globo.com/empresas/noticia/2019/02/27/gestora-tarpon-vira-socia-da-petlove

- Redpoint Eventures Advisory FIC FIM CP: iniciado no 1º semestre de 2019 com USD $ 175 milhões de compromisso atualmente 100% chamado/investido em 23 start-ups (e 3 “sáidas” já realizadas), este é o 2º fundo de VC da Redpoint eVentures. A Redpoint eVentures foi fundada em São Paulo pelo time de VC Brasil da renomada Repdpoint, uma das maiores gestoras de VC do mundo com USD $ 3.8 bilhões sob gestão e conhecida aqui no Brasil pelo investimentos early-stage em start-ups como Pipefy, Gympass, Accountify e muitas outras. Conheça mais sobre a Redpoint em: https://redpoint.com

- Valor Opportunity Fund II FIP Multiestratégia IE: iniciado no final de 2021 com USD $124 milhões de compromisso, este é o 7º fundo da Valor, uma das pioneiras de investimentos VC em mercados de tecnologia nos EUA e Brasil. A Valor tem escritórios e gestores em São Paulo, Vale do Silício e Nova York e conta com USD $ 2.2 bilhões de ativos sob gestão e é conhecida por investimentos early-stage em start-ups como Coinbase, Stone e Hashdex. Conheça mais sobre a Valor em: https://valorcapitalgroup.com

Growth Equity: também conhecido como capital de crescimento ou capital de expansão é um tipo de oportunidade de investimento em empresas relativamente maduras que, com a entrada de capital e apoio do gestor e time do fundo, poderá atingir um novo patamar de crescimento e fortalecimento de sua vantagem competitiva.

- Bozano Growth Advisory FIC FIM (Crescera IV): iniciado no 1º semestre de 2018 e com R$ 1 bilhão de compromisso em investimento atualmente 100% chamado/investido em 5 empresas (Hospital Care, Oba, Vita, Semantix e Grupo Zelo), este é o 4º fundo da Crescera, uma das maiores e e mais experientes gestoras de PE & VC no Brasil. A Crescera é um spin off do braço de Private Equity da antiga Bozano Investimentos (fundada em 2013) e que após a saída do sócio Paulo Guedes em 2018 e a redução significativa da participação de Júlio Bozano, passou a se chamar Crescera. Hoje a gestora tem mais de R$3,8 bilhões de ativos sob gestão. Conheça mais sobre a Crescera em: https://crescera.com

- Crescera Growth Capital V Advisory FIP Multiestratégia: iniciado no 1º semestre de 2021 e com R$ 1,6 bilhões de compromisso em investimento em 8 a 12 empresas alvos, este é o 5º fundo da Crescera, uma das maiores e e mais experientes gestoras de PE & VC no Brasil. A Crescera é um spin off do braço de Private Equity da antiga Bozano Investimentos (fundada em 2013) e que após a saída do sócio Paulo Guedes em 2018 e a redução significativa da participação de Júlio Bozano, passou a se chamar Crescera. Hoje a gestora tem mais de R$3,8 bilhões de ativos sob gestão. Conheça mais sobre a Crescera em: https://crescera.com

- Vinci Impacto e Retorno Advisory FIP Multiestrategia (VIR IV): iniciado no final de 2020 e com R$ 1 bilhão de compromisso em investimentos, este é o 5º fundo de PE &VC da Vinci Partners e dedicado investir em empresas de pequeno e médio portes no Brasil (atualmente 4 investidas: Pró Infusion, Oeste Saúde, Transpotech e VerdFrut). Este fundo é o mais recente da estratégia VIR (Vinci Impacto e Retono), também conhecida pelos fundos Nordeste II e III, e que busca desenvolver o business de empreenderores nacionais aliando bons retornos financeiros à impactos favoráveis e quantificáveis de fastores ESG (ou ASG: Ambiental, Social e de Governança). Conheça mais sobres a Vinci Partners em: https://www.vincipartners.com

Special Purpose Acquisition Company (SPACs): são empresas listadas em bolsas americanas com o único propósito de gerar ganhos de capital aos seus acionistas através da aquisição outras empresas de capital fechado com alto potencial de valorização. Esta estratégia as vezes é análoga à um “cheque em branco” para que o gestor vasculhe o mercado em busca de oportunidades capazes de gerar ganhos financeiros extraordinários (por exemplo, o anúncio de uma fusão).

- Trend HPX Spac FIA IE: iniciado no 2º semestre de 2020, este fundo é o SPAC com cerca de USD $200 milhões que serão investidos em uma aquisição liderada pela HPX Corp, iniciativa do trio de profissionais Bernardo Hees (ex-CEO da Kraft Heinz, Burger King e ALL), Carlos Piani (ex-Vinci e ex-CEO da Equatorial e da PDG Reality) e Rodrigo Xavier (ex-Vinci e ex-Merrill Lynch). Conheça mais sobre este SPAC em: https://braziljournal.com/exclusivo-hees-piani-e-xavier-querem-spac-de-us-200-mi

- Trend XPAC FIA IE: iniciado no 2º semestre de 2021, este fundo SPAC com cerca de USD $200 milhões que serão investidos em um aquisição liderada pelo trio de profissionais Chu Kong (gestor do XP Private Equity, e ex-Actis e ex-TMG ), Guilherme Teixeira (ex-Vinci) e Fabio Kann (ex-Carlyle). Conhela mais sobre este projeto em: https://www.xpasset.com.br/fips/private-equity Conheça mais sobre este SPAC em: https://braziljournal.com/xp-levanta-spac-de-us-200-milhoes

Private Debt & Special Situations: trata-se de oportunidades de investimento de crédito com garantia de futuros recebíveis e em projetos com dificuldades financeiras. O prazo da operação costuma ser menor do que os fundos de private equity e necessita do expertise de profissionais especializados em prospectar, negociar e estruturar oportunidades deste nicho.

- Starboard Special Situations II Advisory FIC FIM CP: iniciado no 2º semestre de 2018 com R$ 1,6 bilhões de compromisso em investimentos em empresas em situação especial como reestruturação financeira e societária, este é o 2º fundo da Starboard que busca executar novas dívidas ou aquisição de dívidas no mercado secundário. A Starboard Restructuring Partners foi fundada em 2017, sediada em São Paulo e conta com 32 profissionais com experiência em 28 cases de reestruturação totalizando R$ 86 bilhões em dívidas readequadas (R$ 7 bilhões de recursos novos catalisados via soluções estruturadas). Conheça mais sobre a Starboard em: https://www.starboardpartners.com.br

- Quasar Direct Lending II Advisory FIC FIM CP: iniciado no 2º semestre de 2021 com R$ 500 milhões de compromisso de investimento (e atualmente cerca de R$ 300 milhões de PL), este é o 2º fundos da Quasar dedicado à originação, estruturação e e monitoramento de carteira de títulos de crédito privado para empresas com faturamento com faturamento entre R$ 100 milhões e R$ 1 bilhão. Conheça mais sobre o Quasar Direct Lending II em: https://www.qam.com.br/Direct.aspx

- XP Special Situations FIC FIM CP LP IR (XP SS 1): iniciado em 2019 com aproximadamente R$ 1 bilhão no portfólio, este fundo é liderado pelo gestor Filipe Mattos, Head da estratégia de Special Situations da XP Asset. O XP SS conta com uma equipe especializada na originação, aquisição e recuperação em 4 frentes de crédito alternativo: (i) ativos judiciais (tais como precatórios contra a administração pública e “legal claims” privados); (ii) operações mezanino (operação de crédito com potencial de valorização “gatilhada” por situações específicas e mecanismos de conversibilidade); (iii) operações de crédito estruturado; e (iv) securitização (operações com risco de crédito pulverizado em diversas contrapartes, tais como crédito consignado, FIDCs focados em cartão de crédito e risco sacado). https://www.xpasset.com.br/#/fundo/83587964-99f5-4ac8-ae12-a3b4f473222c

- XP Litigation Fund FIC FIM CP LP: iniciado no final de 2020, este fundo fechado de 10 anos com mais de R$ 450 milhões de capital comprometido também é liderado por Filipe Mattos, Head estratégia de Special Situations da XP Asset. O XP Litigation conta com algumas similaridades ao XP SS, porém focado em ativos de litígio com horizontes de prazos mais longos — principalmente em precatórios através de cotas em FICDs não-padronizados (FIDC NP Claims) e eventuais oportunidades de outros ativos garantidos através de FIPs e outros fundos de investimento.

Real Assets: investimentos realizados em projetos de infraestrutura, com foco na geração de receita recorrente e de longo prazo e em projetos específicos do setor imobiliário, seja por meio de participação societária ou de operações de crédito.

- Perfin Comercury FIP Multiestratégia: iniciado no 2º semestre de 2021 este fundo de infra estrutura da Perfin investiu R$ 200 milhões para aquisição de cerca de de 20% de uma das maiores comercializadoras de energia do Brasil, a Comerc. Este é o 2º fundo da família Mercury da Perfin Infra, cuja estratégia é focada em ativos reais de geração de energia eólica e solar. A área de Infraestrutura da Perfin existe desde 2016 e gerenciam mais de R$ 5 bilhões de reais em ativos de energia através dos fundos Apollo, Ares e Mercury. Conheça mais sobres a Perfin Infra e o fundo Perfn Comercury em: https://www.perfin.com.br/infra/ e https://pipelinevalor.globo.com/negocios/noticia/perfin-vira-socia-da-comerc-em-transacao-de-r-200-milhoes

- RBR CLUB II FIM CP IE: iniciado no 2º semestre de 2021 e com foco na aquisição, reforma e posterior venda de cerca de 20 imóveis residenciais multi-family em Nova York, este é o 2º fundo off-shore de capital privado da RBR Asset. A RBR foi fundada em 2014 e é uma gestora 100% focada em gestão de ativos imobiliários com aproximadamente R$ 6,5 bilhões sob gestão através de diferentes estratégias de real estate. Conheça mais sobre este fundo da RBR em: https://insights.bsideinvestimentos.com.br/2020/11/09/rbr-asset-lanca-2a-versao-de-clube-de-investimento-offshore-de-olho-no-mercado-imobiliario-de-nova-york/

- XP JHSF Real Estate US FIP Multiestratégia IE: iniciado no 2º semestre de 2021 para investimentos em imóveis de alto-luxo e na américa do norte, este fundo privado é gerido pela JHSF — uma das incorporadoras e líderes no setor imobiliário de alto padrão no Brasil e no mundo. A JHSF é conhecida por empreendimentos como o Shopping Cidade Jardim, a Fazenda Boa Vista, os hotéis Fasano entre outras propriedades icônicas. Conheça mais sobre o que a JHSF está inovando no setor de hospedagem em Nova York nesta notícia: https://www.forbes.com/sites/emmareynolds/2021/04/02/fasano-fifth-avenue-new-yorks-latest-private-members-club-debuts-luxury-residences/

Se você ainda não tem conta na XP Investimentos, abra a sua!