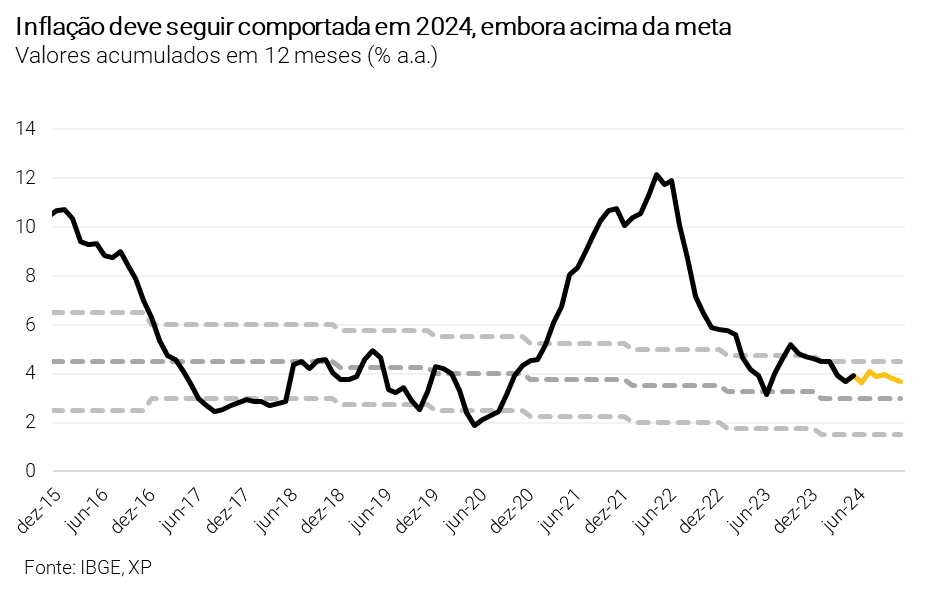

O IPCA registrou alta de 0,46% em maio de 2024. O resultado levou aceleração na medida acumulada em doze meses – de 3,69% em abril para 3,93%. A alta no mês refletiu os primeiros impactos da tragédia climática no RS, mas também reacendeu a luz amarela para preços no setor de serviços. Investimentos atrelados à variação da inflação seguem essenciais em uma carteira diversificada.

A inflação medida pelo IPCA, nosso principal indicador de preços ao consumidor, registrou alta de 0,42% em maio de 2024. O resultado mensal levou o índice para 3,93% no acumulado em doze meses, reacelerando depois de alguns meses em baixa, especialmente por conta de alimentos – que subiram 0,66% em maio desse ano, comparado à estabilidade de preços registrada no mesmo mês do ano passado.

O resultado afasta marginalmente a inflação corrente (ou seja, o ritmo da alta de preços hoje) da meta de inflação de 3,0% perseguida pelo Banco Central, embora siga dentro do limite superior de tolerância.

Meta de inflação: o que é?

O regime de metas de inflação é parte do que chamamos de política monetária – a política responsável pelo controle da quantidade de moeda em determinada economia, que fica sob a responsabilidade do Banco Central.

Esse regime determina uma meta de inflação explícita e numérica (% ao ano), a ser perseguida pelo Banco Central. No caso brasileiro, a meta de inflação atual é de 3,0%. Isso significa que o Banco Central tem a responsabilidade de controlar a alta de preços ao longo, de modo que ela se mantenha no ritmo de 3,00%.

O modelo brasileiro também inclui uma banda de tolerância de 1,50pp para cima e para baixo. Essa banda serve para acomodar eventuais choques, como por exemplo uma seca que afete a produção de alimentos e eleve a inflação além do controle do Banco Central, ou uma pandemia que derrube os preços.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Alimentos em alta: tragédia no Rio Grande do Sul impulsiona inflação no mês

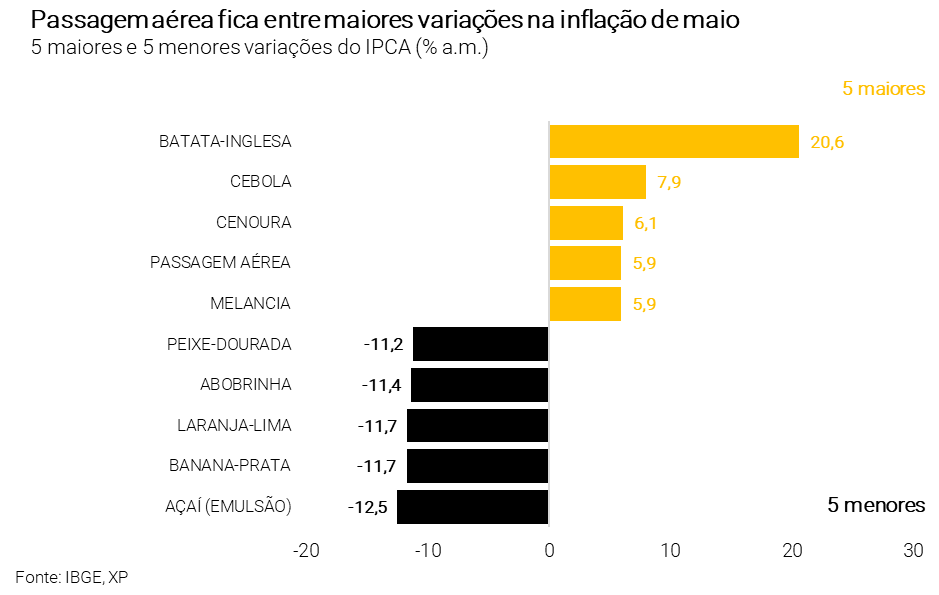

O resultado de maio veio acima das expectativas da maior parte dos analistas, impulsionado principalmente por categorias de preços mais voláteis, como passagens aéreas (que registraram alta de 5,91% no mês, após forte queda de 12% em abril) e energia elétrica – que subiu 0,94% em maio, frente queda de 0,46% em abril. Sobre o último, vale destacar que houve registro de reajustes por parte de distribuidoras em alguns estados no país, incluindo Minas Gerais, Bahia, Ceará e Pernambuco, seguindo o calendário da Aneel (agência reguladora do setor).

A inflação observada em alguns serviços, como alimentação fora do domicílio e serviços pessoais (que incluem restaurantes e cabelereiros, por exemplo) também contribuiu para a alta no mês.

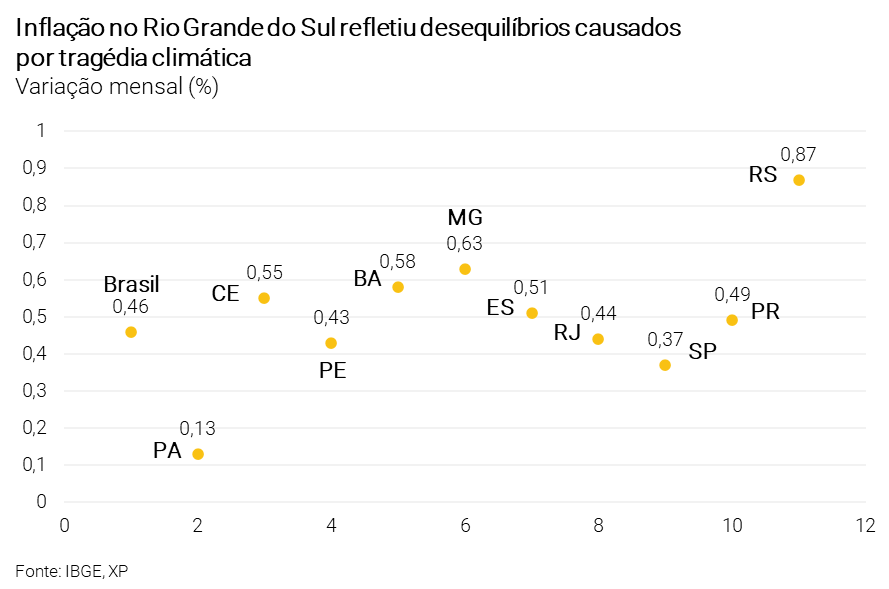

O impacto da tragédia recente no Rio Grande do Sul também merece destaque nessa leitura de inflação. Na primeira medição após as enchentes na região, o IPCA do estado registrou alta de 0,87% – bem acima da elevação registrada em outros estados, e dos 0,46% da métrica nacional.

Para ilustrar, o índice nacional teria subido 0,42% no mês, se fizéssemos um exercício estatístico que desconsiderasse o resultado da inflação registrada no Rio Grande do Sul.

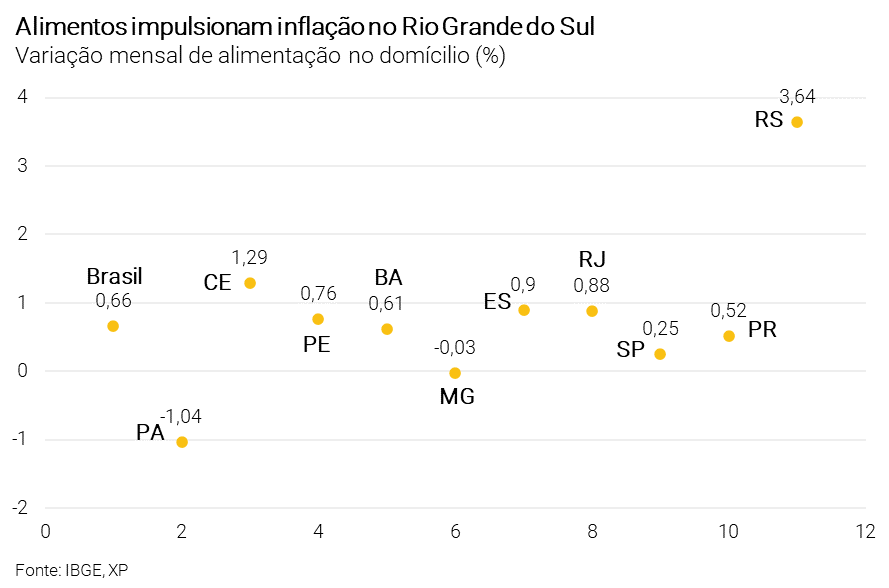

A principal contribuição para a alta da inflação no RS veio, conforme esperado, dos preços de alimentos, especialmente da categoria “in natura” (frutas e legumes), além de leite e derivados, frango e produtos relacionados ao trigo (como massas e pães). Para se ter uma ideia da magnitude, enquanto a inflação de “alimentação no domicílio” foi de 0,66% no Brasil todo, a variação vista no Rio Grande do Sul foi de 3,64% – isso considerando apenas no mês de maio.

Olhando adiante esperamos que os preços de alimentos registrem forte alta na inflação de junho – tanto no RS quanto no país. Dito isso, a maioria desses efeitos deve se dissipar ao longo do ano. Vale destacar, entretanto, que há forte incerteza na coleta de dados na região, diante da dificuldade imposta pelo estado de calamidade que se seguiu às enchentes.

Além do RS: inflação de serviços reacende sinal amarelo

Após alguns meses de alívio nos preços de serviços, maio reacendeu a “luz amarela” para a inflação do setor. Conforme o resultado de maio, a métrica chamada “serviços subjacentes” (que exclui serviços com preços mais voláteis, como passagem aérea) acelerou para 5,1% na média dos últimos três meses – deixando para trás o patamar abaixo dos 5,0% visto em abril, e se afastando mais da meta de 3,0% do Banco Central.

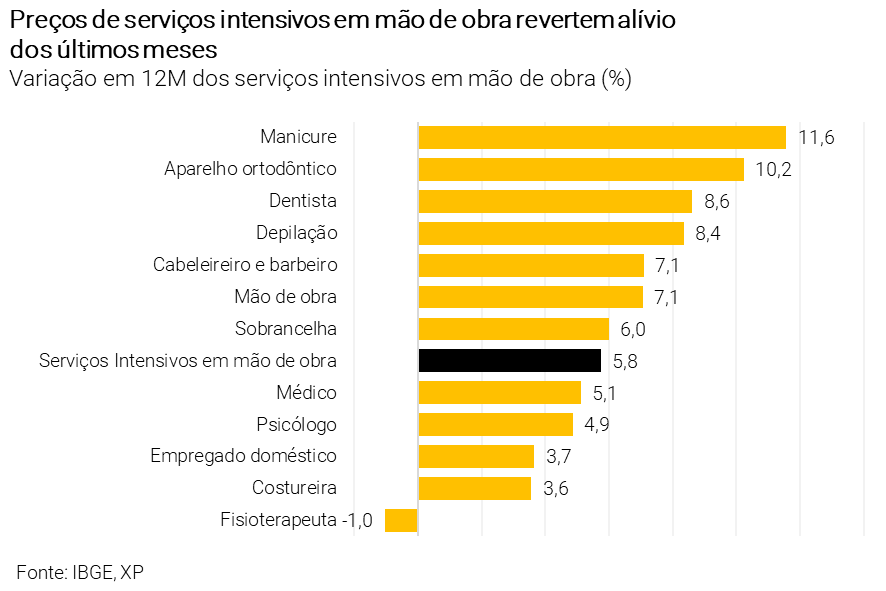

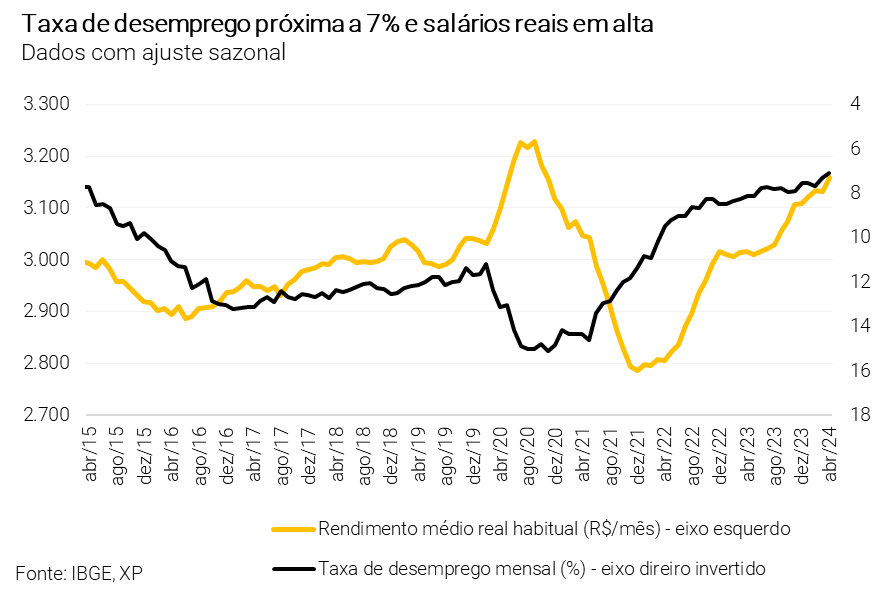

O mesmo comportamento de preços “teimosos” é observado quando olhamos para a categoria de serviços intensivos em mão de obra, que incluem atividades como empregado doméstico, cabelereiro e dentistas. Embora tenham caído levemente no mês, os preços desse segmento da economia seguem subindo em ritmo correspondente ao dobro da meta do Banco Central (próximos a 6,0%, em sua média dos últimos três meses).

Vale destacar que os preços de serviços são essenciais para entender comportamento da inflação como um todo, sinalizando tendências adiante. Isso porque os preços no setor são menos impactados por movimentos que chamamos de “oferta” (como o clima e a redução ou aumento da oferta de determinada commodity); sendo mais afetados pelo comportamento de salários, além do nível de demanda na economia.

Assim, com um mercado de trabalho aquecido e políticas de aumento de gastos públicos (o que impulsiona a demanda por bens e serviços), o comportamento desses preços tem seguido nos holofotes. O forte crescimento esperado para a renda disponível das famílias nesse ano (de 4,2% acima da inflação) ilustra essa cautela.

Vale lembrar

Um mercado de trabalho aquecido pressiona salários, com destaque para o setor de serviços, que é o que mais emprega na economia do país – em um movimento que se retroalimenta.

O que esperar: dólar e fiscal são riscos, mas inflação deve seguir comportada no curto prazo

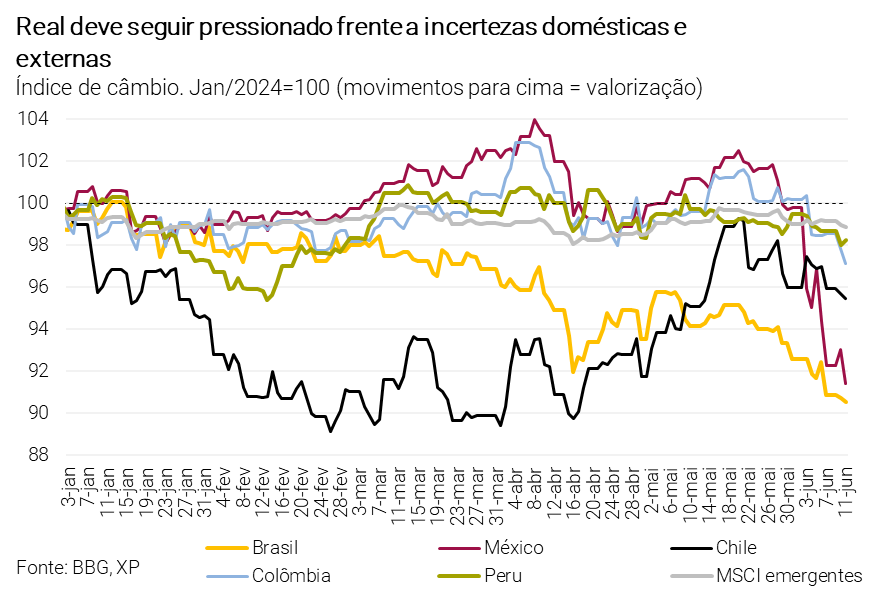

Além de preços de serviços “teimosos” e um mercado de trabalho aquecido, a recente desvalorização do real também sinaliza cautela para a inflação adiante. A moeda americana saltou de pouco mais de R$/US$ 5,00 no início de abril para acima R$/US$ 5,30 no meio de maio – refletindo tanto um cenário externo de dólar fortalecido (por juros altos por mais tempo) quanto o aumento da percepção de risco fiscal por aqui.

O comportamento da taxa de câmbio impacta a inflação não somente por conta do preço de produtos finais importados (tipo carros ou eletrônicos), mas também porque muito do que produzimos e consumimos internamente possui insumos importados ou negociados em moeda estrangeira – como o petróleo, o aço e muitos alimentos.

Em economia, chamamos essa dinâmica (do repasse da taxa de câmbio na inflação) de pass through, e ela impacta desde a inflação do pãozinho, até de máquinas e equipamentos usados na fabricação de carros e roupas, e serviços de multinacionais.

Nesse cenário, a recente piora no cenário da gestão das contas públicas se soma tanto aos riscos à desvalorização da nossa moeda, quanto de piora das expectativas. Afinal, se o governo gastar muito além do que arrecada e sinalizar que seguirá impulsionando a economia, muitos entenderão que os preços seguirão pressionados adiante – influenciando efetivamente o nível da inflação no futuro.

A deterioração fiscal também tende a impactar a nossa moeda, uma vez que essa é percebida como mais arriscada.

Expectativas de inflação: o que são?

As expectativas de inflação são muito importantes para o controle da inflação em si.

A dinâmica é simples: basta pensar que se você acredita que os preços não irão parar de subir no futuro, e você é um prestador de serviços ou mesmo o locatário de um imóvel, existe uma grande chance de que você já subirá o seu preço, para não “ficar pra trás”, certo?

Eventualmente, esse movimento de agentes na economia acaba impulsionando os preços em cadeia, e a inflação efetivamente sobe (no futuro).

Dito isso, não vemos um cenário de forte reaceleração de preços como provável. Em bom português: embora o IPCA deva terminar esse ano acima da meta do Banco Central, não vemos a inflação acelerando para muito além do patamar de aproximadamente 4,0% no curto prazo.

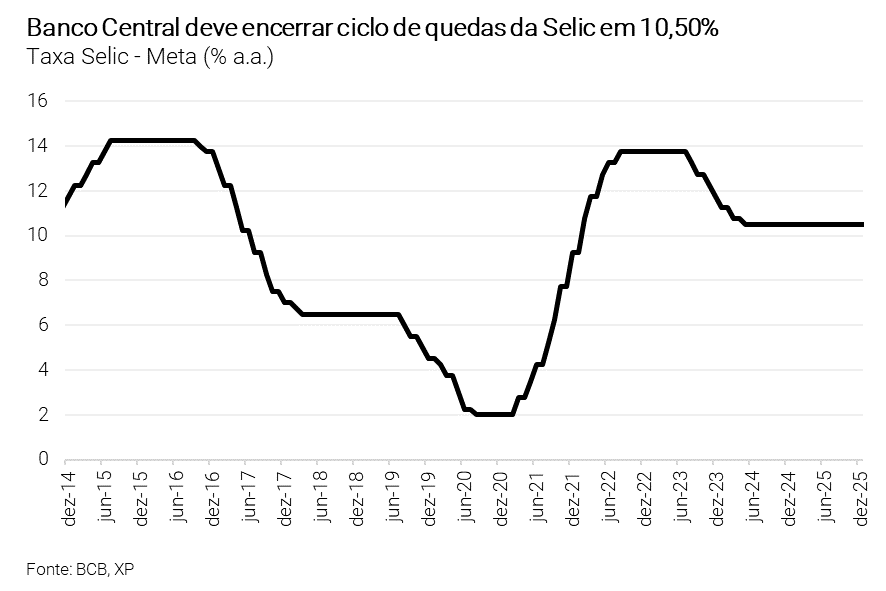

Vale lembrar dos efeitos de uma taxa de juros ainda restritiva. Entendemos que o Banco Central deve parar de reduzir a nossa taxa básica juros, diante de maiores riscos para a alta de preços tanto no cenário doméstico quanto global. Assim, a taxa Selic deve seguir em patamar restritivo pelo menos até o fim desse ano – ainda desaquecendo a economia com o objetivo de conter a alta de preços.

Nesse cenário, projetamos que o IPCA encerre 2024 em 3,7% – com provável revisão para cima nos próximos meses. Para 2025, vemos a inflação encerrando o ano em 4,0%.

Como se proteger da alta de preços?

Como falamos, embora não vejamos um cenário de forte reaceleração dos preços, a inflação segue motivo de cautela – no Brasil e no mundo. Assim, proteger os investimentos contra a alta de preços segue essencial.

Títulos indexados à inflação, como o NTN-B 2028, debêntures de empresas sólidas e com boa classificação de risco, e fundos de inflação (fundos de investimento que investem em ativos indexados à inflação) são ótimas alternativas. Falamos mais das melhores oportunidades de renda fixa aqui.

Outra classe de ativos que pode ajudar o investidor a se proteger da inflação são os fundos imobiliários. Por serem muitas vezes atrelados a índices de inflação, os FIIs podem ser excelentes aliados do investidor em um cenário ainda cauteloso com a alta de preços.

Aqui te indicamos nossa carteira recomendada de Fundos Imobiliários.

Mas não só de proteção contra a inflação devem viver os investimentos nesse momento. Por isso, selecionamos abaixo algumas sugestões de diferentes ativos recomendados – sempre lembrando da importância da diversificação.

Vale lembrar que as recomendações sinalizadas na tabela abaixo não são as únicas possíveis, mas sim alternativas viáveis selecionadas pelos nossos especialistas para você.

Confira o detalhe dessas recomendações de investimento de acordo com o seu perfil de investidor no “Onde Investir”.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)