Resumo

Nos Estados Unidos, a segunda estimativa para o PIB do segundo trimestre mostrou forte crescimento do consumo das famílias, corroborando a visão de que a atividade econômica está sólida. Dados recentes reforçam o cenário de “pouso suave” na economia americana.

No Brasil, o governo indicou o atual Diretor de Política Monetária do Banco Central, Gabriel Galípolo, para assumir a Presidência da instituição a partir de 2025. A indicação já era esperada pelo mercado, que aguarda a nomeação para outras Diretorias da autoridade monetária.

O IPCA-15 de agosto (prévia da inflação mensal) não trouxe sinais de alívio, enquanto dados de emprego e renda sustentam o cenário de mercado de trabalho apertado. Com isso, mantemos a visão de que o Copom elevará a taxa Selic na próxima reunião de política monetária, em setembro.

Gráfico da Semana

Cenário internacional

Revisão do PIB e PCE reforçam cenário de “pouso suave” nos Estados Unidos

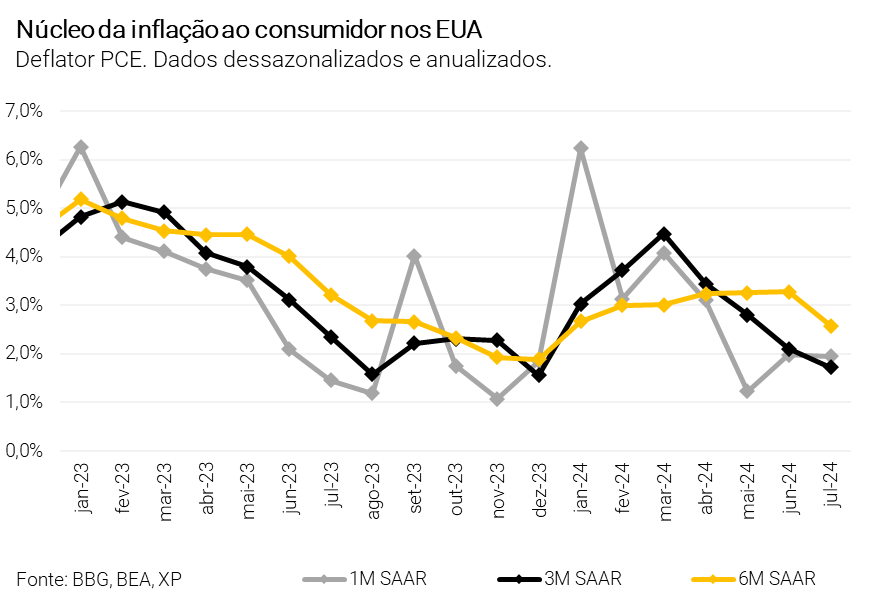

A inflação medida pelo PCE – deflator das despesas de consumo pessoal – aumentou 0,16% em julho ante junho, ligeiramente abaixo das expectativas (XP: 0,19%; consenso: 0,2%). Assim, o índice de inflação favorito do Fed (banco central dos EUA) apresentou alta acumulada de 2,6% nos últimos 12 meses, o mesmo patamar registrado em junho. De grande importância, o índice super core de serviços – que exclui os preços de itens voláteis e de moradia – avançou 0,21%, abaixo da nossa projeção de 0,25%. A inflação de serviços permanece em 3,25%, um pouco acima da meta de 2% do banco central, embora tenha diminuído consideravelmente na margem.

Ademais, a segunda estimativa do PIB dos EUA para o segundo trimestre registrou variação trimestral anualizada de 2,95%, acima da leitura preliminar (2,84%). A revisão altista foi completamente explicada pela estimativa mais alta para consumo pessoal (2,90% vs. 2,32% anteriormente) – componente que representa 70% do PIB do país. Os outros componentes, no entanto, foram revisados para baixo. Ao todo, o crescimento forte do consumo pessoal reforça a visão de que a atividade econômica está sólida nos EUA, aliviando temores de recessão. No geral, a atividade econômica local tem se moderado em meio a condições monetárias restritivas, embora o consumo das famílias permaneça forte. O PIB do segundo trimestre e sua revisão altista desta semana reiteram essa visão.

Os dados foram positivos para o ciclo de flexibilização e para as perspectivas econômicas gerais. A inflação continua a ceder, enquanto a atividade econômica permanece resiliente. Os números são consistentes com um cenário de desaceleração gradual das taxas de juros – o chamado “pouso suave” (soft landing, em inglês) – em que o Fed é capaz de cortar juros devido à estabilidade de preços e não ao receio de uma recessão. Esperamos que o Fed inicie o ciclo de cortes de juros na reunião de setembro, entregando três reduções de 0,25 p.p. este ano.

Banco Central da China mantém taxa de empréstimo de médio prazo em 2,3%

O Banco Popular da China (PBoC, em inglês) manteve a taxa de juros para empréstimos de médio prazo (MLF) inalterada em 2,3%, após tê-la reduzido em 0,20 p.p. em julho. Ademais, a instituição injetou 300 bilhões de yuans no sistema financeiro. Essas ações visam apoiar a atividade econômica em meio à fragilidade do setor imobiliário e à luta contínua pela recuperação da demanda interna.

Inflação na zona do euro mostra persistência na inflação de serviços

A inflação na zona do euro avançou 0,2% em agosto em relação a julho. A variação acumulada em 12 meses caiu de 2,6% para 2,2%, situando-se no nível mais baixo desde julho de 2021. O núcleo da inflação – que exclui produtos com preços voláteis, como alimentos e energia – aumentou 0,3% na base mensal, e sua variação anual caiu de 2,85% para 2,80%. Todos os dados vieram em linha com as expectativas. Por sua vez, a inflação de serviços aumentou 0,4%, mais uma vez acima da média histórica para o mês.

No que diz respeito à política monetária, apesar da persistência da rigidez na inflação de serviços, acreditamos que os dados não afetam a perspectiva de que o BCE reduzirá as taxas em 0,25pp pela segunda vez na reunião de setembro (o que foi sinalizado pelo comitê de política monetária da instituição). No entanto, é mais provável que os novos dados afetem a decisão de outubro, que ainda traz incertezas.

Enquanto isso, no Brasil…

Gabriel Galípolo é indicado pelo governo para presidir o Banco Central do Brasil

O economista e atual Diretor de Política Monetária do Banco Central, Gabriel Galípolo, foi oficialmente indicado pelo Presidente Lula para assumir a presidência da autarquia a partir do ano que vem. A indicação já era esperada pelo mercado. O próximo passo é a aprovação do Senado Federal, que realizará uma sabatina com o indicado. Caso aprovado, Galípolo será Presidente do Banco Central de 2025 a 2028. Lula ainda precisa indicar três nomes para as Diretorias de Regulação (atualmente ocupada por Otavio Damaso), de Relacionamento, Cidadania e Supervisão de Conduta (chefiada por Carolina de Assis Barros) e de Política Monetária (cargo que atualmente é de Gabriel Galípolo), que também assumirão no início do ano que vem. Os nomes ainda serão discutidos, segundo o Ministro da Fazenda Fernando Haddad.

IPCA-15 não traz sinais de alívio

O IPCA-15 – prévia da inflação mensal – subiu 0,19% em agosto em relação a julho, exatamente em linha com a nossa expectativa. Com isso, a inflação acumulada em 12 meses cedeu de 4,45% para 4,35%. No entanto, os resultados desagregados não trouxeram alívio. A medida do núcleo da inflação, que exclui preços voláteis, avançou 0,28% em agosto, enquanto sua média móvel de três meses anualizada e dessazonalizada (3M SAAR) – métrica utilizada para observar tendências de curto prazo – permaneceu em 4,2%, consideravelmente acima da meta de 3%. De forma semelhante, o núcleo de serviços subiu 0,39% no mês e 5,4% na 3M SAAR. Mercado de trabalho apertado, demanda doméstica sólida e expectativas de inflação desancoradas devem manter os preços de serviços pressionados nos próximos trimestres.

Desse modo, o IPCA-15 de agosto não alterou nossas premissas de curto prazo. Continuamos a projetar alta de 4,4% para o IPCA de 2024. A inflação de serviços resistente e a aceleração na inflação de bens industrializados sustentam nossa visão de que o Copom (Comitê de Política Monetária do Banco Central) deve agir. Acreditamos que o Comitê iniciará um ciclo de aperto moderado já na reunião de setembro, visando reancorar as expectativas inflacionárias.

Para maiores detalhes sobre o nosso cenário de inflação, leia nosso relatório especial “Detalhamento do cenário de inflação”. Para entender o nosso cenário de juros, leia o relatório “Revisão de Cenário Brasil: Copom indica reação a pressões de inflação”.

Governo apresenta estratégias para o corte de despesas de R$ 25,9 bilhões anunciado em julho

O Ministério do Planejamento apresentou o processo de revisão de gastos que está sendo implementado, detalhando o corte de R$ 25,9 bilhões nos gastos obrigatórios do Orçamento de 2025, anunciado em julho. O corte será um “pente-fino” em programas sociais e previdenciários, sem alterações estruturais nas despesas obrigatórias. Os principais programas a serem revisados são o INSS e o BPC, que já contribuem com metade do valor dos cortes (R$ 13,7 bilhões). O Poder Executivo ainda prevê redução de R$ 2,3 bilhões nos recursos do “Bolsa Família” para o ano que vem. Caso os esforços de revisão de gastos não surtam os resultados esperados, o governo será obrigado a realizar bloqueios e contingenciamentos adicionais.

Mercado de trabalho continua a mostrar robustez

O Caged – Cadastro Geral de Empregados e Desempregados – mostrou criação líquida de 188 mil ocupações formais em julho. A adição líquida de vagas totalizou 1,490 milhão de janeiro a julho de 2024, significativamente acima dos 1,175 milhão registrados no mesmo período de 2023 – chamamos atenção para o maior ritmo de contratações, especialmente no setor de serviços. Com grande relevância para a atual conjuntura econômica, o salário real de admissão avançou 0,3% em julho ante junho e 2,2% na comparação com julho de 2023, enquanto o salário real de demissão caiu 0,1% na margem (mas cresceu 1,4% em termos interanuais). Enquanto isso, a taxa de desemprego mensal e dessazonalizada – medida pela PNAD Contínua – permaneceu em 6,8% em julho, próxima aos níveis mais baixos da série histórica, iniciada em 2012. Os rendimentos reais do trabalho subiram quase 5% em comparação com julho de 2023. Nossa proxy para a renda real disponível às famílias deve crescer aproximadamente 6,5% em 2024, bem acima das estimativas iniciais de cerca de 4%.

Em linhas gerais, mantemos nossa visão construtiva sobre as condições do mercado de trabalho. Os altos níveis de emprego e renda devem sustentar a demanda nos próximos meses, mas, ao mesmo tempo, manter a inflação de serviços pressionada no curto prazo. Projetamos que o PIB crescerá 2,7% em 2024.

Banco Central intervém no câmbio

O Banco Central do Brasil realizou a segunda intervenção na taxa de câmbio este ano. A decisão de ofertar até 1,5 bilhão de dólares ao mercado (sem previsão de recompra) veio após forte valorização da moeda americana. A autarquia intervém no mercado de câmbio para reduzir distorções pontuais e garantir o funcionamento adequado do regime cambial flutuante.

Projetamos a taxa de câmbio em 5,40 reais por dólar no final de 2024. A nosso ver, parte do prêmio de risco incorporado aos ativos brasileiros deve ser permanente e, dessa forma, o câmbio seguirá em patamares mais depreciados do que o sugerido pelos fundamentos econômicos (entre 5,00 e 5,20).

Setor público registra déficit de R$ 21,3 bilhões em junho

O resultado primário do setor público consolidado – formado pela União, Estados, Municípios e Empresas Estatais – foi deficitário em R$ 21,3 bilhões em julho, ante déficit de R$ 35,8 bilhões no mesmo mês de 2023, resultado pior do que apontavam as expectativas de mercado. Todos os entes registraram déficit: R$ 8,6 bilhões do Governo Central, R$ 11,0 bilhões dos Governos Regionais e R$ 1,7 bilhão das Empresas Estatais. O resultado acumulado em 12 meses foi equivalente a -2,3% do PIB. A Dívida Bruta do Governo Geral – formada pelo governo federal, INSS e governos regionais – atingiu 78,5% do PIB (R$ 8,8 trilhões).

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

No Brasil, destaque na próxima semana para a divulgação do PIB do segundo trimestre de 2024 (3ª-feira), que deve mostrar forte crescimento (1% em comparação ao primeiro trimestre). Em relação às projeções desagregadas, chamamos a atenção para a resiliência do consumo das famílias e recuperação dos investimentos em ativos fixos. Na 4ª-feira, conheceremos os dados da produção industrial de julho. Por fim, é possível que o Tesouro Nacional divulgue os resultados do Governo Central em julho, após adiamento por conta de greve de seus funcionários.

Na agenda internacional, o destaque da próxima semana é a divulgação do relatório Nonfarm Payroll nos Estados Unidos – principal relatório de emprego do país – referente a agosto (6ª-feira). Ademais, a pesquisa de oferta de empregos (JOLTS) será publicada na 4ª-feira, enquanto a criação líquida de empregos no setor privado (ADP) será conhecida na 5ª-feira. Esses dados devem determinar se o Fed cortará sua taxa de juros de referência em 0,25 p.p. ou 0,50 p.p. na reunião de política monetária de setembro. Por último, as sondagens empresariais PMI de agosto serão divulgadas nos Estados Unidos, Zona do Euro, Reino Unido e China – o índice PMI reflete uma sondagem com empresários sobre as condições econômicas e de negócios nos países.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)