Confira a análise completa, com o cenário macroeconômico atual e as nossas expectativas para os principais indicadores, fazendo login com seu número de usuário e senha de cliente XP.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Resumo

- A atividade econômica global segue resiliente e a reabertura da China deve compensar parte da desaceleração esperada nas economias avançadas. É cedo para descartar recessão em alguns países, já que o efeito da política monetária restritiva ainda ficará mais evidente ao longo do ano;

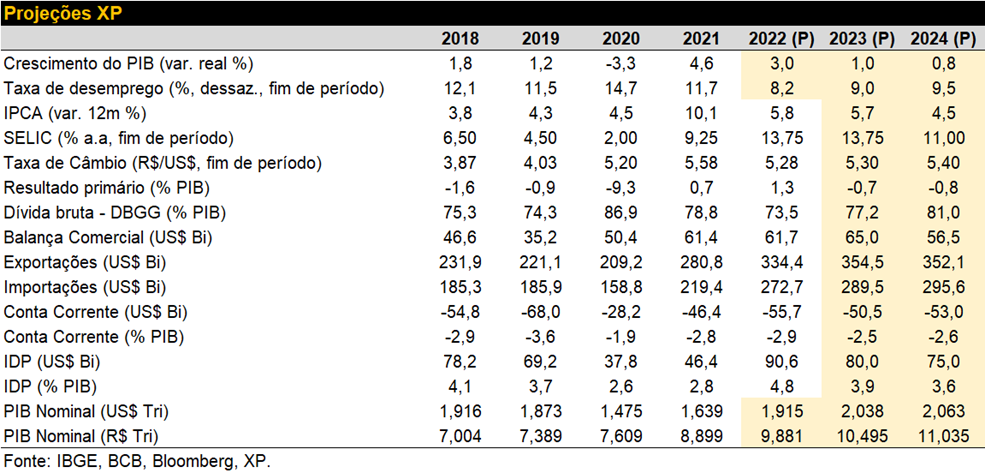

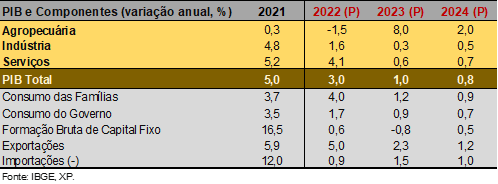

- No Brasil, a desaceleração da atividade está se espalhando entre os setores da economia. Mantemos o cenário de avanço modesto do PIB em 2023 e 2024 (1% e 0,8%, respectivamente), após forte crescimento em 2022 (estimado em 3%);

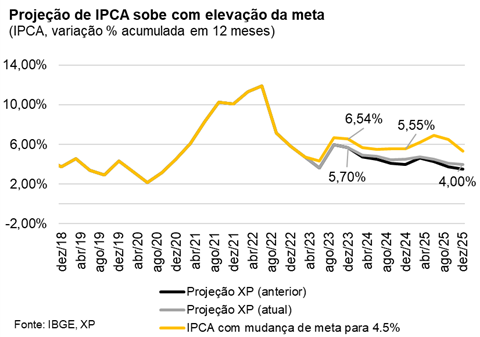

- Projetamos alta de 5,7% para o IPCA de 2023. Para 2024, elevamos a projeção de 4,0% para 4,5%, com a sinalização de política fiscais e parafiscais mais expansionistas, incertezas tributárias e discussões em torno da meta de inflação;

- As medidas recentemente anunciadas pelo governo ajudam a reduzir o déficit primário, mas são insuficientes para o ajuste fiscal. Estimamos déficits de 0,7% e 0,8% (% PIB) para o setor público em 2023 e 2024. Novo arcabouço fiscal será fundamental para a sustentabilidade da dívida pública;

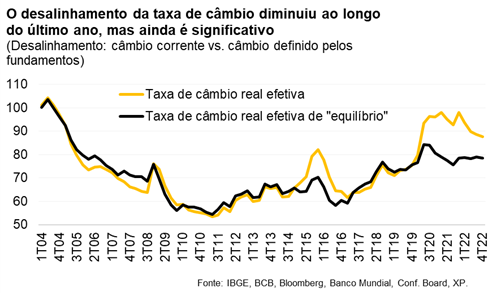

- A taxa de câmbio apresentou volatilidade e desempenho inferior aos pares nas últimas semanas, como reflexo das incertezas fiscais e ruídos políticos. Nossas projeções continuam em R$/US$ 5,30 para o final de 2023 e R$/US$ 5,40 para o final de 2024, níveis ainda descolados do que sugerem os fundamentos econômicos;

- Incertezas fiscais e discussão sobre a meta de inflação pressionam as expectativas. Projetamos a taxa Selic em 13,75% até o final de 2023. E elevamos a projeção para o final de 2024 de 10,00% para 11,00%.

Editorial – Preparar para o impacto

Em nosso Brasil Macro Mensal Brasil – Fiscal e Monetário em Rota de Colisão – chamamos a atenção para os riscos de uma política fiscal expansionista em um momento de dívida pública elevada e inflação alta. Nesse contexto, escrevemos que “prevemos tensões crescentes entre o Executivo e o Banco Central”.

O risco deste impacto continua. Em sua última reunião de política monetária, o Banco Central destacou que “(a) conjuntura, particularmente incerta no âmbito fiscal e com expectativas de inflação se distanciando da meta em horizontes mais longos, (…) eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional.” O BC, contudo, mencionou que as recentes medidas fiscais anunciadas pelo Ministério da Fazenda podem ajudar a reduzir o risco de inflação.

Na mesma semana, o Presidente Lula afirmou que o Banco Central deve explicar o motivo de juros tão altos e que a meta de inflação de 3% é baixa demais para o país. O Presidente reforçou ainda que as políticas fiscal e parafiscal devem fomentar o investimento e ajudar países mais pobres.

Em nossa visão, essa sinalização divergente entre o ajuste monetário e a expansão fiscal tende a aumentar a pressão sobre as expectativas de inflação, tornando a tarefa do banco central ainda mais desafiadora. Mantemos nossa visão de que a taxa Selic permanecerá no nível atual ao longo de 2023, com uma probabilidade crescente de que o governo proponha um aumento da meta de inflação para o próximo ano esperando um (improvável) espaço para cortes de juros.

Dito isso, os preços dos ativos brasileiros se beneficiam este ano de um ambiente global relativamente positivo, impulsionado pela redução do ritmo de alta de juros do Fed e pela reabertura econômica da China. Acreditamos que a desinflação global continuará, embora permaneça incerto se os EUA e a Europa entrarão em recessão (e quão profunda seria).

Pano de fundo global: Melhora no crescimento global deve ser encarada com cautela

Os preços das commodities estão se estabilizando em níveis elevados. Prevemos acomodação dos preços das commodities em torno dos níveis atuais, sustentados pela reabertura da China e restrições de oferta remanescentes. O maior risco para o nosso cenário de desinflação global é que a reabertura chinesa leve a um impacto maior do que o esperado nos preços de combustíveis, tornando a inflação mais resistente. Segundo nossas previsões, o preço do barril de petróleo (tipo Brent) oscilará em torno de US$ 90 ao longo do ano.

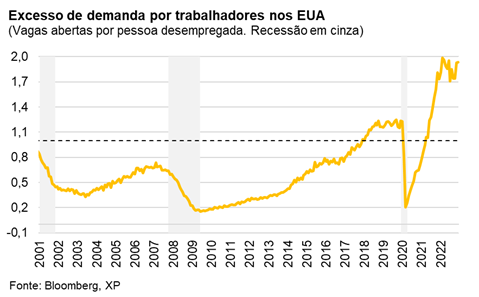

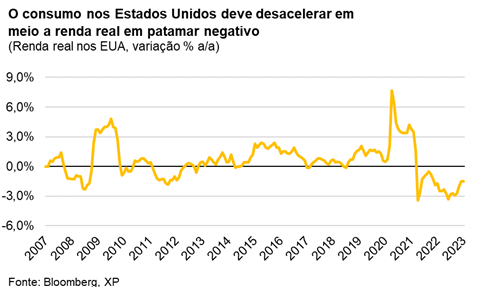

Atividade global segue positiva, mas projetamos desaceleração significativa adiante. A atividade econômica global mostrou desempenho acima do esperado nos últimos meses, com as principais economias ainda em rota de crescimento. Contudo, acreditamos que ainda é cedo para descartar a possibilidade de recessão nos EUA e na Europa, uma vez que os efeitos da política monetária contracionista sobre a demanda ainda ficarão mais evidentes nos próximos meses.

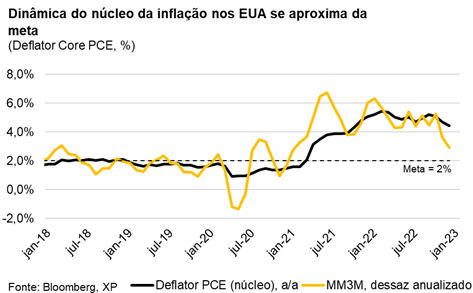

O Fed desacelerou o ritmo de aperto monetário, em meio ao mercado de trabalho ainda aquecido. O banco central do EUA optou por desacelerar o ritmo de alta de juros para 0,25pp em fevereiro, levando o limite superior da taxa dos Fed Funds (juros básicos) para 4,75%. O Presidente do Fed, Jerome Powell, reiterou as preocupações com a inflação e o mercado de trabalho “extremamente apertado”, embora tenha reconhecido o início do processo desinflacionário. Acreditamos que os próximos números da inflação serão benignos, mas o mercado de trabalho apertado e a inflação de serviços elevada devem levar o Fed a subir a taxa básica em 0,25pp pelo menos mais uma vez.

Ainda antevemos uma recessão na Europa. Alguns meses atrás, o cenário de atividade na Europa parecia caminhar para uma das recessões mais profundas entre as principais economias. Dados recentes sugerem resiliência, em meio a alívios na crise energética. Além disso, a reabertura da China deve trazer um efeito positivo para o turismo durante o verão. Ainda assim, os juros seguem em alta e o BCE vem mantendo uma postura muito mais agressiva. As condições financeiras mais restritivas representam riscos consideráveis para as perspectivas de crescimento na zona do euro.

A China deve compensar parcialmente a desaceleração nas economias avançadas. Acreditamos que o PIB da China crescerá em torno de 5,5% em 2023, impulsionado pelo fim das restrições relacionadas à pandemia e pelos efeitos defasados de políticas expansionistas aplicadas ao longo do ano passado. A reabertura da economia chinesa deve suavizar a desaceleração em curso em vários países, principalmente em parceiros comerciais.

Brasil: Pressão sobre expectativas reforça cenário de política monetária restritiva

Atividade Econômica – Perda de fôlego se espalhando

Atividade doméstica estagnada no final de 2022. A economia brasileira desacelerou nos últimos meses, refletindo sobretudo o impacto da política monetária restritiva. Segundo nossos cálculos, o PIB ficou estável no 4º trimestre em comparação ao 3º trimestre do ano passado (alta de 2,2% ante o 4º trimestre de 2021). O crescimento econômico expressivo em 2022 – estimado em 3% – decorreu de um forte desempenho no 1º semestre.

Aperto nas condições de crédito, seguindo o roteiro. As concessões vêm arrefecendo de forma gradual, como esperado. As taxas de inadimplência – sobretudo das pessoas físicas – continuam em tendência altista, dado o quadro de maior comprometimento de renda das famílias com o serviço das dívidas. As estatísticas devem piorar adicionalmente nos próximos meses, mas não de forma severa, em nossa avaliação. De fato, algumas modalidades de crédito mostraram estabilização da inadimplência no final de 2022.

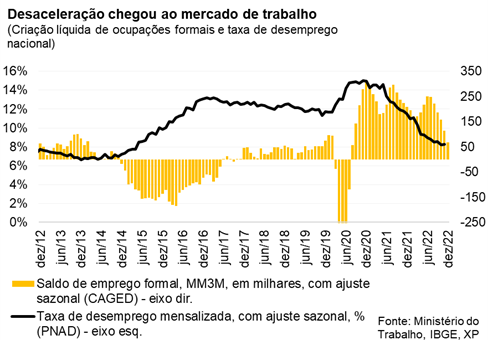

Desaceleração chegou ao mercado de trabalho. Os principais indicadores de emprego também perderam força no período recente, após vários trimestres em alta. De acordo com dados do CAGED, a geração líquida de ocupações formais recuou de uma média mensal ao redor de 200 mil entre janeiro e setembro para 65 mil entre outubro e dezembro do último ano, já descontadas as influências sazonais. A taxa de desemprego da PNAD Contínua subiu ligeiramente de 8,2% em outubro para 8,3% em novembro, considerando nossas estimativas mensalizadas, após oito quedas consecutivas. Do lado positivo, os rendimentos médios do trabalho permanecem em trajetória de elevação, aproximando-se dos patamares observados antes da pandemia (em termos reais).

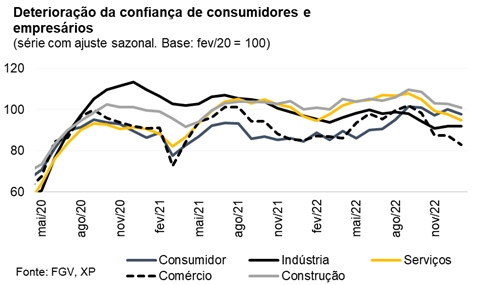

Mantemos a projeção de alta de 1% para o PIB de 2023. A política monetária em terreno contracionista e o fim do impulso “pós-Covid” são as principais razões para a desaceleração econômica acentuada em comparação a 2022. A perda de tração tem se difundido entre os setores da economia. Por exemplo, a produção da indústria total recuou no último trimestre, enquanto varejo e serviços avançaram apenas modestamente.

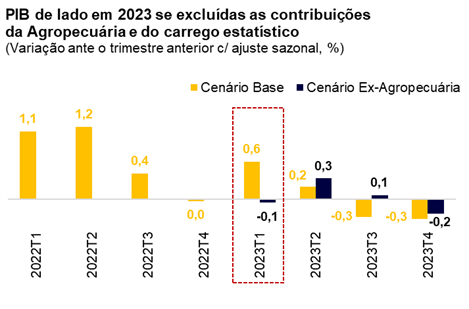

Forte expansão da Agropecuária como “salvação da lavoura” para o PIB total. De acordo com as nossas estimativas, a taxa de variação do PIB de 2023 seria próxima a zero não fosse o desempenho expressivo da Agropecuária e a herança estatística positiva deixada pelo PIB de 2022. Em relação ao PIB do setor primário, prevemos crescimento anual de 8% (contribuição relativa de 0,5pp), devido especialmente ao salto na produção de soja. Por exemplo, estimamos aumento de 0,6% para o PIB total no 1º trimestre de 2023 versus o 4º trimestre de 2022, com ajuste sazonal. Excluindo o PIB da Agropecuária, que deve subir mais de 8,5% na mesma base de comparação trimestral, calculamos virtual estabilidade da atividade econômica geral (-0,1%). Por sua vez, o efeito de carrego estatístico (carry-over) é estimado em +0,4pp. Além desses fatores, o crescimento adicional da massa de renda real disponível às famílias – puxado sobretudo pelas maiores transferências do governo com o programa Bolsa-Família – combinado à normalização das atividades na China e subsequente impulso às exportações de commodities devem contrabalançar a deterioração de outros fundamentos econômicos.

Para o PIB de 2024, prevemos crescimento de 0,8% compatível com o cenário de juros altos por tempo prolongado. A piora das perspectivas fiscais vem pressionando os ativos financeiros e projeções macroeconômicas. Destaque para a elevação das expectativas inflacionárias e sinais de uma política monetária restritiva por um longo período. Com isso, projetamos que a economia brasileira exibirá desempenho modesto até o ano que vem. Avanços na agenda de reformas (tributária como protagonista), esforços consistentes na busca por sustentabilidade fiscal e recuperação mais intensa da economia global podem levar a melhores resultados no horizonte, mas o grau de incerteza em torno desses fatores é elevado.

Fiscal – Medidas de curto prazo ainda são insuficientes

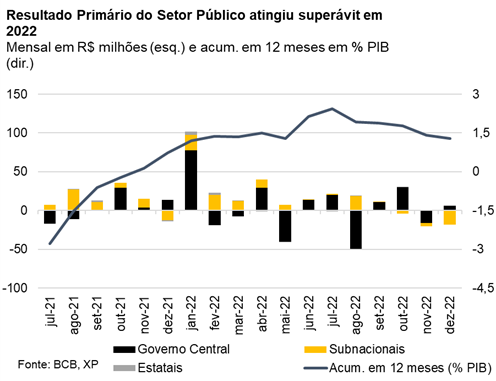

Setor público encerrou 2022 com superávit de 1,3% do PIB. O governo central registrou no ano passado um superávit primário de R$ 54,9 bilhões (0,6% do PIB), encerrando uma sequência de nove anos de déficits consecutivos. Estados e municípios apresentaram superávit de R$ 64,9 bilhões (0,7% do PIB), graças a um expressivo resultado positivo acumulado no primeiro semestre. Empresas estatais tiveram superávit de R$ 6,1 bilhões.

O resultado não deve se repetir em 2023. Como já apontamos em nosso relatório Brasil Macro Mensal anterior, a expansão de gastos do governo central está estimada em R$ 210 bilhões (2% do PIB em 2023), especialmente por conta da aprovação da “PEC da Transição”. Nossa estimativa inicial, considerando os efeitos dessa expansão, era de um déficit de R$ 167 bilhões (1,6% do PIB).

Governo anunciou medidas para reduzir o déficit. Parte das medidas anunciadas já estava em nossas contas, como a volta da incidência de PIS/Cofins sobre combustíveis. Outras passamos a incorporar, como a exclusão do ICMS na base de créditos para o PIS/Cofins, a utilização dos recursos do fundo do PIS/PASEP e alguma contenção de despesas com a revisão do programa “Bolsa-Família”. Estimamos que essas medidas podem resultar em uma melhora de R$ 83 bilhões no resultado primário de 2023.

Assim, reduzimos nossa projeção para o déficit do Governo Central de R$ 167,2 bilhões (1,6% do PIB) para 84,2 bilhões (0,8% do PIB).

Para 2024, considerando um crescimento da despesa primária acima da inflação e as medidas recentemente anunciadas pelo governo, revisamos a estimativa de déficit primário de R$ 129,8 (1,2% do PIB) para R$ 72,6 bilhões (0,7% do PIB).

Existem riscos em torno das receitas primárias neste ano. Boa parte do ganho de arrecadação no ano passado decorreu do choque de preços do petróleo, que sustentou maiores receitas de IRPJ/CSLL, royalties e participações especiais e dividendos. Nossas estimativas consideram a manutenção dos atuais patamares de preços de petróleo; portanto, existem riscos significativos de queda de receita se esses valores forem menores.

E propostas do governo podem consumir os ganhos fiscais. Ainda estão em discussão a elevação, a partir de maio, do salário-mínimo a R$ 1.320, e da faixa de isenção do IR a dois salários-mínimos, com impactos de R$ 5 bilhões e R$ 10 bilhões em 2023, respectivamente.

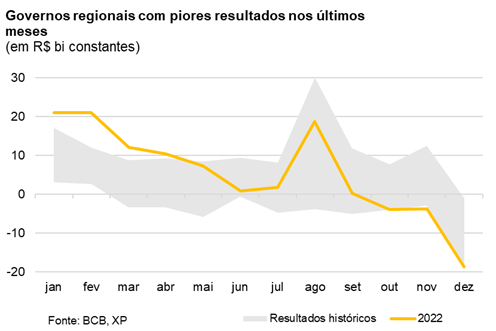

Governos estaduais e municipais tiveram piora significativa no final de 2022, e também representam um risco ao equilíbrio fiscal adiante. Os números relativos aos últimos três meses do ano mostraram uma deterioração das finanças dos entes subnacionais, com os três piores resultados históricos desde 2002 (gráfico). A nosso ver, isso reflete os efeitos da lei complementar que reduziu as alíquotas do ICMS sobre energia elétrica e combustíveis. Para 2023, 12 estados já aumentaram as alíquotas modais para compensar as perdas, e a possível compensação da União pode auxiliar na manutenção de um resultado superavitário. Outrossim, esperamos a continuidade da deterioração, com o superávit caindo a 0,1% do PIB em 2023 e chegando a um déficit de 0,1% em 2024.

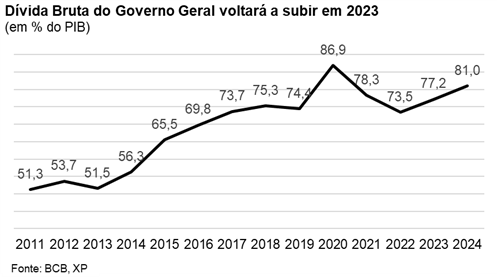

Dívida pública caiu em 2022, mas deve subir novamente nos anos seguintes. A reversão do resultado primário e a conta de juros mais alta em função da manutenção da taxa Selic no atual patamar por um tempo maior devem fazer com que a dívida pública volte a subir neste e no próximo ano. Nossa estimativa atualizada prevê elevação de 73,5% do PIB em 2022 para 77,2% do PIB em 2023 e 81,0% do PIB em 2024 (gráfico).

Estabilização da dívida depende de novo arcabouço fiscal crível. A ausência de um caminho de estabilização da dívida pública tem levado as expectativas de inflação a patamares acima da meta para os próximos anos. Com isso, a resposta do Banco Central deve ser a manutenção, por um período mais prolongado, da taxa básica de juros no patamar atual (ver seção de política monetária), o que tem como efeito colateral a elevação do custo da dívida pública. Para interromper esse círculo vicioso, é fundamental a aprovação de um novo marco para as contas públicas que demonstre, no médio prazo, a sustentabilidade fiscal.

Discussões sobre reforma tributária devem avançar, mas podem ser contaminadas pelos temas fiscais. A princípio, entendemos que a proposta de IVA nacional consubstanciada na PEC nº 45/2019 deve ser o caminho a ser seguido para uma reforma da tributação indireta. Por outro lado, quanto à reforma da tributação sobre a renda e folha de salários, ainda há pouca sinalização sobre os caminhos a serem seguidos. Há, entretanto, o risco de que a necessidade de promover um ajuste fiscal leve a aumentos da carga tributária, o que pode contaminar as discussões sobre reformas.

Inflação – Desaceleração no curto prazo, pressão à frente

Revisamos neste mês a projeção de alta do IPCA em 2023, de 5,4% para 5,7%. As mudanças altistas foram pontuais – no item de emplacamento e licença de veículos, que surpreendeu no IPCA-15 e se repete em todos os meses do ano, e no preço da gasolina, dado o reajuste de 7,4% anunciado pela Petrobras.

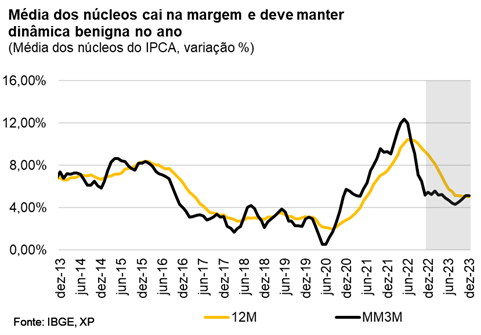

A dinâmica mais benigna da inflação de curto prazo continua. A desinflação de bens está em curso, sendo bastante visível nos preços ao produtor, e deve se intensificar com o aumento da oferta de alimentos e a demanda doméstica desacelerando. A média móvel de 3 meses dos núcleos do IPCA (anualizada e dessazonalizada) vem desacelerando de forma significativa. Projetamos que essa tendência continuará ao longo do semestre.

Pressão de curto prazo na inflação concentra-se especialmente no aumento de tributos. A volta da cobrança de PIS/Cofins sobre gasolina e etanol está incorporada em nosso cenário base há algum tempo, embora ainda não esteja confirmada. Originalmente, a volta ocorreria no início de janeiro, mas houve prorrogação por 60 dias pelo governo. O preço da gasolina pode subir até 10% na “bomba” caso essa medida seja confirmada.

Além da reoneração dos tributos federais, Estados buscam soluções para compensar a perda de arrecadação com ICMS. A Lei 194/2022, que tornou combustíveis, energia elétrica e telecomunicações como essenciais, derrubou a arrecadação dos Estados, o que levantou discussão sobre aumento das alíquotas modais ou mesmo alta em outros produtos, como medicamentos. Estimamos que essas medidas têm potencial de elevar o IPCA de 2023 em até 0,60pp.

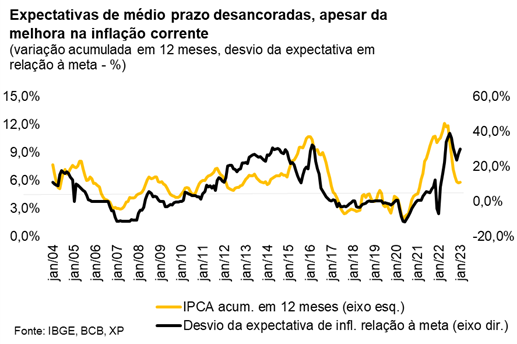

Para o IPCA de 2024, elevamos nossa projeção de 4,0% para 4,5%. As sinalizações recentes de política fiscais e parafiscais mais expansionistas, além de incertezas tributárias e sobre a meta de inflação devem tornar mais lenta a desinflação no ano que vem.

Em nossa visão, elevar a meta de 2024 traria incertezas em relação ao compromisso da política monetária com inflação baixa. Segundo nossas estimativas, a desancoragem permaneceria nos patamares atuais ou seria intensificada, elevando as projeções de IPCA do modelo do Banco Central em aproximadamente 1,50pp.

Setor Externo: Câmbio volátil e BP ainda mais robusto

A taxa de câmbio brasileira apresentou alta volatilidade e desempenho inferior aos pares emergentes nas últimas semanas. A piora das perspectivas fiscais e ruídos políticos no ambiente doméstico contrabalançaram a melhoria de fatores externos, tais como o enfraquecimento global do dólar e a elevação dos preços das commodities em meio à reabertura econômica na China. Desde o início do ano, a taxa de câmbio variou entre R$/US$ 4,95 e R$/US$ 5,45.

O desalinhamento cambial diminuiu ao longo do último ano, mas ainda é significativo. Considerando tanto fatores estruturais quanto cíclicos, nossos modelos sugerem que a taxa de câmbio poderia estar entre R$/US$ 4,50 e R$/US$ 4,85 – para mais informações, ver o estudo XP “Macro Especial: Novo Ano, Mesma Questão: câmbio mais forte daqui para frente?”. Ou seja, com base em nossa estimação de desalinhamento (diferença entre o câmbio corrente e aquele definido pelos fundamentos econômicos), há espaço para fortalecimento do Real ao longo de 2023. No entanto, isso depende, em grande medida, de uma menor percepção de riscos domésticos, sobretudo no campo fiscal. E o ano deve ser marcados por discussões difíceis em termos de política econômica, com várias idas e vindas. Evidências empíricas mostram que o Real pode ficar descolado dos fundamentos por bastante tempo. Portanto, por ora, mantemos a projeção de taxa de câmbio a R$/US$ 5,30 no final de 2023, com uma média anual de R$/US$ 5,15.

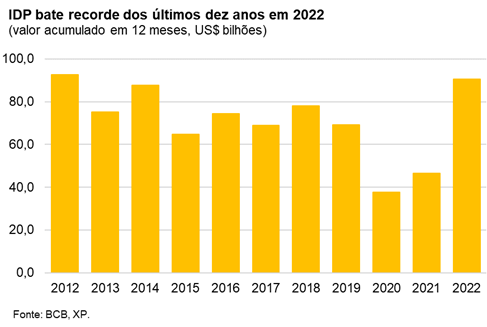

O ingresso líquido de Investimento Direto no País (IDP) totalizou US$ 90,6 bilhões em 2022 (4,8% do PIB), o melhor resultado desde 2012. Esse montante superou, com grande diferença, o resultado acumulado em 2021 (US$ 46,4 bilhões ou 2,8% do PIB), refletindo uma combinação de fatores: (I) crescimento do PIB acima do esperado; (II) parcela significativa de setores/empresas no Brasil sensíveis aos preços das commodities, que permanecem em patamares elevados; (III) fragilidades econômicas e políticas em outros grandes mercados emergentes, que muitas vezes concorrem em termos de atração do capital estrangeiro; e (IV) grande potencial de investimentos no que diz respeito à chamada “economia verde” (sobretudo em atividades de energia renovável). Olhando adiante, projetamos que o ingresso líquido de IDP atingirá US$ 80 bilhões em 2023 (3,9% do PIB) e US$ 75 bilhões em 2024 (3,6% do PIB). Ou seja, níveis abaixo do registrado em 2022, em linha com a desaceleração da atividade econômica, porém ainda próximos às máximas da série histórica.

A ampliação do déficit em transações correntes no ano passado refletiu a normalização das atividades no “pós-pandemia”, mas projetamos redução daqui para frente. A conta corrente apresentou déficit de US$ 55,7 bilhões em 2022 (-2,9% do PIB), ante déficit de US$ 46,4 bilhões em 2021 (-2,8% do PIB). Essa dinâmica decorreu dos saldos negativos mais expressivos nas contas de Serviços e Renda Primária. Em relação à primeira, a flexibilização das restrições ligadas à pandemia e subsequente normalização do padrão de consumo impulsionaram as despesas com serviços de transporte, viagens internacionais e aluguel de equipamentos. Por outro lado, o superávit da balança comercial permaneceu em patamares elevados (US$ 44,4 bilhões em 2022 frente a US$ 36,4 bilhões em 2021), na esteira dos altos preços das commodities e da demanda externa firme pelas exportações brasileiras. Esse quadro não deve ser revertido tão cedo, em nossa opinião, tendo em vista as expectativas de maior crescimento econômico na China. Além disso, as importações totais crescerão a um ritmo mais moderado este ano devido ao arrefecimento da demanda doméstica. Tendo em vista melhores perspectivas para o valor das exportações líquidas, revisamos nossas projeções para o saldo em transações correntes: de -US$ 64,5 bilhões (-3,2% do PIB) para -US$ 50,5 bilhões (-2,5% do PIB) em 2023, e de -US$ 67,0 bilhões (-3,3% do PIB) para -US$ 53,0 bilhões (-2,6% do PIB) em 2024.

Política Monetária – Juros estáveis este ano; pressão sobre o Copom deve crescer

Continuamos vendo a inflação de curto prazo em trajetória favorável. A desinflação global e a desaceleração econômica doméstica devem manter a inflação ao consumidor em trajetória de queda. Dados recentes do IPCA mostram descompressão mesmo em grupos mais rígidos, como preços de serviços.

O Copom reforçou esse risco em seu último comunicado pós-reunião. “A conjuntura, particularmente incerta no âmbito fiscal e com expectativas de inflação se distanciando da meta em horizontes mais longos (…) eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional”.

A nosso ver, os acontecimentos recentes e a sinalização do Copom reforçam nosso cenário de que a taxa Selic permanecerá nos atuais patamares contracionistas – 13,75% – ao longo deste ano.

À medida que a atividade econômica perde fôlego e a dinâmica da dívida pública piora, a pressão sobre o BC para corte de juros aumenta Acreditamos que a discussão sobre o aumento da meta de inflação ganhará força, o que, a nosso ver, apenas alimentaria a dinâmica inflacionária.

Para 2024, projetamos inflação ainda mais alta e, portanto, taxa de juros nominal mais alta. Com o aumento das expectativas de inflação, subimos para 4,5% nossa projeção para o IPCA do ano que vem (ver seção de Inflação acima). Assim, vemos agora menos espaço para cortes de juros nominais. Ajustamos nossa projeção para a taxa Selic no final de 2024, de 10,00% para 11,00%. Se as expectativas de inflação continuarem subindo, o espaço para cortes de juros pode ser ainda menor.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)