No Indo a Fundo no Outliers dessa semana, conheça o núcleo de Renda Variável da XP Asset, gestora recebida no episódio #78 do Outliers, que contou com a presença de Marcos Peixoto, sócio e gestor responsável pelo núcleo. Nessa edição, Marcos explicou como conseguiram “virar o jogo” e navegar bem o ano de 2022. Você pode conferir o episódio completo a seguir.

Neste relatório abordaremos com mais detalhe o fundo XP Dividendos FIA e o XP Investor FIA, para entender estrutura, processos de investimentos, diferenciais, e o segredo por trás da estratégia do XP Dividendos FIA que já rendeu 23,51% em 2022 – contra um Ibovespa de 7,13%, confira a seguir.

O Núcleo de Ações da XP Asset

Tendo iniciado como um clube de investimentos chamado “Clube Investor” a história da XP Asset Management tem um vínculo direto com o atual núcleo da Renda Variável. A semente foi plantada com a criação do clube em 2005 e hoje a XP Asset conta com mais de R$ 138 bilhões em ativos sob gestão. São mais de 143 profissionais de investimentos segmentados em diversas plataformas: Renda Variável, Multimercados Macro, Renda Fixa, Fundos Imobiliários (FIIs), Private Equity, Infraestrutura, Crédito Estruturado, Situações Especiais, FIDCs e Fundos de Fundos.

O núcleo de Renda Variável da XP Asset é responsável por cerca de R$ 2,5 bilhões e possui 12 pessoas ligadas à gestão, onde Marcos Peixoto é o gestor principal, e conta com 1 trader, e mais 10 analistas segmentados de acordo com os principais setores da bolsa: Consumo & Varejo, E-commerce, Tecnologia, Energia & Saneamento, Óleo e Gás, Mineração e Siderurgia, Papel e Celulose, Saúde, Financeiro, Alimentos e Bebidas, entre outros.

Em relação à tomada de decisão, apesar de o voto de minerva ser do Marcos Peixoto, todos analistas participam dos comitês. Neles, junto com o gestor, cada analista possui espaço para compartilhar ideias de investimentos, e também participam da tomada de decisão. A voz ativa e participação, são componentes característicos da gestão do núcleo de Renda Variável da XP Asset.

Com um histórico relevante, o processo de gestão busca a formação de (i) um portfólio concentrado e agnóstico, com (ii) posições de longo prazo e (iii) táticas, através de (iv) critérios de seleção que busca através da alta convicção, oportunidades com liquidez adequada, alinhada ao timing de mercado e gestão de risco através da delimitação de limites de posição.

O processo começa a partir de uma análise das mais de 350 listadas na bolsa de valores, são selecionadas ações com liquidez diária média de R$ 10 milhões, e a partir de uma analise fundamentalista, inicia-se a geração de ideias ,buscando (i) negócios de qualidade, empresas que estejam passando por mudanças estruturais e que apresentem (ii) boas perspectivas de crescimento, (iii) múltiplos atrativos e ativos com potencial (iv) revisão de lucro.

Todo processo de gestão é replicado para duas estratégias principais: o XP Investor FIA e o XP Dividendos FIA, conheça os fundos a seguir.

O XP Investor e a gestão matricial

Dentro da filosofia de gestão, a XP Asset busca por empresas que possuam boa assimetria de risco e retorno na bolsa, e suas estratégias são refletidas em 2 fundos principais o XP Investor e o XP Dividendos, o primeiro, se tratando da estratégia “flagship”, se desdobra em outros fundos, tendo como base a seleção de ativos já realizada, mas se diferenciando de acordo com a proposta da estratégia em questão.

O fundo XP Investor FIA 30 é um fundo de ações classificado como long only, ou seja, opera apenas comprado e busca superar o Ibovespa por meio de uma análise fundamentalista. A estratégia é aberta para investidores em geral, possui aplicação mínima de R$ 10.000,00 e o prazo de liquidez do fundo é D+31.

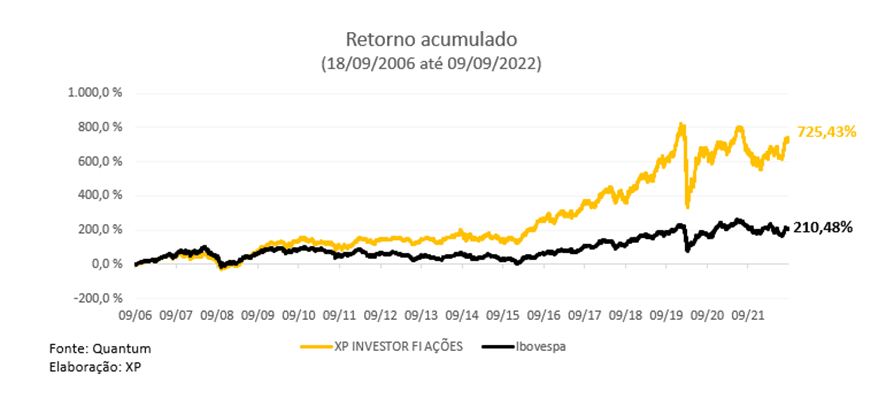

Desde seu início em novembro de 2006, o fundo acumula um retorno de 725,43% contra o Ibovespa que variou 210,48% para o mesmo período. Em relação à diversificação de ativos no portfólio, a carteira tem em média de 15 a 20 posições. E em relação ao tamanho: uma posição pequena no portfolio de Renda Variável da XP Asset tem de 3% a 5% do total, posições médias entre 5% e 8% e posições grandes, entre 10% e 15%. A exposição máxima a um único ativo é de até 20%.

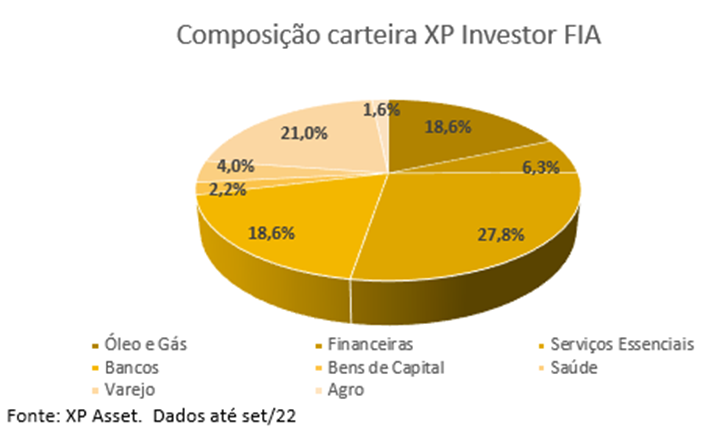

Ainda em relação ao portfólio, como é possível ver no gráfico acima, existe uma diversificação relevante setorial, a maior exposição é ao setor de Serviços Essenciais (Utilities) (27,75%), seguido de Varejo (21,04%), Bancos (18,55%), Óleo e Gás (18,53%), Financeiras (6,33%), Saúde (3,97%), Bens de Capital (2,19%) e por fim, Agro (1,64%).

Com uma característica agnóstica em relação a setores, o fundo não possui restrição de exposição. Características como boa governança, saúde financeira e valuation são decisivos na tomada de decisão, além do processo de investimento mencionado anteriormente. Desse fundo, outras estratégias são derivadas como:

XP Long Biased: que se busca replicar a posição comprada do XP Investor FIA, mas conta com maior liberdade direcional, podendo ter uma exposição liquida entre 20% e 120%. Além de ter flexibilidade de construir posições vendidas de short e operações de hedge em proteção. Desde seu início em 2013 o fundo apresentou um retorno de 270,84% contra 109,66% de variação do CDI. O fundo é aberto para investidores em geral e tem aplicação mínima de R$ 10.000

XP Ibovespa ativo: busca a reponderação do índice Ibovespa, onde a gestão ativa vai definir o tamanho das posições das empresas que compõem o índice Ibovespa no book. O tamanho da posição das ações do fundo é definido através da perspectiva de valorização das ações que compõem o índice. Desde seu início em 2017 o fundo apresentou um retorno de 69,62% contra 51,02% de variação do Ibovespa. O fundo é aberto para investidores em geral e tem aplicação mínima de R$ 500,00.

O fundo XP Long Term Equity FIC FIM está e permanecerá sob gestão do time do Peixoto, agora com o mesmo mandato que o XP Investor FIA.

XP Dividendos FIA

Lançado em outubro de 2012, o XP Dividendos FIA é um fundo long only que segue toda análise proprietária do XP Investor, com um diferencial relevante: o fundo conta com um filtro adicional que busca empresas resilientes, defensivas, pouco expostas a fatores macroeconômicos e que estejam bem precificadas. Como consequência dessas características é possível encontrar empresas boa pagadoras de dividendos.

Na média o fundo possui um dividend yield alto, mas essa não é prerrogativa final para que as empresas entrem no portfólio, dentro do processo de gestão há um alto foco no ganho de capital. A estratégia é aberta para investidores em geral e possui aplicação mínima de R$ 1.000,00. O prazo de liquidez do fundo é D+3.

Desde seu início em 2012, o fundo acumula um retorno de 216,46% contra o Ibovespa que variou 90,38% para o mesmo período. No gráfico, também temos a variação do IDIV, Índice de Dividendos da B3 que variou 122,36% para o período analisado. No ano de 2022 em meio as incertezas do cenário macroeconômico e ativos de risco, o fundo teve uma variação de 24,60% até o dia 12/09/2022 contra 8,19% do Ibovespa.

Em relação ao portfólio, como é possível ver no gráfico acima, existe uma diversificação relevante setorial, a maior exposição é ao setor de Serviços Essenciais ou Utilities (32%), seguido de Varejo (18,4%), Bancos (17,1%), Óleo e Gás (11,1%), Financeiras (6,9%), Saúde (4,1%) e Bens de Capital (2,5%), uma carteira setorialmente similar à do XP Investor.

Dentro da característica de resiliência, consolidação e baixa exposição às mudanças macroeconômicas, o setor de commodities tende a não se enquadrar. Entretanto, em um movimentando “de exceção” de acordo com a visão do gestor, é a primeira vez em mais de 10 anos de existência do fundo, que a Petrobras entrou na carteira. A respeito dessa temática abordaremos a seguir.

Uma gestão diferenciada em 2022

Se tem uma forma de explicar os desafios e incertezas de 2022 em número, basta trazer os retornos dos ativos de risco até 31 de agosto, as bolsas globais amargam retornos negativos acima de 15% (S&P 500 -17,02%, Nasdaq 100 -24,80%), o Ibovespa, impulsionado pelas commodities navegou na contramão, mas ainda assim, apresentou retornos de 4,58% neste ano. Entretanto, com uma exposição menor aos ativos que impulsionaram a alta da bolsa brasileira (em especial commodities), nossa amostra interna de fundos de ações caracterizados como long only apresentaram um retorno de 2,12% até agosto desse ano, após passar boa parte do ano no negativo.

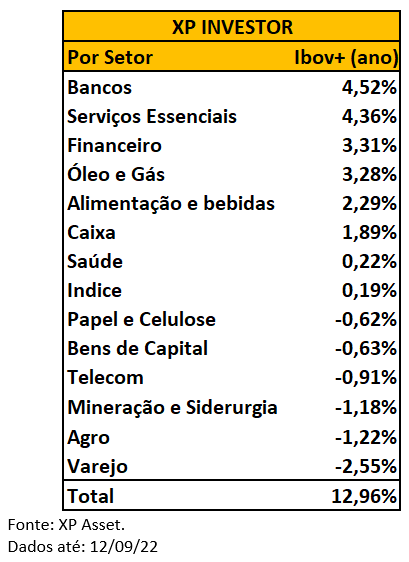

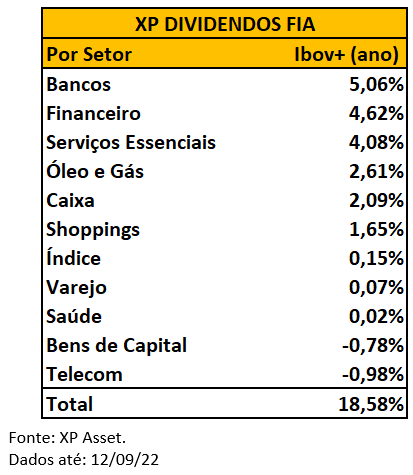

Por outro lado, quando olhamos para a performance do XP Dividendos e do XP Investor FIA, os fundos apresentam um retorno de 23,52% e 18,82% respectivamente em 2022. Ao analisar a performance por setor, é possível identificar a origem dos ganhos positivos desses fundos no ano: o setor bancário, financeiro, serviços essenciais (utilities) e óleo e gás são as maiores atribuições positivas para o ano de 2022.

O fundo teve um retorno de Ibovespa + 18,58%, ou seja, se o Ibovespa no ano foi cerca de 4,48%, a performance dos setores foi relativamente a mais, como o caso de Bancos apresentando Ibovespa + 5,06% ou a menos, no caso do Telecom com uma variação de Ibovespa – 0,98%;

Apesar da similaridade das carteiras do XP Investor e XP Dividendos, tanto na alocação, quanto na atribuição de performance no ano, quando analisamos a soma da participação dos setores de Serviços Essenciais (Utilities), Bancos e Financeiro, é possível ver que existe uma diferença na exposição das estratégias ao longo dos anos. Exceto em dezembro de 2014 quando as posições se invertem por um curto período, dentro do portfolio do XP Dividendos é possível ver maior exposição nesses setores. Além disso as exposições começam a se aproximar a partir de 2021.

A segunda exceção ocorre justamente, ao longo do ano de 2021, após um aumento de exposição as empresas ligadas ao setor de Oléo & Gás, que não tende a aparecer na carteira do XP Dividendos, devido as suas características e sensibilidade ao cenário macro como um todo.

Como é possível ver no histórico de alocação no setor de Óleo & Gás dos fundos, dentro do XP Dividendos (linha amarela) só apareceu em três períodos, entre março de 2016 e junho de 2017, voltando a aparecer entre outubro de 2017 e abril de 2018, e por último a partir de janeiro de 2021. No XP Investor (linha laranja), a presença de alocação do setor foi mais recorrente, e sempre com maior representatividade do que no XP Dividendos.

A respeito do desempenho positivo do “book” do setor Óleo e Gás em 2022 dentro do XP Dividendos, foram as ações da PETR4 que se destacaram, confira a seguir o panorama desse papel em 2022.

PETR4: um ano dos dividendos recordes

Presente na carteira do XP Dividendos, Marcos Peixoto, gestor do núcleo de ações da XP Asset reforça que é a primeira vez que a PETR4 entra no portfolio do fundo em questão. Durante o episódio #78 o gestor também pontua que vê perspectivas positivas para o papel – e que foi a olhando para os preços e relação risco x retorno, que essa empresa entrou para o portfolio do fundo.

Entretanto, não foi apenas no portfolio do XP Dividendos que a PETR4 apareceu pela primeira vez: os dados são da 35ª edição do Índice Global de Dividendos da gestora Janus Henderson, apontaram as ações da Petrobrás como a “maior pagadora de dividendos do mundo”. A petrolífera foi a única empresa brasileira a figurar na lista das 10 maiores pagadoras de dividendos após distribuir aos seus acionistas US$ 9,7 bilhões no segundo trimestre de 2022.

Além disso, ao analisar a carteira histórica do IDIV, é possível perceber que as commodities ligadas à energia passam a fazer parte do portfolio com maior frequência a partir de 2022. Em resumo, uma nova politica de distribuição de dividendos da estatal, combinada à uma saúde financeira robusta, resultado da alta do preço do petróleo resultou em pagamentos recordes de dividendos.

Confira se ainda vale a pena investir nas ações da PETR4

Por fim, com a alta pressão inflacionaria ao redor do mundo, as ações voltadas a crescimento passaram por uma forte correção de preços ao longo de 2022. A aperto monetário por parte das economias mais desenvolvidas, impactou diretamente no custo de capital e perspectiva de crescimento dessas empresas. Como consequência, vimos forte volatilidade nos ativos de risco e uma queda acentuada nos fundos de ações aqui no Brasil.

Entendemos a importância da diversificação, e de se ter uma gestão ativa capaz de identificar boas oportunidades e fazer posicionamentos estratégicos. Por isso reforçamos a nossa visão otimista para a alocação em bolsa no Brasil, além de entender que apesar da volatilidade que o período eleitoral e seus desdobramentos possam causar, ainda existem excelentes oportunidades de alocação.

Investindo seu FGTS com a XP Asset

Em breve investidores que possuem alocação em um Fundo Mútuo de Privatização (FMP) poderão realizar a portabilidade dos seus recursos para a gestão do XP Investor. Na mesma linha da gestão matricial, em breve serão lançados dois fundos FMP carteira livre, que diferente da modalidade lançada recentemente com definição de monoativo (FMP Eletrobrás) , essa nova modalidade terá uma gestão ativa. O primeiro fundo será puramente de ações exatamente igual o XP investor Fia, já o segundo fundo balanceado com até 49% dos seus recursos em ativos de renda fixa, via títulos públicos federais e o restante (51%) seguindo o XP Investor FIA.

A opção estará disponível apenas para investidores que já possuem investimentos em um FMP, além disso é necessário respeitar o prazo mínimo de 6 meses para efetuar a portabilidade. Consulte o assessor vinculado a sua conta para obter mais informações.