Um dos principais temas da renda fixa recentemente foi o aumento expressivo da taxa da NTN-B com vencimento em agosto de 2022, sobre o qual escrevemos há um mês. Em questão de semanas, vimos o prêmio subindo de cerca de IPCA + 5% para IPCA + 22%. O principal motivo por trás do movimento foi a PEC dos Auxílios, com potencial deflacionário no curto período até o vencimento do título.

Risco de reinvestimento

Um fator importante ao se falar sobre títulos de prazos curtos é o risco de reinvestimento, sobre o qual também discorremos no relatório citado acima. De maneira resumida, trata-se do risco que o investidor corre ao escolher prazos menores do que o horizonte de tempo dos seus objetivos, podendo se deparar com condições de taxas piores no momento da reaplicação dos recursos que recebe quando ocorre o vencimento dos seus títulos. Ou seja, seu título de curto prazo vai vencer e, quando isso acontecer, você precisará reaplicar esse montante (caso não tenha um objetivo predefinido). Esse risco se eleva em momentos de taxas historicamente altas, como atualmente.

Entendendo conceitos

Para melhor entendimento deste relatório, acreditamos ser importante conhecer alguns conceitos:

- NTN-Bs: são títulos públicos indexados à inflação, medida pelo IPCA. Investindo nesses papéis, você se torna um credor do governo, ou seja, empresta dinheiro para o governo, por isso são considerados seguros do ponto de vista de risco de crédito. Ela garante um retorno acima da inflação, caso levada até o vencimento.

- Ressaltamos que, caso o ativo não seja mantido até o vencimento, poderá sofrer oscilações no valor nominal devido à marcação a mercado, ocasionando ganho (ágio) ou perda (deságio) no papel.

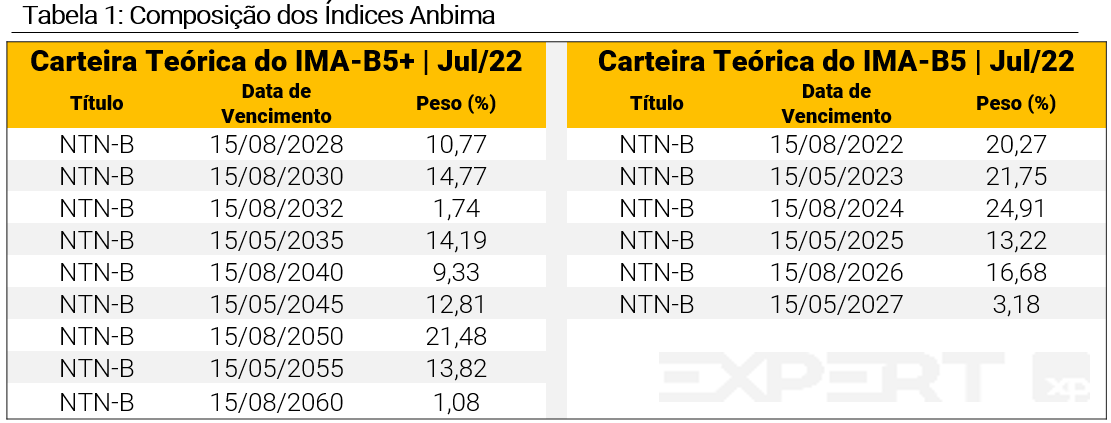

- Os índices IMA-B, IMA-B5 e IMA-B5+ são compostos por títulos públicos indexados à inflação, medida pelo IPCA (NTN-B’s). A diferença entre eles é a composição dos índices:

- O IMA-B5 possui apenas NTN-B’s com vencimento até 5 anos.

- O IMA-B5+ possui apenas vencimentos iguais ou maiores do que 5 anos.

- O IMA-B possui NTN-B’s de todos os vencimentos na sua composição.

Atualmente, a composição das carteiras teóricas IMA-B5 e IMA-B5+ são as seguintes:

Estudo de rentabilidade

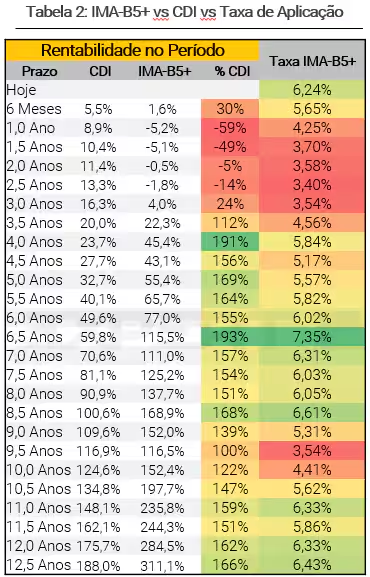

O Gráfico 1 mostra que a rentabilidade do IMA-B5+ acumulada desde 2010 supera de maneira significativa o CDI, mas na Tabela 2 é possível perceber que os retornos são melhores quando investimentos são feitos a taxas mais altas no momento da aplicação.

O CDI apresentado no gráfico abaixo se refere ao acúmulo do CDI no período. Ou seja, desde janeiro de 2010, o CDI somou 188%.

Para melhor entendimento da tabela, vamos a um exemplo: uma pessoa que aplicou no IMA-B5+ há quatro anos fez o investimento a uma taxa de IPCA + 5,84% (em média). Desde então, o índice teve um retorno de 45,4%, equivalente a 191% do CDI do período, que por sua vez foi de 23,7%.

Para investimentos feitos a taxas acima de IPCA+5,5% (em verde acima), o retorno médio de 2010 até hoje foi de aproximadamente 150% do CDI. No mesmo período, os investimentos que perderam do CDI (em vermelho) foram realizados à taxa média de IPCA + 4% no momento da aplicação.

O ideal é, portanto, evitar concentração somente em títulos curtos e diversificar prazos. Neste sentido, pode surgir a dúvida se, neste momento de incertezas globais e no nosso mercado brasileiro, é o momento de buscar títulos de prazos mais longos.

A importância de investir em momentos bons

Talvez soe óbvio, mas ajuda muito quando tomamos as nossas decisões de investimentos em momentos bons. Mas o que são eles?

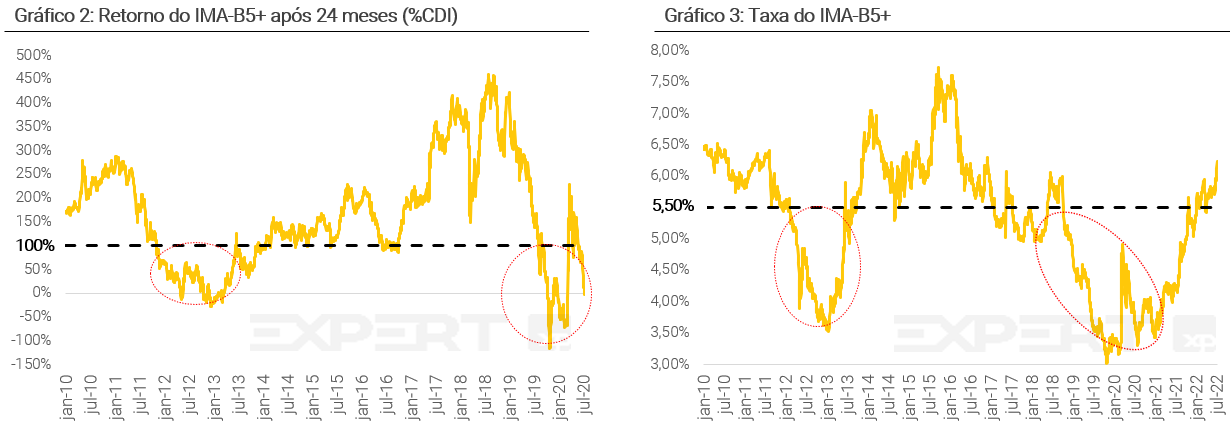

De acordo com estudo que fizemos, é possível observar que os piores retornos para quem investiu no IMA-B5+ em janelas de dois anos de investimento (sendo, portanto, resgatados antes do vencimento) ocorreram para as aplicações dentro do intervalo de 2012 até 2014, e também no intervalo do final de 2019 até o meio de 2020.

Esses momentos foram marcados por taxas baixas nos títulos, como é possível ver no Gráfico 3. Nesses períodos, o rendimento de 100% do CDI superou o retorno de carteiras IPCA+ de vencimentos longos, IMA-B5+ (Gráfico 2).

Outro ponto relevante é que aplicações em períodos de estabilidade da taxa Selic e que antecedem ciclos de queda de juros possuem tendência de melhores ganhos nos títulos longos após dois anos de investimento, como ocorreu em investimentos realizados em 2011, 2016 e 2018.

Hoje o mercado precifica que entraremos em um período de estabilidade da Selic em breve. Historicamente, as sinalizações de que o ciclo de alta de juros acabou geraram alívio nas taxas de juros futuros. Ou seja, aplicações em títulos de vencimentos de médio a longo prazo tendem a se descolar positivamente do rendimento do CDI no meses seguintes ao fim da alta de juros, se valorizando à medida em que o CDI cai.

É o momento de títulos mais longos?

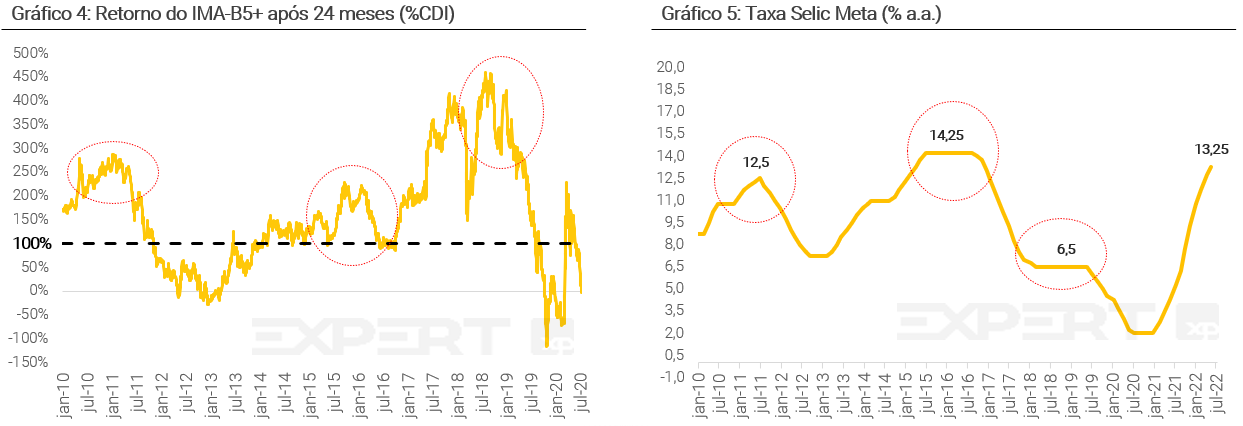

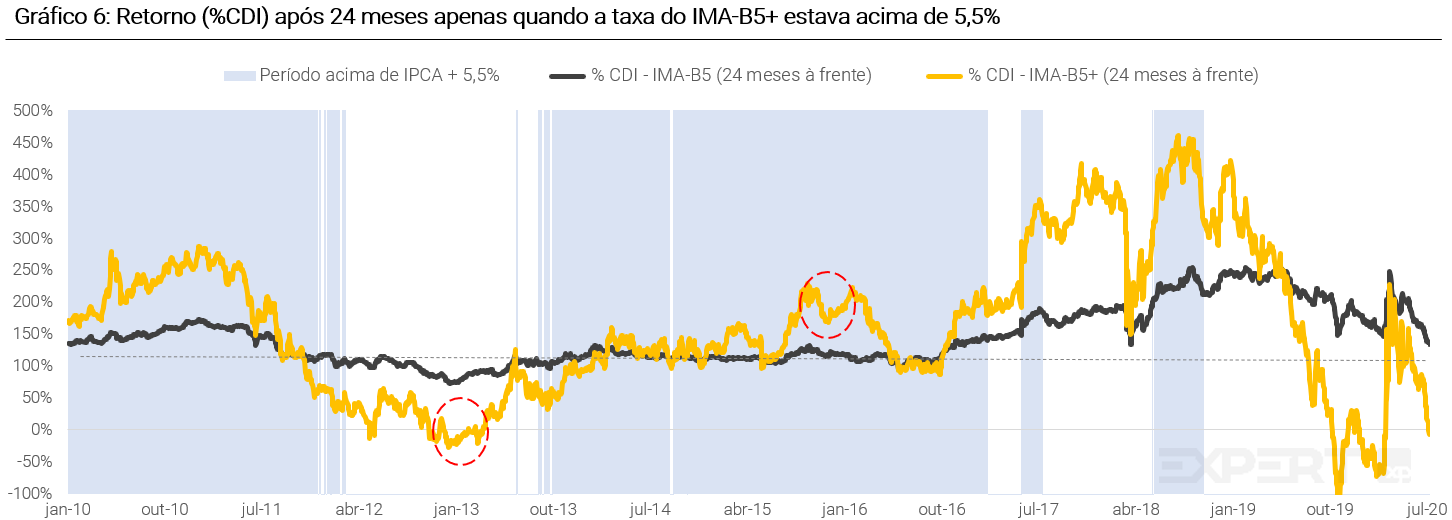

O gráfico abaixo mostra o retorno (em % CDI), após 24 meses, do investimento realizado no IMA-B5+ e no IMA-B5. As áreas destacadas em azul indicam que, naquela data, a taxa de aplicação estava acima de IPCA + 5,5%. Já as curvas amarela e preta mostram quanto foi o rendimento dois anos depois de cada uma das datas indicadas.

Por exemplo, no ponto circulado em vermelho mais à esquerda no Gráfico 6 mostra que um investimento realizado na carteira teórica do IMA-B5+, com taxas abaixo de IPCA + 5,5% em janeiro de 2013, rendeu abaixo de 100% do CDI após 24 meses de aplicação. Já no ponto destacado à direita, mostra o mesmo investimento (em IMA-B5+) feito em janeiro de 2016, a uma taxa superior a IPCA+ 5,5% (área azul), e que, 24 meses depois, teve rendimento de 175% do CDI do período.

Nas áreas do gráfico em azul que delimitam momentos que as taxas de juro real estavam acima de 5,5% ao ano, fica nítido que o rendimento dos títulos longos IPCA+, marcados a mercado, renderam acima do CDI após dois anos.

A média do retorno do IMA-B5+, após 24 meses, quando a taxa na aplicação estava acima de IPCA+5,5%, foi 180% CDI. Para o IMA-B5, nos mesmos períodos, a média foi 135% do CDI. Ou seja, historicamente, aplicações em títulos mais longos teve rendimento mais alto após dois anos.

Como a taxa do IMA-B5+ de hoje está acima de IPCA + 6%, tomando como base o estudo de dados históricos, acreditamos que faça sentido alongar os investimentos da carteira de títulos públicos indexados ao IPCA para prazos acima de cinco anos.

Mas atente-se: o prazo indicado para o investimento irá depender da estratégia de diversificação de portfólio e perfil de investimento de cada investidor. Além disso, o desempenho passado do título não garante o mesmo comportamento no futuro, sendo apenas uma indicação do que pode acontecer, e variações negativas poderão ocorrer no curto prazo. Por fim, o risco é mais alto quanto mais longos são os títulos.

Qual é a oportunidade?

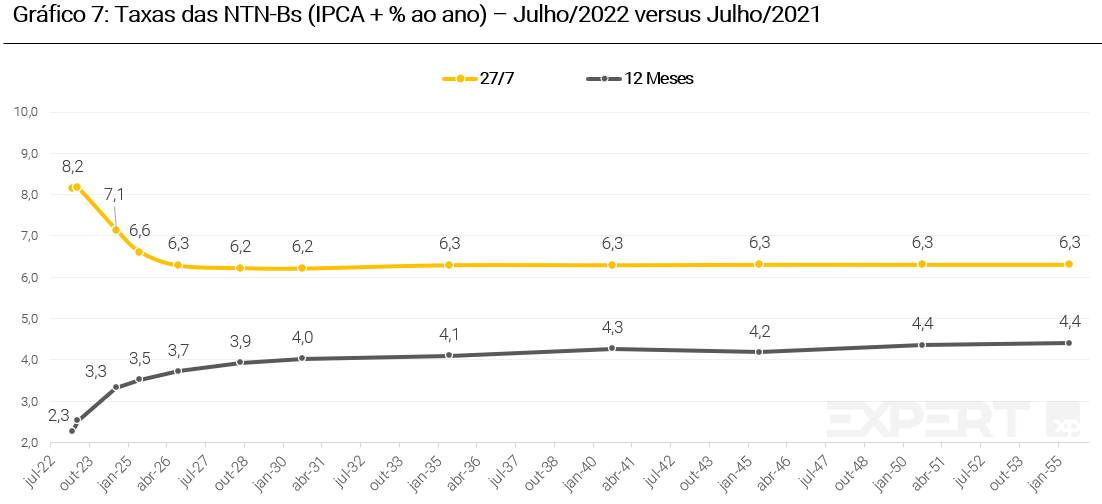

Em apenas 12 meses, os títulos públicos, cujas taxas são usadas como base para o restante das aplicações de renda fixa privada, abriram a possibilidade de fixar rentabilidades de 6% acima da inflação por prazos relevantes.

Além disso, há a possibilidade de venda antecipada com retornos acima do CDI, como mostrado anteriormente – mas há risco de a oportunidade não ocorrer, uma vez que depende de condições de mercado. Portanto, o recomendado é que os investidores ao menos possam manter a aplicação até o vencimento, caso a janela de oportunidade não se concretize.

Nossa sugestão

Se o cenário apresentado parece fazer sentido para a estratégia e perfil do investidor, o título de prazo mais longo que recomendamos atualmente por apresentar boa relação risco-retorno é a NTN-B 2035, que está indicada em nossa lista de ativos recomendados. Vale destacar, no entanto, que outros vencimentos podem fazer parte da carteira, caso estejam alinhados aos objetivos e perfil de risco do investidor e que os riscos sejam compreendidos.

Além disso, a renda fixa privada oferece atualmente oportunidades de taxas suficientemente altas para se cogitar revisões de estratégias de portfólio, incluindo diversificação em diferentes emissores e alongamento de prazos acima de três anos, caso o horizonte de investimento da carteira seja de longo prazo. Ou seja, atentando-se ao perfil de investidor e riscos.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)