Semanalmente, aos sábados, um novo episódio do Outliers é divulgado nos agregadores de podcasts. Até aí, sem novidades. As boas novas são que os episódios passaram a ser transmitidos também em vídeo no Youtube da XP e que o time de analistas da XP passou a cobrir esses episódios para serem publicados em um relatório, como esse, que se aprofunda mais ainda em informações e detalhes sobre a gestora e/ou sobre o(s) fundo(s) discutido(s) em cada episódio. Nosso objetivo é ir mais fundo para ajudá-lo na análise desses produtos, por isso apresentamos o “Indo a Fundo no Outliers”.

Aproveitaremos a grande qualidade dos assuntos abordados e escolheremos um para analisarmos a fundo. No caso desta versão discorremos com mais detalhes sobre as três diferentes estratégias em ações da gestora Moat Capital, que tem como sócios fundadores Luiz Aranha e Cássio Bruno, que foram os gestores recebidos no 48° episódio do Outliers.

Conheça com mais detalhe a filosofia de investimento da Moat e a estratégia dos fundos Moat Capital Equity Hedge, Moat Capital e Moat Capital Long Bias.

Conheça a Moat Capital

Foi em 2014, durante um ano desafiador para o cenário macroeconômico brasileiro que a Moat foi fundada. Ano de eleições, juros altos, inflação fora da meta, em partes um cenário muito parecido com o que temos hoje, exceto pela quantidade de empresas listadas, pois o maior número de opções atualmente gera maiores oportunidades de investimentos e diversificação para o gestor.

Porém, naquele período a quantidade de dinheiro dos fundos era maior do que o mercado tinha capacidade para absorver, gerando um cenário de iliquidez, que exigia dos gestores experiência para montar estratégias que pudessem capturar boas oportunidades naquele período. Diante de todos esses desafios, Cassio Bruno, Luiz Aranha, Marcelo Romeiro e Rodrigo Carrera se juntam para fundar a gestora com a sua primeira estratégia, o fundo Moat Capital – a estratégia long only da casa que detalharemos a seguir.

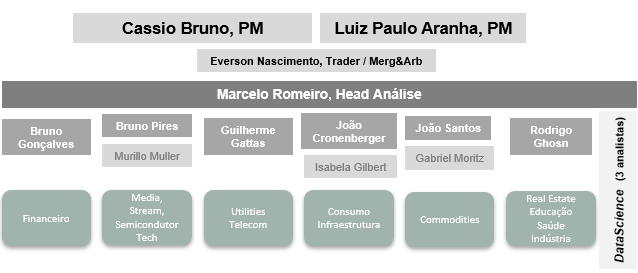

Atualmente a gestora conta com 27 profissionais dentro do seu comitê executivo, envolvendo as áreas de investimentos, operações e relações com investidores. O time de gestão, que envolve tanto análise qualitativa quanto quantitativa, é composto por 16 pessoas, sendo 3 analistas focados em data science.

“Não é pitaco. A gente gere junto, toma risco junto.”

Cassio Bruno

Sendo uma casa multiestrategia em ações, a análise dos ativos é realizada em um único time, que tem como responsáveis Cassio Bruno e Luiz Aranha, gestores que além de possuírem vasta experiência de mercado, também possuem uma longa trajetória juntos; desde o período da escola, faculdade, e até mesmo uma passagem pelo Banco Votorantim em meados de 2005.

Em termos de estruturação, cada analista fica responsável por montar estratégias intersetoriais sob a supervisão dos gestores e head de análise, possuindo protagonismo na geração de ideias e recomendações de investimentos. Atualmente são cerca de 230 empresas cobertas, sendo 146 no Brasil e 84 em âmbito global.

Cassio Bruno reforça no episódio do Outliers que a troca de ideias na gestão é realizada de forma estruturada, ouvindo todo o time e levando em consideração a visão de todos analistas. Ele ainda pontua que as discordâncias possuem papel importante na análise, uma vez que os pontos de concordância ou discordância são traduzidos em maior ou menor exposição dos ativos dentro do fundo. Abaixo estão representados os integrantes do Comitê de Gestão:

Através da multidisciplinariedade e experiência do time, é possível buscar entender profundamente as investidas, onde são construídos fóruns para que seja possível a contribuição de todos em uma melhor gestão. Se de um lado temos a gestão unificada, do outro temos a montagem dos portfólios de acordo com os objetivos e perfis de cada produto, que ao todo são quatro: um fundo long only, um fundo long biased e outro equity hedge, além do veículo em versão previdência o Moat Prev XP Seg FIC FIA. A seguir detalhamos um pouco mais sobre cada fundo e suas estratégias e abordagens.

Moat Capital FIA

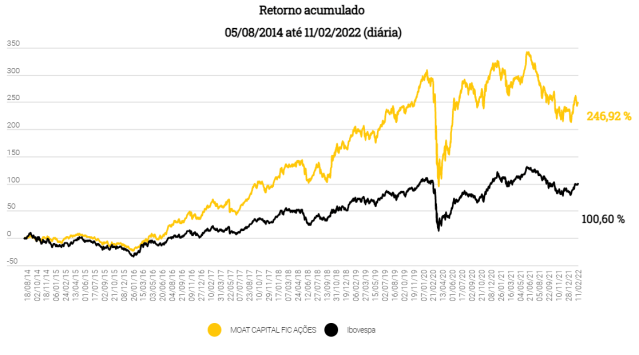

Sendo o primeiro fundo lançado pela casa, o fundo Moat Capital representa a sua estratégia “long only”, ou seja, mantem no mínimo 67% do portfolio comprado em ações, podendo chegar ao máximo de 100%. Quando este fundo não está totalmente investido, a parcela remanescente fica alocada em caixa, em títulos públicos federais pós fixados. O objetivo é superar o Ibovespa no longo prazo, e como podemos ver no gráfico abaixo, isso tem acontecido desde o seu lançamento em agosto de 2014. O fundo acumula quase 247% de retorno contra os 100,6% que o Ibovespa retornou no mesmo período.

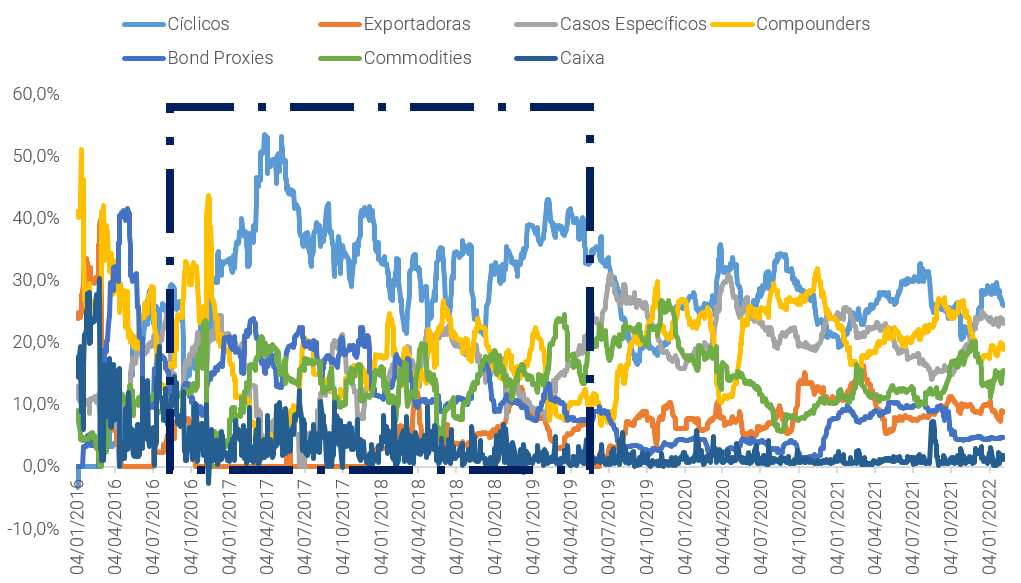

O foco de análise dos gestores é no micro de cada empresa, porém, sabendo que o macro possui grande relevância, os gestores montam sua exposição setorial de acordo com os ciclos econômicos. Abaixo podemos observar o impacto dos diferentes ciclos na exposição por setor e também no caixa do fundo.

Na imagem acima em destaque temos a evolução setorial por temas do fundo, onde o primeiro grande ciclo pode ser vinculado ao período pré impeachment da ex-presidente Dilma e está situado antes de entrarmos na área retangular pontilhada do gráfico. Perceba que nesse época o caixa do fundo (linha azul escuro) estava apresentando exposições maiores, demonstrando uma postura de “risk off”, ou seja, mais pessimista. Além disso, é perceptível uma maior exposição em empresas denominadas “compounders” (linha amarela), que são empresas líderes de setores, e possuem postura mais defensiva dentro do portfólio.

Dentro do período destacado pelo retângulo tracejado, temos a entrada do ex-presidente Michel Temer, com uma redução gradual do nível de caixa do fundo, aumento da exposição em ativos cíclicos (linha azul clara) e um olhar voltado mais para o mercado externo, através do incremento de ações de empresas exportadoras (linha laranja) dentro do portfólio.

No período seguinte que se inicia já fora do retângulo tracejado, por volta do 2º semestre de 2019, no qual vemos maiores preocupações com a taxa de juros, diminuição das “bond proxies”, que são empresas focadas em gerar retornos previsíveis e por isso possuem maior sensibilidade a taxa de juros. Por outro lado, durante meados de 2020, vemos novamente a maior aquisição das “compounders” de forma defensiva como resposta a crise gerada pela COVID-19.

Esse olhar voltado para o macro que auxilia na diversificação e exposição setorial, é um diferencial da Moat, que tem como foco principal a análise fundamentalista caso a caso, encontrando oportunidades em cada ativo escolhido para compor o portfólio.

A geração de retornos do fundo é resultado de uma estratégia focada na diversificação, onde a exposição máxima por ação é de 15% e os gestores buscam as chamadas assimetrias de mercado para montar posições. Esse monitoramento de oportunidades acontece através de modelos que detectam ativos com grande potencial de valorização, mas que por outro lado apresentem uma perda limitada. Isso vai auxiliar a defender o portfólio que não utiliza derivativos em sua estratégia.

Recentemente a gestora lançou a versão long only previdência, o fundo Moat Prev XP Seguros FIC FIA, que segue a mesma filosofia de investimento do Moat Capital FIA, sendo o único diferencial a flexibilidade para investir até 20% do seu portfolio em ações internacionais.

Assine o Expert Pass e tenha acesso ao Seleção de Fundos XP sobre Renda Variável Brasil

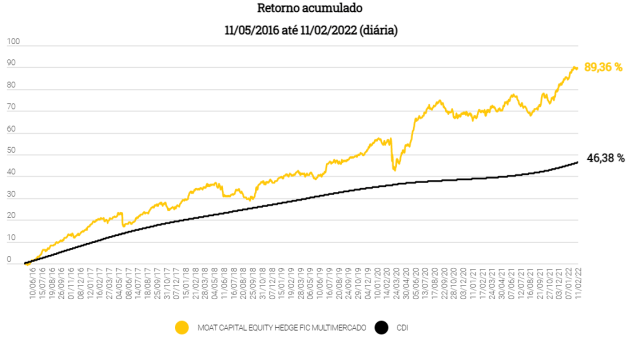

Moat Capital Equity Hedge

Lançado em 2016, este é um fundo multimercado com foco em ações do tipo “long short direcional”, por esse motivo possui tributação de renda variável e passa a não ter incidência do come-cotas semestral. Com o objetivo de entregar um retorno de CDI+5% ao ano no longo prazo, o fundo apresenta um retorno acumulado de 89,36% desde o seu início contra 46,38% do CDI para o mesmo período. Retornos esses gerados basicamente através dos ganhos em valor relativo de ações.

O termo “long” é para se referir a posições compradas. Por outro lado, o termo “short” se refere a posições vendidas. Em sua estrutura, o fundo Moat Equity Hedge tem carteira montada através de pares, onde cada par possui uma posição long e outra short.

Exemplo prático: ao ficar comprado na empresa “X” e ficar vendido no mesmo valor da empresa “Y” vai trazer rendimentos de acordo com o diferencial de preço entre as ações.

O resultado positivo dessa estratégia surgirá se (i) as duas ações se valorizarem, desde que a ação da empresa “X” (ponta comprada) se valorize mais do que a ação da empresa “Y” (ponta vendida); se (ii) ambas ações se desvalorizarem, desde que a queda ação “X” seja menor que da ação “Y”; ou se (iii) a ação “X” se valorizar e a ação “Y” se desvalorizar. Em resumo, o desempenho da “ponta comprada” precisa ser melhor do que o da “ponta vendida”, de forma que o gestor tenha selecionado o melhor caso de valor relativo dentro daquela análise.

Ao todo são 5 macroestrategias utilizadas pelos gestores para capturar oportunidades e obter os melhores resultados para carteira do fundo. São elas:

Intrasetorial: utiliza pares de empresas de mesmo setor;

Intersetorial: combina pares de empresas de setores diferentes;

ClassARB: extrai oportunidades na mesma empresa ou grupo econômico, através de estratégias entre ações preferenciais versus ordinárias, holdings versus subsidiarias, entre outros;

Direcional Alpha: comprado ou vendido em uma única ação;

Direcional Betha: comprado ou vendido em um índice.

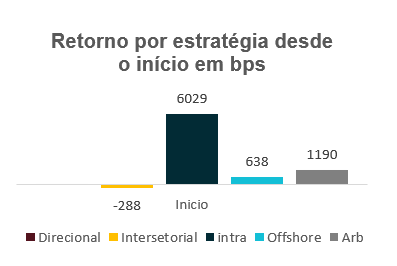

A olhar para o histórico do fundo é possível perceber que a estratégia que mais gerou alpha para o fundo foi a intrasetorial, que combina pares de empresas do mesmo setor, exceto no ano de 2021 onde as posições offshore foram campeãs de rentabilidade, conforme mostra o gráfico abaixo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

Moat Capital Long Bias

Para investidores que desejam ter exposição em fundos com viés comprado em renda variável, porém que podem realizar proteções em momentos adversos, o fundo Moat Capital Long Bias possui essa flexibilidade. Lançado em 2019, o fundo pode operar tanto comprado quanto vendido. Onde o gestor poderá variar essa exposição de acordo com os cenários macroeconômicos e potenciais oportunidades.

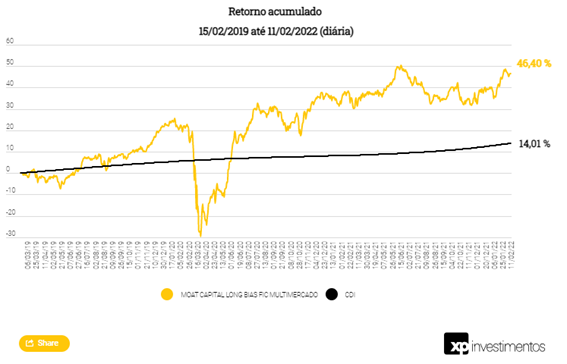

Oferecendo um retorno de 46,40% contra um CDI de 14,01% desde o seu lançamento, o fundo utiliza duas estratégias descorrelacionadas no mercado acionário: long short e o long short estrutural, além de operar comprado e vendido em ações e índices.

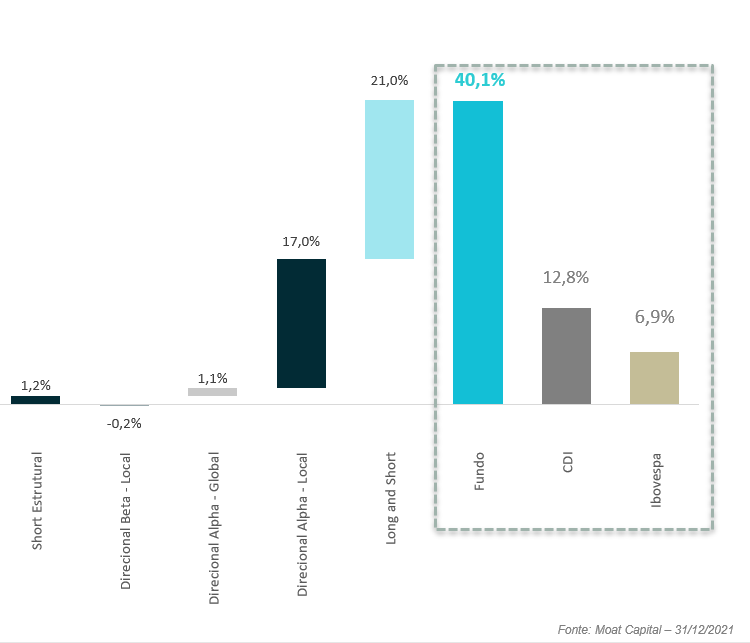

Em linhas gerais, o fundo busca operar comprado para se beneficiar dos ciclos de alta do mercado acionário, e estruturar posições vendidas que gerem defesa, ou até mesmo ganho em ciclos de queda do mercado. A gestora combina uma análise dos fundamentos das companhias acrescentando a leitura dos diversos cenários macroeconômicos para montar posições. Abaixo você poderá conferir o retorno por estratégia até dezembro de 2021:

Ao todo são 4 principais estratégias utilizadas dentro desse fundo, sendo (i) direcional alpha – global e local; (ii) direcional beta; (iii) long short e; (iv) short estrutural. Cada uma delas possui um foco, horizonte e mercado diferente que ao serem combinadas dentro do portfolio irão construir retornos consistentes no longo prazo.

Para quem é investidor de longo prazo e busca fundos com diferentes estratégias em renda variável, a Moat segue se firmando como uma casa expoente, sólida e com opções de produtos consistentes focados em fundamentos.