Nesse relatório nós avaliamos os resultados do 3T21 da Cury, Cyrela, EZTec, Lavvi, Plano&Plano e Trisul. De modo geral, vimos sólidos resultados em todos os segmentos (até mesmo para as incorporadoras de baixa renda) apesar do recente aumento dos custos de construção. Vemos as pressões nas margens brutas das empresas começando a estabilizar, com o aumento no preço das unidades e ajuste de mix de projetos permitindo um alívio marginal nas margens.

- P1 – Vemos a Cury conquistando o P1 nesse trimestre, tendo reportado sólidos resultados e relativamente em linha com as nossas estimativas. O principal destaque foi a sólida recuperação na margem bruta para 38,3% (2,0pp acima do nosso número e +2,2pp T/T), apesar da pressão latente da inflação nos custos. Do lado negativo, despesas comerciais acima do esperado devido ao crescente volume de lançamentos pressionaram seu resultado e levou a um lucro em linha com a nossa estimativa. Adicionalmente, a Cury reportou uma geração de caixa positiva de R$ 65mln, levando a uma posição de caixa líquido de R$ 165mln no 3T21. Nós esperamos uma reação positiva do mercado e reiteramos a nossa recomendação de Compra para Cury, sendo a nossa preferência no setor.

- P2 – Lavvi se aproximando no P2, apresentando um sólido resultado no 3T21, com uma margem bruta robusta de 43,3% (acima dos nossos números e +1.1 p.p. T/T) e forte crescimento de 72,2% A/A na receita (26% acima da nossa estimativa), não demonstrando nenhum sinal de pressão dos custos. Os resultados foram beneficiados principalmente pela performance positiva de vendas do projeto Wonder Ipiranga. No balanço, a Lavvi reportou uma queima de Caixa de R$146mln, devido ao caixa vindo do projeto Versace sendo compensado por desembolsos com compras de terrenos. Dito isso, a Lavvi permanece com uma robusta posição de caixa líquido (alavancagem de -48,7% DL/PL). Em suma, nós vemos os resultados como positivos e reiteramos a nossa recomendação de Compra com preço alvo de R$11,50/ação.

- P3 – Fechando o pódio, a Cyrela reportou bons resultados e acima das nossas estimativas no 3T21, garantindo assim a P3. A companhia reportou uma melhora na margem bruta de 34,7% (+1.8 p.p. vs. XPe; +2.1 p.p A/A) e acima das nossas estimativas, atribuídas ao rápido crescimento no reconhecimento de receita devido a contribuição positiva dos produtos de mais alta renda, que parcialmente compensaram os maiores custos de construção. Adicionalmente, a performance mais forte das suas JV’s também auxiliaram a última linha a ultrapassar a nossa estimativa para o trimestre. No balanço, a Cyrela reportou uma geração e caixa robusta de R$177mln vs. R$87mln no 2T21 (ex-dividendos), levando a uma alavancagem de 5,8% DL/PL, o que vemos como baixa. Esperamos uma reação positive do mercado e reiteramos a nossa visão positive para a ação, com recomendação de Compra e preço-alvo de R$33,0/ação.

Confira nossa visão sobre o resultado de cada empresa

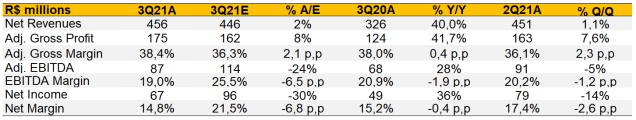

Cury (CURY3) – 3T21: Nadando contra a maré

A Cury apresentou resultados fortes no 3T21 e praticamente em linha com nossas estimativas. O principal destaque foi a sólida recuperação da margem bruta para 38,3% (2,0 p.p. acima do nosso número e + 2,2 p.p. no trimestre), apesar da pressão latente da inflação de custos. Do lado negativo, despesas com vendas acima do esperado devido ao crescente volume de lançamentos, pressionaram seus resultados e fizeram com que seu resultado financeiro ficasse bastante em linha com nossa estimativa. Além disso, a Cury apresentou uma geração de caixa robusta de R$ 65 milhões, levando a uma posição de caixa líquido de R$ 165 milhões no 3T21. Esperamos uma reação positiva do mercado e reiteramos nossa recomendação de compra para Cury, sendo nossa top pick no setor.

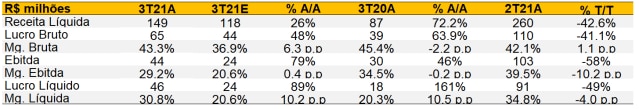

Lavvi (LAVV3) – 3T21: Resultados sólidos impulsionados pelo segmento de alto padrão

Lavvi apresentou resultados positivos no 3T21 com uma margem bruta robusta de 43,3% (bem acima de nossa expectativa e +1,1 pp T/T) e sólido crescimento de receita de 72,2% A / A (26% acima de nossa estimativa), sem sinais de custo pressões. Os resultados foram beneficiados principalmente pelo sólido desempenho de vendas do projeto Wonder Ipiranga. No balanço, Lavvi relatou uma queima de caixa de R $ 146 milhões, uma vez que a entrada de caixa do projeto Versace foi compensada pela aquisição de terrenos. Dito isso, Lavvi continua com uma posição de caixa líquido robusta (alavancagem de ND / Patrimônio de -48,7%). Em suma, vemos os resultados positivos e reiteramos nosso rating de compra e TP de R $ 11,50 / ação.

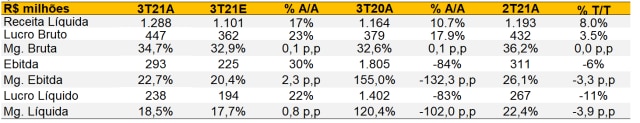

Cyrela (CYRE3) – 3T21: Resultados resilientes de ponta a ponta

A Cyrela apresentou resultados sólidos no 3T21, acima de nossas estimativas. A empresa reportou uma margem bruta melhor e mais forte do que o esperado, de 34,7% (+1,8 pp vs. XPe; +2,1 pp A/A), impulsionada pelo reconhecimento de receita (POC) que aumentou fortemente devido a uma contribuição positiva de produtos com margem superior, que compensaram parcialmente o impacto dos maiores custos de construção. Além disso, o desempenho mais forte de suas JVs também ajudou seus resultados financeiros a superar nossa previsão para o trimestre. No balanço, a Cyrela apresentou robusta geração de caixa de R$ 177 milhões vs. R$ 87 milhões no 2T21 (ex-dividendos), levando sua alavancagem para 5,8% Dívida Líquida/Patrimônio Líquido, que vemos como uma baixa. Esperamos uma reação positiva e reiteramos nossa visão construtiva sobre a ação com rating de compra e preço-alvo de R$ 33,0/ação.

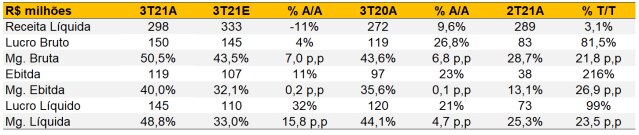

EZTec (EZTC3) – 3T21: Resultado financeiro mais forte do que o esperado impulsionado por uma melhora na margem bruta

A EZTec apresentou resultados fortes e acima das nossas estimativas no 3T21, impulsionado por uma margem bruta acima do esperado, de 50,5% (7,0 p.p vs. XPe; 4,9 p.p T/T) devido a um mix mais favorável de projetos sendo reconhecidos e preços por unidade mais elevados. Por outro lado, a empresa divulgou uma receita líquida mais fraca do que o esperado, em grande parte devido aos dados fracos de vendas (anteriormente divulgados em outubro). Em seu balanço, a companhia registrou um leve consumo de caixa (ex-dividendos) de R$ 37 milhões, impactado pela recompra de ações (R$ 39 milhões no trimestre) da empresa. Dito isso, a EZTec ainda permanece com uma posição de caixa líquido considerável de R$ 1 bilhão. Esperamos uma reação positiva do mercado para a ação e reiteramos nosso rating de compra (preço-alvo de R$ 48/ação).

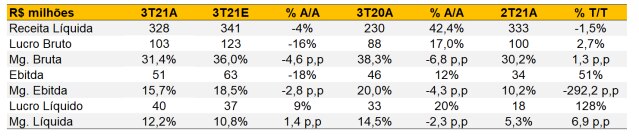

Plano & Plano (PLPL3) – 3T21: Lucro ajudado por resultados financeiros melhores do que nossas estimativas

Plano & Plano registrou resultados neutros no 3T21, impulsionado por um sólido crescimento de receita de 42% A/A, atingindo R$ 328 milhões e ficando praticamente em linha com nossa estimativa de R$ 341 milhões. Embora tenha melhorado levemente de maneira sequencial, sua margem bruta de 31,4% (+1,3 p.p. QoQ) ficou aquém de nossas estimativas para o período, principalmente devido à pressão de custos das matérias-primas. Por fim, o resultado financeiro líquido foi melhor do que o esperado, levando o lucro líquido para R$ 40 milhões (9% acima de nossas estimativas). A empresa também apresentou uma pequena geração operacional de caixa de R$ 533 mil (ex-dividendos), levando sua alavancagem para 30% Dívida líquida/ patrimônio líquido. Portanto, mantemos nossa visão construtiva para a ação no longo prazo e nosso rating de compra e preço-alvo de R$ 10,0/ação.

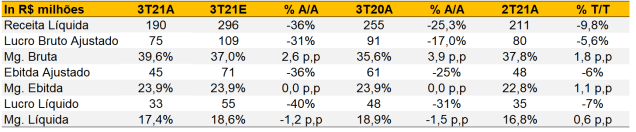

Trisul (TRIS3) – 3T21: Resultados fracos prejudicados por uma receita líquida inferior

A Trisul apresentou resultados fracos no 3T21 em grande parte devido a uma receita líquida abaixo do esperado (-35,6% abaixo de nossa projeção). Apesar de se beneficiar da margem bruta acima do esperado de 39,6% (+2,6 p.p. vs. XPe; +3,9 p.p. A/A), seu lucro líquido foi de R$ 33 milhões (-40% abaixo de nossas estimativas). Destacamos que a margem bruta do 3T21 foi positivamente impactada por um mix mais favorável. No balanço patrimonial, a empresa registrou uma pequena geração de caixa de R$ 19,6 milhões (Dívida Líquida / Patrimônio Líquido de 16%, que consideramos saudável). Embora não vejamos isso como um gatilho para a ação, mantemos nosso rating de compra e preço-alvo de R$ 14,0/ação.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)