Confira todos os resultados do 3T24 da temporada internacional

Relembrando nossa prévia

Em nossa prévia (Prévia da temporada de resultados do 3T24 nos EUA: Fácil, extremamente fácil!), antecipamos uma temporada na qual as empresas americanas facilmente superariam as estimativas dos analistas. Apesar disso, pontuamos que víamos espaço para revisões negativas de guidances, com possíveis decepções do mercado, dadas as elevadas expectativas de crescimento de lucros para o 4º trimestre.

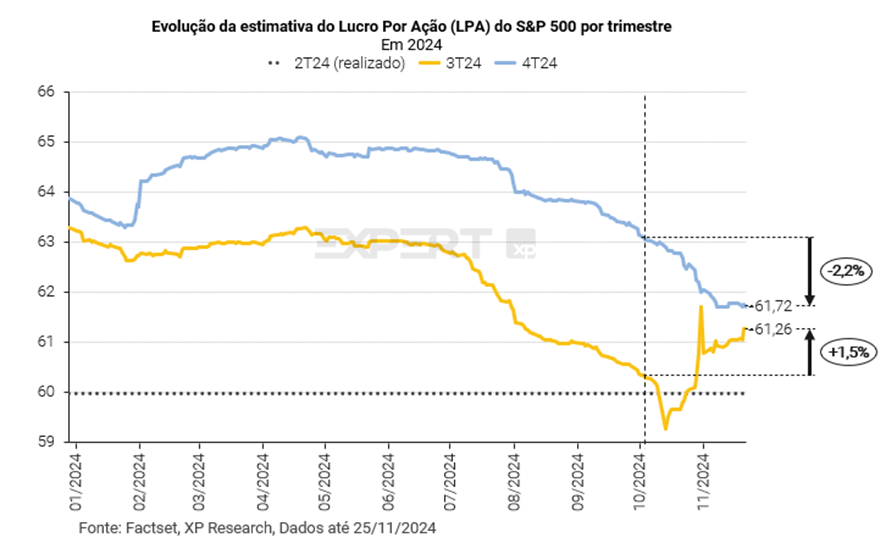

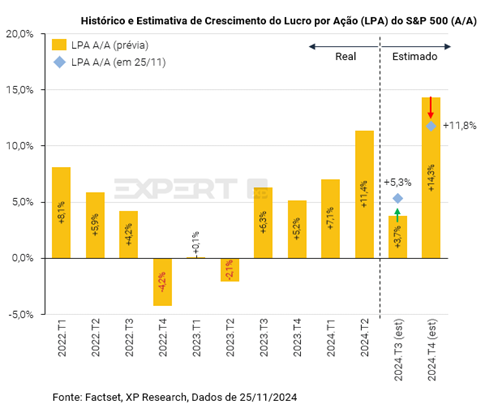

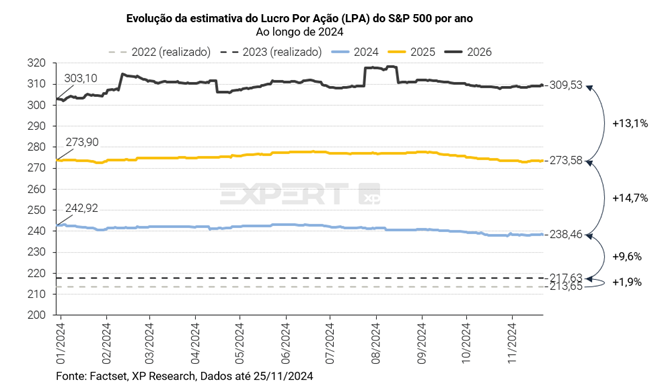

Com 96% das empresas já havendo reportado seus números para o 3º trimestre de 2024, o crescimento do lucro por ação (LPA) do S&P 500 ficou em +5,3%, 160 pontos-base acima dos +3,7% esperados no início da temporada. Este é o quinto trimestre consecutivo de crescimento interanual do LPA, embora tenha apresentado uma forte desaceleração em relação ao trimestre anterior (+11,4%).

Em termos de guidances, muitas empresas adotaram um tom cauteloso e mantiveram suas projeções para 2024, gerando um efeito negativo de -2,2% no LPA do S&P 500 projetado para 4º trimestre, quando comparamos com o número que o mercado tinha no começo de outubro.

Evolução das estimativas

No início da temporada, o mercado tinha a estimativa de um LPA do S&P 500 de US$ 60,36 para o 3º trimestre de 2024. Conforme as empresas foram reportando seus resultados, os números reais foram substituindo as estimativas e o LPA do trimestre encerrou-se aos US$ 61,26 – 1,5% acima.

Assim como na temporada anterior, houve uma revisão baixista do trimestre seguinte (4T2024), ficando 2,2% abaixo do estimado no início da temporada. Atribuímos esse efeito a: i) guidances mais conservadores das empresas em suas teleconferências de resultados e; ii) incertezas em relação aos rumos da economia global, em virtude da incerteza política gerada pelas eleições nos EUA.

Surpresas

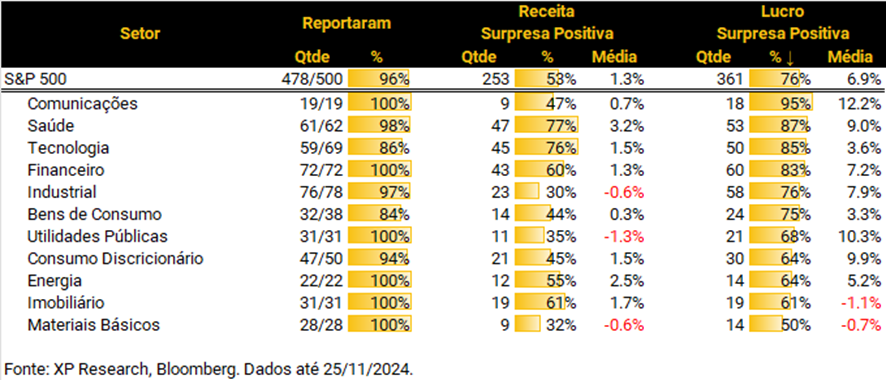

Com 96% das empresas já tendo reportado e 6 dos 11 setores já atingindo 100% de completude vimos:

– Receita: 53% das empresas superaram as estimativas de receita com uma surpresa média de 1,3%. Destaques positivos para: Tecnologia (76% das empresas acima das expectativas e média de +1.5%) e Saúde (77% das empresas acima das expectativas e média de +3,2%). Do lado negativo, os setores Industrial (30% das empresas acima das expectativas e média de -0,6%), Utilidades Públicas (35% das empresas acima das expectativas e média de -1,3%) e Materiais Básicos (32% das empresas acima das expectativas e média de -0,6%).

– Lucros: 76% das empresas superaram as estimativas de lucros com uma surpresa média de +6,9%. Os destaques positivos ficaram para os setores de Comunicações (95% das empresas acima das expectativas e surpresa média de +12,2%), Saúde (87% das empresas acima das expectativas e surpresa média de +9,0%) e Financeiro (83% das empresas acima das expectativas e surpresa média de +7,2%). Do lado negativo, os setores Imobiliário (61% / -1,1%) e Materiais Básicos (50% / -0,7%).

Crescimento

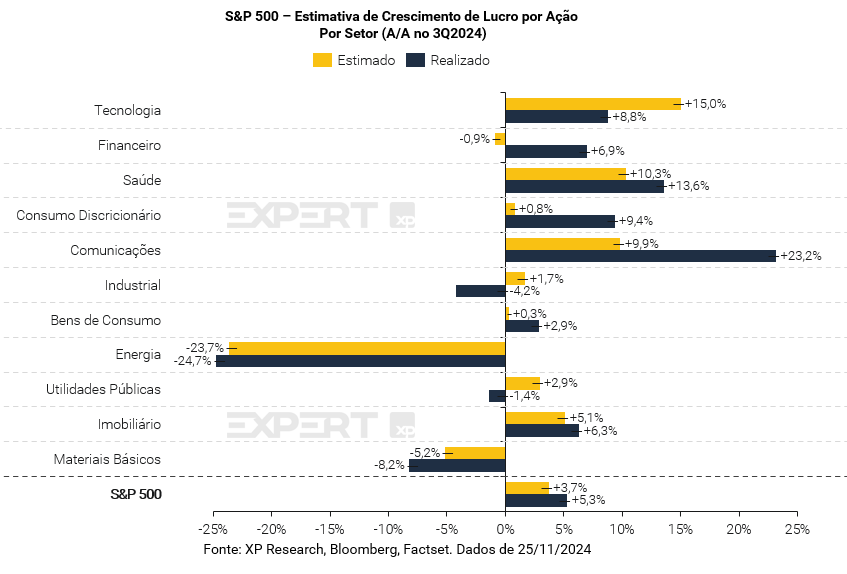

Em termos interanuais, o LPA do S&P 500 cresceu +5,3% % e marcou o 5º trimestre consecutivo de expansão de lucros. Houve, no entanto, uma desaceleração relevante em comparação ao crescimento do trimestre anterior, de 11,4%.

A desaceleração no crescimento de lucros deveu-se a:

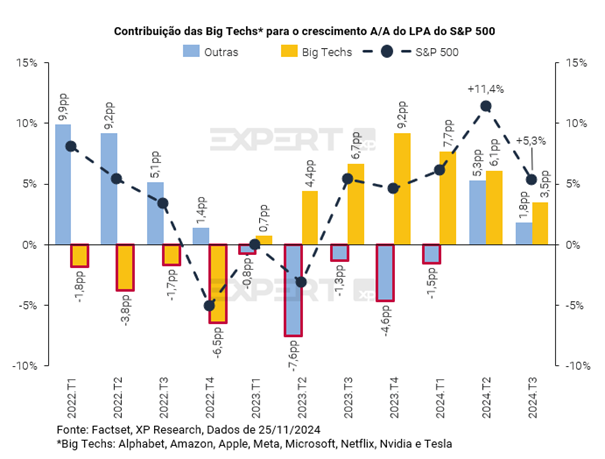

- uma contribuição menor das Big Techs em relação trimestres anteriores, marcando o terceiro trimestre de desaceleração no crescimento dos lucros dessas 8 companhias e;

- uma baixa contribuição das “outras 492” empresas, revertendo uma tendência vista no 2º tri, em função da contração de lucros dos setores de Energia, Materiais Básicos e Industrial.

Olhando para frente

Com relação às estimativas anuais dos lucros do S&P 500, o mercado estima um crescimento de +9,6% em 2024, com uma aceleração para +14,7% e 2025 e +13,1% em 2026. As estimativas de 2024 e 2025 foram revisadas levemente para baixo (menos de 1%) ao longo da temporada, enquanto o número de 2026 manteve-se estável.

Performance Setorial

Com isso, os setores de Comunicações (+23,2% ante expectativa de +9,9%), Consumo Discricionário (+9,4% ante expectativa de +0,8%) e Financeiro (+6,9% ante expectativa de -0,9%) foram os grandes destaques de alta.

Já os setores de Tecnologia (+8,8% ante expectativa de +15,0%) e Industrial (+1,7% ante expectativa de -3,5%) apresentaram as maiores surpresas negativas, e Energia (-24,7% ante expectativa de -23,7%) apresentou a maior contração de lucros em termos interanuais por conta da queda dos preços de commodities energéticas.

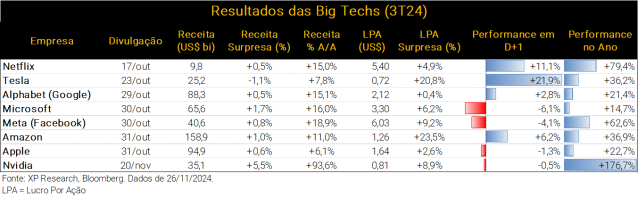

Como comentamos acima, no 3T24 as ações das Big Techs foram responsáveis por uma contribuição menor para o lucro por ação do S&P 500. Apesar disso, a temporada foi de surpresas positivas em todas as 8 empresas, porém as reações do mercado foram mistas, refletindo preocupações com redução na magnitude das surpresas e desaceleração no crescimento interanual (que afetou particularmente Nvidia e Apple).

Tecnologia

- 76% de surpresas positivas na receita;

- 85% de surpresas positivas no lucro.

Durante o terceiro trimestre, o setor apresentou surpresas maiores que no segundo trimestre. Entretanto, em termos de crescimento interanual de lucro por ação, Tecnologia apresentou uma das maiores decepções (+15,0% ante expectativa de +8,8%).

O destaque do setor continua sendo a Nvidia, que mais uma vez superou as expectativas do mercado. A empresa divulgou guidances que vão em linha com as expectativas, mas a desaceleração do crescimento interanual da receita preocupa investidores. Os data centers da Nvidia seguiram apresentando forte crescimento, o que também foi observado em outras companhias como a AMD.

Ainda entre as Big Techs, a Apple apresentou resultados que surpreenderam positivamente, mas enfrenta dificuldades em encontrar novas avenidas de crescimento. A Microsoft, que também apresentou bons resultados, teve impactos positivos do segmento de computação na nuvem.

Entre as fabricantes de chips, a Qualcomm teve seus números impulsionados pelo segmento de serviços automotivos, enquanto a Intel, cujas ações apresentaram volatilidade ao longo do trimestre por rumores de aquisição pela Qualcomm, apresentou guidance de receita acima das estimativas.

Empresas ligadas a serviços de software tiveram resultados mistos. A IBM, por exemplo, foi impulsionada pela aceleração do negócio da Red Hat, que foi adquirido em 2019.

Saúde

- 77% de surpresas positivas na receita;

- 87% de surpresas positivas no lucro.

No início do ano, as provedoras de serviços de saúde enfrentaram um ambiente desafiador em termos de custos. No terceiro trimestre, a UnitedHealth, principal seguradora de saúde dos EUA, conseguiu manter as despesas administrativas mais controladas, porém a alta sinistralidade gerou preocupação nos investidores por colocar em risco a lucratividade da empresa. A CVS teve seu lucro impactado por custos médicos mais altos, enquanto a Walgreens vem sendo afetada por mudanças nos hábitos dos consumidores.

O resultado das farmacêuticas segue fortemente relacionado às aprovações e ao desempenho de vendas de drogas individuais. A J&J, Merck e a belgo-britânica AstraZeneca apresentaram bons resultados, com o denominador comum sendo a forte venda de medicamentos contra o câncer. A dinamarquesa Novo Nordisk conseguiu entregar vendas de medicamento com base em GLP-1 acima do esperado, enquanto as da Lilly ficaram abaixo das expectativas por conta de grandes estoques nas farmácias.

Financeiro

- 60% de surpresas positivas na receita;

- 83% de surpresas positivas no lucro.

O lucro de bancos americanos como JPMorgan, Citigroup, Wells Fargo, Goldman Sachs, Morgan Stanley e Bank of America foi beneficiado pelo segmento de mercados de capitais, com aumento de transações impulsionadas pela queda das treasuries. Margens financeiras seguiram em foco, com intensa competição entre os bancos por depósitos em ambiente de juros ainda elevados. Bancos regionais permaneceram em foco após dificuldades enfrentadas em 2023. No US Bancorp, por exemplo, a decepção na receita ainda pode ser atribuída às perdas com ativos.

Companhias de pagamentos, como American Express, Visa, PayPal e Mastercard apresentaram resultados majoritariamente positivos, com consumo forte e elevado nível de gastos em viagens no verão do hemisfério norte.

A holding de Warren Buffet, Berkshire Hathaway, vendeu cerca de 25% de sua posição em Apple e relatou novo nível recorde de caixa, ante taxa de juros elevada e bolsa cara; a gestora BlackRock atingiu novo recorde de ativos sob gestão com surpresa positiva na entrada capital de clientes e desempenho positivo dos mercados, o que também ajudou a impulsionar a custódia da corretora Charles Schwab.

Consumo Discricionário

- 45% de surpresas positivas na receita;

- 64% de surpresas positivas no lucro.

A Big Tech Amazon conseguiu surpreender nos lucros e na receita, com aumento de 19% A/A no seu segmento de computação na nuvem e no segmento de anúncios.

As montadoras de automóveis passaram por um período de intensificação da competição, no qual a General Motors conseguiu capturar participação de mercado e a Ford teve que descontinuar projetos por risco de não obter lucratividade. As margens de algumas companhias, no entanto, foram beneficiadas por aumento de eficiência e diminuição de preços de insumos, como no caso da Tesla e da General Motors.

Empresas do segmento de construção, como a Lowe’s e a Home Depot, apresentaram bons números, impulsionados por compras relacionadaas aos furacões Helene e Milton, porém ambas ainda veem demanda deprimida e adiamento de projetos.

Outras empresas apresentaram resultados mistos, como a Nike, McDonald’s e Starbucks, por enfrentarem queda de consumo no mercado chinês.

Industrial

- 30% de surpresas positivas na receita;

- 76% de surpresas positivas no lucro.

As companhias aéreas, que foram as primeiras a reportar seus resultados, tiveram respostas diferentes à temporada de verão no hemisfério norte. A Delta Airlines observou uma demanda mais baixa, além do excesso de oferta nos trimestres anteriores terem feito suas margens diminuírem. Por outro lado, a United Airlines e a American Airlines tiveram bom desempenho com a temporada de verão, além de terem suas margens impulsionadas por preços menores de combustíveis.

As empresas mais ligadas ao segmento aeroespacial e de defesa, como a RTX e a GE Aerospace, surpreenderam devido à forte demanda no segmento de motores de avião. Já a Lockheed Martin, mesmo apresentando atrasos em entregas para o governo americano, aumentou seu guidance por demanda mais alta à medida que riscos geopolíticos se intensificam. A Boeing continuou em um momento difícil, passando por uma greve e investigação por falhas em suas aeronaves.

Nas empresas com negócios mais ligados à construção, Caterpillar e Deere foram prejudicadas por tendência de enfraquecimento do setor. A 3M, por sua vez, observou reaceleração de vendas de produtos eletrônicos e industriais. GE Vernova continua apresentando bons números depois da cisão da GE, principalmente em seus segmentos de energia e eletrificação.

Outras empresas do setor que também apresentaram bons resultados foram UPS e Uber.

Comunicação

- 47% de surpresas positivas na receita;

- 95% de surpresas positivas no lucro.

As Big Techs do setor continuaram apresentando bons resultados. A Alphabet apresentou uma reaceleração no seu segmento de computação na nuvem, enquanto o segmento de anúncios teve uma desaceleração em seu crescimento. Já a Meta teve um ganho de eficiência com anúncios depois de implementar IA na plataforma, melhorando suas margens, porém a expectativa de capex elevado derrubou as ações após os resultados. Outras companhias também estão apostando na geração de receita a partir de anúncios para incrementar a receita, como a Netflix e o Reddit, que apresentou forte surpresa positiva na receita por conta do segmento.

Entre as companhias de mídia, foi observado um aumento de assinaturas acima do consenso nos resultados trimestrais. Para a Netflix, a melhoria no catálogo e estreia de eventos ao vivo contribuiu para a surpresa positiva. Disney, Warner Bros e Paramount também apresentaram surpresas positivas no número de novos assinantes.

O término do subsídio federal de internet nos EUA impactou menos que o esperado empresas que dependem desse serviço, como a Comcast e a Charter.

A mudança de hábitos de consumo impactou os resultados de empresas focadas em telefonia. A Verizon e AT&T foram afetadas por pressões sobre o consumidor americano, adiando troca de aparelhos celulares, mas a T-Mobile se beneficiou por oferecer preços mais baixos nos planos 5G.

Bens de Consumo

- 44% de surpresas positivas na receita;

- 75% de surpresas positivas no lucro.

No segundo trimestre, as varejistas Walmart e Target se beneficiaram do trade down, redução de padrão do consumidor americano, porém agora apenas uma apresentou bons resultados. Enquanto o Walmart se beneficiou da mudança de hábitos, tendo crescido as vendas nas lojas físicas e online, a Target desacelerou nas categorias discricionárias e teve custos mais altos por antecipação de encomendas por conta da greve portuária.

Outras empresas do setor, mesmo que com características diferentes, conseguiram segurar seus resultados e manter suas margens por conta de repasse de preços, como a Pepsico, Coca-Cola, Colgate-Palmolive, Mondelez e Kraft Heinz. A holandesa Heineken adotou uma estratégia parecida, mas ao invés de aumentar os preços passou a oferecer produtos mais “premium” com ticket médio maior.

As empresas que têm braço no segmento de beleza, como Procter & Gamble, Estée Lauder e Kenvue, tiveram suas receitas impactadas pelo segmento de skin care, que veio abaixo das expectativas.

Já a Bunge e Tyson Foods, que tem suas receitas atreladas a commodities, conseguiram ter bons desempenhos. A Bunge conseguiu compensar as margens mais baixas com aumento no volume depois de grandes safras globais e a Tyson Foods se beneficiou do aumento nos preços das carnes bovinas e de frango e redução de custos.

Energia

- 55% de surpresas positivas na receita;

- 64% de surpresas positivas no lucro.

Os resultados das petroleiras ExxonMobil e Chevron apresentaram surpresas positivas na receita, lucro por ação e produção diária. Ambas as companhias foram capazes de ampliar a produção, devido às aquisições realizadas em 2023, mas tiveram declínio interanual na receita e no lucro devido aos preços mais baixos de petróleo e queda nas margens de refino, fatores que também impactaram as petroleiras europeias BP, Shell e TotalEnergies. No segmento de serviços de óleo e gás, a redução dos investimentos das petroleiras ante queda nos preços de petróleo prejudicou companhias como a SLB.

Utilidades Públicas

- 35% de surpresas positivas na receita;

- 68% de surpresas positivas no lucro.

O setor de energia elétrica teve lucros impulsionados por um forte aumento na demanda, decorrente especialmente da ampliação dos data centers para treinamento e processamento de inteligência artificial. Empresas como Nextera, Exelon e Vistra apresentaram surpresas positivas nos lucros no terceiro trimestre e novos projetos de expansão de capacidade de geração de energia elétrica, com demanda futura já contratada.

Materiais Básicos

- 32% de surpresas positivas na receita;

- 50% de surpresas positivas no lucro.

O setor foi impactado negativamente por custos mais elevados e demanda relativamente enfraquecida. Se por um lado os preços do ouro seguiram em alta, atingindo novas máximas históricas à medida que bancos centrais seguem impulsionando a demanda na busca de diversificar reservas, os resultados das mineradoras Barrick Gold e Newmont vieram abaixo do esperado, ante custos mais elevados e queda na produção. A Freeport apresentou bons resultados, impulsionada pelo aumento da demanda chinesa de cobre, enquanto a Linde apresentou resultados mistos e expressou preocupação com o enfraquecimenot da economia.

Clique aqui para receber os materiais do Research Internacional por e-mail

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)