No primeiro dia de fevereiro, o Conselho Monetário Nacional (CMN) criou as Resoluções nº 5.118 e 5.119, que tratam de restrições para as emissões de títulos isentos como LCIs, LCAs, LIGs, CRIs e CRAs. Analisamos o comportamento das emissões bancárias LCIs e LCAs após essas alterações, bem como o impacto sentido pelo mercado. Veja mais a seguir.

Relembrando… O que são LCI e LCA?

LCI

A Letra de Crédito Imobiliário (LCI) é um título de crédito de renda fixa que tem como lastro financiamentos imobiliários garantidos por hipoteca ou alienação fiduciária de imóvel. Este ativo é utilizado como instrumento de captação das instituições financeiras (ex.: banco múltiplo, Caixa Econômica Federal, companhias hipotecárias), sendo estas responsáveis por honrá-los junto aos investidores.

As instituições financeiras possuem carteiras de créditos imobiliários, provenientes, dentre outras fontes, de empréstimos a Pessoas Físicas e Pessoas Jurídicas, que estejam ligadas ao setor imobiliário. A quantidade emitida, assim como o prazo da LCI, não podem ultrapassar o tamanho do lastro e o vencimento dos direitos creditórios que estarão vinculados ao ativo.

Esta aplicação possui garantia do Fundo Garantidor de Créditos (FGC) e é isenta de imposto de renda, o que traz maior segurança e rentabilidade para o investidor.

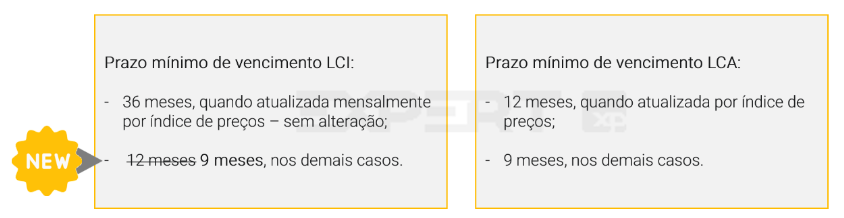

Entretanto, antes de optar por essa alternativa, é necessário levar em consideração o prazo de vencimento: a nova regra emitida pelo CMN ampliou o prazo mínimo de vencimento desse título, que passou de 90 dias para 12 meses. Por isso, é necessário que o investidor tenha um bom planejamento financeiro para ter certeza de que não precisará desse dinheiro antes do prazo.

LCA

A Letra de Crédito do Agronegócio (LCA) também é um título de renda fixa emitido por instituições financeiras públicas e privadas.

Seus princípios são muito semelhantes à LCI. A principal diferença está na destinação dos valores captados para, principalmente, empréstimos a produtores rurais que precisam do dinheiro para comprar maquinário e insumos. Assim, ao mesmo tempo em que pode colher bons rendimentos, o investidor ajuda indiretamente a impulsionar um setor vital para o país.

Assim como na LCI, a LCA possui garantia do FGC e é isenta de imposto de renda.

O prazo mínimo de emissão da LCA também sofreu alterações, passando de 90 dias para 9 meses.

Mudanças realizadas pelo CMN

O Conselho Monetário Nacional trouxe mudanças que restringiram o lastro (valores de ativos que baseiam o volume da emissão) e a destinação dos recursos, além de ter sido excluída a possibilidade de LCIs e LCAs com prazos mais curtos, de forma a induzir o alongamento dos prazos de captação e facilitar o gerenciamento de ativos e passivos por parte das instituições financeiras. Para mais detalhes, acesse o relatório “CMN traz mais mudanças para a renda fixa. O que muda?“.

Impactos na Renda Fixa: o que aconteceu após as mudanças?

Sabemos que as novas Resoluções do CMN alteraram a dinâmica do mercado de renda fixa brasileiro. Analisamos a seguir os impactos no volume de estoques e novas operações para LCIs e LCAs.

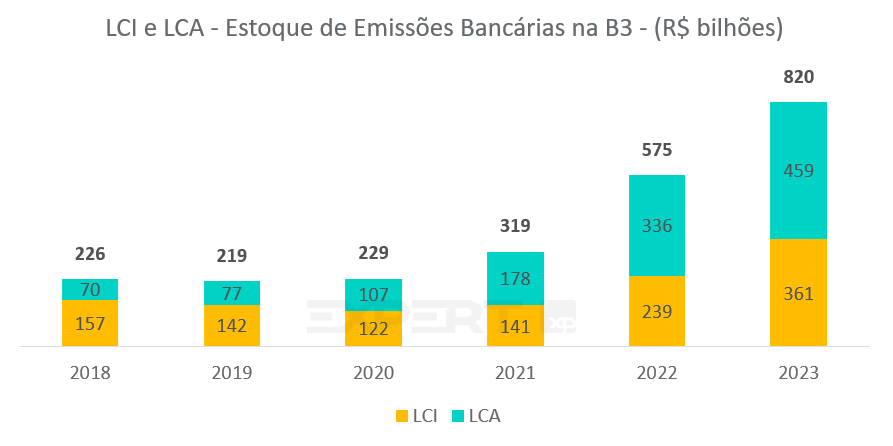

As LCIs registraram aumento em volume de estoque no comparativo anual, principalmente após 2021 (cerca de R$ 110 bilhões ao ano), atingindo R$ 361 bilhões ao final de 2023. Em janeiro de 2024, a tendência permaneceu, com nova alta em janeiro para R$ 373 bilhões.

No caso das LCAs, o volume de estoque também vinha apresentando alta consistente desde 2021 (cerca de R$ 150 bilhões ao ano), totalizando R$ 459 bilhões ao final de 2023, e R$ 478 bilhões em janeiro de 2024.

Fontes: B3 e Research XP.

1.1. Letra de Crédito Imobiliário – LCI

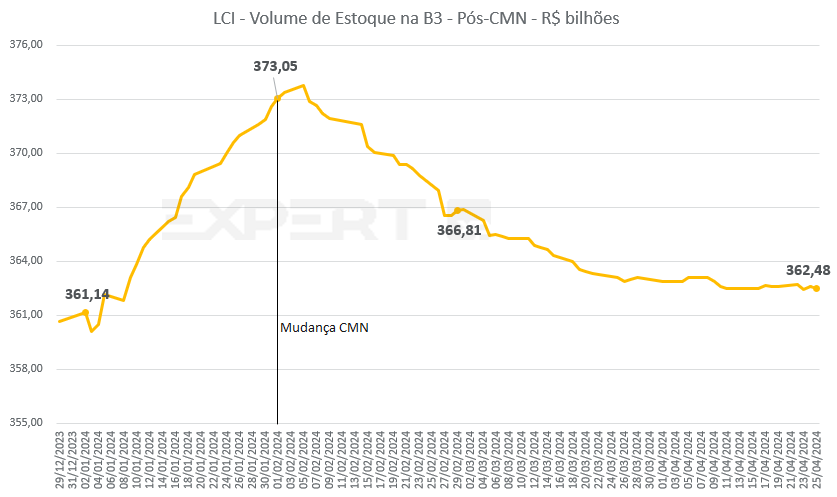

Desde o mês em que as novas regras do CMN passaram a valer, houve uma redução do estoque de LCIs no mercado, que passou de R$ 373,05 bilhões ao final de janeiro de 2024 para R$ 362,48 bilhões ao final de abril (data-base 25/04/24), interrompendo o histórico de crescimento e praticamente anulando o incremento de volume verificado em janeiro de 2024.

Fontes: B3 e Research XP.

1.2. Letra de Crédito do Agronegócio – LCA

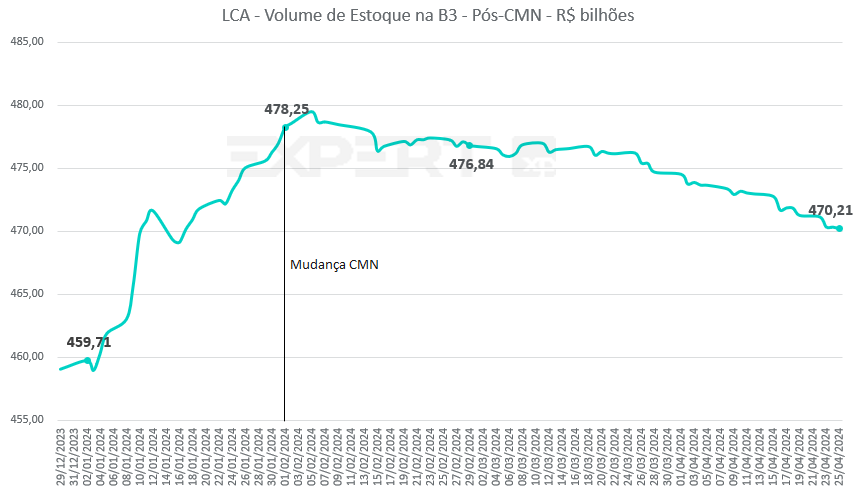

Para LCAs, a redução no volume de estoques foi em menor proporção do que para LCIs, que passou de R$ 478,25 bilhões ao final de janeiro de 2024 para R$ 470,21 bilhões ao final de abril de 2024 (data-base 25/04/24).

Fontes: B3 e Research XP.

O que mudou para os investidores neste 1º mês pós CMN?

No caso das emissões bancárias, vimos uma queda maior nos volumes ofertados de LCIs do que de LCAs. Vale relembrar que, além do novo prazo mínimo de vencimento da LCIs (de 90 dias para 12 meses) ter sido mais restritivo do que para LCAs (de 90 dias para 9 meses), o CMN proibiu como lastro de LCI operações para pessoa jurídica sem conexão com o mercado imobiliário, mesmo que garantidas por imóvel, como operações de capital de giro. Assim, grandes instituições financeiras que utilizavam crédito com garantia de imóvel para lastro, por exemplo, também deixaram de poder realizar tal tipo de emissão, o que contribuiu para a rápida redução dos volumes do produto.

Além disso, a mudança de prazo para ambos os produtos (LCI e LCA), tornando os prazos mínimos mais longos, acabou reduzindo o diferencial do benefício fiscal aos investidores no comparativo com alíquotas mais altas incidentes em prazos curtos – tabela regressiva do imposto de renda -, cobradas em outros investimentos, como o CDB.

E as rentabilidades?

Considerando que não houve uma alteração significativa na demanda, a consequência direta da menor oferta é a redução da remuneração de tais produtos bancários, de modo a equilibrar o mercado. Entretanto, ressaltamos que tal movimento foi mais nítido nos grandes bancos, que se utilizavam majoritariamente operações de curtíssimo prazo (90 dias), sendo possível encontrar no mercado LCIs e LCAs de 90% do CDI (ou mais), como praticado antes das novas regras do CMN.

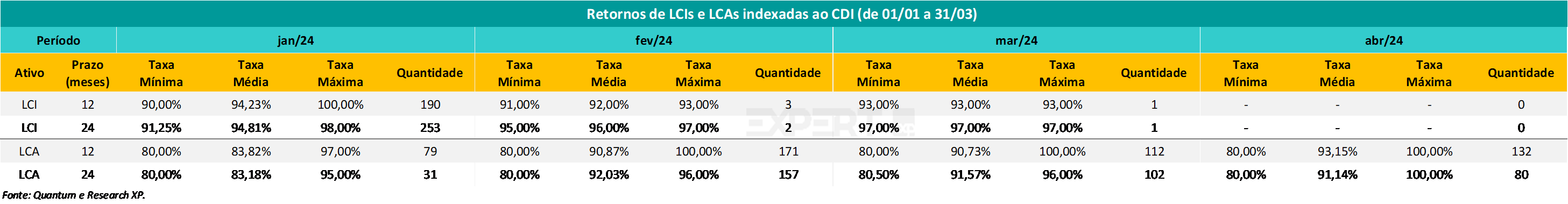

Seguindo a relação entre juros e preços, a restrição da oferta, aliada à manutenção da demana, causou uma queda na rentabilidade máxima de alguns ativos bancários. Analisando as emissões de captação financeira disponibilizada pelo Quantum, a taxa máxima de LCIs de 12 meses saiu de 100% CDI em janeiro deste ano para 93% CDI em março. De acordo com os dados disponibilizados pela plataforma, as quantidades de emissões reduziram expressivamente nos meses subsequentes à resolução do CMN.

Já para as LCAs, a variação negativa foi singela e mais evidente nas taxas médias. Para ativos com prazo de 12 meses, a rentabilidade saiu de 90,87% CDI em fevereiro (mês da nova regulamentação) para 90,73% no mês seguinte. A quantidade de emissões, por sua vez, acabou apresentando trajetória crescente, explicando a queda menos acentuada dos estoques desta categoria frente aos LCIs.

Em termos de indexador, o mais representativo nas captações bancárias é o CDI, totalizando cerca de 67% do volume total das emissões nos últimos 5 anos, tanto para LCI quanto para LCA. Em segundo lugar, destacam-se os prefixados com 30% de representatividade. O volume remanescente está atrelado à inflação (IPCA+).

Afinal, ainda vale a pena investir em LCIs e LCAs?

Em nossa visão, sim! No caso dos bancários atrelados ao CDI, que são a maioria nas emissões de LCI e LCA, apesar da tendência de queda atual da Selic, o patamar atual oferecido ainda é elevado, representando boa oportunidade de retorno às carteiras. Conforme a projeção dos nossos economistas, a Selic deve encerrar em 10% ao final de 2024, mantendo-se neste patamar até o final de 2025 – Vale lembrar que os indicadores ambos os indicadores são correlacionados, sendo o CDI, geralmente, em torno de 0,1% abaixo da Selic.

Além disso, como são isentos de imposto de renda, a taxa equivalente a um título tributado (também conhecida como “taxa gross-up“) pode beirar os 110% do CDI, como é o caso de algumas emissões mencionadas neste estudo.

Esses papéis ainda possuem a cobertura do Fundo Garantidor de Créditos (FGC) até o valor de R$ 250 mil por CPF, trazendo maior segurança para o investidor. Adicionalmente, no caso da LCA, há ainda a isenção do IOF.

Mas claro que o investimento precisa fazer sentido com seus objetivos financeiros, até porque normalmente esses papéis não possuem liquidez antes da data de vencimento.

Fontes

CMN nº 5.118

CMN nº 5.119

CMN n° 5.121

Decreto Nº 11.498

CVM

B3

Veja Mais

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)