Resumo

No cenário internacional, o Presidente do Fed, Jerome Powell, reforçou a possibilidade de altas adicionais de juros no atual ciclo de aperto monetário. Porém, acreditamos que isso não ocorrerá, dada a melhoria gradual no cenário de inflação. Reconhecemos que o cenário está bem aberto, tornando os próximos dados muito relevantes.

No Brasil, o Conselho Monetário Nacional (CMN) manteve a meta de inflação de 3% para os próximos anos. O CMN também anunciou a mudança do horizonte de convergência da meta, que passará a ser contínuo e não mais baseado no ano-calendário (a partir de 2025). Além disso, a ata da última reunião do Copom e o Relatório Trimestral de Inflação reforçaram nossa expectativa de corte na taxa Selic em agosto.

Cenário internacional

Juros nos EUA podem voltar a subir, segundo o Presidente do Fed…

O Presidente do Federal Reserve (Fed, banco central dos EUA), Jerome Powell, reforçou esta semana a possibilidade de altas adicionais de juros no atual ciclo de aperto monetário, inclusive na próxima reunião, a ser realizada no final de julho. Powell afirmou, durante encontro organizado pelo Banco Central Europeu em Portugal, que os dados recentes mostraram atividade econômica, mercado de trabalho e inflação acima do esperado. Segundo o dirigente, tais dados sugerem que “embora a política monetária seja restritiva, talvez não seja suficientemente restritiva ou não pelo tempo suficiente” (tradução própria).

…mas acreditamos que isso não ocorrerá, dada a melhoria da inflação.

A inflação nos Estados Unidos, medida pelo núcleo do deflator das despesas de consumo pessoal (core PCE, sigla em inglês), avançou 0,3% em maio ante abril. O resultado veio em linha com as expectativas. Com isso, a variação acumulada em doze meses recuou ligeiramente de 4,7% para 4,6%. A inflação de serviços, que tem sido a principal preocupação do banco central, mostrou certo alívio na margem.

O deflator do consumo é a medida de inflação favorita do Fed. O resultado não é contundente, mas mostra melhoria. Assim, acreditamos que o Fed não subirá os juros novamente. Mas reconhecemos que o cenário está bem aberto, tornando os próximos dados muito relevantes.

Inflação recua na Europa, mas permanece elevada

A inflação preliminar de junho na zona do euro desacelerou de 6,1% para 5,5% no acumulado em 12 meses, com a medida de núcleo aumentando de 5,3% para 5,4%, puxada pelos preços de serviços. A queda da inflação reflete a redução global de custos de produção, na esteira do reequilíbrio da economia mundial nos “pós-pandemia”. Na região, a taxa de desemprego de maio seguiu em 6,5%.

Apesar de menor, a inflação ainda segue elevada para os padrões europeus, e o Banco Central Europeu (BCE) deve continuar subindo as taxa de juros de referência por mais alguns meses.

Retomada na China decepciona

Com a reabertura “pós-Covid”, a expectativa era de forte crescimento da economia chinesa. No entanto, os resultados recentes têm ficado abaixo do esperado.

Esta semana, a sondagem empresarial PMI oscilou de 48,8 em maio para 49,0 em junho no setor industrial, e recuou de 54,5 para 53,2 no setor de serviços. Leituras abaixo de 50 indicam contração.

A retomada lenta da China contribui para manter os custos globais de produção em queda, ajudando a reduzir a inflação global. Mas pode ser uma preocupação para as exportações brasileiras mais adiante.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Copom abre espaço para cortes graduais de juros adiante

O Comitê de Política Monetária do Banco Central – Copom – divulgou a ata de sua reunião de junho. O documento afirma que “a avaliação predominante foi (…) para iniciar um processo parcimonioso de inflexão na próxima reunião”, embora a ata tenha chamado a atenção para o risco de uma “flexibilização prematura”. O comitê também aumentou sua estimativa de taxa de juros neutra, de 4,0% para 4,5%, sinalizando uma taxa possivelmente mais alta do que a esperada no final do ciclo de afrouxamento monetário. Em nossa visão, a ata reforça o comunicado divulgado após a reunião da semana passada, com o Copom sinalizando que sua estratégia poderia contemplar cortes de juros daqui para frente.

Assim, vemos a ata consistente com o nosso cenário base que considera um corte de 0,25 pp em agosto, seguido de cortes de 0,50 pp.

CMN estabelece meta de inflação em 3,0% para 2026 e determina horizonte contínuo

O Conselho Monetário Nacional (CMN) definiu em 3,0% a meta de inflação para 2026 – a mesma já estabelecida para 2024 e 2025. O CMN também anunciou a mudança do horizonte de convergência da meta, que passará a ser uma meta contínua e não mais baseada no ano-calendário (a partir de 2025). O CMN não alterou a margem de tolerância de 1,5 ponto percentual para cima ou para baixo da meta. Ou seja, o IPCA pode oscilar entre 1,5% e 4,5%. A manutenção das bandas ajuda a conter as expectativas de médio prazo, embora ainda não vejamos uma convergência para a meta de 3,0% tão cedo, devido ao viés expansionista da atual política fiscal.

A decisão pela meta contínua era esperada por nós e pela maioria dos participantes do mercado. Portanto, ela não altera nossa projeção para a taxa Selic no curto prazo.

Criação de postos de trabalho sugere perda de fôlego

Em relação aos indicadores econômicos, o CAGED trouxe criação líquida de 155,3 mil empregos formais em maio, abaixo do esperado (XP: 192,0 mil; mercado: 190,5 mil). A criação líquida de postos de trabalho totalizou 865 mil entre janeiro e maio de 2023, não muito longe do total de 1,103 milhão registrado no mesmo período de 2022. Prevemos adição líquida de 1,35 milhão de empregos neste ano, após o expressivo saldo de 2,04 milhões de empregos no ano passado. Além disso, a PNAD Contínua mostrou que a taxa de desemprego brasileira recuou de 8,5% no trimestre móvel até abril para 8,2% no trimestre móvel até maio. Segundo nossas estimativas mensais dessazonalizadas, por sua vez, o indicador subiu ligeiramente de 8,0% para 8,1%. A população ocupada segue em tendência de alta, ainda que a um ritmo moderado, ao passo que a taxa de participação na força de trabalho continua muito abaixo dos patamares pré-pandemia. Os salários reais estão em trajetória de crescimento, mas com perda de velocidade nos últimos meses.

IGP-M segue negativo, IPCA-15 preocupa apesar do resultado baixo

O IGP-M recuou 1,93% em junho, após queda de 1,84% em maio. Com isso, o índice mostrou deflação de 6,86% no acumulado em 12 meses. O Índice de Preços ao Produtor Amplo (IPA) exibiu deflação de 2,73% na mesma base de comparação, com quedas nos componentes de Bens Finais (-1,22% ante -0,16%), Bens Intermediários (-2,88% ante -1,49%) e Matérias-Primas Brutas (-4,10% ante -6,48%).

O IPG-M negativo reflete a deflação global (resultado do reequilibro “pós-pandemia”), e tende a ajudar a reduzir a inflação ao consumidor adiante.

Já o IPCA-15, apesar de baixo, trouxe preocupações em seus detalhes. A inflação do IPCA-15 de junho ficou em 0,04% na comparação mensal. Na variação em 12 meses, a inflação recuou para 3,40% em junho, ante 4,07% em maio. As medidas de inflação subjacente (núcleos da inflação), no entanto, ficaram acima do esperado, mostrando resistência.

Contas públicas voltam ao “vermelho”

Do lado fiscal, o resultado primário do governo central registrou déficit de R$ 45,0 bilhões em maio, ante superávit de R$ 15,7 bilhões em março e déficit de R$ 39,3 bilhões em maio de 2022. O resultado veio acima do consenso (R$ -46,6 bilhões), mas ligeiramente abaixo da nossa projeção (R$ -44,3 bilhões). A preços constantes, este foi o pior resultado da série histórica para o mês (com exceção a 2020). A receita líquida cresceu 14,3% em termos reais em relação a maio de 2022, enquanto a despesa total aumentou 13,3%. Olhando para frente, mantemos nossa estimativa de déficit de R$ 122,1 bilhões para o governo central em 2023.

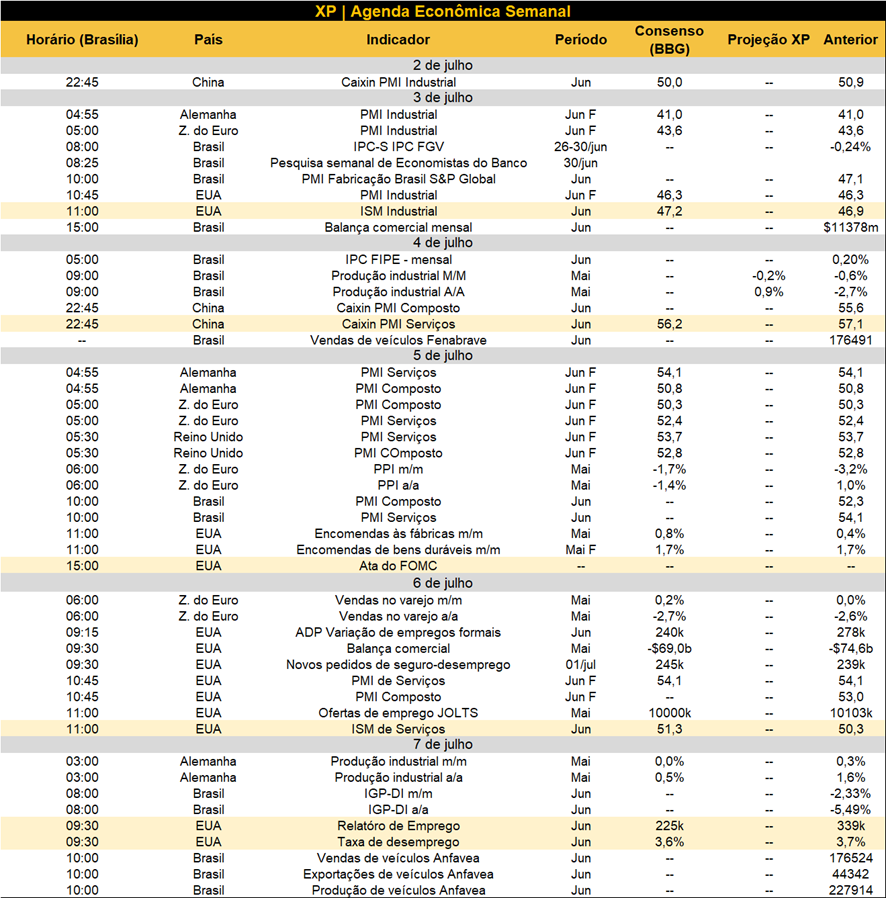

O que esperar da semana que vem

Na seara internacional, teremos no centro das atenções a ata da última reunião de política monetária do Fed, a ser divulgada na quarta-feira. Na sexta-feira, destaque para o relatório de emprego dos Estados Unidos, que trará a criação de empregos, a taxa de desemprego e informações relevantes acerca da evolução de salários. Ainda na agenda norte-americana, serão relevantes as publicações dos índices ISM de serviços e da indústria.

No Brasil, agenda política cheia na semana que vem. A Câmara dos Deputados deve fazer um esforço concentrado para votar três projetos de interesse do governo: o novo arcabouço fiscal, as mudanças no CARF e a reforma tributária. Os dois primeiros projetos são considerados fundamentais pela equipe econômica para, respectivamente, dar previsibilidade à trajetória fiscal e ampliar a arrecadação neste e nos próximos anos e, assim, cumprir as metas de resultado primário. Já a reforma tributária é considerada um projeto estruturante, com impactos de longo prazo no crescimento econômico.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)