Continuaremos monitorando os próximos passos sobre a Light e atualizaremos este relatório conforme novas informações se tornem conhecidas.

- A Light S.A. é uma holding integrada que atua nos setores de distribuição, geração, comercialização e soluções de energia. O segmento de distribuição é o mais relevante, representando 67% do EBITDA Ajustado do 3T22.

- A sua única concessão de distribuição, operada pela Light Serviços de Eletricidade (Light SESA) vencerá em 2026. Credores e acionistas aguardam definição sobre a renovação antecipada para continuar a emprestar e investir recursos na empresa.

- No dia 31 de janeiro, a Light anunciou a contratação da Laplace Finanças para obter assessoria na análise de estratégias financeiras, visando, principalmente, apresentar melhorias em sua estrutura de capital. A notícia ocasionou preocupação a investidores e impactou seus ativos negociados no mercado.

- Nos dias 2, 3 e 7 de fevereiro, houve o rebaixamento das notas de crédito da Light e suas subsidiárias pelas agências de rating Fitch (de ‘AA-(bra)’ para ‘CCC(bra)’), S&P (de ‘brAA+’ para ‘brA-’), Moody’s Global (de ‘Ba3’ para ‘B3’) e Moody’s Local (de AA-.br para B.br). No dia 16 de fevereiro, novo downgrade foi anunciado pela S&P (de ‘brA-‘ para ‘brBB-‘).

- Rumores foram circulados na mídia sobre potencial pedido de Recuperação Judicial pela, que foram desmentidos pela Companhia. A Aneel também descartou a possibilidade.

- Continuaremos monitorando a evolução das conversas com o regulador e com a Laplace.

O que já era conhecido?

Área de atuação complexa

A sua atuação em termos geográficos é um dos pontos mais relevantes sobre a empresa. Devido às complexidades socioeconômicas do Rio de Janeiro, há um alto nível de perdas de energia na área de concessão da Light, que é uma das mais difíceis do país em termos operacionais, resultantes principalmente do elevado furto de energia (“perdas não técnicas”) e regiões marcadas por violência urbana.

A companhia vem testando diferentes modelos de combate às perdas ao longo dos anos, incluindo modernização de medidores e trabalho junto às comunidades. Apesar de ter havido melhora marginal nos indicadores de perdas recentemente, não foi o suficiente para que a Light se adequasse aos padrões exigidos pela agência reguladora, Aneel (Agência Nacional de Energia Elétrica).

Quando uma distribuidora de energia falha em atingir os níveis regulatórios, há penalidades aplicadas sobre as tarifas (através de fatores redutores nos reajustes tarifários e nas revisões periódicas – que acontecem a cada cinco anos no caso da Light).

Devolução de PIS/COFINS

Além das perdas, que prejudicam a receita, houve aprovação por parte da Aneel – Agência Nacional de Energia Elétrica – para que a Light devolvesse créditos fiscais relacionados à cobrança indevida de PIS/COFINS dos consumidores finais.

A companhia começou a devolver os créditos em 2021: R$ 374,2 milhões no reajuste de 2021 e de R$ 1,05 bilhão no reajuste de 2022. Ao final de dezembro de 2022, houve revisão tarifária extraordinária de -5,89%, relacionadas à devolução.

Em 2023, há montante expressivo a ser ressarcido aos clientes. A devolução é realizada através de desconto nas tarifas, o que afeta diretamente o faturamento da Light.

Endividamento

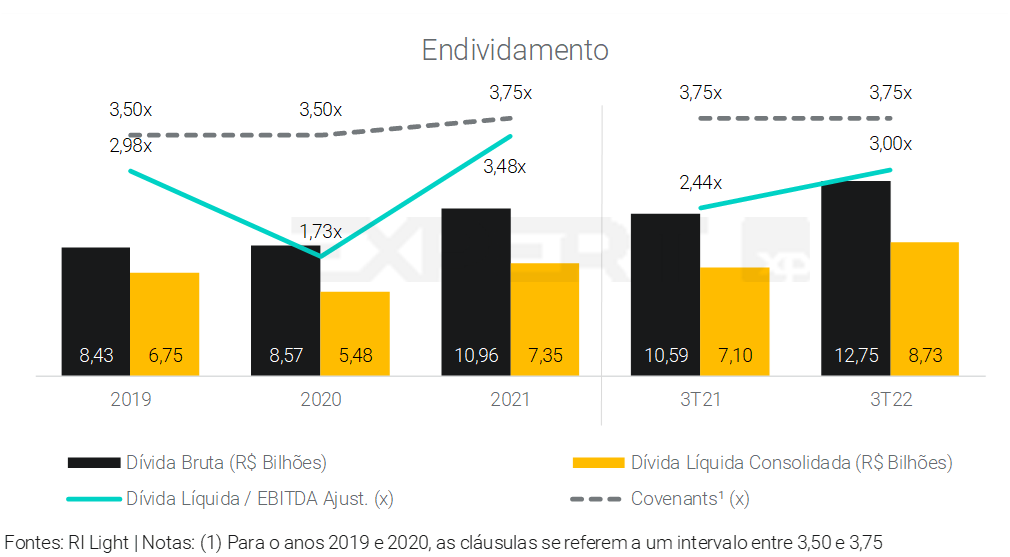

O combate às perdas, que requer volumes relevantes de investimentos por parte da companhia, além da inadimplência, são entraves à redução do endividamento e alavancagem.

No 3T22, a Light reportou aumento da sua Dívida Bruta, que totalizou cerca de R$ 12,8 bilhões. O endividamento líquido, que subtrai da dívida bruta as disponibilidades em caixa (R$4 bilhões), encerrou o período em R$ 8,7 bilhões, aumento de 21% A/A. O prazo médio é relativamente curto, de 2,9 anos a um custo nominal atual de 13,7% a.a.

A alavancagem, medida em dívida líquida / EBITDA, fechou o trimestre em 3,0x, aumento de 0,6x em comparação ao 3T21. O índice de cobertura (EBITDA / Despesa Financeira) apresenta valores abaixo de 1x, o que demonstra custos financeiros acima dos seus retornos operacionais.

Conforme gráfico acima, é possível notar que há pouco espaço em relação aos indicadores estabelecidos em suas cláusulas contratuais (covenants), o que é um risco para a companhia (pois, em caso de descumprimento, precisará negociar waivers com credores).

Há volume relevante de vencimentos de dívida a partir de 2024. Para arcar com essas amortizações, além de investimentos em qualidade, a Light necessita refinanciar sua dívida. No entanto, dificilmente credores aceitarão realizar essas operações sem garantia de que a concessão será renovada.

Em caso de dívidas que venham a vencer após 2026, contratualmente a Light deverá antecipar o pagamento para 2025 – e, para isso, precisará de recursos para arcar com essas dívidas.

A dívida da companhia se concentra no longo prazo, mas houve aumento da representatividade da dívida de curto prazo no 3T22. Isto é um ponto de pressão sobre a liquidez, embora o indicador permaneça próximo a valores históricos.

Renovação (ou não) da Concessão

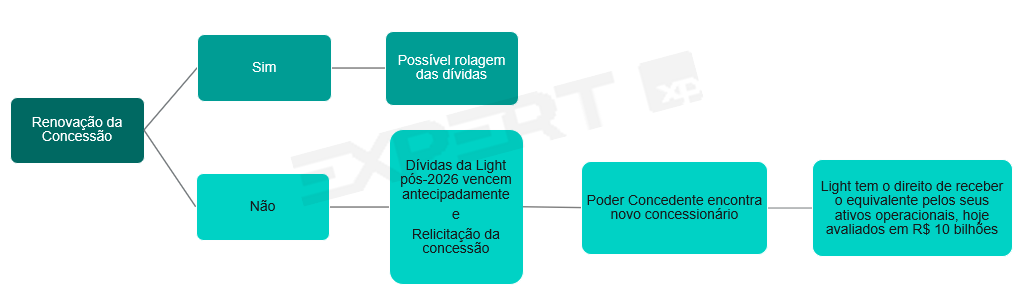

A concessão da Light Serviços de Eletricidade S.A. (Light SESA), a distribuidora do grupo, vencerá em 2026. Diferente de outras empresas do setor, esta é a única concessão de distribuição detida pela Light S.A., o que aumenta naturalmente os riscos ao Grupo pela concentração. A companhia tem até junho de 2023 para demonstrar interesse na renovação. Após isso, a Aneel teoricamente possui 18 meses para responder (final de 2024).

O consenso no mercado é de que a Light precisa negociar com a Aneel a renovação antecipada da concessão, dando assim maior segurança aos acionistas e credores. No entanto, para que a renovação aconteça, entende-se ser prudente uma revisão no contrato e a criação de metas mais realistas de perdas, dada a área de concessão complexa.

No caso de não renovação, a Light teria cerca de R$ 10 bilhões a receber referentes a ativos nos quais investiu e que ainda não foram depreciados (RAB). O pagamento provavelmente seria feito pelo próximo concessionário, via outorga, porém provavelmente haveria ainda discussões sobre prazos e valor a ser efetivamente recebido.

Um ponto de atenção é uma possível complexidade para o Estado do Rio de Janeiro encontrar outros operadores privados com interesse em atuar na área de concessão da Light (dados os desafios já mencionados) e ainda pagar o volume da outorga.

O que foi novidade?

Contratação da Laplace Finanças

No dia 31 de janeiro a Light, anunciou a contratação da Laplace Finanças, para obter assessoria na análise de estratégias financeiras, visando, principalmente, trabalhar em melhorias em sua estrutura de capital.

O entendimento é de que a Laplace conversará com bancos credores da Light. No entanto, a saída que parece mais favorável no momento, na visão do mercado, seria maior clareza sobre a renovação antecipada da concessão. Isto poderia abrir espaço para rolagem das dívidas.

Por que investidores ficaram preocupados com a Laplace?

Ao contratar uma assessoria financeira, a Light acendeu um alerta para investidores, uma vez que os receios que já estavam presentes em relação à renovação de sua concessão e desafios de rolagem relacionados tiveram um novo fator.

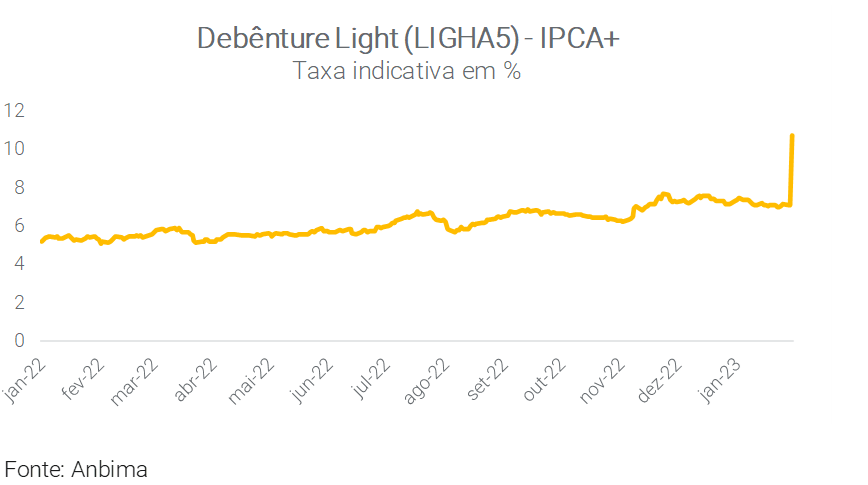

Como resultado, as ações da companhia (LIGT3), suas debêntures e bonds sofreram após o comunicado realizado. No caso da renda fixa local, o spread (prêmio de risco de crédito) subiu significativamente, indicando percepção de risco de crédito (calote) aumentada, por parte dos investidores.

Em nossa visão, a reação do mercado pode ter sido acentuada pelos acontecimentos recentes envolvendo a Americanas, cujo caso elevou a percepção de risco dos investidores. Vale notar, no entanto, que as situações que levaram as duas empresas a serem mais acompanhadas recentemente não se assemelham de nenhuma maneira.

Rating rebaixado pela Fitch, S&P e Moody’s

No dia 2 de fevereiro, a Fitch rebaixou os ratings da Light S.A. (“Light”) e suas subsidiárias Light Serviços de Eletricidade S.A. (“Light SESA”) e Light Energia S.A. (“Light Energia”), de ‘BB-‘ para ‘CCC+’ em escala global e de ‘AA-(bra)’ para ‘CCC(bra)’ em escala nacional. Os principais pontos elencados pela agência foram: i) potencial reestruturação da dívida; ii) elevadas necessidades de refinanciamento; e iii) alavancagem consolidada moderada.

Na sequência, no dia 3 de fevereiro, a a agência de classificação de risco S&P rebaixou as notas de rating da Light Light SESA na escala nacional de ‘brAA+’ para‘brA-’, e de emissor de curto prazo na mesma escala de ‘brA-1+’ para ‘brA-2’, com perspectiva negativa, devido aos seguintes fundamentos: (i) incertezas sobre a renovação da concessão; (ii) menor acesso ao mercado de capitais; e (iii) maior alavancagem.

Da mesma forma, a agência Moody’s Global realizou o downgrade do rating da Light e de suas subsidiárias Light Energia e Light SESA para B3, de Ba3, na escala global, tendo sido destacados: (i) a falta de visibilidade da estratégia financeira da Light, em relação ao endereçamento dos próximos vencimentos de dívida; (ii) a condição mais adversa do mercado de crédito; e (iii) a maior despesa financeira. A perspectiva da nota de crédito foi colocada sob revisão, o que pode indicar novo rebaixamento.

Por fim, no dia 7 de fevereiro, a Moody’s Local também rebaixou as notas de crédito da Light e suas subsidiárias Light Energia e Light SESA para B.br, de AA-.br. A perspectiva da nota de crédito foi colocada como “em revisão para rebaixamento”, ante “estável”. Segundo a agência, a ação de rating foi motivada pela deterioração do perfil de liquidez da Light, com os riscos de refinanciamento tendo aumentado após a contratação da Laplace Finanças.

Em 16 de fevereiro, a agência S&P voltou a rebaixar os ratings da Light SESA, na escala nacional de ‘brA-’ para ‘brBB-’, e de emissor de curto prazo na mesma escala de ‘brA-2’ para ‘ brB’, com CreditWatch negativo. Além da permanência da incerteza sobre a renovação da concessão e da estratégia que será adotada para a otimização de sua estrutura de capitais, os downgrades refletem o evento de inadimplemento (não automático), decorrente do rebaixamento dos ratings auferidos pela Companhia, conforme notificado pelo Agente Fiduciário da 3ª emissão de debêntures da Light SESA e da 8ª emissão de debêntures da Light Serviços de Energia S.A. (“Light Energia”), o qual seria objeto de votação em assembleias gerais de debenturistas para declaração ou não de vencimento antecipado.

Tais emissões têm como credor único o FI-FGTS. Na visão da S&P, este fato pode ser um facilitador das negociações para a deliberação, em assembleias, do não vencimento antecipado de suas dívidas, denominado waiver. No entanto, até o momento, a Light SESA e a Light Energia não divulgaram as respectivas obtenções do waiver.

Leia aqui os comentários completos sobre os rebaixamentos de rating:

Fitch rebaixa ratings da Light para CCC+ e CCC(bra)

Ratings da Light SESA rebaixados para ‘brA-/brA-2’ pela S&P; perspectiva negativa

Moody’s rebaixa ratings da Light para B3, de Ba3; perspectiva sob revisão

Ratings da Light rebaixados pela Moody’s Local para B.br; perspectiva em revisão

Ratings da Light SESA rebaixados para ‘brBB-/brB’ pela S&P; CreditWatch negativo

Comunicado ao mercado sobre Recuperação Judicial

No dia 6 de fevereiro, uma notícia foi veiculada, na qual continha a informação de que a Light estaria na iminência de pedir recuperação judicial.

No dia 7 de fevereiro, a Companhia divulgou em Comunicado ao Mercado o esclarecimento de que a informação não procede.

Aneel também se pronuncia

De acordo com matéria publicada pelo Valor Econômico no dia 8 de fevereiro, a Aneel afirmou que até o momento verifica-se que a Light tem atendido os critérios de eficiência na gestão econômico-financeira, dados: i) os aportes de capital realizados e ii) a adimplência com as obrigações intrassetoriais (ou seja, aquelas exigidas às empresas do setor). Leia mais aqui.

A partir de agora, o que acompanhar?

Entendemos que as possibilidades disponíveis sejam as seguintes, de maneira resumida.

Sendo assim, como anteriormente, os principais temas de acompanhamento continuam sendo o processo de negociação de renovação antecipada e a rolagem de suas dívidas. Isso envolve conversas com a Aneel em torno das condições regulatórias da Light. Uma indicação mais clara a respeito da renovação poderia ser benéfica para rolagem de dívidas com seus credores. Além disso, continuaremos monitorando atualizações sobre a contratação da Laplace.

Veja mais

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)