Neste domingo, 122 milhões de brasileiros foram às urnas votar no segundo turno das eleições presidenciais. Além disso, 12 estados também seguiam na disputa para governador. A abstenção de votos ficou em 20,5%, em linha com as eleições anteriores, enquanto o número de votos em branco e nulos foi de 1,4-3,1%, contra 1,6-2,8% no primeiro turno.

O ex-presidente Luiz Inácio Lula da Silva foi eleito presidente do Brasil e, a partir de 1 de janeiro de 2023, presidirá o país em seu terceiro mandato. Os resultados finais foram muito apertados, com Lula conquistando 50,9% dos votos válidos, ante 49,1% do atual presidente, Jair Bolsonaro. A diferença de votos entre os candidatos foi de cerca de 2 milhões a favor de Lula, uma disputa muito acirrada.

Até o momento da publicação desse relatório, o presidente Jair Bolsonaro e sua equipe ainda não se pronunciaram sobre os resultados das eleições. Já o presidente eleito e os presidentes da Câmara dos Deputados, do Senado, do Tribunal Superior Eleitoral (TSE) e do Supremo Tribunal Federal (STF) fizeram seus pronunciamentos.

Eleito, Lula tem desafio de contemplar demandas sociais sem abrir mão de responsabilidade fiscal

XP Política

Vitorioso com 50,8% dos votos válidos neste domingo, Lula assume seu terceiro mandato com o desafio de conciliar os interesses divergentes do grupo amplo que o apoia, conseguindo dar uma resposta às demandas sociais de aliados – que têm expectativa alta pela retomada de políticas públicas custosas após o fim do governo Bolsonaro – sem abrir mão da previsibilidade e credibilidade que ele e seu grupo têm oferecido como norte de sua agenda econômica. A expectativa de fazer um governo ótimo ou bom é de 45% da população, segundo o levantamento Ipespe desta semana.

Ele assumirá com a promessa de manutenção de gastos sociais em níveis atuais, o que não é comportado pelo arcabouço fiscal existente, e de incremento de investimentos, principalmente em infraestrutura. Seu desafio é o de conciliar essa pressão com a apresentação de um plano crível para a saúde fiscal.

Nesse sentido, terá como primeiro desafio as discussões necessárias para cumprir a promessa de manutenção do Auxílio Brasil nos níveis atuais a partir de 2023, mesmo sem haver espaço orçamentário para isso. Integrantes da campanha trabalham com a negociação de um waiver com o Congresso ainda em 2022, por meio da aprovação de uma emenda constitucional, mas dizem que, se não houver ambiente político para tal, podem adotar a alternativa de remanejar o Orçamento de 2023 a partir da não aprovação da LOA até o fim do ano. Não há, por ora, cenário que não contemple os gastos extras com o programa.

O waiver precisará ser negociado em conjunto com a apresentação de um novo arcabouço fiscal que reforme o teto de gastos – este sim a ser discutido a partir da nova legislatura. O desenho dessas novas regras, no entanto, não está definido e dependerá da equipe econômica escolhida – o que não deve ser anunciado em prazo tão curto. Lula já deu sinais de que pretende ter um time que contemple perfis diferentes a partir da divisão do Ministério da Economia em três pastas – Fazenda, Planejamento e Indústria –, e a necessidade de concessões no segundo turno diante de um resultado mais apertado que o esperado fez o entorno do petista analisar, de forma mais pragmática, a necessidade de compor essa área com nomes que ajudem a ancorar expectativas no mercado.

Embora o Congresso tenha sido eleito com viés conservador, Lula não deve ter dificuldades para obter maioria que lhe permita governar no dia a dia. Analisando o perfil dos 513 deputados eleitos, há apenas cerca de 120 que têm bandeiras de mandato ou de campanha que serviriam como impedimento definitivo para a composição de uma eventual base de apoio do petista, ainda que condicionada à participação no governo ou ao acesso ao Orçamento. Se não é suficiente para impedir flexibilizações fiscais, o perfil mais conservador da Câmara – com apenas 125 deputados de esquerda – pode, sim, representar uma barreira para eventuais pautas com caráter mais intervencionista ou que sinalizem mais à esquerda.

Ainda no Congresso, a atenção deve se voltar à disputa pela presidência das Casas. Na Câmara, a vitória de Lula não tira o favoritismo de Arthur Lira, principalmente diante do controle orçamentário exercido pelo atual presidente da Casa. No Senado, o PSD trabalha pela manutenção de Rodrigo Pacheco, mas deve ver a investida de nomes oriundos do bolsonarismo e da ala do MDB que deu suporte ostensivo a Lula desde o início da corrida.

Antes disso, Lula terá de encarar o desafio da transição. O eleito tem à disposição 50 cargos de livre nomeação para executar os trabalhos, e as regras deixam pouca margem para discricionariedade por parte do governo atual. A indicação desses nomes deve ter, evidentemente, mais brevidade do que a do time ministerial.

Atenções de curto prazo devem se voltar também para a possibilidade de questionamentos ao resultado – a margem estreita, de cerca de 2 milhões de votos, deve contribuir para isso. Em conversas com fontes dos poderes constituídos, o cenário base é de que não haverá apoio ou ambiente político para uma recusa, da parte do presidente Jair Bolsonaro, em aceitar o resultado das urnas. Choques menores isolados envolvendo apoiadores inconformados, no entanto, são esperados, mas sem relevância para ameaçar os milhões de votos apurados nas urnas.

Primeiros passos de Lula na economia: o time e o teto

Caio Megale e equipe

Durante a corrida eleitoral, Lula divulgou poucos detalhes sobre sua equipe e políticas econômicas. Economistas do Partido dos Trabalhadores (PT), como Aloizio Mercadante, foram vocais ao sugerir medidas. Ao mesmo tempo, economistas historicamente ligados a adversários do PT, como Henrique Meirelles e Armínio Fraga, apoiaram publicamente o ex-presidente durante a campanha e podem fazer parte da nova equipe.Os nomes, assim como a estrutura dos ministérios, serão o primeiro fator a mexer os mercados daqui para frente.

Quando Bolsonaro assumiu o cargo há 4 anos, ele fundiu 4 ministérios (Fazenda, Planejamento, Indústria e Trabalho) em um. Lula sinalizou que vai restaurar a estrutura anterior.

Após a formação da equipe, o próximo desafio será alterar o atual teto constitucional para permitir maiores gastos. O teto hoje não permite, por exemplo, que o programa Bolsa Família permaneça em R$ 600/mês por pessoa – promessa que Lula fez várias vezes durante a campanha.

Lula também sinalizou aumentos reais do salário mínimo e a restauração do PAC – Plano de Aceleração do Crescimento – um plano de investimento público que estava em vigor nos governos anteriores do PT. Ambas as medidas exigem gastos do governo que não estão contemplados no orçamento nem na regra atual.

Para mudar o teto, Lula precisa de uma emenda constitucional. Assim, as negociações com o Congresso precisam começar o quanto antes. Isso significa que, desta vez, Lula precisa montar a equipe econômica mais rápido do que o habitual. Talvez ainda esta semana.

Lula tem duas maneiras de lidar com a alteração do regime fiscal. Uma é aprovar uma “permissão de gastos” de curto prazo para 2023 e, no ano que vem, estabelecer um novo arcabouço mais permanente. A outra é propor agora um novo arcabouço. Esta última possibilidade parece menos provável, considerando que Lula provavelmente nem estabeleceu uma equipe econômica, muito menos um novo arcabouço fiscal estruturado de longo prazo.

Além da nova equipe econômica e da discussão sobre o teto de gastos, outras questões que investidores estarão atentos são as reformas econômicas – principalmente a reforma tributária – e qual será o modelo de concessões de infraestrutura para o setor privado. Mas esses são assuntos menos urgentes, e não esperamos nenhuma informação relevante sobre essas frentes até o início do mandato no ano que vem.

E o que deve acontecer com os preços dos ativos brasileiros?

Fernando Ferreira e equipe

Na semana passada, os ativos brasileiros tiveram desempenho fraco e inferior ao dos mercados globais. O Ibovespa caiu 4,5% e o real desvalorizou 2,5%, com o mercado precificando menores chances de reeleição do presidente Bolsonaro. As ações das empresas estatais estiveram entre as maiores quedas, já que tanto a Petrobras (PETR4) quanto o Banco do Brasil (BBAS3) caíram mais de 13% durante a semana.

Por outro lado, as ações do setor de educação tiveram um forte desempenho, com Yduqs (YDUQ3) subindo 22% e Cogna (COGN3) 9%. Algumas ações do varejo e construtoras de baixa renda também tiveram bom desempenho, com a Magalu (MGLU3) com uma alta de 5,5% e MRV (MRVE3) com alta de 5,2%. Esses são os setores que tendem a ser favorecidos na presidência de um governo do presidente Lula: varejo, construtoras de baixa renda e educação.

Esse deve ser o tom do mercado nos próximos dias, e as ações das estatais devem continuar voláteis, dada a persistente incerteza em relação às suas políticas futuras. No caso do Banco do Brasil (BBAS3), essas questões giram em torno das linhas de concessão de crédito subsidiadas. Para a Petrobras (PETR4), as principais questões são em relação à futura política de precificação de combustíveis, bem como seus programas de investimentos futuros.

Também vale atenção à volatilidade do Real em relação ao Dólar nas próximas semanas, além da curva de juros futura, que precifica a trajetória da política monetária brasileira adiante.

A volatilidade pode seguir alta nas próximas semanas

Fernando Ferreira e equipe

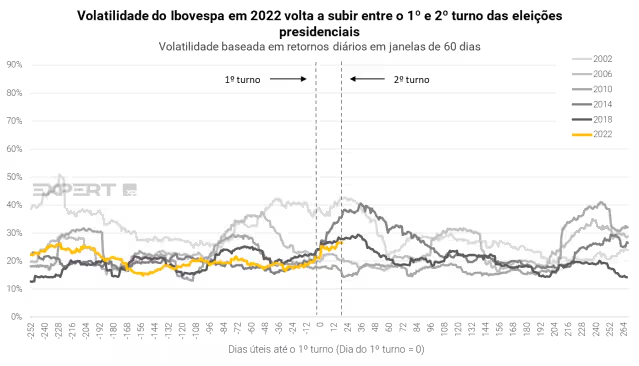

Conforme destacamos, a volatilidade nos mercados de ações do Brasil tem sido baixa para um período eleitoral, em comparação com a média histórica. No entanto, a volatilidade começou a aumentar nas últimas semanas, à medida que os mercados começaram a precificar uma corrida mais acirrada e reduziram as chances de reeleição do presidente Bolsonaro.

Acreditamos que a volatilidade pode seguir alta e talvez aumentar nas próximas semanas, dada a incerteza quanto à política fiscal do novo governo, bem como quais serão os nomes da nova equipe econômica de Lula.

Como muda a alocação de ativos nas carteiras de investimento?

Rodrigo Sgavioli e equipe

Em termos de alocação, viemos preparando as carteiras recomendadas nos últimos meses para atravessar o período eleitoral, já considerando um cenário no qual o Brasil passará por desafios no que tange os gastos públicos e a política fiscal como um todo a partir de 2023. Isso provavelmente implicará em uma inflação mais alta nos próximos anos, bem como taxas de juros (nominais e reais) também mais elevadas, ainda não precificadas nas curvas. Esperamos também efeitos no câmbio, que poderia se depreciar, sendo potencializado por uma política monetária mais austera já em curso por parte do Fed.

Dessa forma, não sugerimos mudanças radicais e abruptas nos portfólios, porém, ao longo dos próximos meses, se confirmando a convergência para o cenário acima, podemos esperar carteiras que mantenham parcelas expressivas em renda fixa, com predileção por pós-fixados e títulos IPCA+ (vencimentos curtos e médios, até 5 anos). Além disso, devemos aumentar gradativamente a parcela de exposição ao dólar, porém com bastante cautela de quais instrumentos utilizaremos, uma vez que o cenário global também passa por desafios por conta de uma provável recessão.

Por fim, reforçamos diligência e cautela nas movimentações e rebalanceamentos das carteiras, prevendo um cenário volátil, que pode trazer riscos adicionais a investimentos realizados sem estratégia e planejamento. Liquidez acima da média, eficiência de custos e diversificação se fazem ainda mais necessárias nas carteiras daqui em diante.

Se você ainda não tem conta na XP Investimentos, abra a sua!