- Para o bom funcionamento dos mercados, é importante que sejam definidas regras a serem seguidas por seus participantes.

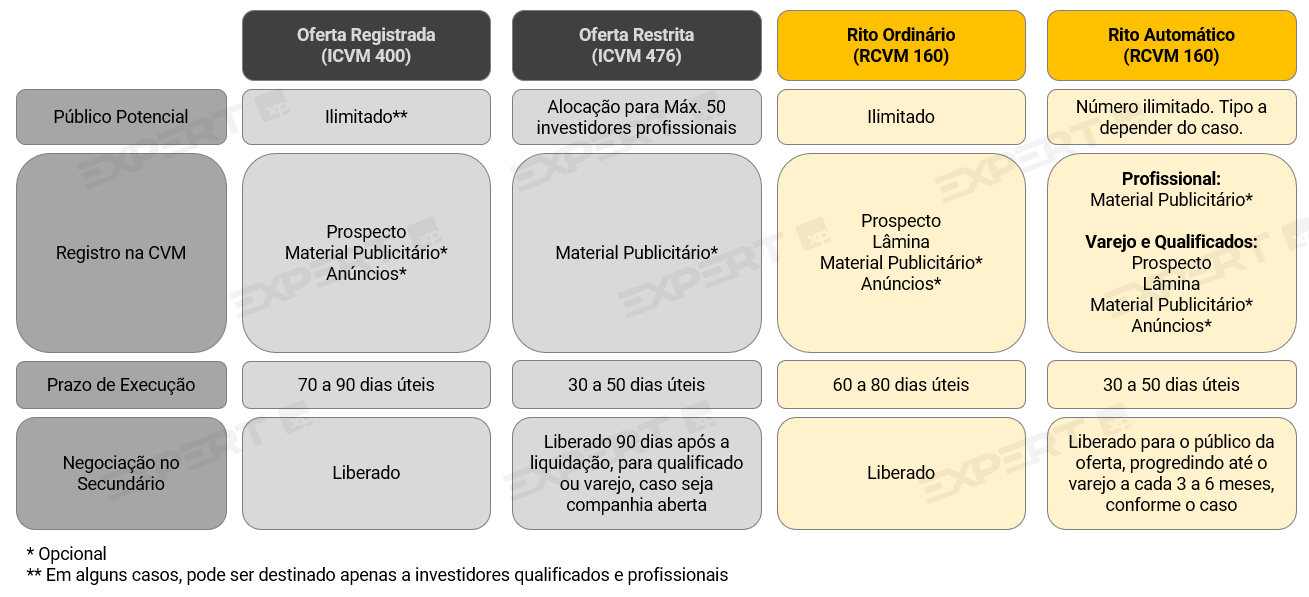

- No caso de ofertas públicas, as instruções da CVM nº 400 e 476 serviram nos últimos anos como as principais diretrizes do mercado.

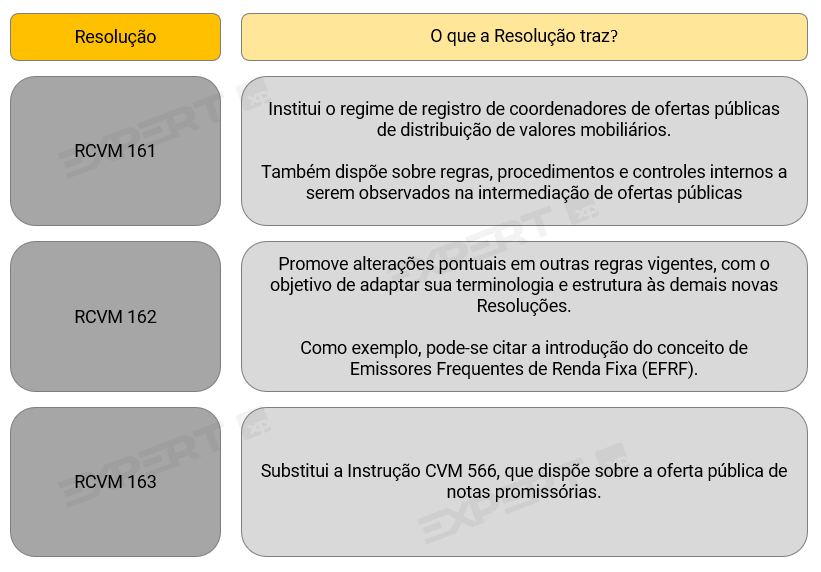

- Em 13 de julho de 2022, a CVM divulgou nova série de resoluções que substituirão as instruções vigentes e/ou complementarão a regulação, visando colocar em prática novos e reformulados processos para ofertas públicas.

- São elas as Resoluções CVM (RCVM) 160, 161, 162 e 163.

- A partir de 2 de janeiro de 2023, estas novas resoluções serão colocadas em prática, visando simplificar as ofertas. Dentre elas, a mais importante é a RCVM 160.

Um breve resumo

O que são Ofertas Públicas

Para se financiar, empresas podem captar recursos no mercado de capitais. No caso de optarem por levantar novas dívidas, através do mercado de renda fixa, isto ocorre através de ofertas públicas.

Os ativos mais comuns emitidos via oferta pública são as debêntures, os certificados de recebíveis imobiliários e do agronegócio (CRIs e CRAs, respectivamente), e as letras financeiras (LFs).

Como funciona atualmente

Atualmente, a forma como ofertas de renda fixa são feitas se baseia em duas instruções da Comissão de Valores Mobiliários (CVM): a ICVM 400 e ICVM 476.

ICVM 400: O alvo é o público em geral (investidores individuais, qualificados e profissionais). Por este motivo, possui mais exigências em termos de documentação, visando proteger os investidores. A oferta ganha maior amplitude em termos de público e pode, com isso, atingir valores maiores de emissão e alocação mais pulverizada.

Investidor qualificado: Dentre outras, são “pessoas naturais ou jurídicas que possuam investimentos financeiros em valor superior a R$ 1.000.000,00 (um milhão de reais) e que, adicionalmente, atestem por escrito sua condição de investidor qualificado mediante termo próprio. (…)

e/ou

As pessoas naturais que tenham sido aprovadas em exames de qualificação técnica ou possuam certificações aprovadas pela CVM como requisitos para o registro de agentes autônomos de investimento, administradores de carteira, analistas e consultores de valores mobiliários, em relação a seus recursos próprios.”

ICVM 476: Destinadas ao público profissional apenas. Assim, há menor exigência de documentação, sendo mais ágil e menos custosa. Também chamada de oferta restrita, é apresentada a um número máximo de 75 potenciais investidores e pode envolver maiores riscos e taxas de retorno mais elevadas.

Investidor profissional: Dentre outras, são “pessoas naturais ou jurídicas que possuam investimentos financeiros em valor superior a R$ 10.000.000,00 (dez milhões de reais) e que, adicionalmente, atestem por escrito sua condição de investidor profissional mediante termo próprio.”

RCVM 160: Como será a partir de Janeiro de 2023

A partir de 2 de janeiro de 2023, no entanto, as instruções em vigor atualmente deixarão de ser utilizadas, sendo substituídas pela Resolução CVM (RCVM) n.º 160, de 13 de julho de 2022.

As ofertas protocoladas anteriormente a esta data, mas ainda em curso no próximo ano, continuarão sendo regidas pelo regime atual (ICVM 400 e 476).

Sobre a RCVM 160, a Comissão diz:

“Esta resolução regula as ofertas públicas de distribuição de valores mobiliários, a negociação dos valores mobiliários ofertados nos mercados regulamentados e tem por fim assegurar a proteção dos interesses do público investidor em geral e promover a eficiência e o desenvolvimento do mercado de valores mobiliários.“

De maneira geral, pode-se dizer que a RCVM 160 trará simplificações para o processo de registro de ofertas públicas quando possível, tornando-o mais rápido e eficiente, mas sem ignorar a importância de continuar a proteger e informar – principalmente os investidores individuais e qualificados.

A premissa básica de que investidores profissionais possuem conhecimento suficiente sobre a dinâmica de mercado, produtos e emissores ou, ao menos, conhecem os meios e tem acesso às informações necessárias, se mantém.

Já no caso de investidores individuais e qualificados, entende-se que o acesso à informação por conta própria é mais restrito, sendo necessário que a própria companhia emissora e a instituição coordenadora da oferta a forneça através da publicação do prospecto da oferta.

Principais diferenças: ICVM 400, ICVM 476 e RCVM 160

RCVM 161, 162 e 163: O que são?

O que é preciso conhecer

Ritos de registro de oferta

Sob a nova resolução, todas as ofertas deverão ser registradas (ou seja, não haverá mais a opção de oferta dispensada, como é o caso da ICVM 476).

Serão dois os ritos possíveis e a adoção de um ou outro dependerá de fatores como o tipo de valor mobiliário a ser emitido, público-alvo e tipo de emissor:

Rito automático

Neste caso, não há exigência de análise prévia da CVM, sendo, portanto, mais rápido. Se assemelha à ICVM 476. Com isso, o prazo de análise que atualmente é de 40 dias úteis passará a ser imediato.

Com o rito automático, as principais vantagens hoje existentes para a ICVM 476 serão mantidas, porém alterações relevantes ocorrerão. Deixarão de existir:

1 – Limite máximo de potenciais investidores acessados ou alocados na oferta.

2 – Período de lock up (ou seja, prazo de carência de 90 dias após a liquidação para título poder ser negociado no mercado secundário).

3 – Restrição de quatro meses para a realização de nova oferta de mesmo tipo de valor mobiliário pelo emissor.

O rito automático estará disponível para ofertas de títulos de dívida (debêntures não conversíveis e outras) de:

- Emissores frequentes de valores mobiliários de renda fixa (EFRF), quando destinados apenas a investidores profissionais.

- Emissor em fase operacional registrado nas Categorias A e B, quando destinados apenas a investidores profissionais ou qualificados.

- Em caso de reabertura de série e títulos padronizados, podem também ser destinados ao varejo.

- Sociedade de Propósito Específico (SPE), nos termos da Lei 12.431/11 (debêntures incentivadas).

- Emissor não registrado na CVM, quando destinados apenas a investidores profissionais.

- Emissor em recuperação judicial ou extrajudicial.

Companhias securitizadoras registradas na CVM também poderão realizar a emissão de títulos de securitização através do rito automático, desde destinadas apenas a investidores profissionais ou qualificados. No caso de reaberturas de série e quando o lastro for único e o seu devedor for um EFRF, a emissão também poderá ser destinada ao varejo.

Rito automático com análise via convênio

A RCVM 160 também prevê outra modalidade de rito automático, neste caso com análise prévia de entidade autorreguladora que mantenha convênio com a CVM, como por exemplo a Anbima. Havia, na Instrução CVM 471, previsão de processo similar. O que muda é que não será mais necessária análise da CVM uma vez que a entidade autorreguladora a faça.

No caso de instrumentos de renda fixa, serão passíveis de rito automático com análise via convênio emissões focadas no público geral de emissores Categorias A e B e companhias securitizadoras registradas na CVM.

Rito ordinário

Sob esta modalidade, há exigência de análise prévia da CVM para registro. Se assemelha à ICVM 400 e será obrigatório no caso de ofertas para público geral que não tenham sido submetidos ao rito automático com análise via convênio.

Período de silêncio

O período de silêncio é um intervalo de tempo em que uma companhia deve se ausentar da mídia, durante uma oferta pública, para que não haja risco de manipulação de mercado. Este período se encerra quando da publicação do Anúncio de Encerramento da oferta.

Com a RCVM 160, haverá maior clareza no que será considerado o início do período e haverá permissão para comunicações por parte da empresa que deem ampla publicidade à oferta, uma vez que esta seja levada a mercado, através da divulgação do prospecto preliminar.

Sendo assim, inclusive entrevistas na mídia passarão a ser permitidas, desde que consistentes com o conteúdo do prospecto e usando linguagem serena e moderada.

Prospectos, lâminas e materiais publicitários

Uma das melhorias da RCVM 160 é a introdução de modelos de prospectos padronizados e mais reduzidos e segmentados pelo valor mobiliário ofertado. A intenção é fornecer informações mais objetivas e relevantes aos investidores.

Uma novidade será a criação das lâminas das ofertas, complementares aos prospectos (que também deverão ser divulgados). As lâminas serão documentos de caráter introdutório e padronizado, que conterá as primeiras informações de interesse do investidor e permitirá que investidores comparem a oferta em andamento rapidamente. Assim, poderão identificar quais são as ofertas sobre as quais devem buscar maiores informações.

Os prospectos e, consequentemente, as lâminas, poderão ser dispensados em ofertas destinadas exclusivamente a investidores profissionais.

Os materiais publicitários (também conhecidos como materiais de roadshow) deverão ser divulgados pelos emissores, ofertantes e coordenadores nos mesmos locais onde forem realizadas as divulgações do prospecto e da lâmina, em até um dia após o início de veiculação destes materiais.

Emissor Frequente de Renda Fixa

Será considerado, de acordo com a RCVM 162, emissor frequente de renda fixa, aquele emissor que:

- Seja considerado emissor com grande exposição ao mercado (art. 38); ou

- Atenda cumulativamente aos seguintes requisitos:

- Esteja registrado nas categorias A ou B há mais de 24 meses e esteja em fase operacional; e

- Tenha cumprido suas obrigações periódicas nos últimos 12 meses; e

- Nos últimos quatro exercícios sociais:

- Tenha realizado ofertas públicas (rito ordinário) em montante igual ou superior a R$ 500 milhões do valor mobiliário de renda fixa que queira ofertar;

- Tenha realizado ao menos duas ofertas públicas (rito ordinário) do valor mobiliário de renda fixa que queira ofertar.

Esse status deve ser declarado pelo emissor no pedido de registro de oferta pública.

Fontes

CVM – ICVM 400

CVM – ICVM 476

CVM – RCVM 160

CVM – RCVM 161

CVM – RCVM 162

CVM – RCVM 163

CVM

Lefosse

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)