Dia 22 de novembro de 2024, o Conselho Monetário Nacional (CMN) regulamentou as Letras de Crédito de Desenvolvimento (LCD). Os títulos serão isentos de imposto de renda e poderão ser cobertos pelo Fundo Garantidor de Créditos (FGC). A LCD é mais uma fonte de captação para os bancos estatais de desenvolvimento, além do BNDES, financiarem projetos de infraestrutura, indústria, inovação e direcionados a micro, pequenas e médias empresas. Saiba como vão funcionar as LCDs.

O que são as LCDs?

As Letras de Crédito do Desenvolvimento, ou LCDs, serão títulos de renda fixa, criados como uma forma de os bancos de desenvolvimento captarem recursos. Os investidores de LCDs receberão rendimentos pagos pelos tomadores de crédito.

As LCDs serão isentas de imposto?

Segundo a Lei nº 14.937, de 26 de julho de 2024, os rendimentos das LCDs terão isenção do imposto de renda para pessoa física, enquanto residentes de paraísos fiscais e empresas serão tributados em 15%. Assim, as regras de isenção se comparam com aquelas das Letras de Crédito do Agronegócio (LCA), Letras de Crédito Imobiliário (LCI) e debêntures incentivadas.

Empresas tributadas com base no lucro real que invistam nas LCDs poderão deduzir da base de cálculo do IRPJ o imposto pago sobre os rendimentos com a LCD. No entanto, as perdas apuradas com o novo título não poderão ser deduzidas.

Esses benefícios tributários valerão segundo prazo definido na lei de diretrizes orçamentárias, cabendo ao Ministério do Desenvolvimento, Indústria, Comércio e Serviços fazer sua avaliação para fins de manutenção, revisão ou ampliação.

Como funcionarão as emissões de LCD?

As emissões poderão ser realizadas por todos os bancos de desenvolvimento, abrangendo não apenas o Banco Nacional de Desenvolvimento Econômico e Social (BNDES), mas também bancos regionais de desenvolvimento, como o Banco de Desenvolvimento de Minas Gerais (BDMG), o Banco Regional de Desenvolvimento do Extremo Sul (BRDE) e o Banco de Desenvolvimento do Espírito Santo (Bandes), com o limite anual de R$ 10 bilhões por emissor.

Ao emitir títulos com benefícios tributários, o BNDES informou que repassará integralmente a isenção fiscal aos financiamentos, com a expectativa de reduzir a taxa de juros final em cerca de 1p.p., contribuindo para baratear o custo da operação para o emissor.

De acordo com o BNDES, por ser um instrumento complementar de funding (financiamento) dos bancos de desenvolvimento, o volume esperado de emissão deve ser bem inferior ao volume dos demais títulos incentivados, que podem ser emitidos por qualquer instituição financeira.

Cobertura do FGC

Com a regulamentação da LCD pelo CMN em novembro, houve confirmação sobre a inclusão destes títulos adquiridos por pessoas físicas no rol de garantias cobertas pelo FGC. Ou seja, considerando-se também a isenção de IR, o título se equipara às LCIs e LCAs.

CMN: Regras de emissão da LCD

No dia 22 de agosto de 2024, o Conselho Monetário Nacional (CMN) publicou a Resolução CMN nº 5.169. O primeiro destaque foi que as LCDs não podem ser emitidas por bancos múltiplos que possuam carteira de desenvolvimento.

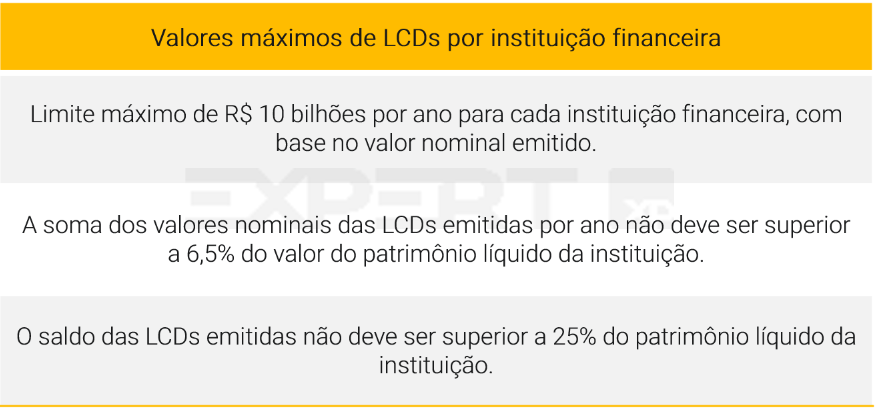

Além disso, foram estabelecidos, de forma mais clara, alguns limites de valores que as instituições podem emitir de LCD, sob o risco de suspensão de novas emissões de LCDs pela instituição emissora:

Para o cálculo, a instituição financeira deve utilizar o patrimônio líquido apurado no Balanço Patrimonial anual relativo ao exercício social imediatamente anterior ao da emissão.

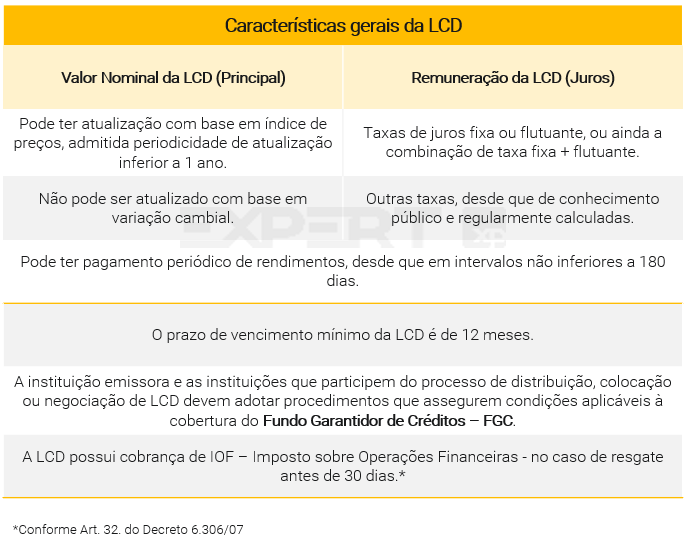

A recompra e o resgate antecipado de LCD, respeitados o prazo mínimo de 12 meses, devem ser realizados por meio de bolsas ou de mercado de balcão organizado. A entidade ressalta ainda que o valor de resgate da LCD pode ser inferior ao valor de sua emissão, conforme seus critérios de remuneração.

Como investir nas LCDs?

Agora que a LCD está com a regulamentação completa, após a sanção presidencial e as regras determinadas pelo CMN, as instituições financeiras devem lançar em breve as primeiras emissões do produto. Fique de olho na sua plataforma de investimentos ou consulte seu assessor. Lembre-se de respeitar o seu perfil de investidor!

Qual o potencial impacto das LCDs no mercado de renda fixa?

1. A volta das linhas de crédito subsidiadas

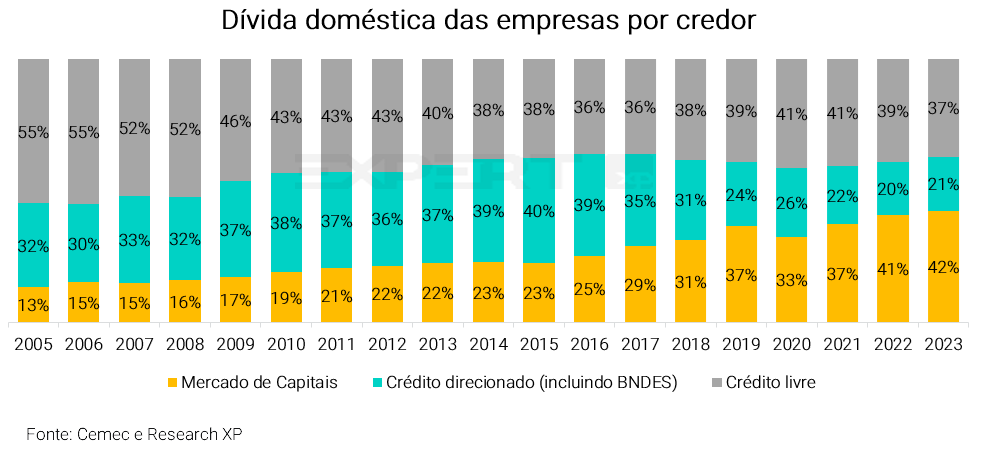

O desenvolvimento do mercado de capitais foi fundamental para o funding de projetos de infraestrutura, que se intensificaram com as privatizações e os marcos regulatórios mais recentes. Foi a partir daí que as empresas passaram a ter alternativas em relação aos empréstimos concedidos pelo BNDES para esta finalidade.

Assim, a participação do crédito direcionado – que abrange tanto as operações de empréstimos diretas e os repasses do BNDES como as aplicações obrigatórias de todos os bancos em crédito rural e habitacional – atingiu o menor patamar dos últimos 20 anos, passando para cerca de 20% das dívidas das empresas (ante 40% no passado).

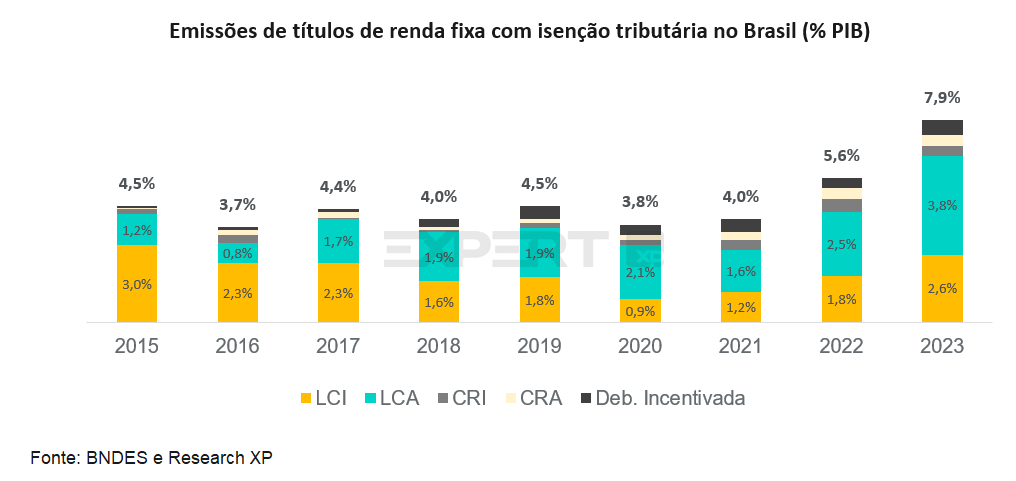

Em contrapartida, a evolução do fluxo de captação anual dos instrumentos de renda fixa domésticos que têm isenção tributária (LCI, LCA, CRI, CRA e Debêntures Incentivadas) atingiu, em 2023, o triplo do volume emitido em 2020. Em percentual do Produto Interno Bruto (PIB), as captações via esses produtos representou valores próximos de 8% do PIB.

Entretanto, o novo governo tem sido vocal em retomar a presença do BNDES e demais bancos de fomento nos financiamentos a empresas, já tendo anunciado diversas linhas e programas, incluindo a LCD.

Isso significa uma ameaça ao mercado de renda fixa? Em nossa visão, não necessariamente. Com o passar dos anos, houve o amadurecimento do mercado de capitais, tanto do lado das empresas quanto dos investidores, já mais familiarizados com as emissões bancárias e de crédito privado. Assim, vemos mais como uma oportunidade de diversificação de portfólio.

2. Investidores e títulos isentos de IR: uma boa combinação

Não é novidade que o investidor brasileiro tem um gosto adicional por papéis isentos de tributação, como os CRIs, CRAs, Debêntures Incentivadas (12.431), LCIs e LCAs. Principalmente no caso das emissões bancárias que, além de tudo, possuem cobertura do FGC.

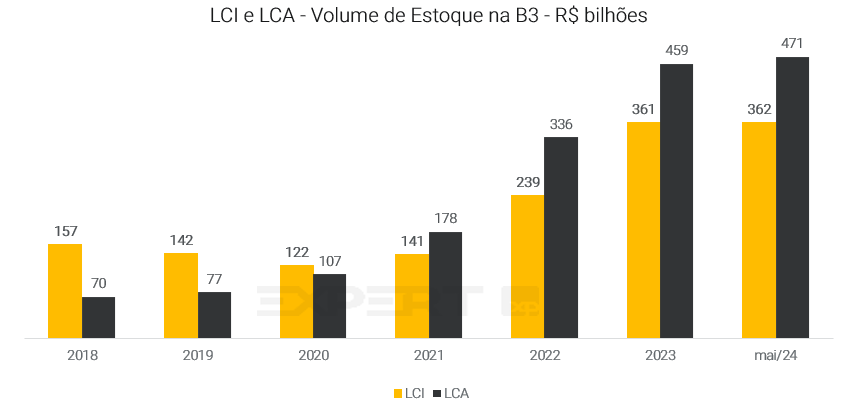

Isso fica mais claro ao observarmos o estoque registrado na B3: o volume de LCIs mais do que dobrou de valor desde 2018, passando de R$ 157 bilhões para R$ 362 bilhões, enquanto o de LCAs se multiplicou em quase 7x, para R$ 471 bilhões ao final de maio de 2024.

Aqui vale a ressalva de que, em fevereiro de 2024, a dinâmica de tais produtos foi alterada pelo Conselho Monetário Nacional (CMN), com a restrição do rol de emissores e aumento do prazo mínimo de vencimento. Tal fato ocasionou a alteração da dinâmica do volume de estoques de LCIs e LCAs, que passou de elevado crescimento para estabilização. Ainda assim, notamos que o interesse dos investidores permaneceu ativo para esse tipo de investimento.

Uma vez que as LCDs serão não terão incidência de IR, tal isenção fiscal poderá ser repassada integralmente aos tomadores de recursos, possibilitando redução das taxas de juros para as empresas. Deste modo, acreditamos que as LCDs têm o potencial de atraírem o investidor brasileiro.

3. Então as LCDs podem dominar o mercado de renda fixa? Não é bem assim…

Segundo o BNDES, pelo fato de a LCD ser um instrumento complementar de funding apenas dos bancos de desenvolvimento, o volume esperado de emissão deve ser bem inferior ao volume dos demais títulos incentivados, que podem ser emitidos por qualquer instituição financeira. Além disso, há o limite de até R$ 10 bilhões por banco de fomento que pode ser destinado ao programa.

A expectativa do governo é de que o novo papel corresponda, nos anos iniciais, a menos de 5% do estoque de instrumentos incentivados atualmente existentes. Ao final de maio de 2024, o estoque de LCIs e LCAs totalizava cerca de R$ 850 bilhões. Se considerarmos os demais títulos isentos (CRI, CRA e Debêntures Incentivadas), o valor chegava a quase R$ 1,5 trilhão no mesmo período.

Um outro fator limitante é que a utilização da LCD como instrumento de captação virá acompanhada de avaliações de impacto, no contexto das políticas de monitoramento e avaliação atualmente existentes nos bancos de desenvolvimento, as quais teriam o compromisso de mensurar, de maneira transparente, o quanto a transferência de recursos da sociedade, sob a forma de isenção tributária, geraria em termos de benefícios sociais.

Assim, a estimativa do governo é que as LCDs não concorram com as LCAs e LCIs, e sim sejam um complemento às opções disponíveis aos investidores.

Fontes

Agência Câmara de Notícias

Agência BNDES de Notícias

Bacen

Valor Econômico

Lei nº 14.937, de 26/07/2024

Resolução CMN n° 5.169 de 22/8/2024

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)