Ter uma parcela da carteira destinada para o longo prazo, pede ao investidor uma estratégia assertiva, alinhada ao seu perfil de risco e que consiga atravessar as grandes mudanças de ciclos econômicos. Com o objetivo de trazer vantagens tributarias características para o longo prazo, os fundos previdenciários vêm se destacando nos últimos anos, tanto em relação as (i) flexibilizações regulatórias – que permite o surgimento de novas estrutura e (ii) novos fundos de investimentos – que possibilitam novas opções de alocação ao investidor, e por fim, (iii) resiliência por parte dos investidores que já conhecem os benefícios desse tipo de alocação.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Por se tratar de uma alocação de longo prazo, a gestão ativa se torna essencial para o bom desempenho desses fundos. Neste relatório confira os melhores fundos previdenciários por classes em 2022, além de entender a importância da gestão ativa e quais foram os promotores e detratores de rentabilidade dessas estratégias. Para o ranking foram considerados apenas os fundos previdenciários que estão disponíveis na plataforma XP, e além do retorno absoluto, para as classes de fundos Multimercados e Ações foram considerados também a relação risco x retorno através do índice de Sharp. Confira.

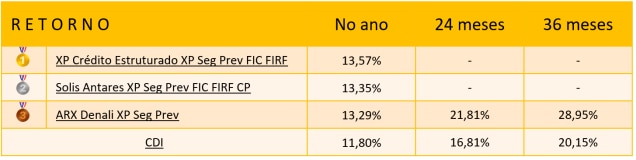

Renda Fixa Crédito

XP Crédito Estruturado XP Seg Prev

O fundo XP Crédito Estruturado XP Seg Prev aloca nas estratégias de crédito relacionadas ao agronegócio, infraestrutura, setor imobiliário, em crédito estruturado, em que se inclui estruturas de securitização, e em créditos corporativos com perfil mid grade.

O fundo teve um retorno acumulado no ano, até 21 de dezembro, de 117,5% do CDI, ou 14,07% no período. Com destaque para o desempenho das estratégias de Infraestrutura, que teve um retorno acumulado de 153% do CDI, ou 18,95% no período, e de crédito estruturado, que teve um retorno acumulado de 140,9% do CDI, ou 17,27% no período.

O portfólio em 21/dez está distribuído em ativos relacionados a infraestrutura na proporção de 24%, em crédito estruturado na proporção de 18%, em operações relacionadas ao setor imobiliário e do agronegócio, em 16%, e em créditos corporativos com perfil de risco “mid grade”, em 9%. E 32% do portfólio está alocado em ativos com alta condição de liquidez, que chamamos de caixa. E a duration do portfólio está em 2 anos.

Solis Antares XP Seg Prev FIC FIRF CP

No ano, o fundo Solis Antares XP Seg Prev FIC FIRF CP obteve uma performance de 13,35% contra um CDI de 11,80%. O fundo se trata de uma estratégia em crédito high yield que conta em seu portfólio com uma parcela destinada a investimentos em FIDCS.

Em relação a atribuição da performance em 2022, o maior promotor de rentabilidade foi a parcela destinada a alocação em FIDCs, que ao longo do ano estava próxima ao limite de 25% permitido na estratégia. Além disso, a parcela de crédito da carteira estava alocada majoritariamente em debêntures CDI+, de forma que a baixa alocação em IPCA+ protegeu a carteira do movimento de deflação ao longo do ano.

Olhando para 2023, a Solis acredita que a taxa de inadimplência deve seguir alta para pessoas físicas e pequenas e medias empresas, de forma que os riscos dentro dos FIDCs estarão vinculados ao perfil do crédito e não necessariamente ao setor. Dentre os pontos de atenção nos FIDCs, está o crédito parcelado. Da parte de oportunidades, duplicatas e recebíveis de empresas maiores e no caso de crédito voltado para pessoa física, o foco estará em consignado e créditos “clean”. Já na parcela de crédito do fundo, o ponto de atenção está voltado para o setor de varejo, devido aos receios em relação a inflação.

ARX Denali XP Seg Prev

No ano, o fundo ARX Denali XP Seg Prev obteve uma performance de 13,29% contra um CDI de 11,80%. Se tratando de uma estratégia em crédito do tipo high grade, o fundo se destaca entre os pares do ranking.

Em relação a atribuição de performance em 2022, a carteira do fundo iniciou o ano com spreads altos e duration alongada em emissores de qualidade, resultado de um movimento de alocação realizado em 2020 e 2021. Essa alocação, trouxe retornos diferenciados antes os pares trazendo destaque para a estratégia.

Ao longo do ano e com a normalização, ou fechamento dos spreads a carteira foi sendo alterada para um posicionamento mais neutro. Do ponto de vista da gestão, o mais importante nesse momento é a cautela frente as incertezas do cenário. Para 2023 o fundo segue com uma carteira com spreads neutros também evitando setores mais cíclicos como Varejo Discricionário, Construção e Incorporação. Da ponta das oportunidades, Utilities, Saneamento e Rodovias, na visão da ARX, apesar de terem alavancagem, se trata de setores com receita estável e repasse de inflação.

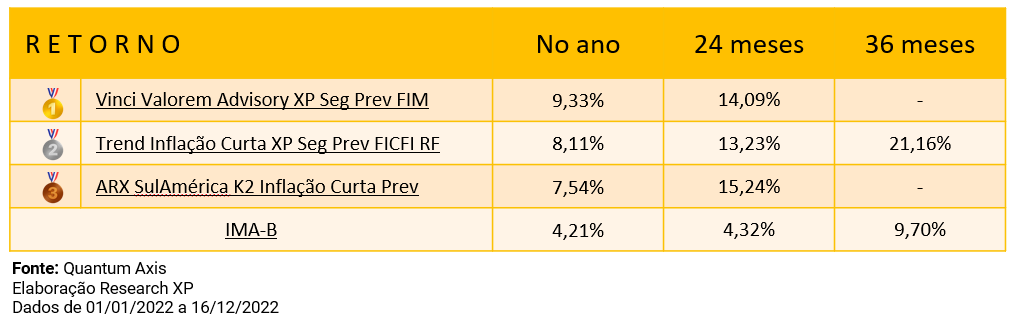

Renda Fixa Inflação

Vinci Valorem Advisory XP Seg Prev FIM

O fundo Vinci Valorem Advisory XP Seg Prev FIM busca superar o IMA-B5 no longo prazo através de uma gestão ativa em diversas classes de ativos nos mercado de renda fixa, cambial e derivativos. O fundo se destaca em 2022 por obter um retorno de 9,33% contra 4,21% do IMA-B. O fundo também supera o IMA-B5 (benchmark da estratégia) que obteve uma performance de 8,54% no ano.

O ano de 2022 foi marcado por forte movimento de deflação, e a estratégia se destacou positivamente com uma alocação concentrada em NTN-B 22 que tinha vencimento em agosto. Com o vencimento do titulo, a alocação passou a ser pulverizada para outros ativos. Além dessa posição, uma alocação comprada em FRA de cupom cambial (juros brasileiros negociados em dólar na B3) foi o segundo promotor de retorno no ano, além de posições tomadas em juros (até junho).

Atualmente a maior alocação do fundo está em NTN-B com vencimento em 2023, além de posições vendidas em inflação implícita. A visão do time de gestão é de que os juros estarão mais altos por um tempo, mas existe uma expectativa de ancoramento das taxas de juros. Posições aplicadas (perspectiva de queda de juros) em juros pré com vencimento em jan/25 (DIF25) e tomadas (perspectiva de alta de juros) em juros pré vencimento em jan/29 (DIF29) também fazem parte da carteira.

Trend Inflação Curta XP Seg Prev FICFI RF

No ano, o fundo Trend Inflação Curta XP Seg Prev FICFI RF obteve uma performance de 8,11% contra um IMA B de 4,21%. O fundo se trata de uma estratégia indexada ao IMA B5, que possui títulos com prazos inferiores a 5 anos na carteira.

Quanto maior o prazo de vencimento dos títulos, maior tende a ser a duration da carteira do fundo indexado. No caso de títulos com um vencimento mais longo, estes terão maior sensibilidade e consequente maior risco atrelado. Dessa forma a performance do fundo frente ao IMA-B é explicada pela duration da carteira do IMA-B5 que é o índice que o fundo replica. O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado.

O preço dos títulos sobe quando a expectativa de juro futuro cai (e vice-versa) devido à relação inversa entre os dois. Esse mecanismo que mostra o efeito dos juros sobre preços é a marcação a mercado. Dessa forma, ao longo do ano, a expectativa do juros futuros impactou negativamente a precificação desses títulos, visto o combate as pressões inflacionarias.

ARX SulAmérica K2 Inflação Curta Prev

No ano, o fundo ARX SulAmérica K2 Inflação Curta Prev obteve uma performance de 7,54% contra um IMA-B de 4,21%. Se tratando de uma estratégia de inflação, que segue a carteira de crédito do tipo high grade, o diferencial entre o ARX K2 e o Denalli é o swap realizado (troca de indexadores) para inflação.

Em relação a atribuição de performance em 2022, a carteira do fundo iniciou o ano com spreads altos e duration alongada em emissores de qualidade, resultado de um movimento de alocação realizado em 2020 e 2021. Entretanto, dado ao movimento de deflação, os retornos foram impactados pelo movimento macro local, ainda assim a performance da estratégia se destaca entre os pares de inflação.

Para 2023 o fundo está com uma carteira com spreads neutros também evitando setores mais cíclicos como Varejo Discricionário, Construção e Incorporação. Da ponta das oportunidades, Utilities, Saneamento e Rodovias, na visão da ARX, apesar de terem alavancagem, se trata de setores com receita estável e repasse de inflação.

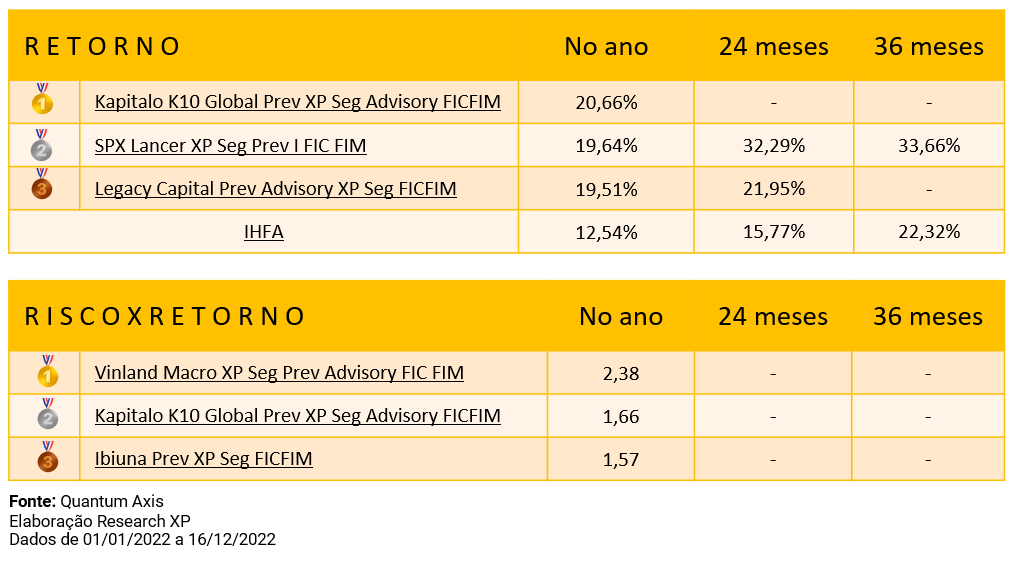

Multimercados

Kapitalo K10 Global Prev XP Seg Advisory FICFIM

No ano, o fundo Kapitalo K10 Global Prev XP Seg Advisory FICFIM obteve uma performance de 20,66% contra um IHFA de 12,54%. Liderando o ranking de retorno dos multimercados previdenciários e em segundo lugar nas métricas de risco x retorno, esse é um fundo multimercado do tipo Macro, ou seja, que monta as posições de acordo com a leitura dos cenários macroeconômicos. Ao longo do ano a estratégia se destaca perante ao IHFA com exceção ao meses de: fevereiro, (1,1% ante 1,2% do índice), junho (-0,7 ante 0,4% do índice) e julho (0% ante 0,7% do índice).

Em relação a atribuição de performance no ano, as 4 classes de ativos (juros, moedas, ações e commodities) apresentaram retornos equilibrados com uma concentração maior de atribuição nos posicionamentos em juros globais. Em relação a alocação em juros ao longo do ano, posições vendidas em juros globais foram o foco no primeiro trimestre, o que mudou a partir do segundo semestre com posições menores e mais táticas, concentradas em países desenvolvidos (como Canadá e Suécia) que ainda estavam em um ponto do ciclo “tardio” em relação aos pares.

Em relação a posição no mercado acionário, ao longo do ano posições vendidas na bolsa americana contribuíram para a performance da estratégia. A visão de que o aperto monetário impactaria negativamente nas ações não mudou, mas no segundo semestre essa posição era mais tática e a aumentavam na medida em que o mercado mudava a percepção em relação ao ciclo de juros. Na visão da Kapitalo, o desafio macroeconômico ainda pesa sobre o micro das empresas. Da parte das Commodities apesar do mercado precificar uma recessão, a reabertura da China é uma temática que tem sido acompanhada, através de uma visão construtiva para o setor de energia, alguns metais (como o cobre) e grãos, como soja e milho. Em moedas, posições de valor relativo comprado em dólar contra países desenvolvidos trouxe retornos positivos ao longo de 2022.

Atualmente a classe com maior exposição é juros aplicado em alguns países lá fora. A baixa alocação em Brasil é destaque, que trouxe resiliência para o portfólio no período pós eleições. Na visão da Kapitalo, as incertezas em relação postura econômica do novo governo deve ser monitorada.

SPX Lancer XP Seg Prev I FIC FIM

A estratégia SPX Lancer XP Seg Prev I FIC FIM teve retornos positivos até novembro, mês cujo retorno foi -3,8%. As duas grandes exposições da estratégia macro foram posições tomadas na curva de juros ao redor globo, ou seja, esperando juros mais altos e comprado em dólar contra uma cesta de moedas. De forma geral, essas duas posições, devido ao tamanho relevante, explicam o resultado positivo da estratégia no ano e o resultado negativo em novembro. Mais especificamente em novembro, as posições vendidas em ações americanas e europeias contribuíram de forma negativa, mas em menor magnitude.

Atualmente seguem aplicados nos mercados de juros, principalmente em países onde acreditamos que o próximo grande movimento será de queda dos juros, mantendo algumas posições tomadas em taxas nos países atrasados no ciclo de aperto monetário. Nos mercados de moedas, estão sem posições relevantes.

No book de ações, estão vendidos em Estados Unidos e Europa, comprados seletivamente em Mercados Emergentes e com posições relativas em Brasil. Nas commodities, seguem com posições vendidas em metais industriais. Nos mercados de crédito desenvolvidos, reduziram as posições vendidas em índices corporativos e no de mercado de crédito emergente, aumentaram o risco via bonds (especialmente no setor de energia/petróleo), e reduziram a posição vendida utilizando instrumentos líquidos como índices.

Legacy Capital Prev Advisory XP Seg FICFIM

No ano, o fundo Legacy Capital Prev XP Seg obteve uma performance de 19,51% contra um IHFA de 12,54%. O fundo obteve retorno positivo em todos os meses do ano, no relativo ao IHFA houve um desempenho inferior ao índice nos meses de: julho (0,1% ante 0,7% do índice), agosto (0,5% ante 2,4% do índice) e outubro (0,2% ante 1,3%). Entretanto, no ano estratégia apresenta um retorno de 155% do IHFA no período.

A convicção em relação a inflação no forte no mundo trouxe as maiores posições promotoras da estratégia, que conseguiu capturar o movimento de alta de juros globais. Além disso, a partir do segundo semestre do ano houve uma redução de risco nos fundos por entender que o movimento já estava no preço. Posições vendidas em bolsa americana também contribuíram para o desempenho da estratégia ao longo do ano, muito em linha com a visão do mercado de uma possível recessão.

Em relação a 2023, a visão da Legacy a respeito do cenário externo mudou pouco com um destaque para a reabertura da China que deve ser monitorada para acompanha o movimento de algumas commodities. Dessa forma, atualmente o portfólio conta com posições compradas em petróleo. Além disso, posições vendidas em bolsa mexicana ajustada a posições vendidas em peso mexicano contra dólar faz parte de uma das teses da Legacy. No Brasil, a estratégia conta com uma posição pequena vendida em bolsa, em linha com a visão de juros altos por mais tempo. Gestores veem uma sinalização não tão positiva para o Brasil no médio prazo caso os receios em relação ao cenário fiscal se consolidem.

Vinland Macro XP Seg Prev Advisory

O fundo Vinland Macro XP Seg Prev Advisory FIC FIM não teve nenhum mês negativo no ano. Da performance do ano, até o final de novembro, excluindo caixa e custos, mais de 90% do resultado do fundo veio do livro de juros globais em 2022. Dentro desse livro, a posição de destaque que permaneceu no fundo praticamente o ano todo, variando apenas o tamanho, foi tomado na curva de juros americana. No início do ano teve uma posição relevante também tomada na curva de juros da Colômbia e mais próximo do meio do ano posições táticas de inclinação nas curvas de juros de países da américa latina.

Outros promotores marginais, do maior para o menor, foram os livros de ações globais, juros locais, ações locais, crédito. O livro de moedas foi muito próximo a zero, mas foi negativo. Passaram grande parte do primeiro semestre vendidos em dólar enquanto durante o segundo, estavam mais comprados na moeda. Outra posição bastante presente no ano, foi uma comprado em uma carteira de ações e vendidos em Ibovespa e S&P, buscando extrair o alfa do ganho de alguns nomes independente da direção do índice.

Segundo a gestora, dado momento do ciclo de aperto monetário e a assimetria remanescente, não veem mais como vantajosa uma posição relevante tomada na curva de juros americana, por isso estão operando essa posição de forma mais tática juntamente com posições na curva de juros do Chile e México. A principal posição atualmente é tomados nos juros de médio prazo aqui no Brasil. Em bolsa, continuam comprados em alguns setores da economia no Brasil (consumo defensivo e bancos) e EUA (tecnologia, financeiro e industriais) mas vendidos nos índices, resultando em uma exposição neutra. As posições em commodities foram reduzidas.

Ibiuna Prev XP Seg FICFIM

O fundo Ibiuna Prev XP Seg FICFIM teve retorno positivos em todos os meses em 2022, exceção julho (-0,9%). Destaque para o mês de março alta com 5,0%, 2,9% em Abril e 2,4% e agosto.

Desde o início do ano, a gestora tem explorado como principal tema de investimentos a resposta tardia dos bancos centrais pelo mundo à grande surpresa inflacionária observada no pós coronavírus e exacerbada pela crise da Ucrânia. As posições de juros somadas ao retorno do caixa explicam mais de 90% do retorno do fundo no ano. A grande tese da casa foram posições tomadas – esperando uma alta dos juros – em países desenvolvidos, com destaque para Estados Unidos e Israel e emergentes, como México e República Tcheca. Outra fonte de alpha foram posições na inflação implícita brasileira, principalmente em fevereiro e abril. Esse dois grandes promotores também foram os principais detratores no mês de julho.

Olhando para 2023, a Ibiuna segue buscando oportunidades de retorno através de uma alocação que combina posições tomadas em juros nas economias centrais aliadas a posições aplicadas em países emergentes em estágio mais avançado do ciclo de aperto monetário. As estratégias macro detem como principais posições: na renda fixa no Brasil, pequenas posições táticas aplicadas na curva nominal e em juros reais, além de trades de valor relativo nas curvas de juro real e de implícitas. No exterior, com posições tomadas em juros em países do G10 e aplicadas em países com ciclo de juros em estágio avançado e fundamentos fiscais mais sólidos. Em moedas, reduziram a posição global comprada em dólar e a posição tática comprada em real. Na renda variável, o time de ações mantém exposição a ações brasileiras mirando a captura de alfa puro via posições long&short não direcionais. Na classe de commodities, reduziram a exposição vendida em ouro.

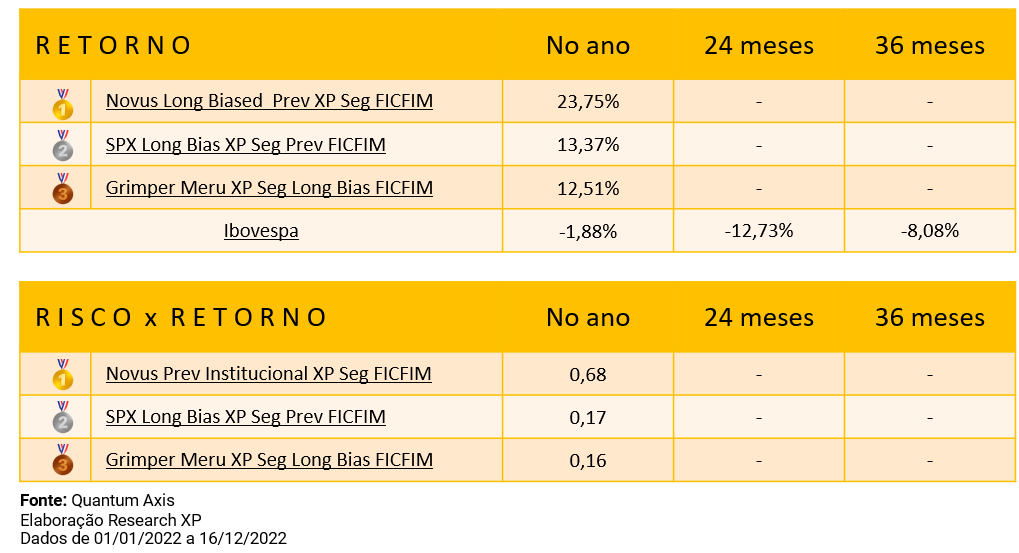

Renda Variável

Novus Long Biased Prev XP Seg FICFIM

O fundo Novus Long Biased Prev XP Seg FICFIM apresentou volatilidade ao longo do ano, com 5 dos 12 meses operando no negativo, a estratégia compensou nos 7 meses em que apresentou retornos substancialmente superiores ao Ibovespa. Até o dia 16 de novembro a estratégia apresentou um retorno de 23,75% contra -1,88% do índice.

Ao longo do ano quatro foram as teses responsáveis pela boa performance do fundo: ¼ do patrimônio em posições tomadas em juros globais, ¼ vendido em bolsa, ¼ comprado em dólar contra outras moedas de países desenvolvidos e ¼ em posições tomadas em high yield americano. Em resumo, todas as operações estavam alinhadas à visão de uma condição de maior aperto financeiro ao redor do mundo.

A partir de meados do ano após a visão de assimetria em relação aos apertos monetários ter perdido força, o posicionamento passou a ser mais tático – com posições pequenas vendidas na bolsa americana. Posições compradas em Brasil trouxe impactos negativos na rentabilidade nos meses de novembro e dezembro, de forma que atualmente o posicionamento é neutro.

Para 2023, de olho na reabertura da China a carteira do fundo tem posições compradas em bolsas emergentes, petróleo e cobre. Acreditam que a reabertura vai impactar de forma mais acentuada as commodities ligadas a consumo, sem tanto foco em infraestrutura como visto anteriormente. O micro das empresas no cenário domestico também está em foco com posições compradas em algumas ações ligadas ao setor de consumo.

SPX Long Bias XP Seg Prev FIC FIM

Durante o ano de 2022, até o final de novembro a estratégia SPX Long Bias XP Seg Prev teve retorno acumulado próximo a 18%, sendo em torno de 15% resultado das posições vendidas, e em torno de 3% das exposições compradas.

Os setores que mais contribuíram de forma positiva foram na parte vendida foram os Serviços Financeiros, Consumo Básico e Consumo discricionário. Já na parte comprada foram utilities ativos internacionais e óleo e gás. Os setores que foram mais detratores da parte vendida foram industrais, óleo e gás e shopping e properties. Na parte comprada foram Consumo Básico, Serviços Financeiro e Industriais.

Ao longo do mês de novembro, mantiveram a exposição direcional à bolsa brasileira abaixo do que consideramos neutro. Setorialmente, reduziram alocações em utilities, shoppings, consumo, saúde e frigoríficos. Por outro lado, aumentaram posições em bancos e empresas de commodities. No exterior, mantiveram exposição direcional aproximadamente zerada ao longo do mês, mas iniciaram uma pequena posição vendida na bolsa americana recentemente. Além disso, mantiveram alocações no setor de energia contra bolsas internacionais.

Grimper Meru XP Seg Long Bias FIC FIM

No ano, o fundo Grimper Meru XP Seg Long Bias FIC FIM obteve uma performance de 12,51% contra um Ibovespa de -1,88%. O comportamento descorrelacionado em relação ao índice é perceptível ao longo do ano, de forma que a estratégia ofereceu maior resiliência frente aos desafios do cenário atual.

Em relação a 2022, um dos fatores de resiliência para a estratégia foi a alocação em setores mais defensivos e com nomes de qualidade no início do ano. Na alocação local, o setor elétrico trouxe retornos positivos e defendeu da queda de ações ligadas a consumo. A carteira mais conservadora deu lugar a uma alocação de maior risco a partir do segundo semestre, com um aumento na alocação em setores de consumo. Após as eleições a postura conservadora voltou a fazer parte do portfólio com uma alocação menor em Brasil.

No cenário global, o uso de proteções (posições vendidas) no final de maio e começo de junho trouxe proteções para a carteira, posições carregadas até o final de setembro quando o posicionamento voltou a ser neutro.

Olhando para 2023, da parte internacional a Grimper acredita que o cenário continua com juros apertados, dependendo da evolução dos índices de inflação – mas sem perspectivas de boas notícias de forma rápida. Com as dificuldades relacionadas a oferta de energia a complexidade deve continuar na visão da gestão. No Brasil, a visão é que a postura do BC em relação ao aperto monetário deve continuar. Sem um alívio desse primeiro trimestre devido as incertezas fiscais. Apesar do valuation atrativo, a alocação do Brasil é neutra devido as incertezas do cenário atual.

Contagem regressiva PGBL 2022

Para investidores que desejam garantir o beneficio do PGBL para a declaração de imposto de renda em 2023, preparamos um material que acompanha um simulador, confira no vídeo.