MACRO

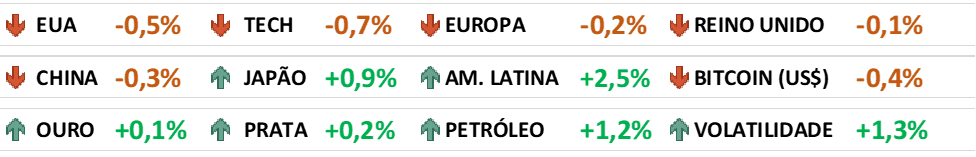

Mercados globais amanhecem sem direção definida (EUA -0,5% e Europa -0,2%) enquanto investidores digerem o novo pronunciamento do presidente do Federal Reserve. Nesta terça-feira, Jerome Powell afirmou em uma conferência com o The Wall Street Journal que, para controlar a inflação, não hesitaria em elevar a taxa de juros americana acima do nível considerado neutro. Ainda assim, Powell reiterou que o banco central americano ainda não considera uma alta de 75 bps já na próxima reunião. Na Europa, a inflação ao consumidor do Reino Unido atingiu 9% no acumulado anual, sua nova máxima dos últimos 40 anos. Na China, o índice de Hang Seng (+0,2%) encerra em leve alta após conselheiros políticos reafirmarem a importância da economia digital chinesa e darem suporte à abertura de capital das empresas tanto no país quanto no exterior. O movimento poderá indicar um possível afrouxamento na pressão regulatória chinesa sobre as empresas de tecnologia locais. Por fim, o petróleo (+1,2%) amanhece em leve alta, reverberando as expectativas de reabertura econômica e retomada da demanda chinesa pela commodity.

Coronavírus: A União Europeia deve abandonar seu mandato de máscara para passageiros em voos e aeroportos a partir de segunda-feira, seguindo as diretrizes atualizadas da Agência de Segurança da Aviação do bloco, afrouxando ainda mais as regras da Covid.

Inscreva-se aqui para receber o nosso conteúdo diário.

EMPRESAS

Walmart decepciona mercado com aumento dos custos e do estoque na divulgação dos resultados: O Walmart (NYSE: WMT, BDR: WALM34) reportou nessa última terça-feira uma receita de US$ 141,6bi vs. 139,1bi projetado pelo mercado, o LPA foi de US$ 1,30 vs. US$ 1,48 esperados pelos analistas, uma surpresa negativa de -12,1%. O estoque aumentou cerca de +33%, uma vez que a empresa fez compras agressivas para se antecipar à inflação e garantir que os itens permanecessem em estoque. Algumas mercadorias também chegaram atrasadas ou permaneceram em armazéns, especialmente itens sazonais, como suprimentos de paisagismo, pois o clima da primavera estava frio e chuvoso em grande parte do país. Além disso, o salto significativo nos preços dos combustíveis e os custos trabalhistas pesaram sobre a empresa, disse o diretor financeiro Brett Biggs.

Na call de resultados, Biggs informou que o Walmart está ganhando participação no mercado de supermercados. No entanto, isso tem um preço. As vendas de alimentos estão pressionando os lucros, já que a varejista está vendendo mais itens de margem pequena, como ovos e pão, e menos mercadorias de alta margem, como vestuário e eletrônicos. Além disso, o ticket médio para clientes nos EUA subiu +3% devido à inflação, mas o número de itens nas cestas caiu. Olhando para o futuro, a empresa anunciou que espera que os níveis de estoque diminuam nos próximos trimestres, principalmente quando o clima quente chegar e inspirar os compradores a comprar móveis e roupas novas. Por fim, a empresa elevou sua perspectiva de receita este ano, dizendo que espera que as receita líquida aumentem cerca de +4% para todo o ano. Anteriormente, previa um aumento de 3%. Mas o Walmart também reduziu as expectativas de lucro. O lucro por ação para o ano diminuirá cerca de -1% em comparação com o aumento de meio dígito esperado anteriormente, projetou a empresa.

Sea Limited surpreende mercado com bons resultados: A Sea Limited (NYSE: SE, BDR: S2EA34), dona da Shopee, reportou uma receita de US$ 2,90bi vs. US$ 2,77bi projetados pelos analistas, um crescimento de +64,4% com relação ao ano anterior, o LPA foi de US$ -0,80 vs. US$ -1,15 esperados pelo mercado. A Shopee, segmento de e-commerce da empresa teve uma receita de US$ 1,5bi, com um volume bruto de mercadorias (GMV) foi de US$ 17,4bi. Forrest Li, diretor-presidente da empresa informou que a Shopee vem ganhando escala e eficiência. O segmento de entretenimento digital, teve uma receita de US$ 1,1bi, uma alta de +45%. O principal jogo da empresa, Free Fire, continuou quebrando recordes. O jogo foi o mais baixado globalmente durante o primeiro trimestre, ajudando a atrair usuários para seu crescente ecossistema de serviços digitais. Olhando para o futuro, a administração da empresa agora espera uma receita de seus negócios e-commerce na faixa de US$ 8,5bi a US$ 9,1bi, o que representaria um crescimento de aproximadamente +72% em relação a 2021.

JD supera as estimativas, apesar do crescimento de receita trimestral mais lento: A JD.com (NASDAQ: JD, BDR: JDCO34) reportou os resultados do 1º trimestre de 2022 apresentando uma receita de ¥ 239,7 bi (US$ 35,6 bilhões) vs. 236,7 bi yuans projetado pelo mercado, o LPA foi de ¥ 1,26 vs. ¥ 1,47 esperados pelos analistas. A gigante chinesa de comércio eletrônico registrou seu crescimento de receita trimestral (18%) mais lento em sua história como empresa pública. O segmento de varejo da JD, sua maior divisão por receita, gerou receita de 217,5 bilhões de yuans no trimestre, um aumento de 17% em relação ao ano anterior. O negócio de logística da empresa, que é a segunda maior unidade, viu a receita aumentar 22% em relação ao ano anterior, para 27,3 bilhões de yuans. A JD tenta se diferenciar do gigante do comércio eletrônico Alibaba, concentrando-se em seus negócios de logística e é bem conhecida na China por entregas no mesmo dia.

Os gigantes de tecnologia chineses estão enfrentando vários ventos contrários, incluindo bloqueios de Covid em partes da China, com a cidade financeira e econômica de Xangai sendo particularmente atingida. Isso pesou na economia, com as vendas no varejo caindo mais do que o esperado em março. Os principais bancos de investimento reduziram suas perspectivas para o crescimento do produto interno bruto da China em 2022 e esperam que o consumo seja um empecilho para a economia. Outro ponto que vem pesando sobre o setor é a questão regulatória, com o governo da China reforçando a regulamentação doméstica sobre as empresas de tecnologia nos últimos 16 meses em áreas de regras antitruste a leis de proteção de dados. Isso impactou as ações chinesas da internet com o Hang Seng Tech Index, que inclui gigantes como a Tencent e as ações listadas em Hong Kong do Alibaba, que caíram cerca de 46% no ano passado. Mas há sinais de que a repressão da China ao setor de tecnologia pode estar diminuindo. Em abril, as autoridades prometeram apoio à chamada “economia de plataforma”, que se refere a empresas que executam serviços online, desde mídias sociais até comércio eletrônico.

Home Depot aumenta as perspectivas para o ano: A Home Depot (NYSE: HD, BDR: HOME34) reportou os resultados do 1º trimestre de 2022 apresentando uma receita de US$ 38,9 bilhões vs. US$ 36,8 bi projetado pelo mercado, o LPA foi de US$ 4,09 vs. US$ 3,71 esperados pelos analistas. Além dos ganhos trimestrais, a companhia elevou sua perspectiva para o ano, impulsionados pelas vendas mais fortes registradas pela empresa no primeiro trimestre, um sinal precoce de que o varejista está resistindo à inflação. As vendas mesmas lojas nos EUA subiram 1,7% no ano contra ano, mesmo com a base de comparação desafiadora, quando o consumidor recebia cheques de estímulo do governo. Para o ano fiscal, a varejista agora espera que as vendas aumentem cerca de 3% e o lucro por ação cresça na casa de um dígito.

Os executivos da Home Depot disseram que não viram os compradores optando por produtos mais baratos, diante dos preços mais altos impactados pela inflação, e não esperam que eles comecem. O ticket médio da empresa subiu 11,4%, e os clientes ainda estavam dispostos a consumir produtos premium. As vendas para profissionais superaram as de projetos do tipo “faça você mesmo”. “Embora não saibamos como a inflação pode afetar o comportamento do consumidor daqui para frente, estamos monitorando de perto as elasticidades e as tendências dos clientes em nossas respectivas categorias e geografias e continuamos encorajados pela força subjacente que vemos nos negócios”, disse o presidente da companhia. Além disso, o aumento das taxas de juros pode resultar em uma desaceleração no mercado imobiliário aquecido. Até agora, no entanto, os executivos da Home Depot disseram que os consumidores que estão considerando uma mudança estão mais tentados a permanecer em suas atuais hipotecas de taxa fixa baixa e remodelar suas casas.

ANÁLISE

Indicador utilizado nos Estados Unidos sinaliza recuo da inflação: O gráfico acima, da Bloomberg, mostra que a taxa de equilíbrio das Treasuries de cinco anos, um indicador importante que o mercado usa para medir expectativas de inflação caiu -0,60% desde o seu pico no dia 22 de abril desse ano, no entanto os futuros de petróleo e trigo subiram 11% e 18%, respectivamente. Isso indica a expetativa do mercado de que os bancos centrais provavelmente irão correr o risco de uma recessão para controlar os custos em alta. Nessa terça-feira, o presidente do Federal Reserve, Jerome Powell, enfatizou sua determinação de reduzir a inflação, e disse que apoiará os aumentos das taxas de juros até que os preços comecem a cair para um nível saudável. No início deste mês, o Fed elevou as taxas de empréstimo de referência em meio ponto percentual

Powell disse que, após esse aumento, movimentos semelhantes de 50 pontos-base provavelmente ocorrerão nas reuniões seguintes, desde que as condições econômicas permaneçam semelhantes as atuais. Os choques de oferta gerados pela guerra entre Ucrânia e Rússia, lockdowns na China e os impactos persistentes da pandemia de COVID-19 em todo o mundo, contribuíram para uma inflação recorde que atingiu máximas de 40 anos acima de 8% ao ano nos EUA.

Quer saber mais sobre criptomoedas? Acesse aqui nosso relatório semanal.

Gostou do conteúdo? Compartilhe nosso link de cadastro e nos avalie abaixo:

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)