Relembrando nossa prévia

Em nosso relatório com a prévia da temporada de resultados, antecipamos que seria um trimestre relativamente fácil para que as empresas reportassem números acima do consenso, dada a baixa expectativa do mercado para a lucratividade das empresas frente a uma economia ainda resiliente.

Também, na nossa prévia, vimos algumas diferenças importantes em relação ao 1º trimestre do ano, quando também tivemos surpresas bastante positivas. Resumidamente, antecipamos que:

- A magnitude das surpresas positivas seria menor

- Os guidances das empresas mostrariam números mais conservadores

- Os múltiplos das empresas já precificavam uma recuperação acelerada dos lucros

Como esperado, a temporada foi marcada por surpresas positivas

Embora o jogo de palavras pareça confuso, temos que entender que existem diferenças fundamentais entre as expectativas.

Quando nos referimos às surpresas nos resultados, estamos comparando os dados reais de receitas, margens, lucros e outras linhas dos relatórios trimestrais às expectativas médias (ou mediana) dos analistas que cobrem (e divulgam!) seus modelos.

Porém existe uma outra expectativa em jogo, formada pela grande máquina de descontar cenários e perspectivas futuras. São as expectativas do mercado, composto por milhares de agentes que agem e respondem a uma infinidade de informações e têm diferentes objetivos de risco, retorno e horizonte de investimento que convergem para um equilíbrio, muitas vezes instável, cujo processo, apesar de impossível de visualizar, produz um resultado observável, chamado preço.

Portanto, apesar de não haver dúvidas quanto à surpresa positiva que essa temporada entregou em termos de resultados corporativos, cremos que não foi suficiente para mover o mercado para cima, pois o mercado já havia antecipado e, assim, precificado grande parte do movimento.

Clique aqui para receber os materiais do Research Internacional por e-mail

EUA – Resultados consolidados

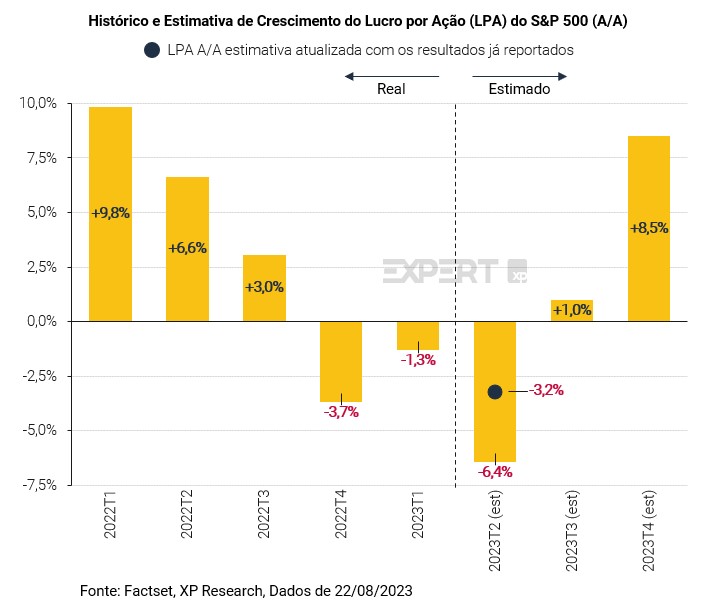

No agregado, com 97% dos resultados do S&P 500 já reportados, as empresas entregaram resultado melhor que o esperado na temporada de balanços, sendo a queda de lucro por ação de “apenas” -3,2% A/A contra projeção de -6,4% no início da temporada. Olhando os números de lucro total (não por ação) vemos uma queda de 6,2% no agregado. Cerca de 56% das companhias do S&P 500 apresentaram surpresa positiva na receita, enquanto 79% surpreenderam positivamente nos lucros.

Percebemos uma discrepância grande entre setores. Enquanto, por um lado, o setor de Consumo Discricionário foi o grande destaque, com sólido crescimento de receita e lucros, com surpresa positiva de ampla magnitude, os setores de Materiais Básicos e Energia contraíram receitas e lucros no comparativo anual e foram os grandes responsáveis pelo número negativo do índice agregado.

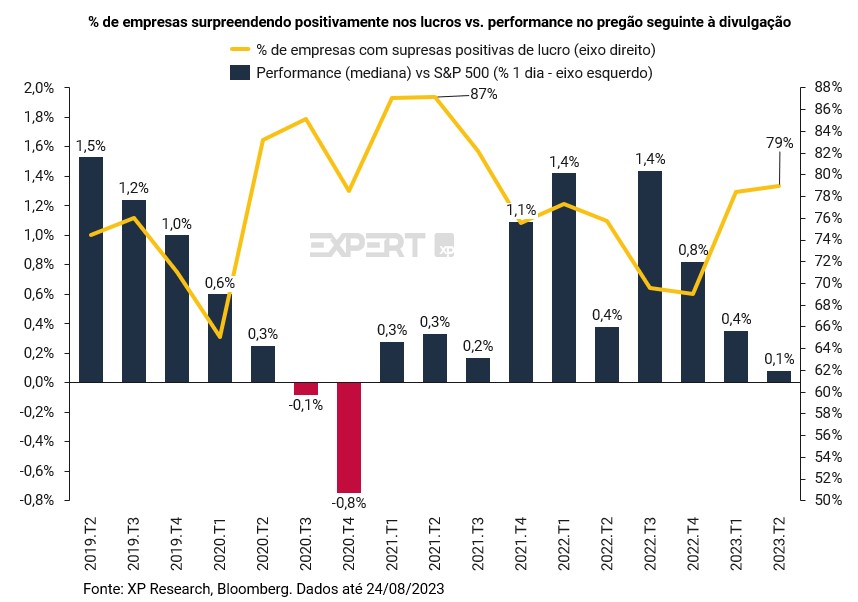

Apesar do alto percentual de companhias batendo as estimativas de lucro (79%), sendo o maior número desde meados de 2021, observamos que a reação do mercado foi neutra. Olhando as performances dessas ações que compõem os 79% no pregão seguinte à divulgação (mesmo dia se reportou no pré-mercado ou dia seguinte caso tenha reportado após o fechamento) e comparando com a performance do S&P 500, a mediana ficou em +0,1%, ou seja, uma performance praticamente idêntica ao índice. Sendo esse o menor número desde o 4º trimestre de 2020.

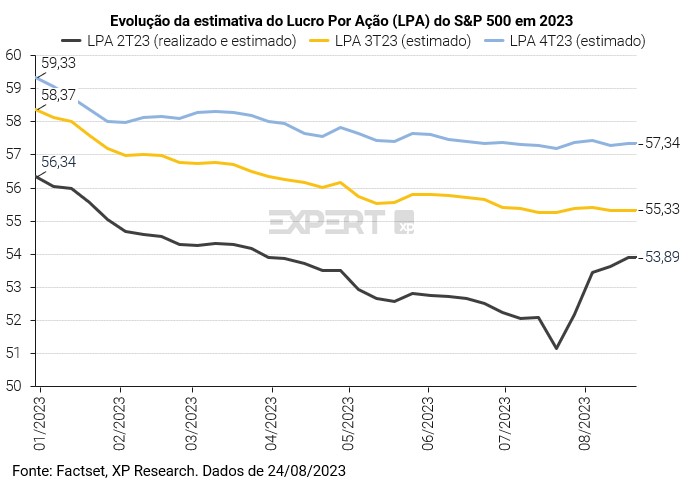

Um outro aspecto importante para acompanharmos durante e nas semanas após a temporada são as revisões das estimativas dos analistas para os trimestres seguintes pois, além dos resultados do trimestre anterior, as empresas geralmente atualizam o mercado com seus guidances e comentários sobre o andamento do trimestre corrente. Observamos que, apesar da forte revisão para cima das estimativas do 2º trimestre conforme os números reais entravam na conta, os números do 3º e 4º trimestres não seguiram a mesma trajetória e se mantiveram estáveis no período.

EUA – Performance setorial

Tecnologia

Após um semestre de rali de ações de tecnologia que podem se beneficiar da temática de inteligência artificial (AI), os balanços das empresas do setor foram recebidos com especial atenção para o assunto. As fabricantes de chips Nvidia, Intel, AMD e Qualcomm são as primeiras empresas a se beneficiarem diretamente da onda de investimentos em AI, e tem tido seus balanços escrutinados pelos investidores à procura de vantagens nessa nova corrida tecnológica. Microsoft, líder em inovação que possui participação na OpenAI, além de já ter integrado o GPT-4 ao mecanismo de buscas Bing e capitanear outras iniciativas, destacou em seu balanço que as novas tecnologias deverão provocar aumento de receita “gradualmente”, o que desagradou o mercado. Por outro lado, Nvidia já conseguiu se aproveitar da corrida por inteligência artificial e apresentou crescimento surpreendente de lucro e receita. Já a maior empresa do mundo em valor de mercado, Apple, tem enfrentado demanda abaixo do esperado para sua principal linha de negócios, a venda de smartphones; em contrapartida, a companhia tem elevado sua receita com serviços.

Saúde

O segundo trimestre de 2023 foi positivo para o setor de saúde, com receita impulsionada por aumento da utilização de serviços. A rede de farmácias e operadora de serviços de saúde CVS anunciou cortes de custos e alerta para aumento de custos médicos nos EUA. Entre as farmacêuticas, as grandes vencedoras do trimestre foram a dinamarquesa Novo Nordisk e Lilly, por notícias de que seus medicamentos para diabetes tenham benefícios para condições cardiológicas além de seu uso como tratamento para obesidade. Jonhson&Johnson teve expressiva alta de receita no seu segmento de MedTech, impulsionado pela retomada de procedimentos cirúrgicos não urgentes após a pandemia. Merck teve resultados melhores que o esperado devido à boa performance de seus medicamentos, já Zoetis, farmacêutica focada em saúde animal, apresentou resultado positivo impulsionada pelo segmento de pets.

Financeiro

O segundo trimestre de 2023 foi marcado pelas consequências da crise dos bancos regionais americanos em março, que acabou resultando em mudanças regulatórias, fusões e potencial de alterações no padrão de escolha do consumidor americano. Neste cenário, os bancos maiores se beneficiaram de um movimento de: i) migração para bancos que têm depósitos garantidos pelo FDIC e; ii) do cenário econômico, com economia ainda resiliente e emprego forte.

Enquanto isso, os bancos de investimento tiveram resultados positivos do lado de trading, enquanto o segmento de investment banking segue sem grande volume de transações devido à perspectiva negativa para a economia americana e altas taxas de juros.

Principais resultados: JP Morgan, Wells Fargo, Citigroup, Morgan Stanley, Bank of America, Goldman Sachs

Para além dos bancos, outras instituições financeiras, como as operadoras de cartão de crédito American Express, Visa e Mastercard dão indicações importantes acerca da confiança, endividamento e gastos do consumidor: até o segundo trimestre, os gastos permaneceram fortes, especialmente no setor de serviços, com gastos em lazer e viagem elevados, provavelmente ainda como um resíduo do efeito da reabertura econômica. Entretanto, as companhias revelaram em seus guidances já estarem preocupadas com uma desaceleração da economia.

Berkshire Hathaway, a holding de Warren Buffet, reportou surpresas positivas no trimestre, com aumento de participação em alguns bancos, como o Capital One Finance (ticker: COF) que entrou pela primeira vez no portfólio, enquanto foram vendidas participações nos bancos Bank of New York Mellon (ticker: BNY) e U.S. Bancorp (USB).

Consumo Discricionário

O setor de consumo discricionário teve um trimestre forte, entretanto, a expectativa de desaceleração da economia americana pesa como risco nos guidances das companhias. O repasse de preços é uma questão sensível à medida que a massa de renda disponível do consumidor cai. Algumas companhias têm conseguido elevar preços, como é o caso de Starbucks, mas outras já sofrem com queda de receita, como é o caso de Kraft Heinz. A varejista Home Depot segue indicando cautela com o cenário de curto prazo, mas perspectivas positivas adiante considerando o déficit habitacional dos EUA.

A montadora de carros elétricos Tesla tem cortado preços de veículos para se tornar mais competitiva devido ao aumento da concorrência, especialmente em mercados como o da China, e tem sido penalizada por isso.

Enquanto isso, a gigante do e-commerce Amazon reportou ampla surpresa nos resultados e elevou seu guidance após realizar corte de custos. O segmento de computação em nuvem (AWS) segue desacelerando mas ainda reportou crescimento de 12,2% a/a.

Industrial

No trimestre, a fabricante de equipamentos de defesa Lockheed Martin reportou uma surpresa positiva em seu resultado devido ao aumento nas entregas dos jatos F-35 e a Uber teve seu primeiro lucro operacional positivo na história. As duas companhias elevaram guidance para o ano.

Enquanto isso, a transportadora UPS reduziu seu guidance para o ano devido às perspectivas macroeconômicas piores e margens pressionadas por novo acordo trabalhista.

Comunicação

Os resultados das empresas de streaming Netflix, Disney, Warner Bros Discovery e Paramount foram melhores que o esperado, a competição pela manutenção e adição de assinantes continua, e alternativas de precificação para chegar a mais consumidores são exploradas à medida que as companhias tentam expandir lucros. As provedoras de serviços de telefonia e internet Verizon e AT&T entregaram um desempenho positivo, com aumento de base de assinantes.

As gigantes Alphabet (empresa-mãe do Google) e Meta Platforms (empresa por trás de Facebook, Instagram e WhatsApp) também surpreenderam positivamente. Todas as linhas de negócios do Google apresentaram performances positivas, com destaque para o segmento de computação de nuvem. Meta elevou seu guidance de receita para o ano, mas o mercado se preocupa com a evolução da estrutura de custos da companhia.

Bens de Consumo

O setor de Bens de Consumo teve um trimestre forte: as varejistas Walmart e Target apresentaram lucro acima do esperado; as produtoras agrícolas Archer-Daniels-Midland e Bunge se beneficiaram de robusta demanda global de grãos e preços mais elevados; Coca-Cola, McDonald’s e Procter & Gamble têm sido capazes de repassar preços aos consumidores finais. O cenário adiante, entretanto, é mais desafiador à medida que a renda disponível dos consumidores deve cair e os efeitos da política monetária sobre os empregos começarem a se ampliar, reduzindo a capacidade de realizar aumentos de preços com cenário de custos ainda incerto.

Energia

O preço do petróleo caiu no segundo trimestre de 2023, causando expectativa de queda na receita das petroleiras Chevron e Exxon. As perspectivas, no entanto, são melhores dado o recente rali nos preços do petróleo.

Utilidades Públicas

O principal risco de curto prazo para o setor de utilidades públicas é o climático: em ano de El Niño, em que temperaturas devem ficar mais elevadas e algumas regiões devem enfrentar secas, companhias elétricas podem passar por turbulências. A taxa de juros elevada também é um risco para o setor, que tende a ser mais alavancado e pode ter despesas financeiras mais elevadas à medida que as dívidas atuais tenham que ser roladas com custo mais alto.

A elétrica Exelon está na carteira Top Ações Internacionais (BDRs)

Temporada de resultados na China

Na China os resultados refletiram a retomada lenta da economia local. Setorialmente, o destaque positivo foi tecnologia, que se beneficia do fim da de um período de intensa intervenção governamental e tem perspectivas melhores no evento de estímulos mais intensos à economia chinesa.

JD.com e Alibaba, importantes nomes do e-commerce, tiveram receita acima das expectativas. Entretanto, dados mais fracos de gastos em consumo na China prejudicam a performance das ações devido ao temor de fraqueza continuada do consumo e espalhamento da crise do setor imobiliário para o restante da economia do país.

Tencent, conglomerado por trás do WeChat (aplicativo de mensagens mais utilizado na China) e da Riot Games (desenvolvedora de jogos como League of Legends e Valorant), teve receita abaixo do esperado, refletindo sentimento do consumidor mais fraco.

Companhias produtoras de commodities em todo o mundo já sentem o peso da desaceleração industrial e da construção chinesa.

Temporada de resultados na Europa

A temporada de balanços na Europa foi marcada por desempenho heterogêneo entre os setores, com turismo, lazer, consumo de luxo (como o conglomerado LVMH) e automóveis (como as montadoras Stellantis e Ferrari) na ponta positiva, enquanto o setor imobiliário, de materiais básicos, industrial e de energia (TotalEnergies e BP) tiveram performance negativa. A alta de juros e a perspectiva negativa para a economia contribuem para que as perspectivas das companhias também tenham piorado.

O que esperar? O pior já passou?

No primeiro semestre de 2023, os mercados passaram por rali impulsionado por: i) aumento de liquidez no sistema finaceiro; ii) posicionamento técnico favorável com muitos investidores com alocação baixa em renda variável e; iii) pela temática de inteligência artificial. Vemos esses três pontos como pouco prováveis de seguir impulsionando os mercados pois: i) a liquidez já voltou a contrair (maiores emissões de dívida pelo Tesouro Americano e contração do balanço do Fed); ii) investidores já iniciaram um processo de normalização das alocações em ações; e iii) o mercado antecipou muito dos benefícios de AI no curto prazo.

Acreditamos que o cenário ainda é de cautela com ações, em especial nos EUA. À medida que os efeitos da política monetária contracionista se refletem na economia americana, os resultados das empresas listadas na bolsa devem ser impactados, essencialmente porque a alta de juros impacta diretamente o custo do crédito para as empresas, que terão que refinanciar suas dívidas à medida que forem vencendo.

Com custo de crédito mais elevado, o financiamento de novos projetos se torna mais custoso e impacta a oferta de emprego. O aumento do desemprego impacta a poupança das famílias, que consequentemente passam a consumir menos. Outros fatores também afetam a renda disponível das famílias e aceleram esse processo, como o aumento de custos de moradia e a volta de pagamentos de dívidas estudantis nos Estados Unidos.

O objetivo de altas de juros que colocam toda essa engrenagem em curso é frear a inflação relacionada à demanda nos EUA que tem se mostrado mais resiliente do que o imaginado, especialmente pelos efeitos dos “experimentos” de juros zero e expansão fiscal dos últimos anos, mas não acreditamos que a economia esteja imune. A demanda global, por sua vez, tem dado sinais de fraqueza, o que é evidenciado pela retomada fraca do consumo na China e crise no setor imobiliário do país.

Em um cenário de desaceleração econômica, com a renda disponível das famílias está em queda, as companhias não tem espaço para realizar aumento de preços e a margem operacional fica comprometida. Já num cenário de reaceleração da economia sem passar por um período recessivo, há o risco de vivenciarmos uma nova onda inflacionária que exija mais altas de juros pelo mundo. Nenhum dos dois cenários seria benéfico para o lucro das empresas no curto prazo e esperamos que as projeções de lucros para os próximos trimestres sejam revisadas para baixo para refletir tais cenários.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)