1. Economia americana: Um respiro, mas não o fim da tendência – Pausa na desvalorização do dólar na semana

2. Temporada de resultados: Capex, capex! – Juntas, Microsoft, Alphabet, Amazon e Meta devem gastar US$ 660 bi em 2026

3. Software: Mise en abîme – Um rotation setorial provocado por IA dentro do rotation global para fora dos EUA

4. Disney: Succession at play – Josh D’Amaro será o novo CEO da gigante de mídia

5. Farmacêuticas: Projeções magras? – Pioneira Novo Nordisk segue perdendo participação no mercado de GLP-1

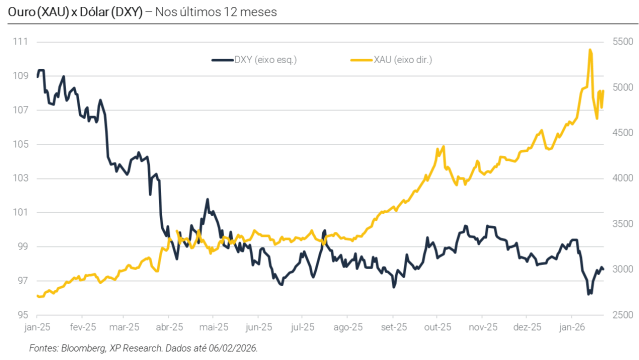

1. Economia americana: Um respiro, mas não o fim da tendência

Os dados econômicos dos Estados Unidos divulgados nesta semana trouxeram um quadro mais preocupante para o mercado, especialmente em relação ao mercado de trabalho, com forte alta nos anúncios de demissões e criação de vagas no setor privado abaixo do esperado. Do lado da inflação, o índice de preços ao produtor (PPI) de dezembro avançou 0,5% no mês, acumulando alta anual de 3,0%, reforçando a percepção de que produtores podem estar repassando custos mais elevados decorrentes de tarifas e da desvalorização cambial. Esses dados combinados provocaram fechamento da curva de juros.

O pano de fundo político também pesou sobre o sentimento dos mercados, com o recente shutdown parcial do governo adicionando mais incerteza ao cenário econômico. A paralisação, que ocorreu no fim de janeiro e início de fevereiro, foi consequência de um impasse sobre políticas de imigração que provocaram protestos nacionais e forte reação do Congresso. Os democratas no Senado bloquearam propostas de financiamento que incluíam verbas para o Department of Homeland Security (DHS), exigindo mudanças operacionais antes de liberar recursos.

Apesar da aprovação de uma solução temporária — que mantém o DHS financiado apenas até 13 de fevereiro — o acordo não encerrou o conflito político. O episódio revelou a pressão crescente sobre o governo Trump, especialmente diante do baixo apoio público às práticas do ICE, e deixou aberta a possibilidade de nova paralisação nas próximas semanas. Para os mercados, o shutdown adicionou um elemento adicional de incerteza fiscal em um momento em que os dados econômicos já apontam fragilidade, reforçando a percepção de um início de ano mais desafiador para a economia americana.

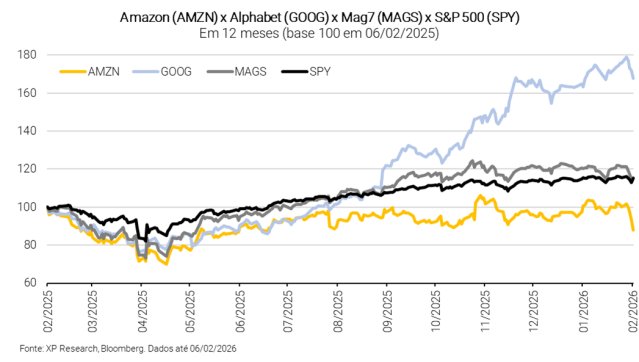

2. Temporada de resultados: Capex, capex!

Mais de metade das empresas do S&P 500 divulgaram resultados para o 4T25, e até agora, os números apontam para superação das expectativas agregadas de crescimento de lucro. Nessa semana, as Big Techs seguiram em evidência, após a divulgação dos resultados de Alphabet e Amazon. A reação dos mercados mostrou que, mesmo em meio a receitas robustas e forte demanda por soluções de AI, investidores estão cada vez mais sensíveis ao impacto de capex recorde nas margens e no retorno de capital de longo prazo.

A Alphabet (ticker: GOOG), apresentou um trimestre bastante positivo, com surpresas relevantes em receita e lucro, impulsionadas especialmente pelo Google Cloud, cujo backlog atingiu US$ 240 bilhões e cujas margens expandiram significativamente, amparadas pela adoção de AI. Ainda assim, o anúncio de um capex entre US$ 175 e 185 bilhões — consideravelmente acima do esperado —pressionaram as ações apesar dos excelentes resultados operacionais, devido aos planos agressivos de investimento que despertam ceticismo de curto prazo.

Por sua vez, os resultados de Amazon (ticker: AMZN) vieram mistos: houve surpresa positiva na receita total e forte desempenho da AWS, que superou expectativas de receita e margem operacional. Porém, o anúncio de um capex de US$ 200 bilhões para 2026 — muito acima do consenso do mercado — ofuscou os números e derrubou as ações da companhia. O mercado demonstrou apreensão com a incerteza sobre quando os investimentos massivos em chips, data centers, robótica e satélites se converterão em retornos tangíveis. O impacto combinado desses anúncios reverberou pelo mercado, alimentando o rotation para fora de tecnologia que marcou a semana nos EUA, ainda no contexto mais amplo do rotation para fora dos EUA que segue em curso, apesar de ter perdido tração em relação às semanas anteriores em reação à indicação de Kevin Warsh para a presidência do Federal Reserve. A percepção é que o setor entrou em uma nova fase, em que a competição por liderança em AI exige investimentos cada vez maiores, porém a visibilidade sobre retorno permanece limitada, o que tende a premiar clareza sobre monetização de AI e disciplina de capital.

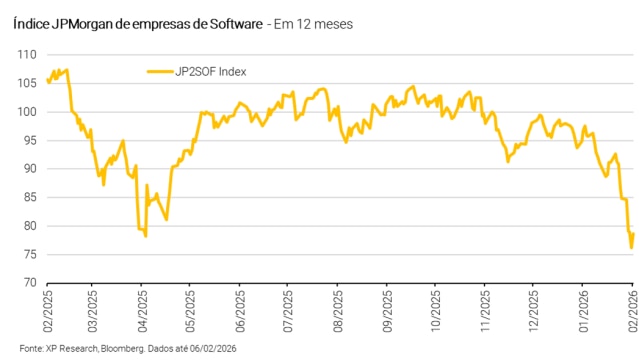

3. Software: Mise en abîme

O setor de software enfrentou uma semana dura, com forte queda provocada por temores de que ferramentas de inteligência artificial possam desestabilizar os modelos tradicionais de negócios do setor. O gatilho foi o lançamento, pela Anthropic, de novos plug‑ins de produtividade dentro da plataforma Claude Cowork, capazes de automatizar tarefas jurídicas e corporativas — um avanço visto por investidores como uma ameaça direta às empresas que oferecem softwares especializados.

A reação do mercado foi imediata: o índice de software do JPMorgan despencou 7% apenas na terça‑feira, ampliando a queda acumulada no ano para 18% e superando as mínimas desde abril de 2025. As baixas atingiram diversos segmentos, de analytics a serviços financeiros.

O mercado teme que a crescente capacidade de automação permita que empresas criem soluções internas via IA, reduzindo a necessidade de softwares caros e impulsionando a “desintermediação” das tradicionais assinaturas recorrentes. Analistas destacaram que a dependência do setor em receitas estáveis — historicamente seu maior trunfo — pode se fragilizar rapidamente à medida que ferramentas generativas se tornam mais acessíveis e especializadas. Esse novo ciclo alimentou a percepção de que até os players mais avançados tecnologicamente podem ser impactados primeiro.

Os efeitos da correção se espalharam para setores adjacentes. Grupos de crédito privado que financiam empresas de software, como Ares Management e Blue Owl, também tiveram fortes quedas, enquanto companhias de publicidade, como Publicis e WPP, sofreram perdas adicionais. Além disso, o clima adverso já começou a influenciar decisões estratégicas, como a possível postergação do IPO do grupo europeu Visma, inicialmente planejado para 2026. O movimento reforça a incerteza quanto à resiliência do modelo de software tradicional em um ambiente dominado pela IA, e é a primeira evidência de um novo ciclo de destruição criativa schumpeteriana desencadeada pelo desenvolvimento dessas novas tecnologias.

Entenda mais sobre o processo em Disrupção Tecnológica – Vol. 1: Destruindo barreiras

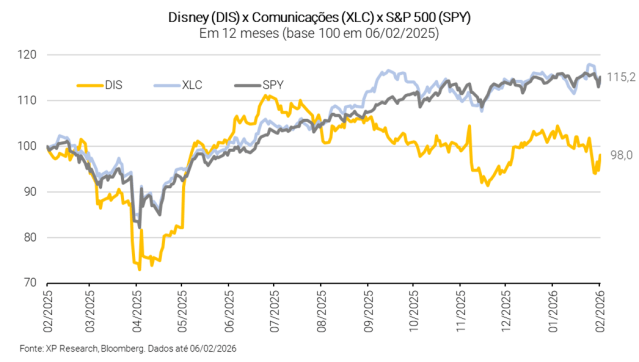

4. Disney: Succession at play

A Disney (ticker: DIS) teve uma semana intensa, marcada tanto pela divulgação de seus resultados do 4T25 quanto pelo anúncio da sucessão de seu comando. Os números de receita e lucro por ação vieram ligeiramente acima do esperado. O grande destaque operacional foi novamente a divisão de Parques e Cruzeiros, que atingiu receita recorde e puxou o desempenho do trimestre, mesmo com queda significativa em Entretenimento e pressões de custo no segmento de Esportes.

Apesar dos resultados sólidos, a atenção dos mercados se voltou para o anúncio mais aguardado dos últimos anos: a nomeação de Josh D’Amaro (atual líder a divisão de Parques e Cruzeiros) como novo CEO da companhia, com posse marcada para 18 de março de 2026. A decisão encerra uma longa e tumultuada saga de sucessão que se arrastava há mais de uma década e que, segundo relatos internos, gerava “paralisia” dentro da empresa. D’Amaro, atual líder da divisão de Experiências, assume em meio a desafios relevantes no negócio de mídia da Disney, enquanto Bob Iger permanece como conselheiro até dezembro de 2026.

O anúncio também veio acompanhado da nomeação de Dana Walden como presidente e diretora de criação — uma resposta às críticas sobre a falta de experiência de D’Amaro no lado de conteúdo e mídia. O novo CEO terá um pacote de remuneração robusto, incluindo salário anual de US$ 2,5 milhões, bônus atrelado a performance e um prêmio recorrente de longo prazo de US$ 26,3 milhões, além de uma concessão adicional de US$ 9,7 milhões ao assumir o cargo. Nos mercados, porém, o sentimento inicial foi de cautela: as ações recuaram mais de 7% após a divulgação dos resultados. Parte disso reflete a combinação de pressões setoriais persistentes — como a erosão da TV tradicional, competição no streaming e custos crescentes de conteúdo — com a incerteza natural da transição de liderança. Ainda assim, a empresa projeta crescimento de lucro de dois dígitos em 2026, sugerindo que a nova gestão inicia seu mandato com uma expectativa de recuperação gradual e foco em disciplina operacional.

5. Farmacêuticas: Projeções magras?

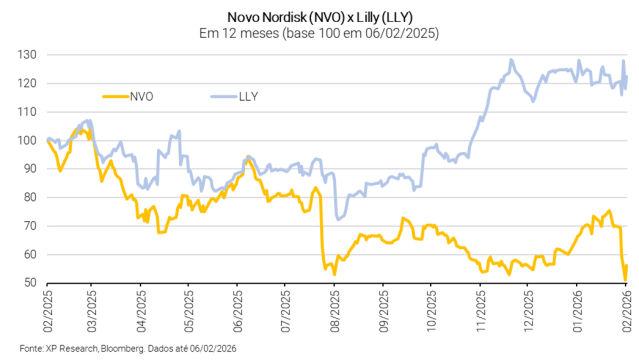

As duas principais farmacêuticas envolvidas na produção de medicamentos de GLP-1 se destacaram nessa semana. Os resultados e a reação dos mercados para as divulgações do balanço do 4T25 e projeções para 2026 de Novo Nordisk e Lilly foram diametralmente opostos.

A Novo Nordisk (ticker: NVO) enfrentou um grande revés na quarta‑feira, quando suas ações caíram mais de -14% após a farmacêutica dinamarquesa alertar sobre uma “pressão de preços sem precedentes” e projetar que as vendas poderiam cair entre 5% e 13% em 2026, superando consideravelmente a estimativa dos analistas, que previam uma queda de 2%. O CEO Mike Doustdar descreveu a pressão de preços como “dolorosa”, atribuída em grande parte ao acordo da empresa com o governo Trump sob a égide do modelo de “nação mais favorecida”, que tem guiado as iniciativas dos EUA relacionadas a farmacêuticas. A companhia vem enfrentando dificuldades significativas com perda de participação mercado americano, e o preço de suas ações já caem cerca de 70% desde que brevemente se tornou a empresa mais valiosa da Europa em junho de 2024.

Em contraste, a Lilly (ticker: LLY) surgiu como a clara vencedora, com suas ações subindo mais de +10% após a divulgação de resultados, o que elevou brevemente o valor de mercado da empresa acima da marca de US$ 1 trilhão. A companhia sediada em Indianápolis reportou crescimento contínuo de seus medicamentos para obesidade, com as vendas globais de suas duas injeções para perda de peso subido mais de 100% A/A no 4T25. A Lilly estimou que suas vendas em 2026 alcançarão pelo menos US$ 80 bilhões, acima dos US$ 65 bilhões do ano passado e das estimativas do mercado.

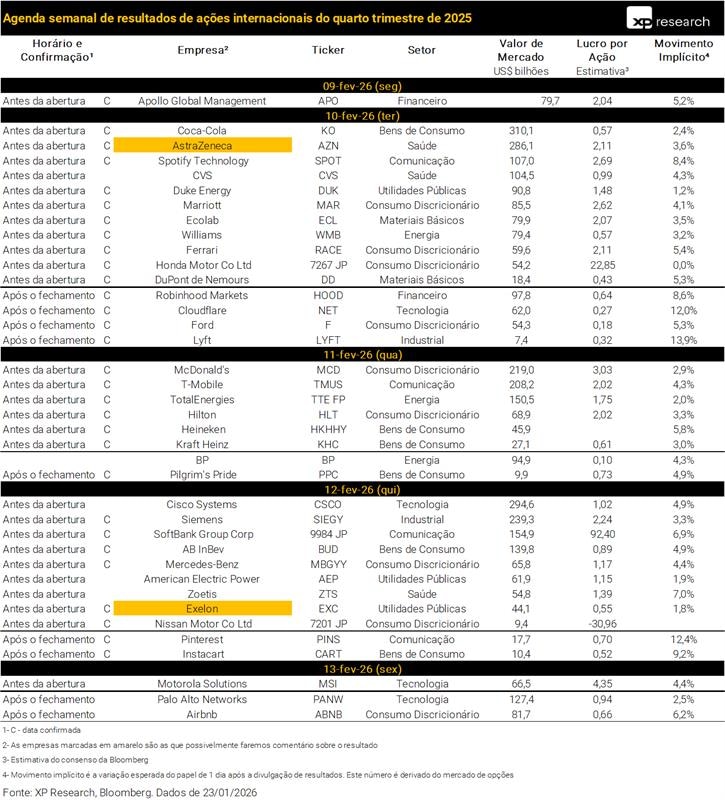

Agenda de resultados

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)