2025 foi um ano em que o mercado passou boa parte do tempo reagindo a eventos: a política americana esteve em primeiro plano, com tarifas, fiscal e tensões entre EUA e China gerando ondas recorrentes de volatilidade ao longo do ano, que acabaram levando fluxos dos EUA para bolsas ao redor do mundo. Em paralelo, a inteligência artificial seguiu como principal motor de performance, entrando em uma fase de maior seletividade, com questionamentos sobre retorno de investimento e surgimento de novos competidores. Como resultado, vimos um mercado menos concentrado e com maior grau de rotação de capital.

A história de 2025

O ano de 2025 começou com otimismo, mas não com conforto. A posse de Donald Trump como 47º presidente dos Estados Unidos deu o tom de um mercado que, desde o primeiro momento, precisou lidar com sinalizações políticas frequentes tendo papel tão relevante quanto dados econômicos. Tarifas, regulação, gastos públicos e política industrial foram os principais pilares para precificação de ativos. Ainda assim, o pano de fundo macroeconômico parecia mais tranquilo do que nos anos anteriores, com inflação em desaceleração, crescimento resiliente e a perspectiva de continuidade do ciclo de afrouxamento monetário (ainda que com timing incerto), em um verdadeiro cenário goldilocks.

Esse equilíbrio frágil se refletiu de forma clara nos mercados. As bolsas globais avançaram no início do ano, mas acompanhadas de forte volatilidade nas Treasuries americanas, que reagiam simultaneamente à resiliência da atividade, às oscilações das expectativas inflacionárias, às incertezas sobre tarifas e às comunicações do Federal Reserve. Não era um mercado direcional, mas sim um mercado sensível; cada dado, cada discurso e cada manchete importaram.

À medida que o ano foi avançando, a política comercial deixou de ser apenas um risco e manchetes esparsas e passou a ser uma fonte concreta de choque. Os primeiros anúncios de tarifas sobre metais, parceiros estratégicos e, principalmente, sobre a China, elevaram a volatilidade e pressionaram as bolsas americanas, em especial os setores mais concentrados em Big Techs. Foi nesse contexto que começou a ganhar força um dos temas centrais de 2025: a rotação. Enquanto os EUA perdiam tração, outras regiões passaram a atrair fluxo, beneficiadas por valuations mais baixos e menor exposição direta às tensões comerciais.

A verdadeira mudança veio quando a política deixou de ser apenas ruído e se transformou em evento. O Liberation Day, com o anúncio de tarifas universais, provocou uma correção abrupta dos ativos de risco globais. O episódio intensificou questionamentos sobre o papel dos Estados Unidos no comércio internacional, elevou o risco percebido de recessão e marcou uma escalada sem precedentes nas tensões entre EUA e China. Ainda assim, o mercado mostrou capacidade de absorver choques sem colapsar, o que viria a ser uma característica que definiria o restante do ano. Após o impacto inicial, emergentes (excluindo China) e bolsas europeias passaram a apresentar desempenho superior, reforçando a leitura de um mundo menos centrado exclusivamente nos EUA.

Com o avanço das negociações comerciais, o segundo grande movimento do ano ganhou forma: descompressão de risco. A redução da probabilidade de materialização de cenários extremos, combinada a temporadas de resultados saudáveis e a novas ondas de inovação em inteligência artificial, devolveu fôlego às bolsas globais. Esse alívio, no entanto, trouxe o fiscal americano como um novo foco de atenção. A deterioração das perspectivas para a trajetória da dívida americana no longo prazo em meio às negociações do pacote fiscal que ficou conhecido como One Big Beautiful Bill Act (OBBBA) culminou no downgrade do rating soberano dos EUA, pressionou as taxas de juros longas e lembrou o mercado de que o ajuste macroeconômico ainda estava incompleto.

Enquanto a narrativa macro alternava entre alívio e preocupação, em movimento que ficou conhecido como TACO Trade, o micro passou a dominar a narrativa. As temporadas de resultados que seguiram o anúncio da política comercial de Trump revelaram que as empresas ainda conseguiam navegar um ambiente marcado por tarifas, incerteza regulatória e custo de capital ainda elevado. Para as companhias centrais da cadeia de inteligência artificial, o debate mudou de tom, com menos entusiasmo em relação ao tamanho do capex e mais questionamentos sobre a capacidade de monetização e geração de retorno. Foi o início de uma fase mais seletiva para o tema, que vem sustentando grande parte da alta dos mercados nos últimos anos.

Após uma série de meses em modo de espera, o mercado pode finalmente entender um pouco melhor os efeitos da mudança de política econômica um semestre após o Liberation Day. Dados de atividade e inflação começaram, finalmente, a refletir os impactos acumulados das tarifas, ainda que de forma tímida. Assim, expectativas foram revisadas, e o Federal Reserve ajustou sua comunicação diante de sinais mais claros de desaceleração do emprego. A perspectiva de cortes de juros ganhou força, provocando fechamento expressivo da curva americana e sustentando uma nova rodada de alta das bolsas.

Paralelamente, a disputa tecnológica entre EUA e China foi uma das novelas mais acompanhadas em 2025. Logo no início do ano, o anúncio de lançamento de novos modelos pela DeepSeek marcou uma nova fase da corrida por inteligência artificial, rapidamente seguida por lançamentos de modelos de grandes empresas chinesas como Alibaba e Baidu. A mensagem foi de que a competição em IA não seria monopolizada pelos EUA. Esse movimento aumentou a volatilidade dos mercados, tanto por desafiar lideranças estabelecidas quanto por reforçar preocupações com excesso de investimento e valuations elevados.

À medida que o ano foi se aproximando do fim, a inteligência artificial voltou ao centro do debate, mas com muitos questionamentos acerca da existência ou não de uma bolha. Avanços tecnológicos coexistiram com dúvidas sobre a sustentabilidade do crescimento, o ritmo de investimentos e a velocidade de retorno. Junto a isso, o surgimento de novos competidores, incluindo iniciativas do Google que colocaram pressão sobre a liderança da Nvidia e da OpenAI, reforçou esse ambiente de tensão e questionamento quanto aos vencedores dessa nova revolução tecnológica.

Em meio às incertezas, investidores buscaram proteção. O ouro renovou máximas históricas diversas vezes ao longo do ano, refletindo o aumento da demanda por ativos defensivos diante de choques políticos, fiscais e geopolíticos. O maior shutdown da história dos Estados Unidos adicionou mais um elemento de ruído institucional, lembrando que, em 2025, a estabilidade nunca foi garantida por muito tempo.

Em contrapartida, vimos o petróleo em queda durante o ano. Os preços do Brent e do WTI encerram o ano em queda de -17,6% e -19,8%, respectivamente, declínios mais acentuados desde 2020, quando a pandemia do Covid-19 atingiu a demanda por petróleo, já que a oferta deve superar a demanda no próximo ano. O movimento foi fundamentado, em partes, pela aceleração dos planos de aumento de produção dos grandes produtores globais.

Ao final, 2025 não foi um ano de respostas fáceis. Foi um ano de transição, em que o mercado precisou aprender a conviver com ruído político, competição tecnológica mais intensa e um ciclo macroeconômico em curso de desaceleração. Mais do que acertar a direção, foi um ano em que a dispersão definiu os vencedores — e em que a narrativa importou tanto quanto os números.

Os grandes temas de 2025

Dólar. A moeda teve um ano fraco: em 12 meses, o DXY acumulou queda de aproximadamente -9,6%. Esse movimento refletiu uma combinação de fatores: aumento da incerteza na política econômica americana sob o novo governo Trump, dúvidas sobre a trajetória fiscal dos EUA e a expectativa de desaceleração da economia, associada à retomada do ciclo de cortes de juros pelo Fed. A política comercial mais agressiva no início do ano também contribuiu para elevar a volatilidade institucional e reduzir, ainda que marginalmente, a demanda por ativos denominados em dólar. Assim, apesar de episódios pontuais de fortalecimento no fim de 2025, o pano de fundo foi de depreciação do dólar no cenário internacional.

Juros. As taxas de juros americanas passaram por expressivos fechamentos ao longo de 2025, refletindo a mudança gradual do cenário macro e a reprecificação de expectativas de política monetária. As taxas de 2 anos recuaram cerca de -78 bps, reagindo à retomada do ciclo de cortes pelo Fed diante da desaceleração da atividade e da piora dos dados de emprego. Já as taxas mais longas, como a de 10 anos (-46 bps no ano), fecharam em um ambiente de maior incerteza fiscal e de preocupações inflacionárias associadas às tarifas.

Economia real x Inteligência artificial. Ao longo de 2025, o mercado conviveu com um contraste cada vez mais evidente entre a economia real e a narrativa da inteligência artificial. Enquanto tarifas, incertezas comerciais e custos mais elevados começaram a aparecer nos dados de atividade, consumo e margens, a IA seguiu sustentando grande parte da performance das bolsas globais. Esse descolamento foi alimentado por um ciclo de investimentos sem precedentes, concentrado em poucos players e marcado por volumes recordes de capex, reacendendo o debate sobre retorno e sustentabilidade desses investimentos. Ainda assim, diferentemente de ciclos especulativos do passado, os fundamentos permaneceram sólidos.

Performances regionais

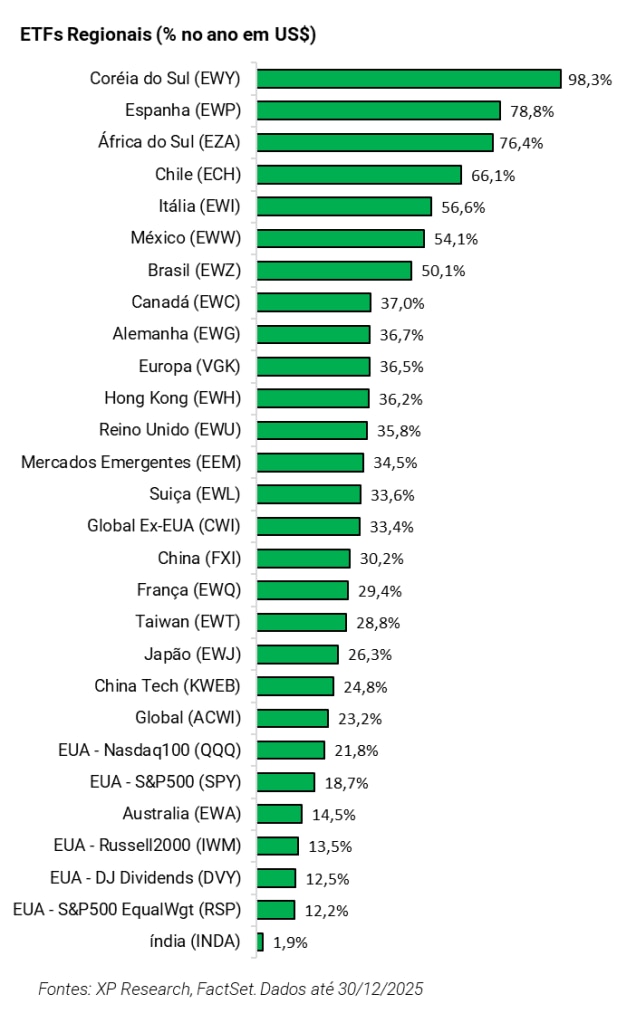

A performance regional em 2025 foi marcada por ganhos generalizados, com todas as regiões do nosso monitor encerrando o ano no campo positivo, ainda que com diferenças relevantes de magnitude. Os Estados Unidos entregaram retornos sólidos, mas ficaram relativamente para trás em comparação ao restante do mundo, refletindo valuations mais elevados, maior sensibilidade ao debate fiscal e às tarifas, e uma concentração maior em poucos nomes de tecnologia. Esse ambiente favoreceu uma rotação gradual para mercados ex-EUA, que lideraram o ano apoiados em múltiplos mais baixos, dólar fraco e menor exposição direta ao ruído político americano. Europa, Japão e emergentes se destacaram, com países como Espanha, Itália, Coreia do Sul e México apresentando fortes altas, impulsionadas por bancos, indústria, commodities e menor exposição à cadeia global de semicondutores e inteligência artificial. A China também teve um ano positivo, reagindo à combinação entre estímulos direcionados, estabilização marginal do crescimento e recuperação do setor de tecnologia, com China Tech e Hong Kong entre os destaques. Na América Latina, Brasil, México e Chile se beneficiaram do carrego elevado e do aumento do fluxo estrangeiro, enquanto a Índia avançou de forma mais moderada, refletindo valuations já elevados e menor surpresa positiva ao longo do ano.

Performance dos setores do S&P 500

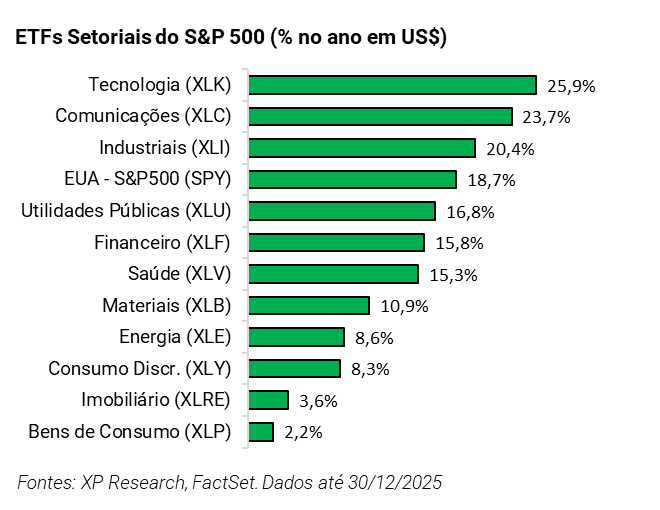

A performance setorial do S&P 500 em 2025 refletiu um mercado amplamente positivo, mas com liderança clara dos setores mais ligados a crescimento e cíclicos, enquanto segmentos defensivos ficaram para trás. Tecnologia e Comunicações lideraram o ano, impulsionadas pela continuidade do tema de inteligência artificial, pela resiliência dos lucros e pela concentração de capital em empresas com maior visibilidade de crescimento. Os setores Industrial e Financeiro também apresentaram desempenho acima da média, beneficiados por investimentos em infraestrutura, reindustrialização, crédito ainda saudável e, no caso dos bancos, pela retomada da atividade dos mercados de capitais e maior volatilidade, que impulsionou as receitas de trading. Em síntese, 2025 premiou crescimento e exposição à inovação, em detrimento de setores defensivos ou excessivamente dependentes de commodities.

Performance das Big Techs

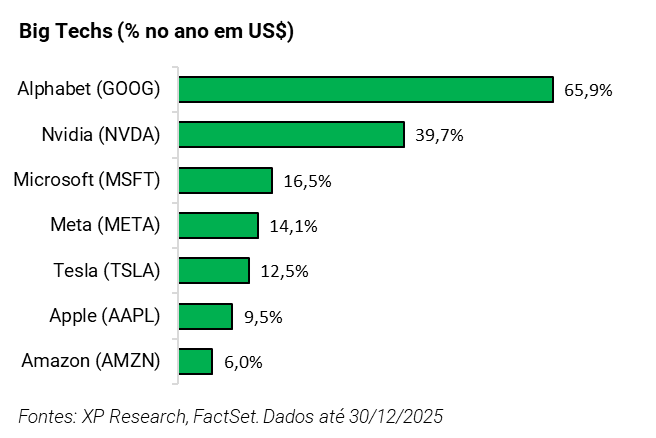

As Big Techs apresentaram performance positiva em 2025, mas com variação expressiva na magnitude dos ganhos. Alphabet foi o grande destaque do grupo, acelerando fortemente nos últimos meses do ano à medida que o mercado passou a precificar de forma mais agressiva o uso interno de TPUs e o potencial de monetização da sua própria infraestrutura de inteligência artificial. Esse movimento teve efeito colateral relevante sobre Nvidia, que, apesar de ainda apresentar forte avanço no ano, viu sua performance relativa ser pressionada pelas dúvidas sobre a dependência estrutural do ecossistema de IA em GPUs no longo prazo. Outras Big Techs tiveram desempenho mais contido. Microsoft e Meta avançaram de forma consistente, apoiadas em execução sólida e exposição à IA, enquanto Apple teve ganhos mais modestos, refletindo crescimento mais limitado e menor centralidade no tema. Amazon, apesar do bom desempenho em cloud, não conseguiu superar o índice nem seus pares, penalizada pela intensidade de investimentos e pela menor surpresa positiva em margens. Tesla completa o grupo com alta mais moderada, reforçando que, em 2025, mesmo entre das Big Techs, liderança foi definida por execução, narrativa em IA e percepção de retorno sobre investimento, e não apenas por tamanho ou poder defensivo.

Melhores e piores performances do S&P 500

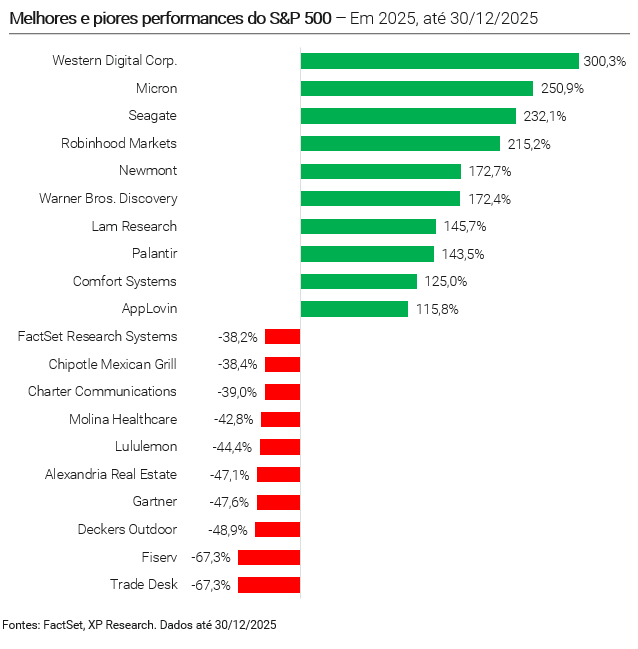

A lista de melhores e piores performances do S&P 500 em 2025 foi predominantemente guiada por fatores micro e eventos individuais, mais do que por vetores estruturais amplos. Entre os destaques positivos, empresas ligadas à cadeia de inteligência artificial e semicondutores tiveram ganhos extraordinários, como Micron Technology, Lam Research e Palantir, refletindo tanto o aumento da demanda quanto a expansão de múltiplos associada ao tema. Fora da tecnologia, Newmont se beneficiou diretamente da forte alta do ouro ao longo do ano, enquanto Warner Bros. Discovery foi um caso emblemático acompanhado de perto, passando por um processo de cisão e, posteriormente, por uma disputa de aquisição que impulsionou significativamente suas ações. Da lista, Warner Bros. Discovery e Newmont fizeram parte das carteiras Globais XP ao longo de 2025.

Na ponta negativa, as piores performances do índice também não refletem um único tema dominante, mas sim uma combinação de revisões negativas de expectativas, compressão de múltiplos, desafios específicos de modelo de negócio e menor tolerância do mercado a riscos de execução em um ano de maior seletividade. Em conjunto, o ranking ilustra bem a dinâmica de 2025: mesmo em um mercado amplamente positivo, a dispersão entre vencedores e perdedores ao nível micro foi extrema, reforçando o papel central da seleção de ações.

Carteiras Globais XP

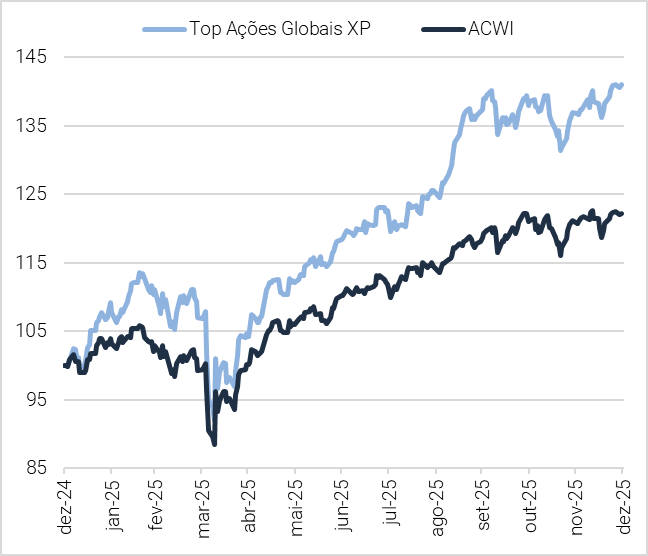

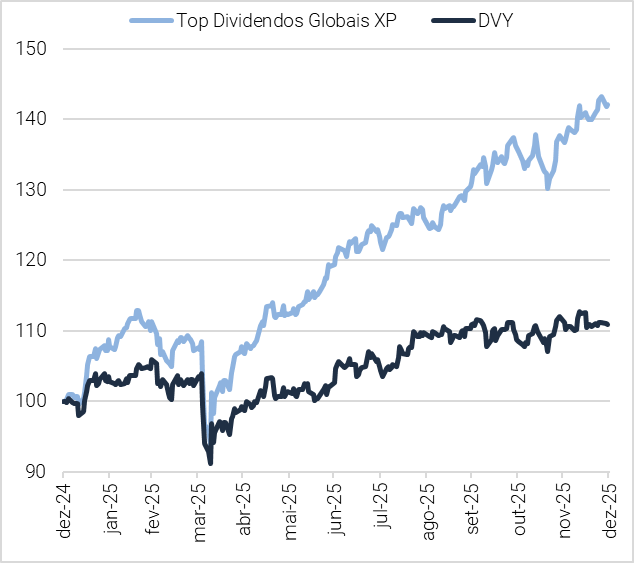

As Carteiras Globais XP se encaminham para encerrar o ano com performance fortemente positiva em termos absolutos e relativos, em um ano de elevado grau de seletividade na escolha de ativos em busca de temas, setores e regiões que se beneficiassem da evolução do cenário global.

Confira nossas Carteiras Globais XP:

Agora, entendendo a dinâmica dos mercados em 2025, leia nosso relatório Onde Investir em 2026: seu guia de investimentos e se posicione para 2026.

Encerramos 2025 agradecendo a confiança e a parceria de todos os nossos leitores ao longo de mais um ano marcado por mudanças, desafios e oportunidades nos mercados globais. Desejamos um excelente fim de ano e um 2026 repleto de boas decisões, disciplina e sucesso nos investimentos. Abraços do time de Estratégia Global.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)