Cenário Macroeconômico

Em geral, os contratos de aluguel realizados pelos Fundos Imobiliários têm seus valores atualizados periodicamente de acordo com algum índice de inflação. Com isso, as expectativas para a inflação são de grande importância para a análise dos FIIs. O cenário atual é de inflação anual em patamares acima de dois dígitos, porém em tendência de desaceleração nos próximos meses em resposta ao rápido aperto na política monetária realizado pelo Banco Central nos últimos meses. A expectativa dos economistas da XP é que o IPCA finalize o ano de 2022 aos 7,0% e de 5,0% em 2023.

Com o ciclo de elevação da taxa de juros Selic iniciado em 2021, o valor de mercado dos fundos imobiliários em geral vem sofrendo queda, tanto pelo arrefecimento da demanda por imóveis e a atividade econômica em geral, quanto pela maior atratividade, relativamente a outras classes de ativos, alcançada pelos investimentos de renda fixa. Por envolverem investimentos de panorama mais longo, entretanto, os FIIs tendem a apresentar uma correlação mais intensa com os níveis das taxas de juros de longo prazo.

A previsão dos economistas da XP é a de uma pausa no ciclo de aperto monetário atual após uma alta adicional de 0,50 p.p. da Selic na próxima reunião do Copom, em agosto. À medida em que o aperto monetário surta efeito sobre o patamar inflacionário, a expectativa da XP é que o Copom inicie cortes de juros em maio do próximo ano, de modo que a taxa Selic alcance o valor de 9,25% ao final de 2023, após terminar o ano de 2022 em 13,75%.

Por contarem com receitas ligadas a contratos de aluguel de relativo longo prazo e indexados à inflação, porém estarem também expostos à atividade econômica ao negociar novos contratos de aluguel e buscar minimizar a vacância de seus ativos, a relação risco/retorno dos FIIs como classe de ativos tende a estar situada em uma posição intermediária comparativamente às classes de ativos de renda fixa e ações. Com isso, a inclusão de FIIs no portfólio de investimentos geralmente traz um importante benefício de diversificação.

Fundos de Tijolos

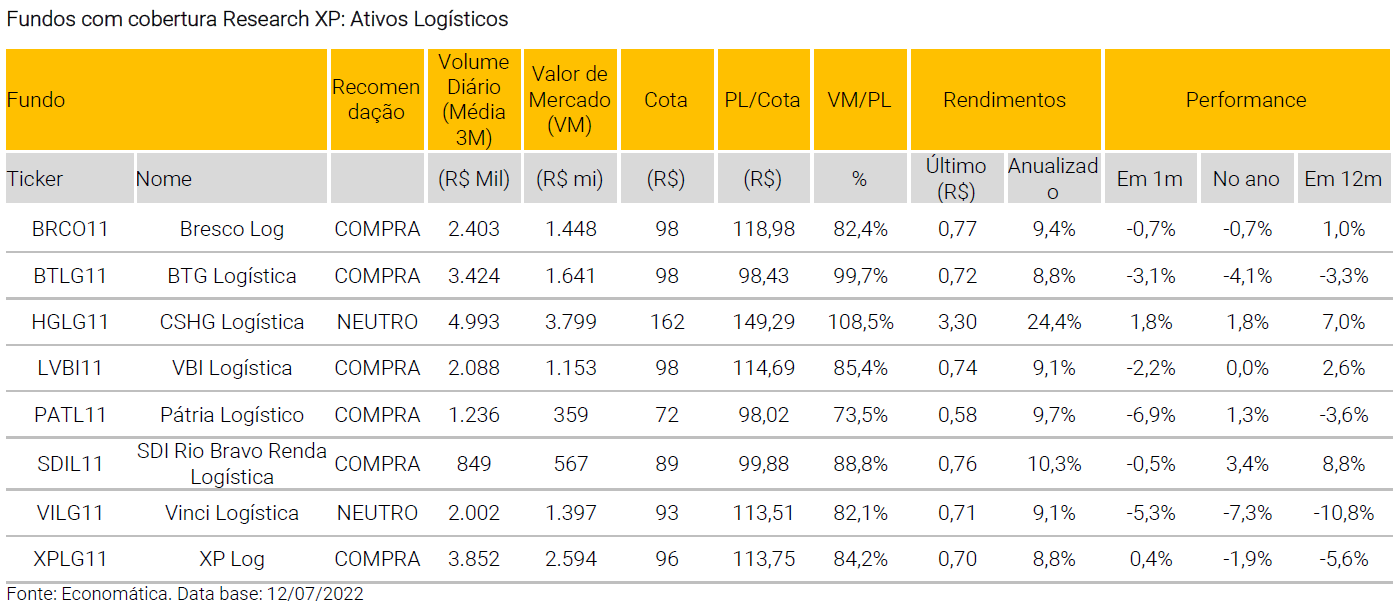

Ativos logísticos

Os fundos deste segmento investem em galpões logísticos e industriais, que são alugados para uso como centros de distribuição de mercadorias ou como fábricas. A demanda por esses ativos é influenciada pelo crescimento da atividade econômica, especialmente de setores como varejo e logística. Além disso, tais imóveis têm a particularidade de poderem ser construídos em tempo mais curto, o que reduz riscos de execução e volatilidade nos custos.

Este segmento apresenta uma perspectiva favorável de curto prazo devido ao crescimento do e-commerce, que vem demandando volume crescente de ativos logísticos localizados próximos às grandes regiões metropolitanas desde o início da pandemia de COVID-19. Esperamos a continuação de um lento retorno a patamares de vacância similares aos observados antes da pandemia, e uma redução na velocidade de crescimento do preço médio pedido em ativos do tipo.

A médio prazo, esperamos crescimento moderado do segmento de galpões logísticos, em linha com a evolução do PIB doméstico ao longo do período pós choque econômico da pandemia e sujeito à volatilidade do cenário macroeconômico. Clique aqui para acessar o relatório detalhado com as nossas recomendações no segmento.

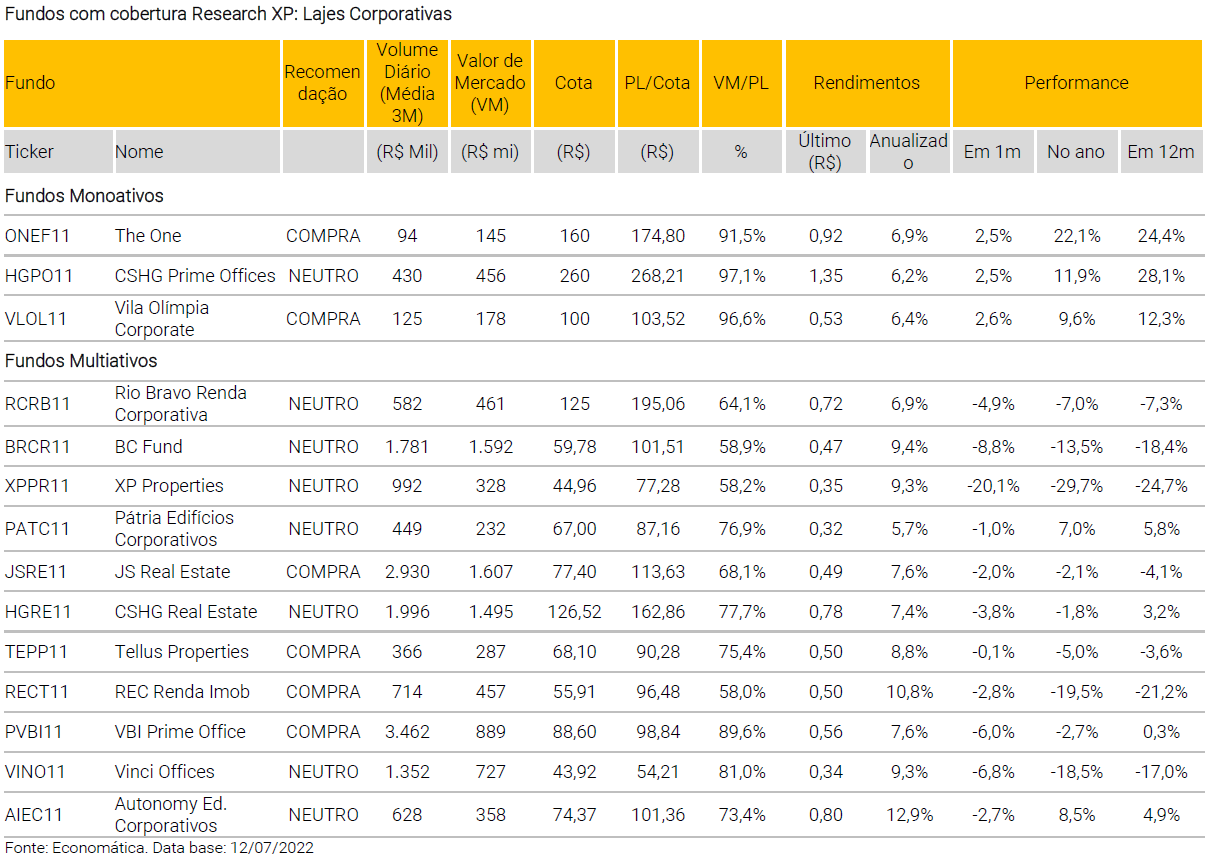

Lajes Corporativas

Os imóveis dos FIIs deste segmento são lajes corporativas alugadas por empresas que desejam utilizá-las como escritórios. A demanda por escritórios está fortemente ligada ao crescimento do emprego, especialmente nos setores com maior demanda por esse tipo de espaço, como o de serviços.

A pandemia de COVID-19 e a expansão do modelo de home office trouxe forte impacto no segmento, que observou aumento nas taxas de vacância de seus imóveis nos últimos anos. Recentemente, a diminuição nas restrições à circulação e o gradual retorno ao trabalho presencial iniciaram uma recuperação na demanda por esses imóveis.

Acreditamos que os ativos bem localizados e de alta qualidade, como os localizados na região Faria Lima/ Vila Olímpia, em São Paulo, devem seguir resilientes mesmo com uma menor aceleração econômica. Temos preferência por FIIs com ativos de boa localização e alta qualidade, inquilinos sólidos e gestores experientes no mercado imobiliário. Clique aqui para acessar o relatório detalhado com as nossas recomendações no segmento.

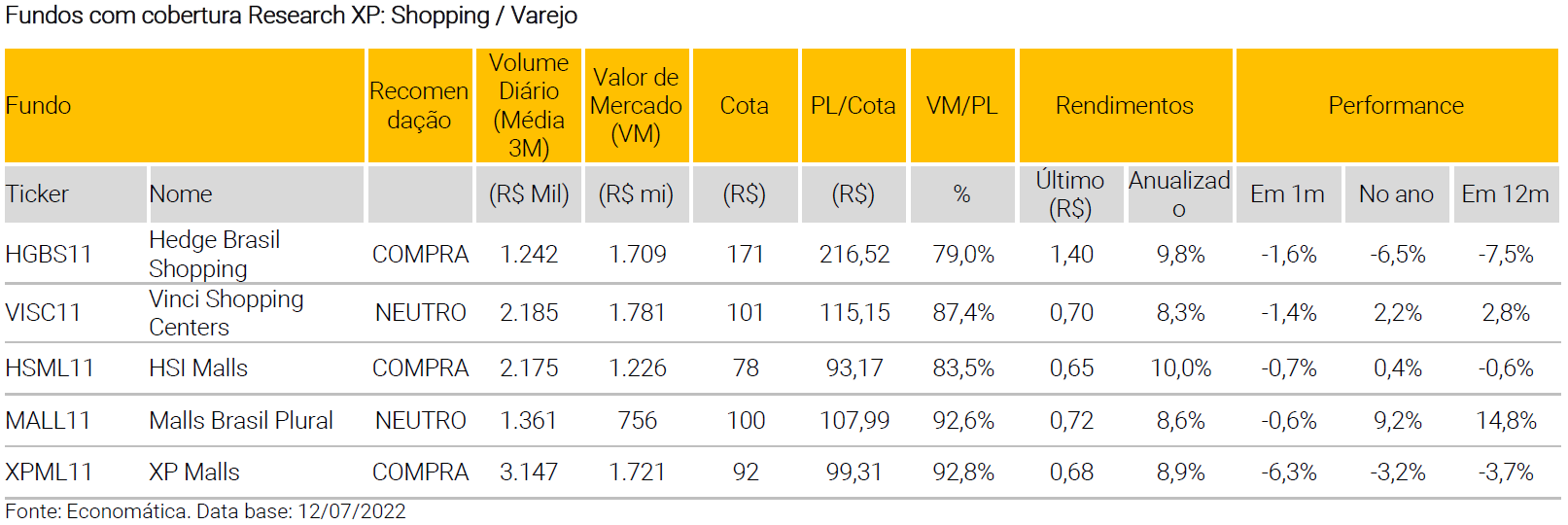

Shoppings

Os imóveis de propriedade desses FIIs são shoppings localizados em grandes centros urbanos. A demanda por esses espaços está ligada ao padrão de crescimento no consumo das famílias, e, consequentemente, no crescimento populacional e dos níveis de emprego. Os contratos de aluguel nesse segmento apresentam a particularidade de contar também com uma parcela atrelada a um percentual do faturamento das lojas, fazendo com que a receita desses fundos apresente maior exposição direta ao nível de atividade econômica.

Entendemos que a flexibilização das medidas de isolamento da pandemia, combinada com a situação avançada do processo de vacinação no Brasil, possa impulsionar a recuperação do desempenho operacional dos shoppings. Temos preferência por fundos que possuam portfólios compostos por shoppings dominantes e que, portanto, na nossa visão, venham a se beneficiar mais rapidamente, além de se demonstrarem mais resilientes. No entanto, é importante ressaltar que os preços de suas cotas podem ser pressionados no curto prazo devido às incertezas relacionadas ao ritmo da retomada de desempenho do segmento.

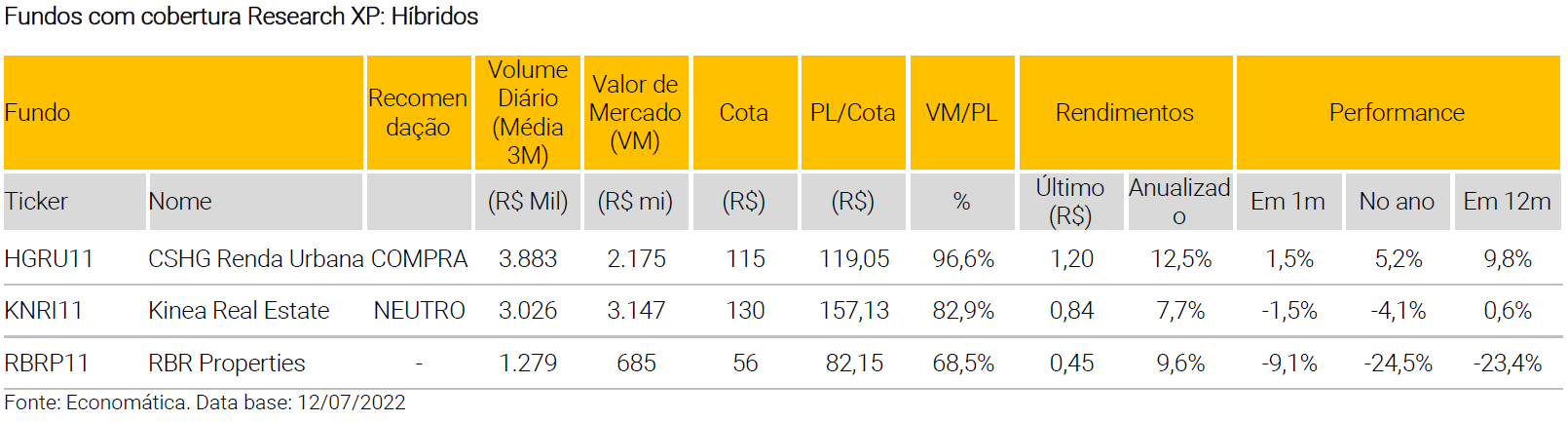

Híbridos

Fundos Imobiliários híbridos são fundos que possuem investimentos em mais de uma classe de ativos. Essa característica se torna interessante dado que os fundos híbridos tendem a ter menor nível de risco, dada sua diversificação de tipo de ativos e inquilinos.

Nossa perspectiva para o segmento varia de acordo com o setor econômico com maior peso entre os imóveis do FII. Os FIIs com maior foco em imóveis de varejo alimentício tendem a apresentar menor volatilidade, oferecendo relativa proteção aos movimentos do ciclo econômico no médio prazo.

Já os FIIs com exposição a imóveis utilizados no varejo educacional tiveram maior volatilidade no período recente, mas tendem a apresentar comportamento também relativamente estável das receitas no médio prazo, porém particularmente sujeitos aos movimentos de expansão e consolidação dos grandes grupos educacionais.

Os FIIs com grande peso de imóveis utilizados por outros setores de varejo tendem a se comportar de modo similar aos fundos de shoppings, e, assim como naqueles, temos preferência por portfólios compostos por imóveis em regiões de comércio dominantes nas principais cidades.

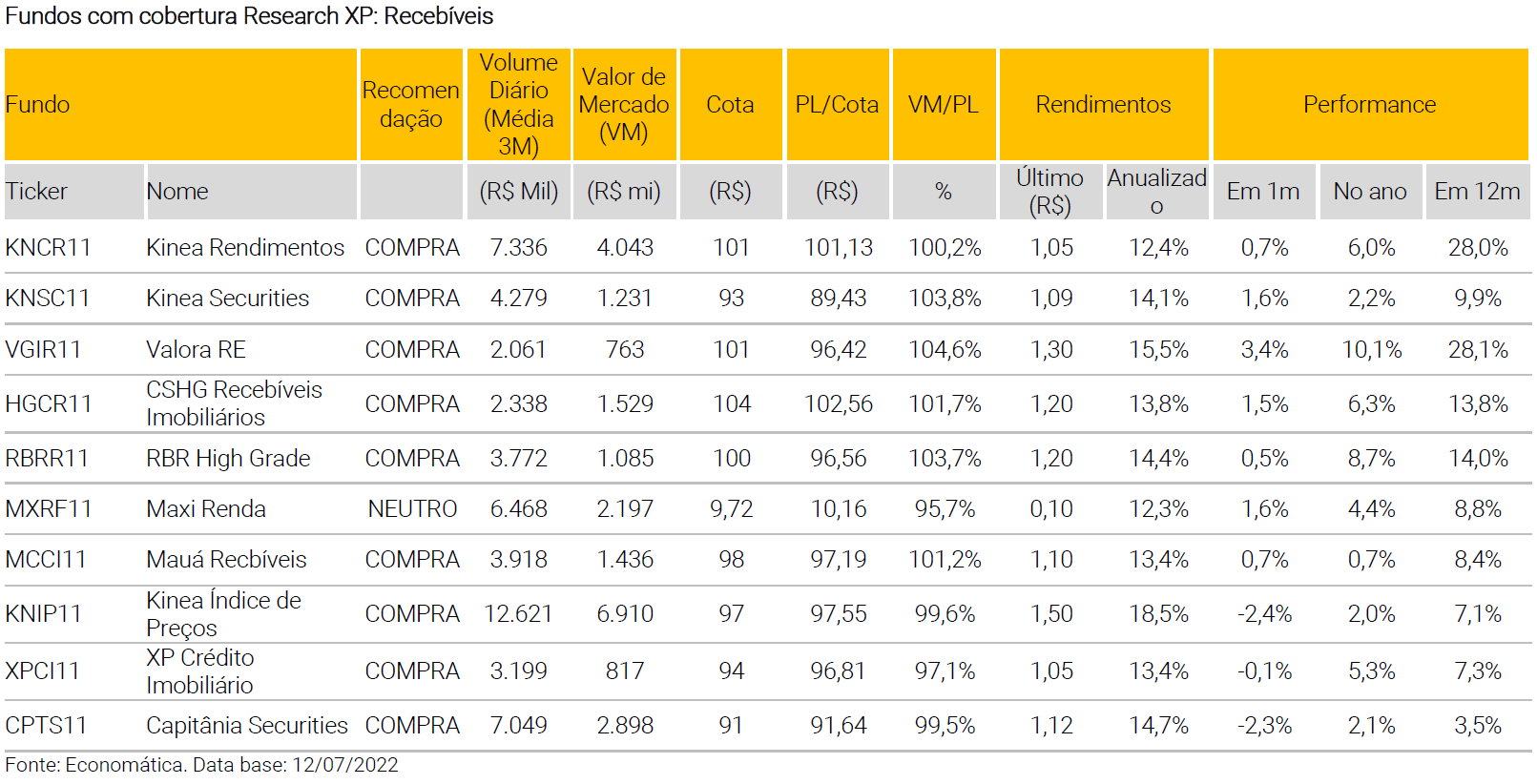

Fundos de Recebíveis (Papel)

Os fundos deste segmento possuem a maior parte de seu patrimônio líquido alocado em ativos de renda fixa com lastro imobiliário, como por exemplo Certificados de Recebíveis Imobiliários (CRI), Letras de Crédito Imobiliário (LCI), Letras Hipotecárias (LH). Esses ativos podem estar atrelados a índices de inflação, terem remuneração prefixadas ou estarem ligados a uma taxa de referência, como o CDI, de modo que são uma ótima alternativa para diversificação e mitigação de risco, principalmente em períodos de alta volatilidade do mercado.

Dado o cenário macroeconômico com perspectiva de inflação em patamares mais elevados no curto e médio prazo, continuamos vendo a relação de risco/retorno ainda atrativa nesse tipo de fundo, principalmente para os fundos que estão atrelados ao IGP-M, IPCA e a CDI e com portfólios mais High Grades.

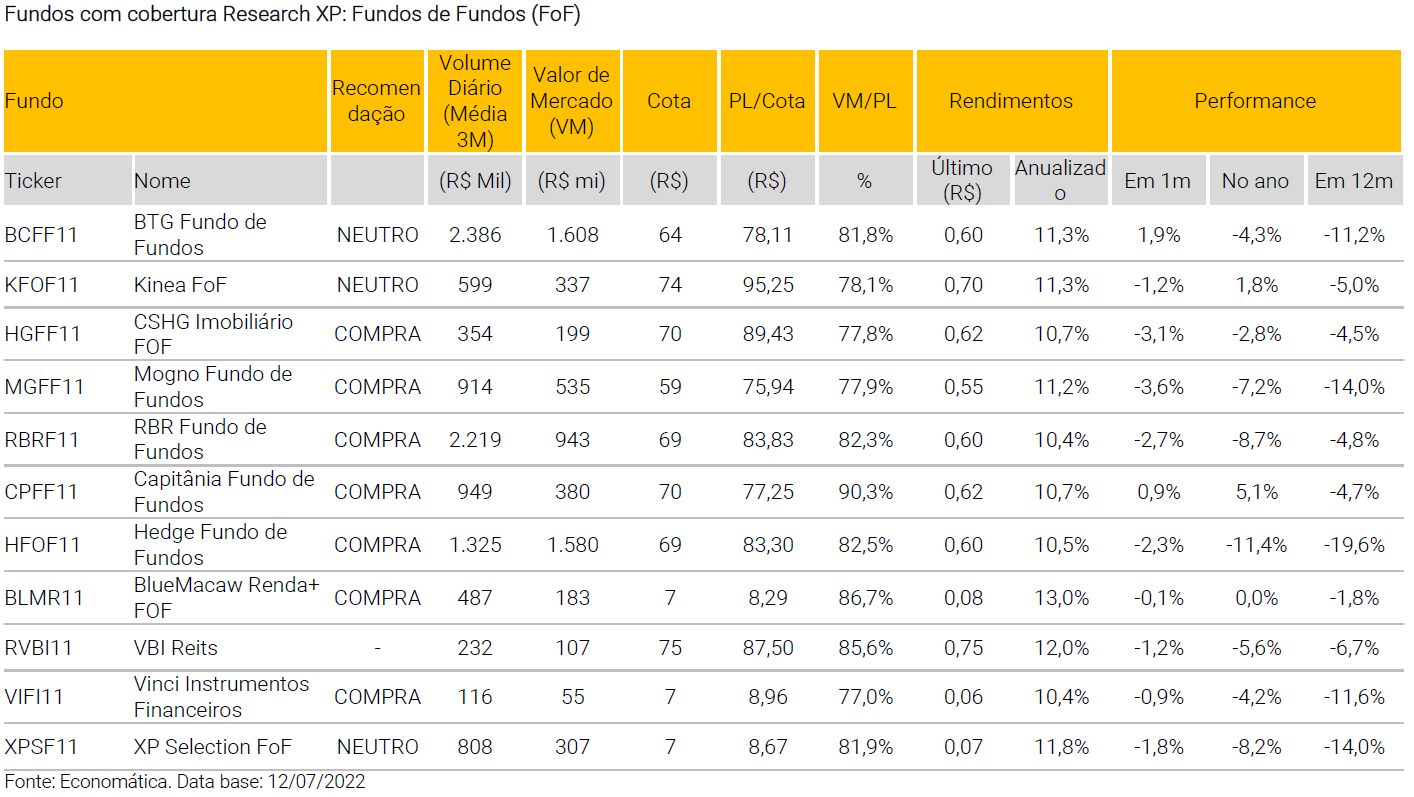

Fundo de Fundos (FOF)

Os Fundos de fundos apostam em explorar ineficiências de mercado e assimetrias de risco/retorno entre os FIIs listados em bolsa, além de usar sua expertise para balancear a exposição de suas carteiras a segmentos específicos, de acordo com o momento e perspectiva de cada setor. Atualmente, o segmento vem apresentando ponto de entrada atrativo, assim como dividendos em patamares significativos.

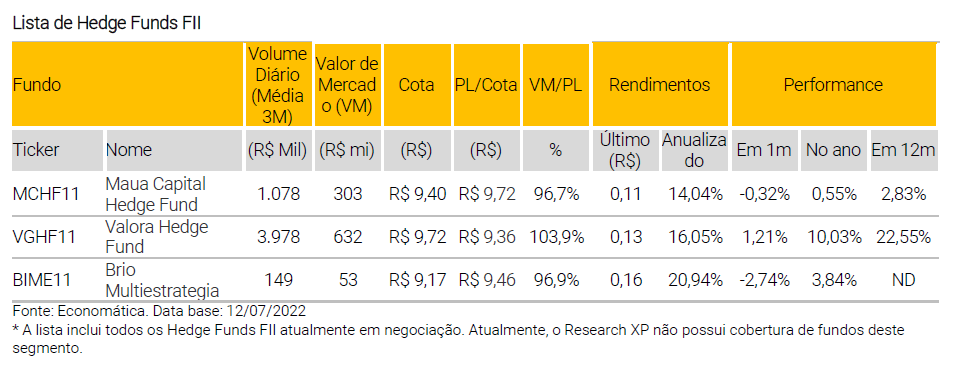

Hedge Funds FII

A estratégia de investimentos desse tipo de fundo se baseia em trazer maior flexibilidade na alocação de seu patrimônio líquido, buscando ativos com melhor posicionamento de acordo com o momento, ou seja, possibilitando ao gestor explorar melhor o ciclo de cada ativo. O time de gestão possui grande relevância nesse tipo de fundo, já que é necessário bastante conhecimento para acompanhar as melhores oportunidades em cada um dos segmentos de suas alocações. Além disso, um bom time de gestão busca retornos adicionais e boa rentabilidade (alfa) mesmo quando os mercados não estão em alta.

Com isso, os retornos desses FIIs tendem a ter caráter mais acíclico e uma menor correlação com o IFIX, o que faz com que o investimento nesses fundos traga ganhos de diversificação à carteira do investidor. No momento macroeconômico atual de alta de juros e de inflação, por exemplo, o gestor tem maior flexibilidade para aumentar a exposição relativa do fundo aos ativos de renda fixa. Portanto, nossa perspectiva é de que os fundos com gestão de qualidade deste segmento apresentem retornos, em média, superiores aos dos demais segmentos de FIIs, ainda que possam enfrentar maior volatilidade com o cenário macroeconômico.

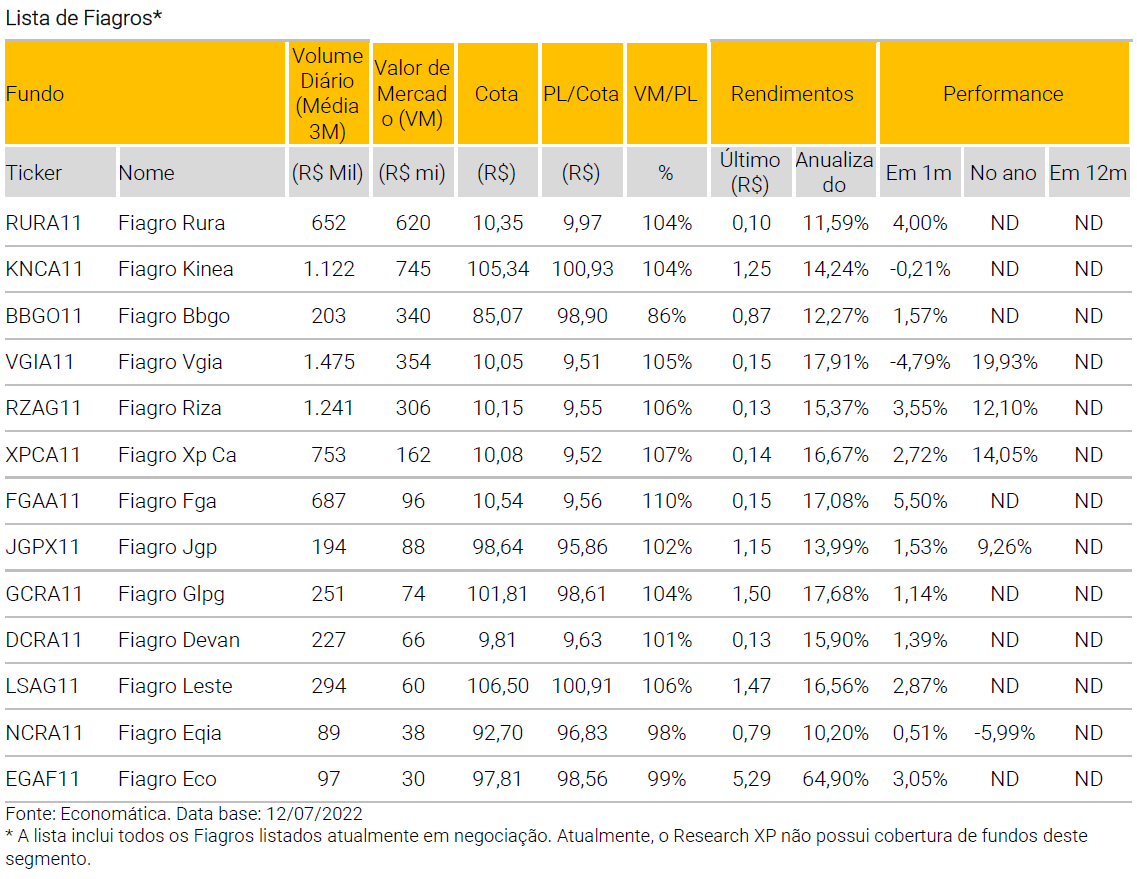

Fiagro – FII

O Fundo de Investimento nas Cadeias Produtivas Agroindustriais (“Fiagro”) é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos na cadeia produtiva agroindustrial, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor. No caso dos Fiagros – FII, os ativos detidos pelo fundo são imóveis utilizados na atividade agropecuária ou títulos de crédito ligados ao setor, como os Certificados de Recebíveis do Agronegócio (CRA).

O agronegócio já tem participação de 27% do PIB brasileiro, e esperamos para o médio prazo que o setor apresente crescimento ligeiramente acima do restante da economia, além de possuir maior exposição à demanda externa. O crédito rural, especificamente, é atualmente bastante concentrado em um número reduzido de instituições financeiras, e com isso entendemos que existe bastante espaço para o crescimento do mercado de CRAs.

Se você ainda não tem conta na XP Investimentos, abra a sua!