Sabemos quão desafiador está sendo investir em ativos e fundos no exterior, mas o investidor experiente não olha a rentabilidade passada, mas sim, olha para frente buscando entender qual o valor dos ativos atualmente e julga as melhores oportunidades e os gestores em diferentes momentos de mercado.

Visando nunca perder as oportunidades que a diversificação proporciona, apresentaremos nessa série “Onde estão investindo os multimercados globais”, fundos de grandes gestoras no exterior que possuem estratégias complementares as carteiras de investimentos no Brasil.

Os históricos apresentados nesses relatórios são curtos, pois por uma questão de regulamentação, apenas podemos mostrar o histórico do retorno no Brasil e não o histórico do veículo que cada um deles compra cotas no exterior. Serão cinco episódios, sendo o primeiro sobre o fundo Nordea Alfa 10 Advisory FIC FIM IE.

Conheça a gestora

A Nordea Asset Management faz parte do conglomerado financeiro escandinavo Nordea Bank Abp. e suas origens remontam a mais de 200 anos. A gestora possui cerca de 250 bilhões de dólares sob gestão, mais de 900 funcionários, sendo 230 diretamente ligados à gestão de carteiras. Considerando o seu braço de Private Banking, possui mais de 360 bilhões de dólares sob gestão. O grupo Nordea possui cerca de 27 mil funcionários, tem presença em 20 países, e faz negócios no Brasil desde 1979.

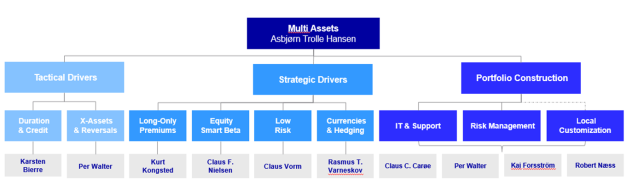

O fundo Nordea Alfa 10 e sua versão com exposição ao dólar é gerido pela equipe de Multi Assets, especializada na gestão de prêmios/fatores de risco em várias classes de ativos, e possui um processo de investimento com mais de 10 anos de histórico comprovado de desempenho. A célula é composta por mais de 40 profissionais, administrando atualmente um patrimônio de mais de 150 bilhões de dólares. A equipe é liderada por Asbjørn Trolle Hansen, que está na Nordea desde 2004.

A equipe de gestão

Dr. Asbjørn Trolle Hansen – Chefe de Gestão de Investimentos & Chefe da Equipe Multi Ativos, focado na construção de portfólio, estratégias de hedge e estratégias de ações selecionadas.

Dr. Asbjørn Trolle Hansen possui mestrado em matemática e economia e doutorado em Finanças Matemáticas. Depois de obter seu Ph.D., Dr. Hansen trabalhou com modelagem de derivativos complexos em Londres, primeiro com Greenwich NatWest onde se tornou responsável pela Modelagem de Derivativos e depois como Analista Quantitativo lidando com estruturação e risco na unidade de negociação de ações e derivativos globais da Dresdner Kleinwort Benson. Em 2000, Dr. Hansen retornou à Dinamarca como Chefe da equipe de alocação de ativos de Alfred Berg. Dr. Hansen ingressou na Nordea Investment Management AB em 2004 como Chefe da Equipe Multi Ativos.

Dr. Claus Vorm – Chefe Adjunto da Equipe Multi Ativos, focado em estratégias selecionadas de prêmios de risco de ações

O Dr. Claus Vorm possui mestrado em matemática e economia e doutorado sobre a interação entre Seguros e Finanças. Como parte de sua carreira acadêmica, Dr. Vorm trabalhou como professor associado no Laboratório de Matemática Atuarial na Universidade de Copenhague de 2000 a 2001. Ele então ingressou na McKinsey & Co. como parte de seu departamento financeiro Institutions Group antes de ingressar na Nordea Investment Management AB em 2004.

Karsten Bierre – Gerente de equipe sênior da Equipe Multi Ativos, focado em estratégias de prêmios de risco de renda fixa

Karsten Bierre é membro sênior da equipe Multi Assets da Nordea Asset Management, onde é responsável pela Alocação de Renda Fixa. Karsten possui mestrado em Economia pela Universidade de Copenhague e iniciou sua carreira com o Danske Bank em 1994, onde começou como economista assistente e depois se tornou economista sênior, responsável pela pesquisa econômica. Ingressou na Nordea Markets em 2001, onde foi responsável pela área do euro visando principalmente clientes institucionais como consultor sobre as perspectivas econômicas e financeiras globais, e está na Nordea Asset Management desde 2003. Concomitantemente com posições no setor bancário, Karsten foi afiliado ao Instituto de Economia da Universidade de Copenhagen, como Examinador Externo.

Per Walter – Gerente de equipe sênior da Equipe Multi Ativos, focado em estratégias de prêmios de risco cambial e estratégias selecionadas de Momentum no Mercado Cambial

Per Walter é bacharel em Economia e Gestão de Negócios pela Universidade de Estocolmo, Suécia. A partir de 1993-1995, lecionou na Universidade de Estocolmo, Instituição de Economia. Foi então funcionário do Banco Central da Suécia, trabalhando no Departamento de Análise e Balança de Pagamentos e no Departamento de Política de Câmbio como analista financeiro. Em 2000 ingressou na Nordea Investment Management AB.

Nordea Alfa 10 Advisory FIC FIM IE

O fundo no Brasil Nordea Alfa 10 Advisory FIC FIM IE tem um patrimônio líquido de aproximadamente 40 milhões de Reais, e acessa no exterior o fundo Nordea 1- Alpha 10 MA Fund, lançado em setembro de 2009, que possui um patrimônio líquido de cerca de 4,5 bilhões de dólares. O fundo no exterior tem um objetivo de retorno absoluto, de Caixa + 5 a 7% ao ano em dólares e sua gestão não está orientada para seguir nenhum benchmark, e tem uma volatilidade esperada entre 7% a 10% ao ano, sendo que a remuneração de Caixa hoje representa algo em torno de 3% ao ano, basicamente o retorno do título do tesouro americano de um mês.

É um fundo multimercado internacional multiestrategia, que investe globalmente em ações, títulos de renda fixa, moedas, índices e instrumentos de money market – instrumentos de dívida de curtíssimo prazo com duração igual ou inferior a 90 dias – e faz bastante uso de derivativos regulados (opções, swaps, Futuros de Moedas, NDFs, CFDs) para isolar os premios de risco- ou seja, uma fonte de retorno que compensa um investidor por tomar um risco de investimento específico .

A estratégia usa uma combinação de prêmios de risco tradicionais e alternativos em diferentes classes de ativos para a construção da carteira, e o objetivo é construir uma carteira bem equilibrada do ponto de vista de risco, com uma variedade de vetores de retorno que funcionam bem em momentos de “risk on” ou seja, em ciclos de mercado relacionados com expansão econômica com alta correlação com o beta de ações e outros prêmios de risco que funcionam bem em momentos de “risk off”, ou seja, em ciclos de mercado relacionados com contração econômica com correlação negativa com beta de ações.

Desde seu inicio o fundo apresenta uma rentabilidade de 20,56% contra o CDI que variou 20,74% para o mesmo período. Com aplicação inicial mínima de R$500,00 e resgates em D+1 corridos (liquidação 5 dias úteis depois), sua taxa de administração é de 0,60% ao ano no Brasil. O fundo é exclusivo para investidores qualificados.

O objetivo é gerar um retorno absoluto com uma carteira que navegue em diferentes ambientes de mercado, permitindo aos investidores ficarem expostos as oscilações de mercado com um portfólio diversificado.

As super estratégias

O fundo utiliza uma série de estratégias de investimento denominadas Super Estratégias (no total são 6 Super Estratégias, divididas em Renda Variável, Renda Fixa, Moedas, Balanceamento de Risco Estratégico, Reversão a Média, e Momentum) com baixa correlação entre si, para proporcionar uma exposição dinâmica em várias classes de ativos de modo a gerar um retorno absoluto atraente ajustado ao risco.

Sob essas Super Estratégias existem vários tipos de sub-estratégias de investimento, totalizando entre 20 e 30 no total, em que o gestor da carteira faz posições “ compradas” e “vendidas”:

As quatro primeiras Super Estratégias seguem uma abordagem mais estrutural de “balaceamento de risco” (com baixa ou nenhuma sensibilidade aos mercados financeiros globais ao longo de um ciclo de investimento completo), e as 2 Super Estratégias restantes são estratégias direcionais que permitem o portfólio explorar as ineficiências do mercado de curto prazo e tem um perfil mais ativo, que requer uma atividade de trading mais dinâmica de curto prazo. O objetivo dos gestores de carteira é combinar efetivamente as carteiras das 6 Super Estratégias para gerar o melhor retorno possível dentro do orçamento de risco estipulado.

A equipe analisa o retorno, a correlação e a volatilidade esperadas de cada prêmio de risco. Modelos proprietários ajudam a gerenciar este processo de forma eficiente e também a conduzir um monitoramento de risco contínuo.

Em cada Super Estratégia, a equipe de investimento utiliza entre 3 e 6 – prêmios de risco subjacentes. Portanto, os efeitos de descorrelação são duplos: a estratégia vai se beneficiar: (i) da descorrelação entre as Super Estratégias, bem como (ii) da descorrelação entre os diferentes prêmios de risco dentro de cada Super Estratégia individualmente.

Onde o fundo está investindo atualmente?

Ao lado, ilustramos como o risco está dividido atualmente nas Super Estratégias apresentadas acima:

- 77,77% do risco está dividido nas Super Estratégias de Balanciamento de Risco: (i) Super Estratégia de Ações; (ii) Super Estratégia de Renda Fixa; (iii) Super Estratégia de Moedas e (iv) Super Estratégia de Balanceamento de Risco Estratégico (SAA- Strategic Asset Allocation) que é um livro multi-estratégia que busca explorar e balancear alguns prêmios de risco tradicionais como equity beta e duration, e outros prêmios de risco alternativos denominados estratégias anti-beta que utilizam derivativos como futuros de renda fixa e moedas para descorrelacionar a exposição em equity beta.

- o restante está distribuído nas Super Estratégias Direcionais: (v) Super Estratégia de Negociação, que é um dos livros de trading, mais especificamente trades de reversão a média, ou seja, onde busca-se explorar volatilidade e dispersão de curto prazo; e (vi) Super Estratégia Cross-Assets, mais especificamente aplica modelos proprietários de alocação tática de ativos buscando capturar tendências, e pode ser considerada como um “trend following strategy”, mas com um foco em “fundamental momentum”, ou seja busca-se identificar tendências com bases em dados fundamentalistas, ao invés de estratégias que utilizam “price momentum”.

Para mais informações das posições atuais, acesse a lamina do fundo no exterior. E para uma rápida explicação sobre a estratégia, assista ao Video da Nordea.

Promotores e detratores de performance do fundo nos últimos 12 meses.

Os maiores promotores para o desempenho do fundo nos últimos 12 meses foram:

A Super Estratégia de Ações (“Equity Super Strategy”) foi a que mais contribuiu positivamente para o retorno do fundo nos últimos 12 meses, e dentro desse livro as principais contribuições positivas vieram das estratégias de ações long/short explorando o prêmio de risco alternativo “anomalia do baixo risco” (“Low Risk Anomaly”, já que combinação de estilos de baixo risco, qualidade e valor presentes na carteira de ações estáveis/baixo risco (a parte “comprada” do portfólio ) permitiu que superassem o mercado geral de ações (a ponta “vendida” do trade) neste ambiente de alta inflação e taxas de juros mais elevadas.

Os maiores detratores para o desempenho do fundo vieram das Super Estratégias de Renda Fixa (“Fixed Income Super Strategy”) e Balanceamento de Risco Estratégico ( “Strategic Risk Balancing Super Strategy”).

A Super Estratégia de Renda Fixa, contribuiu negativamente para o desempenho do fundo nos últimos 12 meses. Os modelos para Séries Temporais de Valuation & Momentum nos indicaram uma posição “comprada” tanto em Duration quanto em Crédito, posições que sofreram muito devido ao aumento significativo da precificação de um aumento das taxas de juros e maior probabilidade de recessão da economia americana.

A Super Estratégia de Balanceamento de Risco Estratégico (“Strategic Risk Balancing Premia SuperStrategy”), contribuiu positivamente via as sub-estratégias defensivas de prêmios de risco alternativo (Currency-based e Anti-Beta), mas não foram capazes de compensar totalmente as perdas decorrentes da alocação no prêmio de risco tradicional de equity beta, advindo da exposição em ações.

Qual a visão da Nordea sobre o cenário atual?

A equipe de investimentos da Nordea Multi-Assets não gerencia portfólios tomando em consideração visões macro , nem tenta fazer “market timing” para posicionar a carteira na sua alocação. A mesma acredita que o movimento de venda generalizado de ativos de risco em grandes proporções ocorrido durante os primeiros 9 meses de 2022 tem sido principalmente uma reprecificação dos ativos devido ao aumento nas taxas de juros, que visam controlar a inflação. Por enquanto, a opinião da equipe de gestão é que isso ainda não comprometeu significativamente os lucros e os balanços das empresas, ou taxas de inadimplência (default rates).

Embora tenhamos observado uma correção expressiva nas principais classes de ativos este ano, a equipe de gestão da Nordea normalmente se preocupa menos com esse tipo de comportamento de mercado (“venda indiscriminada”, ou seja vender os ativos independente da diferença de qualidade e preço entre eles), já que não ameaça os retornos esperados, mas na visão deles, aumenta ainda mais os retornos esperados dos ativos em que investem. Assim, durante os primeiros 9 meses de 2022, as expectativas de retorno para os próximos 10 anos para o beta de ações e prêmios de risco de duration aumentaram significativamente.

Durante o ano, o mercado se concentrou principalmente nos riscos de inflação, e apenas brevemente prestando atenção aos riscos de recessão. Se a inflação continuar a ser a única preocupação do mercado, ainda acreditam que algumas das estratégias de alta convicção – como as estratégias de Anomalia de baixo risco em ações (Equity Low Risk Anomaly”) – devem ser capazes de prover proteção e continuar a ter um desempenho tão forte quanto o fizeram ao longo do últimos 2 anos, dadas as margens EBITDA – medida de potencial de geração de caixa da atividade objeto da empresa – mais resilientes (marcas e modelos de negócios mais fortes oferecem um poder de precificação superior, ou seja, são capazes de passar para seus preços a alta da inflação). Segundo eles, no entanto, a diversificação levará mais tempo para funcionar nesse ambiente de mercado, pois os investidores precisarão reavaliar continuamente o impacto da inflação mais alta na carteira de ações estáveis/de baixo risco e os fundamentos gerais do mercado.

Por outro lado, se o medo da recessão for a principal preocupação dos investidores, acreditam que a diversificação será mais imediata (como foi visto claramente no início do terceiro trimestre), devido ao portfolio agora possuir uma ferramenta poderosa para defender o portfólio (duration). Isso não significa que aumentaram substancialmente o posicionamento de duration do portfolio. A sensibilidade da carteira ao aumento das taxas de juros ainda é limitada e está em torno de 3 anos. Para dar um pouco mais de “contexto”, da última vez que os juros dos títulos de 10 anos dos EUA estavam acima de 3,2% – durante o segundo semestre de 2018 – o posicionamento da carteira era de 8 anos de duration. Então, a equipe de gestão está muito ciente dos ventos contrários enfrentados pelos títulos do governo (sensibilidade a duration) neste ano. No entanto, como investidores de longo prazo, a equipe de gestão acredita que o atual carrego e o potencial de diversificação (quanto maior o rendimento, mais ele pode cair) são atraentes o bastante para serem completamente desconsiderados.