Por que a SPX entrou para o investimentos em empresas de capital fechado? Quais as oportunidades do Private Equity? Como está estruturado o “novo” núcleo da SPX?

No Indo a Fundo no Outliers dessa semana, abordaremos o novo núcleo de Private Equity da SPX, gestora recebida no episódio #73 do Outliers, que tratou com mais detalhes a estrutura e consolidação de uma parceria com um dos maiores grupos de investimentos alternativos do mundo: o The Carlyle Grup.

Neste relatório focaremos no núcleo de gestão em Private Equity da SPX, bem como a cultura, gestão e processos de investimentos, confira a seguir.

Conheça a SPX Capital

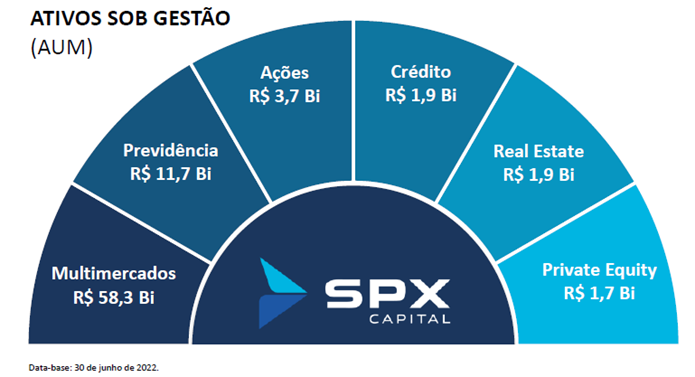

Fundada em 2010 e contando com quase R$ 80 bilhões sob gestão, a SPX é uma das maiores gestoras de recursos independente do Brasil. Conhecida pelas estratégias em fundos líquidos, como multimercados, ações, crédito, previdência, fundos imobiliários, e mais recentemente a SPX assumiu o núcleo de private equity do The Carlyle Group, multinacional americana de gestão de recursos.

A parceria vai em linha com o histórico de crescimento da SPX, que apesar de ter iniciado com fundos multimercados em 2010, ao longo dos anos foi acrescentando em seu portfólio novas operações, como em 2012 com a adição de estratégias no mercado acionário, 2018 mandatos de previdência, 2019 estratégias de crédito, até mais recentemente em 2020, a inclusão de ativos ilíquidos como private equity e real estate.

Além dos avanços em relação a estratégias, em 2016 a gestora deu início a sua expansão global com um novo escritório em Londres, seguido do ano de 2017 que inaugurou uma nova operação em Washington D.C – que posteriormente foi migrado para Nova York, e mais recentemente em 2022, deu início a uma nova operação em Cascais. Atualmente são 5 escritórios no total, incluindo São Paulo e Rio de Janeiro, e cerca de 23% da equipe está sediada fora do Brasil.

De olho nos núcleos de atuação segmentados de acordo com ativos sob gestão, é possível notar que cerca de 73% da gestão está na célula de multimercados, 14% em previdência e o remanescente pulverizado entre ações, crédito, Real Estate e Private Equity.

Em relação ao time, a SPX conta com mais de 220 colaboradores, desse esse total, 95 profissionais de investimentos estão alocados no núcleo de multimercados, 16 em ações, 10 em crédito, 6 em ativos imobiliários e 7 em Private Equity. Além disso, a SPX está estruturada como uma partnership e do total de 220 colaboradores, 47 são sócios e 14 são associados.

Neste relatório iremos focar no núcleo de Private Equity, explorando com mais detalhes a estruturação do time, cultura e estratégia de gestão.

Se você ainda não tem conta na XP Investimentos, abra a sua!

O “novo” núcleo de Private Equity

Depois de ser conhecida com renome dentro da indústria de fundos de investimentos líquidos, a entrada da SPX no universo dos investimentos alternativos se consolida com uma parceria estratégica com um dos maiores grupos investimentos em Private Equity do mundo: o The Carlyle Group.

Criado em 1987 nos Estados Unidos, o Carlyle administra cerca de U$S 376 bilhões em recursos ao redor do mundo, e estava presente no Brasil de forma direta até o ano de 2021 – quando fechou uma parceria com a SPX que passou a absorver as operações com a migração de parte do time de investimentos.

Com o movimento, Fernando Borges, que era Head do Carlyle na América do Sul e Edson Peli, Diretor Administrativo da operação da Carlyle no Brasil, migraram para a SPX para tocar o novo núcleo. Dessa forma, na prática, a SPX já começa com um núcleo de investimentos em empresas fechadas estruturado, com processos de investimentos desenhados e uma parceria estratégica com a Carlyle.

A respeito do processo de investimento, a mesma estratégia utilizada desde 2008 segue para a SPX, que basicamente busca (i) mercados grandes e/ou que possuem alto potencial de crescimento, com foco principalmente em setores resilientes, (ii) modelos de parcerias com os sócios-gestores das investidas, buscando se for o caso a contratação de executivos profissionais, (iii) flexibilidade de participação, podendo ser controladora ou minoritária das operações, (iv) foco em geração de caixa, buscando um modelo de negócio rentável.

Além disso, outros pilares estratégicos como o foco na criação de valor das investidas, e a busca por situações de assimetria, compõe os pilares principais de seleção da SPX. Em termos de histórico dentro dos investimentos em empresas fechadas, alguns cases de sucesso podem ser citados como Qualicorp, CVC, Scala, Tok Stok, entre outros.

Em resumo, o time que atualmente lidera o núcleo de Private Equity da SPX, já foi responsável por movimentar investimentos de cerca de R$ 7,7 bilhões no Brasil desde 2009. E atualmente com a migração para o novo núcleo ainda existem empresas investidas sob gestão nos seguintes setores: saúde, educação, consumo e varejo, serviços, entre outros.

Além disso com a parceria a SPX passa a ser consultora da Carlyle no Brasil, gerindo cerca de R$ 11,8 bilhões em investimentos feitos pela Carlyle no Brasil. A parceria também seguirá para novas investidas onde existe um acordo de cooperação e co-investimento em grandes transações, ampliando as oportunidades para a SPX e Carlyle seguirem aportando no mercado de PE brasileiro. Por fim, a SPX passa a ter acesso aos recursos globais da Carlyle, em termos de inteligência, estratégia e gestão da gigante global.

As oportunidades que estão no radar

Apenas no ano de 2021, 46 empresas estrearam na bolsa de valores através da realização de um IPO (oferta inicial de ações) totalizando mais de R$ 65,5 bilhões de reais movimentados. Em 2007 tivemos o recorde em transições (64), mas o volume atingido foi 53,6 bilhões, valor inferior em termos de volume.

Além disso, apenas em 2020, mesmo sendo um ano extremamente desafiador, foram 28 aberturas de capitais, sendo um período de forte captação de empresas através de ofertas públicas. Por outro lado, até o fechamento do primeiro semestre de 2022, nenhum IPO havia sido realizado na B3, o que demonstra os impactos do cenário atual de incertezas no apetite das empresas para abertura de capital.

Se de um lado temos um ambiente mais restrito em relação aos IPOs, do outro o aumento na taxa básica de juros encarece o custo de capital – que oferece oportunidades relevantes para os gestores de Private Equity, que terão empresas bem posicionadas que irão precisar de aportes para seguir crescendo.

Além disso, é sempre importante pontuar que as empresas que estão listadas na bolsa de valores brasileira são apenas uma pequena parcela das inúmeras oportunidades de investimentos ao redor do mundo. Por esse motivo, ter um time de gestão experiente, olhando para as oportunidades de setores resilientes no mercado brasileiro, poderá trazer retornos consideráveis para o portfolio do investidor que está procurando novas fontes de retorno para a carteira.

Investindo em empresas fechadas

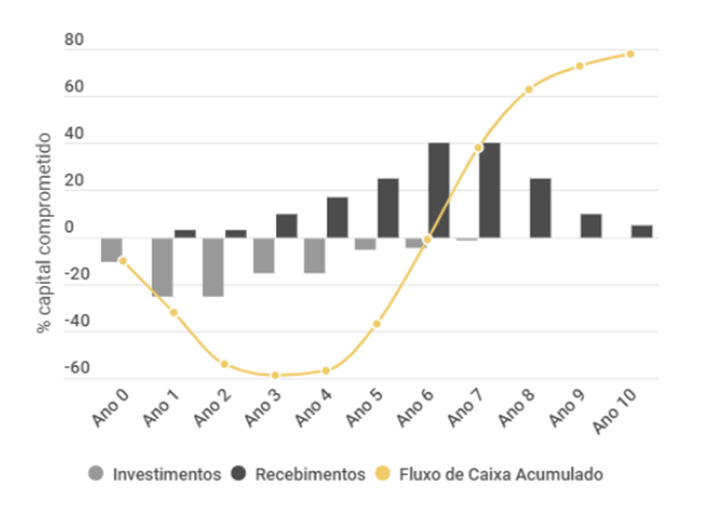

Ao se falar em investimentos em Private Equity, a “curva J” tende a ser citada para demonstrar o comportamento do investimento versus os retornos esperados para esse tipo de alocação. Em linhas gerais quanto mais na fase inicitante uma empresa estiver, maiores serão os riscos, bem como o alongamento do horizonte de investimento recomendado.

Olhar para a curva J pode ajudar ao investidor a compreender a dinâmica dessa alocação, que a depender do tempo de existência da empresa, maturidade, controle e gestão: poderão trazer excelentes retornos. Além disso, é importante se ater ao fato de que diferente dos investimentos realizados em empresas listadas, quando falamos da alocação em private equity, grande parte dos recursos são direcionados diretamente para o caixa das companhias – que pode resultar em melhorias operacionais, investimentos em pessoas, entre outros fatores.

Ainda em tempo, o conceito de geração de valor a partir da melhoria operacional, consolidação de setores e profissionalização das companhias, pode sim oferecer desafios relevantes – já que estamos falando em movimentações nas estruturas das empresas em questão. Por outro lado, ter um time experiente, com processos alinhados e com histórico de retornos relevantes, sem dúvidas pode trazer um diferencial competitivo.

Dessa forma, durante a seleção dos fundos que farão parte da carteira, é necessário que o investidor tenha em mente que dentro o processo de investimento de Private Equity, apesar de longo prazo, se trata de uma sociedade temporária, que irá existir em momentos estratégicos de crescimento e expansão das empresas investidas e irá se finalizar na medida que as metas de crescimento do processo de alocação são atingidas.

Ter a ciência de que é um tipo de investimento separado por processos, também demanda compressão a respeito de cada uma das etapas. Entender que as oportunidades possuem um prazo limitado de entrada, bem como que o gestor de PE precisa de um determinado tempo para seleção e criação do portfólio de investimento, irá exigir que o investidor deixe a ansiedade pela mudança do preço de tela do lado.

Isso quer dizer que o investidor não deve acompanhar as investidas? Pelo contrário. Mas os resultados recebidos só poderão ser colhidos de forma efetiva no final do ciclo do investimento, que ainda passará pelo processo de maturação das empresas, até a venda e monetização das estratégias realizadas.

Por fim, reforçamos que dentro do horizonte de alocação e objetivo de investidor, publicamos mensalmente o Onde Investir, relatório que consolida a nossa recomendação de alocação por classes. Os investimentos em empresas fechadas fazem parte da alocação em alternativos, e o investidor também poderá contar com o time de assessoria para ter acesso as oportunidades existentes no momento.