Como a gestão sistemática é estruturada? Até onde vai a interferência humana na gestão de fundos desse tipo? O que significa a seleção de ações com base em fatores?

Neste relatório, abordaremos o modelo de gestão adotado pela Avantgarde Asset Management e a Bayes Capital Management (núcleo sistemático da Az Quest), bem como as estratégias: Az Quest Bayes LB Sistemático e Avantgarde Multifatores FIA, confira a seguir!

Conheça a Avantgarde

Fundada em 2015, a história da Avantgarde apresenta um elo relevante entre a pesquisa acadêmica e a gestão de recursos. Em sua fundação Luciano França e Mario Avelar buscavam retornos na captura de assimetrias dentro mercado de derivativos, até o desenvolvimento de pesquisas acadêmicas no ano de 2017 que levaram a gestora à dedicação exclusiva de pesquisa de modelos sistemáticos e quantitativos.

Ao longo do tempo novos profissionais foram sendo agregados ao time, bem como modelos sistemáticos foram sendo criados – em agosto de 2019 a gestora lançou o primeiro fundo quantitativo dedicado a modelos fatoriais com foco exclusivo no mercado acionário. Atualmente a Avantgarde conta com 6 profissionais de investimentos, sendo 3 dedicados diretamente à gestão, e 3 com foco na pesquisa – com um núcleo capitaneado por Marcelo Botelho que conta com mais 2 analistas.

Com cerca de R$ 96 milhões sob gestão, a gestora possui um processo de investimento sistemático focado na gestão de fatores. Se trata de uma casa multimodelos que possui um processo sistemático único – ao todo o foco está em 5 diferentes categorias de “estilo”: valor, crescimento, momentum, qualidade e baixa volatilidade – que abordaremos com mais detalhes a seguir.

A gestora também pode combinar diferentes fatores dentro de cada uma dessas categorias, buscando fatores proprietários menos comoditizados, com maior complexidade, e que agreguem com maior potencial de geração de alpha para a carteira – para tal, o modelo conta com fatores clássicos e proprietários para se diferenciar e buscar descorrelação do mercado sistemático.

Conheça a Bayes o núcleo Sistemático da Az Quest

A Az Quest atualmente é uma das maiores gestoras independentes do Brasil, contando com mais de R$ 24 bilhões sob gestão e uma grade de produtos bem diversificada: Macro, Ações, Crédito Privado, Arbitragem, Agro e mais recentemente Sistemático. A Bayes foi fundada em 2020 por profissionais com um histórico relevante de gestão quantitativa e em fevereiro de 2022 celebrou um acordo de co-gestão com a Az Quest, passando a se tornar o núcleo de gestão quantitativa.

A Bayes é responsável por R$95 milhões do total de R$ 21 sob a gestão da Az Quest e conta com 7 profissionais de investimentos segmentado em: programação, modelagem, sistemas, gestão e pesquisa. Com foco em mercados líquidos do Brasil e Exterior, a Bayes possui estratégias sistemáticas baseadas em fatores de riscos, ao todo são 3 fundos locais e uma estratégia offshore.

Em seu processo de investimento, a Bayes passa pela captura e tratamento de dados, seguido da definição de indicadores buscando regras de seleção de ações e definição dos fatores de riscos a serem investidos. Nesta última etapa, são utilizadas 6 diferentes famílias dos fatores de riscos: valor, crescimento, momentum, baixo risco, qualidade e por fim Risco Macro.

Levando em consideração as similaridades das famílias de fatores utilizadas tanto pela Avantgarde quanto pela Bayes, buscamos conceituar de maneira consolidada os investimentos de fatores na gestão de recursos. Vale pontuar que apesar da base acadêmica e fatores utilizados serem similares, cada gestora possui sua metodologia proprietária do uso de fatores.

A seguir confira com mais detalhes como o investimento em fatores entra na gestão de recursos.

O investimento em fatores na gestão de recursos

No relatório “Dados que valem ouro” buscamos apresentar como algumas gestoras discricionárias estão utilizando modelos quantitativos de analise dentro do seu processo fundamentalista. Não é novidade, que na medida que a tecnologia evolui e que novas ferramentas de gestão são criadas, a otimização de dados auxilia na tomada de decisão humana. Por outro lado, o que ocorre quando todo o processo é sistematizado? Até onde entra a interferência humana nesse processo?

Em 1993 surgiu a primeira publicação sobre essa temática, que marcou o lançamento do primeiro modelo multifatorial: “Fama French” criado pelos economistas Eugena Fama e Kennetch French. O modelo explica o retorno e risco dos ativos, e já nasceu como modelo “multifatorial” já que foi segmentado em três diferentes visões: retorno do mercado, tamanho e valor. Desde então, diversos fatores têm sido testados buscando justificar o retorno de determinados ativos.

Em resumo, os investimentos em fatores é uma estratégia de investimento que envolve a escolha de ativos com base em um determinado conjunto de fatores ou atributos. Aumento de retornos de longo prazo, melhor gestão de risco, melhoria da diversificação, são elencados como os principais benefícios dessa abordagem de investimentos.

No guia sobre Factor Investing em ações no Brasil, o time de análise quantitativa concluiu que (i) o uso de fatores como parte do processo de alocação pode ajudar os investidores a ter alfa positivo ao longo do tempo, (ii) os ciclos e fases do mercado são críticos, e os mercados em baixa podem ser particularmente recompensadores para os fatores considerados mais conservadores, (iii) considerando o cenário atual de bastante incerteza e volatilidade, vemos oportunidades na alocação de fatores de baixa volatilidade nos próximos meses e (iv) a correlação de fatores mostra sinais de aumento da aversão ao risco.

Durante o epsódio 88° do Outliers, Luciano França (Avantgarde) e Marcello Paixão (Bayes) reforçaram a necessidade de pesquisa e desenvolvimento de metodologias proprietárias para trazer descorrelação e geração alpha dentro dos investimentos em fatores. Um ponto em comum foi a utilização de 5 principais fatores de estilos na gestão: valor, crescimento, momentum, qualidade e baixa volatilidade. A Bayes também inclui a utilização de Fatores de Risco Macro que traremos a definição a seguir:

Valor: busca identificar ativos que estão relativamente baratos, e que possuem tendencia a performar bem se comparado aos ativos que estão relativamente mais caros.

Crescimento: é definido como a tendência de ativos que entregaram (ou se espera que entreguem) perspectivas de crescimento a superarem aqueles que não entregaram.

Momentum: pode ser definido como a tendência de ativos que tiveram um bom desempenho no passado recente continuarem a ter um desempenho relativamente bom no futuro, pelo menos por um curto período de tempo. O oposto também é válido, com ativos que tiveram um mau desempenho continuando a entregarem retornos inferiores no futuro de curto prazo.

Qualidade: pode ser definido como a tendência de empresas de alta qualidade e lucrativas superarem as de menor qualidade e menos lucrativas.

Baixa volatilidade: pode ser definido como a tendência de ativos que tiveram menor volatilidade no passado para obter maiores retornos ajustados ao risco em relação a ativos com maior volatilidade.

Fatores de Risco Macro: esse fator é definido pela Bayes, como um fator utilizado para definir a alocação bruta e líquida do Bayes LB Sistemático FIM, entre as subestratégias LongOnly (LO) e LongShort (LS) do modelo de fatores, a partir da análise de indicadores macro e de mercado que expliquem bem o retorno dessas versões.

Para entender como esses fatores são transformados em produtos para gerar retornos na carteira do investidor, abordaremos a seguir dois fundos: o fundo o Az Quest Bayes LB Sistemático e Avantgarde Multifatores FIA.

Az Quest Bayes LB Sistemático

O fundo Az Quest Bayes LB Sistemático foi lançado em 2020 e se trata de um multimercado do tipo Long Biased que aloca em fatores de risco de ações e de outros mercados. Dessa forma, o fundo utiliza modelos de alocação tática e estratégica que define a alocação da carteira parte long-only (apenas comprado), e parte long-short (comprado e vendido), a alocação é baseada em indicadores econômicos locais e globais.

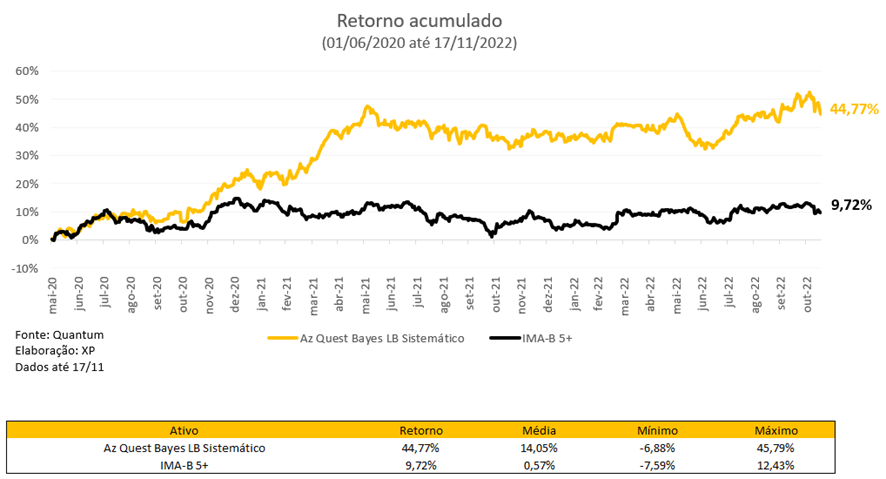

Desde seu início em maio de 2020, o fundo acumula um retorno de 44,77% contra o IMA-B 5+ que variou 9,72% para o mesmo período. Dados de consistência também mostram uma média de retorno anualizado (14,05%) superior ao IMA-B 5+ (0,57%) para o mesmo período. Ou seja, uma estratégia que entrega retorno com consistência, com uma média superior ao benchmark. A estratégia possui uma carteira pulverizada com mais de 150 posições – entre compradas e vendidas. Também conta com um orçamento de risco visando uma volatilidade de 16% ao ano, com um índice de sharpe esperado superior a 1,5.

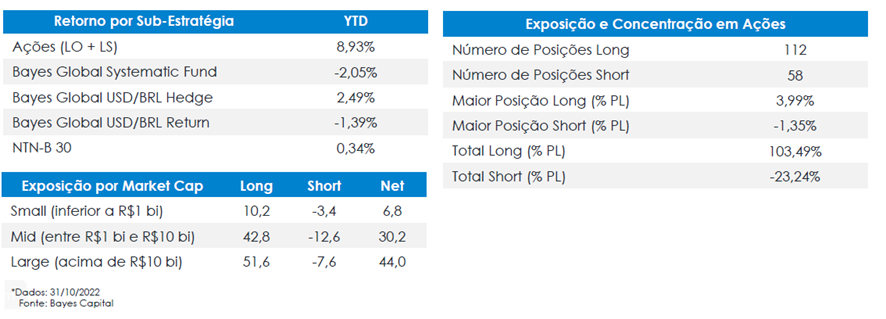

Em relação ao retorno por estratégia, concentração e exposição por tamanho de mercado, dados até 31/10 mostram que o book combinado de Ações (long only + long short) foi o maior promotor de rentabilidade, enquanto a exposição a estratégia global (Bayes Global Systematic Fund) foi o maior detrator. Já em relação a exposição e concentração, atualmente o fundo encontra-se comprado em 112 papeis e vendido em 58. Vale pontuar a diversificação de exposição, onde o ativo com maior representatividade tem 3,99% na ponta comprada, e 1,35% na ponta vendida.

O fundo é aberto para investidores em geral e possui aplicação mínima de R$ 500,00.

Avantgarde Multifatores FIA

Lançado em agosto de 2019, o fundo Avantgarde Multifatores FIA se trata de um fundo de ações sistemático que aloca em fatores de riscos de ações. Em sua carteira o fundo conta com cerca de 55 ativos, sendo que o maior ativo representa 4,78% do patrimônio do fundo. As 10 maiores exposições da carteira representam 40% do patrimônio.

O fundo reflete as premissas de investimentos da Avantgarde: um fundo de ações sistemático com investimento em fatores que investe em 5 diferentes temas de estilo: valor, crescimento, momentum, baixo risco e qualidade

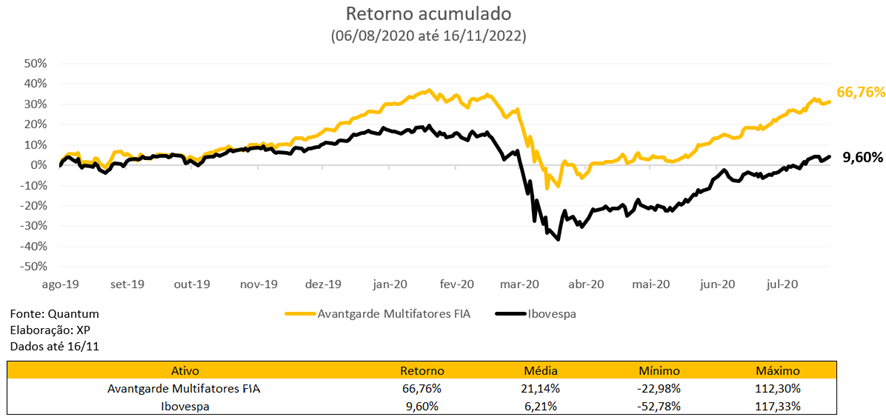

Desde seu início 2019, o fundo acumula um retorno de 66,76% contra o Ibovespa que variou 9,60% para o mesmo período. Dados de consistência também mostram uma média de retorno anualizado (21,14%) superior ao Ibovespa (6,21%) para o mesmo período. Ou seja, uma estratégia que entrega retorno com consistência, com uma média superior ao Ibovespa e com retornos mínimos consideráveis.

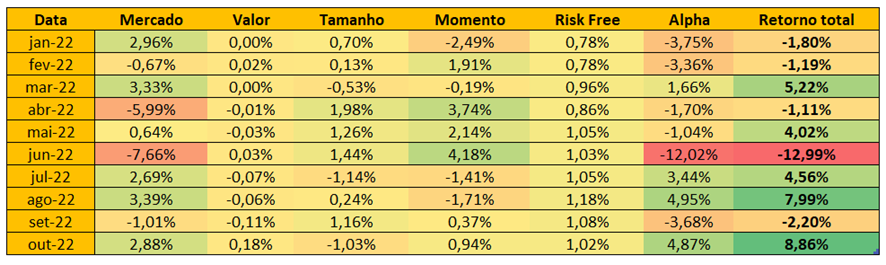

Em relação a atribuição de performance o “Alpha” se trata do retorno obtido pela exposição a fatores não-públicos/proprietários da gestão. Um ponto de destaque é o mês de junho e abril em que o fator “mercado” obteve performance negativa, nesses meses o Ibovespa também apresentou uma queda relevante, em abril o índice apresentou uma variação de -10,1% e em junho -11,5%. Como destaque de performance nesse ano de 2022 o fator de Momento foi o maior promotor de rentabilidade.

Complementariedade e descorrelação: fundos quantitativos

Diferente da gestão tradicional que é realizada através do conhecimento produzido por um time de análise e a tomada de decisão passa por um gestor, os fundos quantitativos possuem a tomada de decisão sistematizada através de modelos algoritmos que executam ordens automaticamente. Esses modelos são produzidos através de estudos e passam por diferentes testes antes de serem implementados.

Dessa forma, a capacidade de analisar diferentes dados e processar informações permite a esses fundos uma escala maior de gestão. Os “robôs” que operam essas estratégias tiram da gestão os vieses comportamentais que o ser humano possui. Dentro de uma carteira de investimento os fundos quantitativos oferecem retornos descorrelacionados ao investir.

Esses fundos já possuem grande relevancia a nível mundial, e a industria de fundos no Brasil segue em franco desenvolvimento. Acreditamos que é importante que o investidor dedique uma parcela do seu portfolio a fundos quantitativos, como referencial recomendamos nossas carteiras recomendadas por perfil – que conta com diferentes recomendações a depender do perfil de risco e objetivo de cada investidor. Por fim, ter uma estratégia bem definida, e convicção na execução auxiliará o investidor a manter o foco no longo prazo. E para navegar bem conhecer bem as características das alocações escolhidas é essencial.