Como entram as alocações em alternativos na carteira dos investidores? Quais são os diferentes modelos de gestão existentes? Quais são os diferentes investimentos que compõem a classe de alternativos?

No Indo a Fundo no Outliers dessa semana, abordaremos os diferentes núcleos de gestão do Pátria Investimentos, gestora recebida no episódio #72 do Outliers, que tratou com mais detalhes a estrutura e consolidação dessa gigante dos investimentos alternativos, confira a seguir.

Neste relatório focaremos na estratégia Pátria PIPE II Advisory FIC FIA, e como o Pátria está estruturado para obter os melhores retornos da evolução do mercado de investimentos alternativos no Brasil.

Conheça o Pátria Investimentos

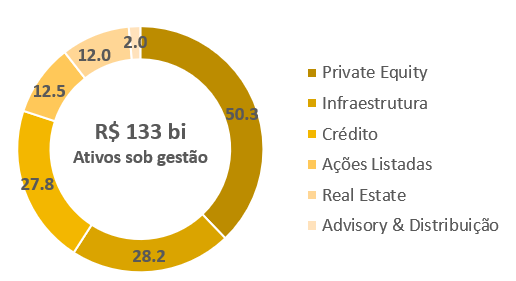

Fundada em 1988, a plataforma Pátria Investimentos está entre uma das maiores plataformas de investimentos alternativos da América Latina. Contando com cerca de R$133 bilhões em ativos sob gestão, a gestora conta com mandatos em Private Equity, Infraestrutura, Crédito, Ações e Fundos Imobiliários, além de ter um pequeno núcleo focado em distribuição.

Após mais de 30 anos de existência, no ano de 2021, a gestora realizou seu IPO na Nasdaq, segundo maior mercado de ações em capitalização do mundo. Posteriormente a esse IPO, o Pátria já anunciou aquisições relevantes, como a combinação com a gestora chinela Moneda Asset Management, e a Kamaroopin gestora com foco na atuação em venture capital e growth equity.

Com um histórico de performance e consistência, a gestora conta com um time sênior e robusto, sendo mais de 60 sócios com experiência em gestão. Além disso, a abordagem de investimento busca estratégias em setores e indústrias resilientes, como saúde, logística e transporte, educação, energia, entre outros.

Em termos de gestão, a abordagem de investimento é top down, com foco em empresas que apresentam tendências seculares. Dentro da gestão de private equity e de infraestrutura, o foco está na consolidação das chamadas “plataformas de investimentos” que consistem em investidas que reúnem diversas transações, fusões e aquisições.

Em termos de desenvolvimento das investidas, a atuação dentro da indústria de private equity busca vantagens operacionais e a criação de valor. Para tal, o controle das empresas investidas se trata de um fator relevante.

Dentro do portfolio atual, o Pátria conta com uma presença forte na América Latina, em especial no Brasil, Colômbia, Chile e Peru. Ao todo são mais de 62 companhias e ativos, com mais de 30.000 funcionários e 200 fusões e aquisições.

Se você ainda não tem conta na XP Investimentos, abra a sua!

Para cada núcleo um objetivo

Para se consolidar como uma das lideranças em produtos alternativos, o Pátria Investimentos desenvolveu frentes de atuações estruturadas, nas quais para cada setor/mercado existe um foco estratégico. Atualmente, dos R$133 bilhões sob gestão, cerca de R$50,3 bi está alocado na estratégia de private equity, seguido de infraestrutura (R$28,2 bi) e crédito (R$27,8 bi), além de ações listadas (R$12,5 bi), ativos imobiliários (R$12 bi) e os serviços de advisory e distribuição (R$2,0 bi).

Private Equity

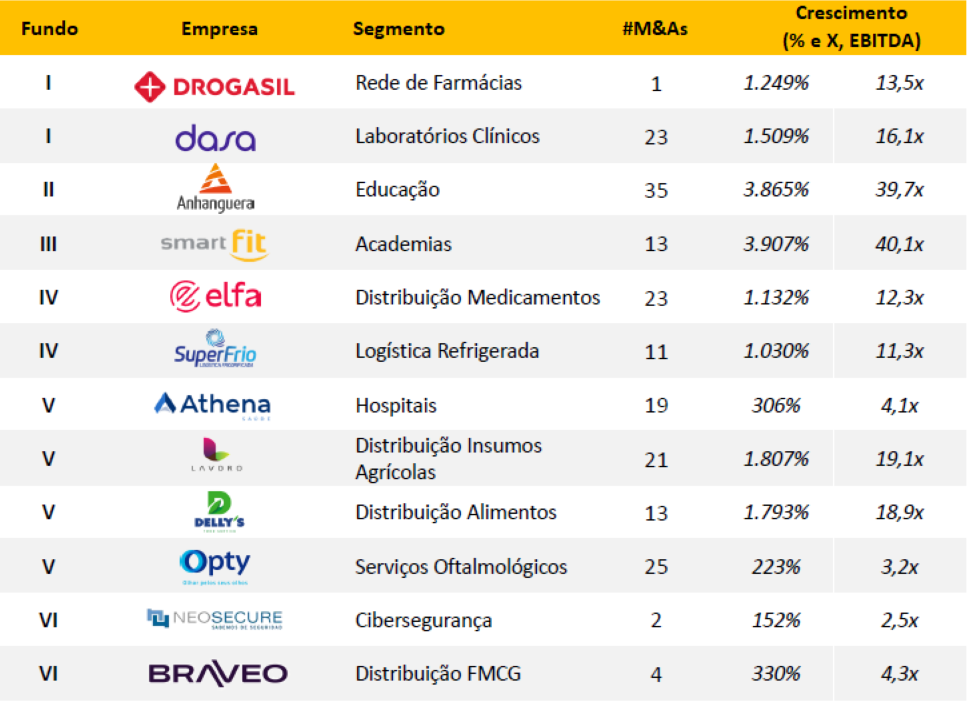

O investimento em empresas fechadas está presente no DNA do Pátria, que tem em seu histórico no Brasil casos de sucesso ao longo dos 5 fundos já lançados. Desse total, dois já foram desinvestidos e três permanecem ativos e dentre os nomes de investidas de destaques estão: Drogasil (rede de farmácias), Dasa (laboratórios clínicos), Faculdade Anhaguera (Educação), Smartfit (Academias), Elfas (Distribuição de Medicamentos), entre outros que seguem abaixo:

Os múltiplos de crescimento de cada uma das investidas chamam atenção, a concentração em termos de setores e segmentos também é relevante, onde é possível perceber que dentro dos cases de sucesso, as investidas relacionadas ao setor de saúde se destacam. Quando olhamos para o portfolio do Pátria, é possível ver uma preferência para além do setor de saúde, onde os setores de alimentos e bebidas, agronegócio, logística e serviços também são encontrados. Uma característica em comum para esses setores é a resiliência em momentos de crise, já que são essenciais para a sociedade.

Infraestrutura

Dentro do segmento de infraestrutura o Pátria possui cerca de R$27,5 bi sob gestão, com foco estratégico em segmentos que possuem gargalos de crescimento, o Pátria busca oportunidades de investimentos em logística e transporte, energia, óleo e gás, infraestrutura de dados, água e saneamento.

Ao todo são mais de 70 profissionais dedicados ao segmento na América Latina, e com uma abordagem voltada para o controle das investidas, o Pátria conta com um sistema de originação própria onde 15 dos 23 investimentos foram ciados pelo Pátria.

Real Estate

Com estratégias em fundos imobiliários de renda e de desenvolvimento, o Pátria conta com R$2,0 bi sob gestão neste segmento. Ao todo são cerca de 19 profissionais alocados por setor. Em termos de segmentação, dentro dos fundos de renda é possível encontrar os FIIs: PATC11 (lajes corporativas) e PATL11 (galpões logísticos).

Já dentro dos fundos de desenvolvimento é possível encontrar uma preferência pelos segmentos de escritórios, galpões logísticos/industriais, galpões refrigerados, residencial, shopping centers, entre outros. Em seu histórico dentro dos fundos listados, o Pátria conta com mais de 60 ativos já negociados, sendo que desse total 17 já foram desinvestidos.

Crédito estruturado

Com cerca de R$1,4 bi sob gestão, dentro do mercado de crédito o Pátria possui soluções em créditos corporativos, securitização e project finance (estruturação financeira). Ao todo são 7 profissionais dedicados ao segmento, e a abordagem associativa que faz parte dos outros núcleos de gestão também está presente na parte de crédito. O objetivo final é a geração de valor para a companhia, que terá como consequência a geração de retornos consistentes.

PIPE

Com cerca de R$877 milhões sob gestão, essa é uma estratégia que busca dentro das empresas que possuem ações listadas a mesma abordagem realizada no núcleo de Private Equity. Ou seja, se adequando as diferenças das companhias, o Pátria busca a geração de valor de longo prazo, através da melhoria operacional das investidas.

O foco para esta estratégia está na construção de um portfólio concentrado, onde o Pátria busca por participações minoritárias relevantes que permitam a atuação da gestão dentro da companhia.

Para entender no detalhe como este núcleo de gestão se consolida na prática, trouxemos o fundo presente na plataforma XP Patria PIPE II Advisory FIC FIA, confira a seguir.

Pátria PIPE II Advisory FIC FIA

O fundo Patria PIPE II Advisory FIC FIA foi lançado em 2020 e se trata de uma estratégia de investimento chamada PIPE (private investment in public equity). Em suma, o PIPE é uma modalidade de private equity, oferecido a um investidor ou grupo restrito de investidores, para investimentos em empresas de capital aberto com o objetivo de aplicar as habilidades de melhoria de gestão dos investidores profissionais na operação das empresas, e no caso do PIPE, o time de investimentos também passa a fazer parte da estrutura da empresa investida.

O fundo conta com aplicação mínima de R$20 mil e é exclusivo para investidores qualificados.

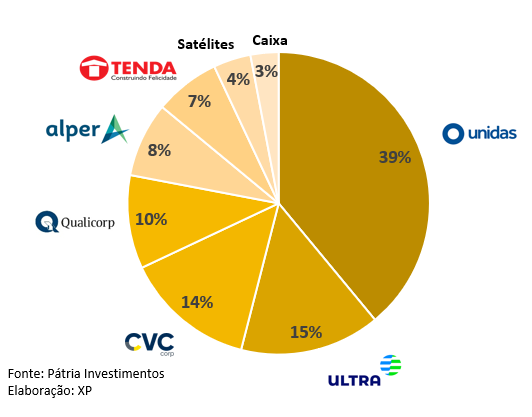

Em relação ao portfólio, seguindo a estratégia de investimento em PIPE que o Pátria possui, é possível notar uma concentração de alocação, com posições que chegam a 39% do portfólio e outras que vão de 3% a 15%, conforme abaixo.

Unidas, CVC e Ultra são as exposições mais relevantes. Existem ainda as empresas caracterizadas como satélites, ou seja, que o Pátria não tem participação no conselho e por isso possuem pequena exposição dentro do portfólio (4%).

Por ser um fundo híbrido em termos de gestão e ser considerado um meio termo entre o private equity tradicional e os fundos de ações tradicionais, essa é uma estratégia que demanda uma visão de mais longo prazo e um cuidado adicional no percentual alocado na carteira dos investidores.

Além disso, diferente dos fundos de ações tradicionais essa estratégia conta com resgate diferenciado, onde todas as aplicações possuem uma carência de 1 ano e o resgate só pode ser solicitado com no mínimo 60 dias de antecedência do último dia útil de dezembro de cada ano, e o resgate é cotizado no último dia útil de dezembro.

Investimentos Alternativos na carteira do investidor

Com um cenário macro bastante desafiador, inflação global elevada e volatilidade em alta, diversificação continua sendo ferramenta ainda mais primordial para atravessar esses períodos de incertezas. Nesse contexto, os investimentos alternativos, via de regra, contribuem para o processo de construção de uma carteira de investimentos que busque por um maior nível de retorno sem necessariamente adicionar mais risco, permitindo criar portfólios com retornos esperados mais elevados para um dado nível de risco ou até mesmo com risco mais baixo para um dado nível de retorno devido a sua baixa correlação com as demais classes de ativos.

Nessa linha, é favorecido o investidor que possui um horizonte mais alongado de alocação e maior tolerância a riscos, pois poderá ter maior exposição a esse tipo de investimento que anteriormente eram mais exclusivos para grandes investidores.

Em nossas carteiras recomendadas, quanto maior o nível de risco e horizonte de investimento, maior é a sugestão de exposição a essa classe de ativos:

Na carteira “Cautelosa”, por exemplo, o horizonte de investimento mínimo sugerido é de 1 ano, e por isso, não sugerimos mais do que 2% de alocação nessa classe, enquanto a carteira “Destemida” é recomendada para investidores que desejam manter seus recursos por no mínimo 8 anos e por isso tem uma recomendação de 8%. Do ponto de vista de alocação, quanto maior o horizonte de investimento maior também poderá ser a alocação em alternativos.

Para investidores que desejam descobrir a alocação ideal sugerida, poderá contar com o nosso Onde Investir que é atualizado mensalmente no primeiro dia útil do mês. Já para aqueles que desejam recomendações de fundos e alocações, nossas carteiras recomendas são uma excelente opção para prestar esse auxílio na jornada de investir mais e melhor.