Destaques

- Os dados desde a última reunião do Copom foram majoritariamente benignos para as perspectivas de inflação. Leituras do IPCA vieram em linha ou abaixo das expectativas, com uma abertura favorável. A deflação no atacado indica alívio adicional adiante. A atividade doméstica continua sólida, mas há sinais de desaceleração;

- Estimamos recuo moderado nas projeções de inflação do Copom: de 4,9% para 4,8% no final de 2025 e de 3,6% para 3,5% no final de 2026. Para o atual horizonte relevante da política monetária (1º trimestre de 2027), a previsão do Comitê deve ceder de 3,4% para 3,3%;

- Esperamos que o Copom mantenha a taxa Selic em 15,00% e reforce a mensagem de pausa por período “bastante prolongado”. Embora a política monetária contracionista venha surtindo efeito, as expectativas de inflação continuam significativamente acima da meta no curto e médio prazo;

- Nosso cenário prevê cortes de juros a partir de janeiro, até 12,50% ao final de 2026. Para que a taxa básica se aproxime do seu nível neutro – que estimamos em 5,5% em termos reais –, será necessário maior progresso no reequilíbrio do hiato do produto e (principalmente) nas perspectivas de reformas fiscais a partir de 2027.

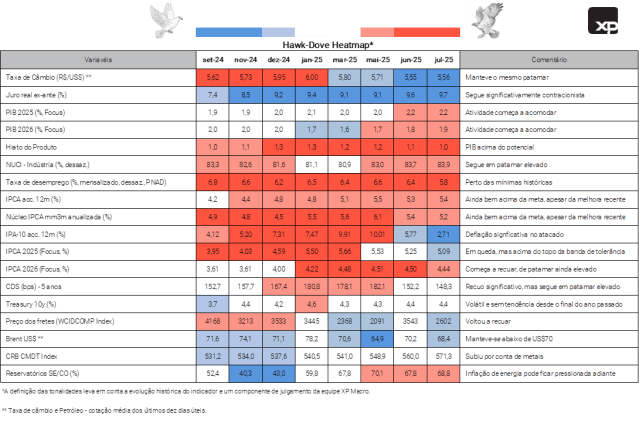

Hawk-Dove Heatmap: Cenário mais favorável para a inflação de curto prazo

Em nossa avaliação, o fluxo de dados desde a última reunião do Copom foi majoritariamente benigno para as perspectivas de inflação.

As leituras do IPCA vieram em linha ou abaixo das expectativas, com uma abertura favorável. As medidas de núcleo recuaram pelo segundo mês consecutivo em julho, embora ainda estejam significativamente acima da meta. A inflação corrente tem se beneficiado da apreciação cambial (cerca de 10% no acumulado do ano), da queda nos preços do petróleo (-8,5% no acumulado do ano) e da deflação de alimentos no mercado interno (frango, milho, frutas, hortaliças, entre outras), explicada por fatores microeconômicos.

Deflação no atacado. A inflação ao produtor (medida pelo IPA-10) registrou leituras negativas por cinco meses consecutivos, acumulando queda de 4,8% no período. Isso sugere que a inflação ao consumidor (IPCA) permanecerá contida nos próximos meses.

Atividade sólida e aperto nos fatores de produção, mas com alguns sinais de desaceleração. O mercado de trabalho segue como o principal fator hawkish (preocupante para a inflação), tendo em vista a taxa de desemprego nas mínimas históricas e o aumento contínuo dos salários reais. Por sua vez, a utilização da capacidade instalada na indústria está perto das máximas históricas. Indicadores da demanda final, como vendas no varejo e receitas de serviços, crescem a um ritmo mais moderado. Setores mais ligados ao crédito, como veículos, móveis e produtos eletrônicos, mostram sinais mais claros de arrefecimento.

Tarifas de Trump. O governo dos Estados Unidos anunciou tarifas de 50% sobre as exportações brasileiras, com vigência a partir de 1º de agosto. O impacto direto tende a ser desinflacionário (menor demanda global e maior oferta doméstica). No entanto, i) o real pode se desvalorizar caso a crise se agrave e ii) uma eventual — embora improvável — retaliação do governo brasileiro com alta nas tarifas de importações dos EUA seria inflacionária.

Em resumo, acreditamos que os dados e notícias desde a última reunião devem convencer o Copom de que a política monetária está suficientemente contracionista com a taxa Selic no patamar atual.

Clique aqui para receber por e-mail os conteúdos de economia da XP

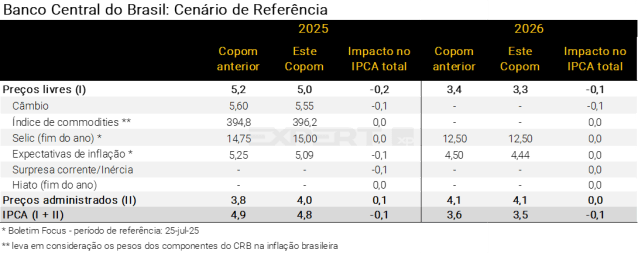

Modelo do BC: Recuo moderado nas projeções de inflação

Na última reunião do Copom, realizada em junho, as projeções de inflação no cenário de referência ficaram em 4,9% para o final de 2025 e 3,6% para o final de 2026. Para o 1º trimestre de 2027 – atual horizonte relevante –, o Banco Central (BCB) divulgou a projeção de 3,4% em seu último Relatório de Política Monetária (RPM).

Desde então, as principais variáveis incluídas no modelo de inflação do BCB exerceram contribuição baixista sobre as projeções. Segundo o Boletim Focus, a mediana das expectativas inflacionárias recuou de 5,25% para 5,09% no final deste ano. Para o final do ano que vem, por sua vez, a mediana declinou de 4,50% para 4,44%, interrompendo uma longa sequência de estabilidade. Além disso, a inflação corrente veio abaixo das projeções da autoridade monetária (IPCA de junho), com destaque ao alívio nos grupos de bens industrializados e alimentos. E a taxa de câmbio se apreciou mais um pouco, de R$/US$ 5,60 para R$/US$ 5,55 (cotação média a ser utilizada pelo Copom nesta reunião).

Enquanto isso, as cotações internacionais das commodities ficaram relativamente estáveis no período, inclusive do petróleo. As expectativas de mercado para a taxa Selic também não tiveram alterações relevantes. A mediana para o final de 2025 subiu de 14,75% para 15,00%, refletindo a elevação de juros anunciada em junho. Por fim, não esperamos mudança adicional nas estimativas de hiato do PIB. Projeções de inflação do Copom um pouco mais baixas. Acreditamos que a previsão para o IPCA de 2025 cederá de 4,9% para 4,8%, já que a apreciação cambial e o recuo da inflação corrente e das expectativas inflacionárias devem mais do que compensar uma maior estimativa para o grupo de preços administrados – assumimos elevação de 3,8% para 4,0%. Por sua vez, a projeção de IPCA no final de 2026 deve cair de 3,6% para 3,5%, segundo nossos cálculos – ver tabela abaixo. Na mesma linha, esperamos queda de 3,4% para 3,3% em relação ao 1º trimestre de 2027, o atual horizonte relevante de política monetária.

Clique aqui para receber por e-mail os conteúdos de economia da XP

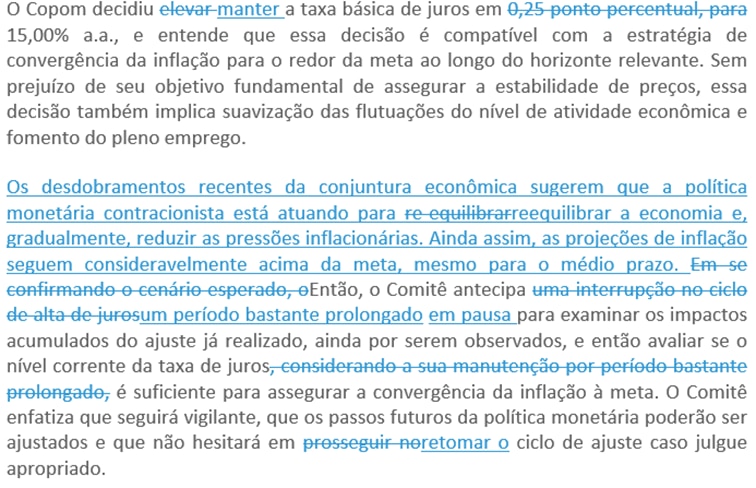

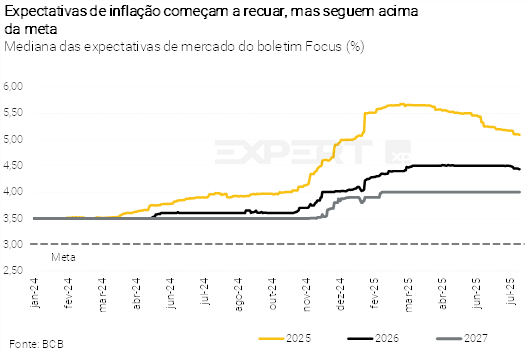

Decisão de política monetária e comunicação: Esperar para ver

A política monetária contracionista começa a surtir efeito. O real acumula valorização de aproximadamente 10% no ano, em parte devido à taxa de juros elevada. A demanda doméstica apresenta sinais mais claros de desaceleração, puxada pelos segmentos mais sensíveis ao crédito. Esses fatores melhoraram as perspectivas de inflação no curto prazo. De fato, as expectativas coletadas na Pesquisa Focus do BCB recuaram de forma relevante para 2025 e cederam levemente para 2026.

Mas ainda estamos longe da meta… O mercado de trabalho segue aquecido e a utilização da capacidade na indústria continua perto das máximas históricas. As expectativas de inflação, embora um pouco melhores, ainda estão consideravelmente acima da meta no curto e médio prazo.

… e a política fiscal deve ser expansionista nos próximos trimestres. Algumas despesas primárias (precatórios, emendas parlamentares, benefícios sociais) devem acelerar no segundo semestre, após ficarem abaixo do orçamento na primeira metade do ano. Além disso, medidas como novas linhas de crédito, desonerações tributárias e aumento do investimento público tendem a ganhar força com a aproximação das eleições.

O impacto das tarifas dos EUA também deve ser monitorado pelo Comitê. O efeito direto das tarifas sobre as exportações brasileiras tende a ser desinflacionário case se mantenha o cenário atual (apenas tarifas adicionais do lado dos EUA, mantidas em 50%). Mas há riscos adiante, especialmente se houver uma escalada nas tensões e medidas (ver acima).

Sem pressa. Diante desse cenário, acreditamos que o Copom continuará a sugerir uma pausa por “período bastante prolongado”, que permita uma política monetária suficientemente contracionista para condução da inflação à meta. Mas que não hesitará em retomar o ciclo de alta de juros caso necessário.

Um possível trecho final para o comunicado pós-reunião seria:

Clique aqui para receber por e-mail os conteúdos de economia da XP

Nossa visão: Ciclo de corte de juros deve começar no início de 2026. Extensão dependerá das perspectivas sobre reformas fiscais

O BCB vem sinalizando que pretende manter a política monetária contracionista por um “período bastante prolongado”. Mas por quanto tempo exatamente?

Com a valorização do real e a perda de fôlego da demanda doméstica, o cenário para a inflação de curto prazo melhora. As expectativas para a inflação de 2026 começaram a ceder, após um longo período de estabilidade. O BCB deve, gradualmente, ganhar confiança de que seus esforços estão surtindo efeito.

Com a valorização do real e a perda de fôlego da demanda doméstica, o cenário para a inflação de curto prazo melhora. As expectativas para a inflação de 2026 começaram a ceder, após um longo período de estabilidade. O BCB deve, gradualmente, ganhar confiança de que seus esforços estão surtindo efeito.

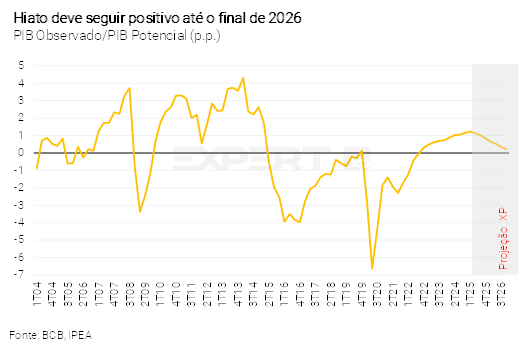

O principal risco à convergência da inflação continua sendo o hiato do produto positivo. Há sinais de desaceleração da atividade, mas ainda insuficientes, em nossa avaliação, para gerar capacidade ociosa relevante na economia — especialmente com a expectativa de expansão fiscal e parafiscal adiante. O hiato do produto deve se manter positivo (PIB acima do seu nível potencial) até o fim do ano que vem (gráfico).

Também é importante seguir monitorando os riscos associados às tarifas dos EUA, como descrevemos nas seções acima.

Primeiro corte de juros no início de 2026. Considerando a melhora do cenário de inflação no curto prazo, acreditamos que o primeiro corte na taxa Selic ocorrerá em janeiro. Projetamos a taxa básica de juros em 12,50% ao final de 2026 (após cinco cortes consecutivos de 0,50 p.p.). A nosso ver, redução de juros a partir de dezembro parece mais provável do que em março.

Maior progresso será necessário para que a política monetária se aproxime da neutralidade. Para que a taxa Selic se aproxime do nível neutro – que estimamos em torno de 5,5% em termos reais –, será necessário maior progresso tanto no reequilíbrio do hiato do produto quanto (principalmente) nas perspectivas de reformas fiscais que tornem a trajetória da dívida pública mais sustentável a partir de 2027.

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da Renda Fixa após o Copom?

Por Camilla Dolle e Mayara Rodrigues

Desde a última reunião do Copom, a curva de juros apresentou abertura relevante nos vértices intermediários e longos. O movimento esteve relacionado, principalmente, às incertezas após o anúncio de tarifas de 50% a serem aplicadas pelos EUA às exportações do Brasil. Adicionalmente, a política fiscal brasileira ainda expansionista adiciona prêmio de risco sobre os ativos locais.

Os vértices curtos permaneceram praticamente inalterados entre os períodos, refletindo expectativas do mercado de que o Banco Central não deve realizar novos ajustes na Selic em 2025. Esse é também o nosso cenário base e, por isso, não esperamos reações significativas na curva de juros após a reunião desta semana.

Nossa visão continua positiva para a renda fixa, em especial títulos IPCA+ (mesmo com a expectativa de inflação mais baixa nos próximos meses, pois os juros reais continuam em patamares elevados) e pós-fixados (que se beneficiam dos juros altos por mais tempo). Em razão das altas taxas atuais e futuras, priorizamos a estratégia de carrego em detrimento de ganhos de capital.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)