O IPCA registrou alta de 0,83% em fevereiro de 2024. Apesar da alta, o resultado levou a uma desaceleração na medida acumulada em doze meses – de 4,51% em janeiro para 4.50%. Dito isso, a inflação se mantém no radar de riscos, e investimentos que protegem contra a alta de preços seguem essenciais em uma carteira diversificada.

A inflação medida pelo IPCA, nosso principal indicador de preços ao consumidor, registrou alta de 0,83% em fevereiro de 2024. O resultado mensal levou o índice para 4,50% no acumulado em doze meses, desacelerando levemente em relação aos 4,51% registrados em janeiro.

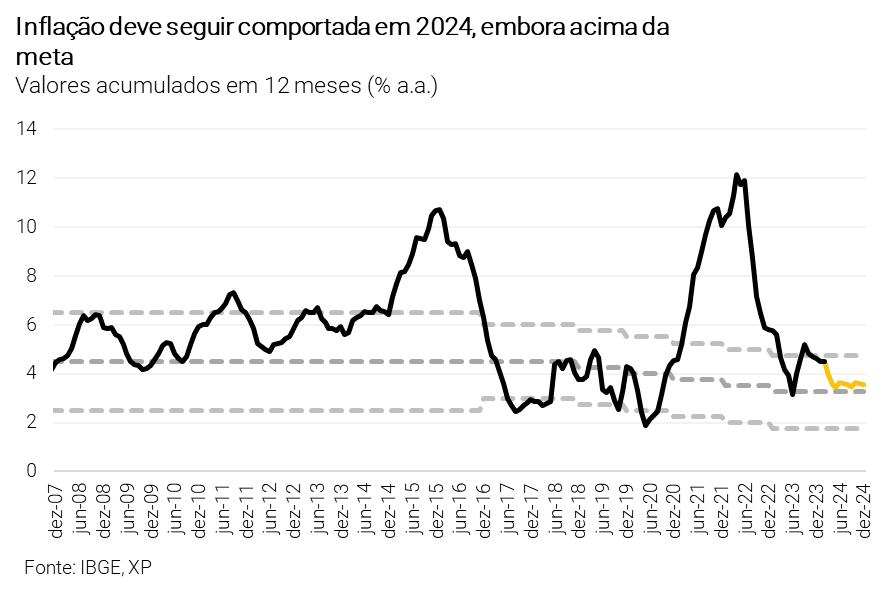

Vale lembrar que a inflação encerrou o ano de 2023 acima da meta do Banco Central (de 3,25%), mas dentro do limite de tolerância superior de 4,75% – o que não acontecia desde 2020.

Meta de inflação: o que é?

O regime de metas de inflação é parte do que chamamos de política monetária – a política responsável pelo controle da quantidade de moeda em determinada economia, que fica sob a responsabilidade do Banco Central.

Esse regime determina uma meta de inflação explícita e numérica (% ao ano), a ser perseguida pelo Banco Central. No caso brasileiro, a meta de inflação atual é de 3,25% ao ano para o ano de 2023 e de 3,0% para 2024. Isso significa que o Banco Central tem a responsabilidade de controlar a alta de preços ao longo, de modo que ela se mantenha no ritmo de 3,25%.

O modelo brasileiro também inclui uma banda de tolerância de 1,50pp para cima e para baixo. Essa banda serve para acomodar eventuais choques, como por exemplo uma seca que afete a produção de alimentos e eleve a inflação além do controle do Banco Central, ou uma pandemia que derrube os preços.

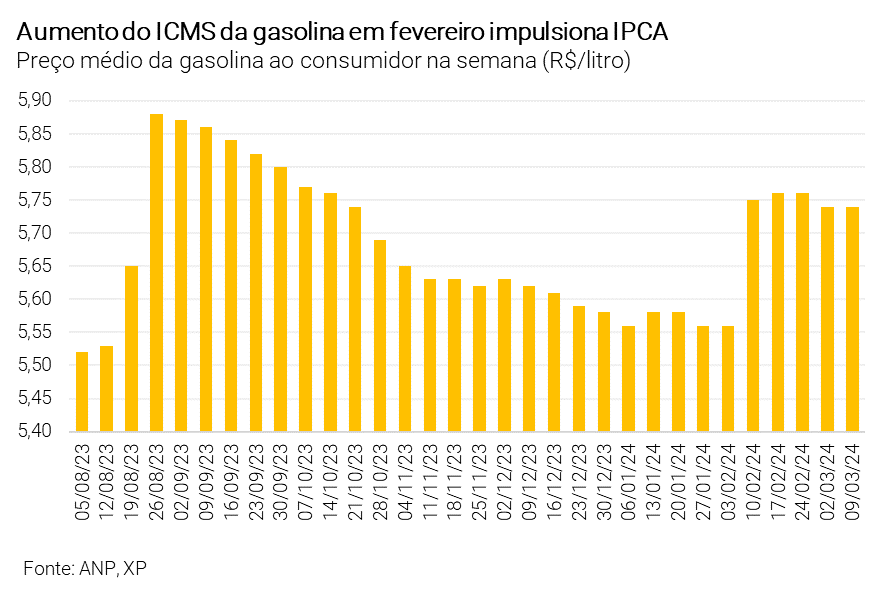

Mudança no ICMS impulsiona preços de gasolina

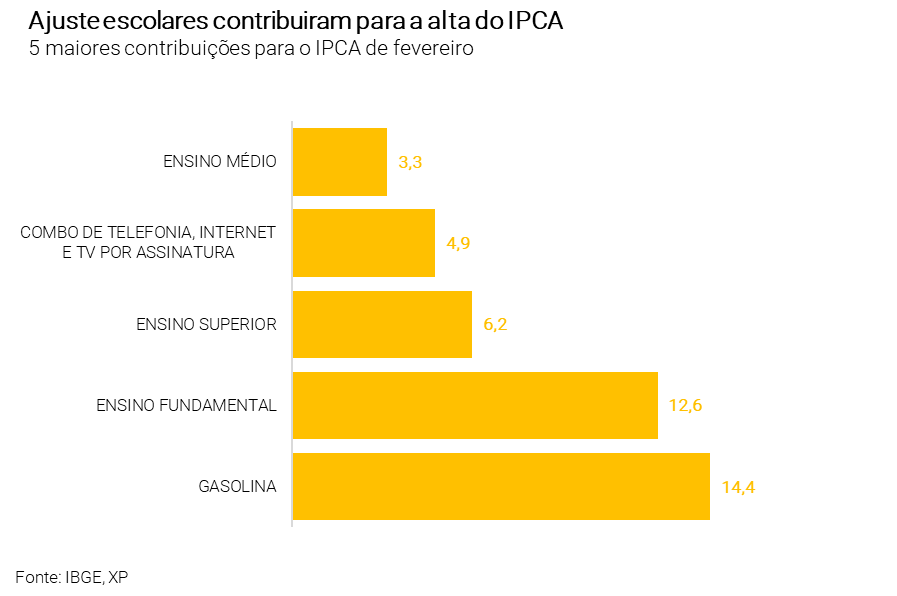

O resultado de fevereiro foi impulsionado especialmente por preços da gasolina, educação e dos combos de telefone e internet. A variação elevada em mensalidades de escolas e universidades privadas reflete um movimento sazonal – ou seja, algo que ocorre comumente nessa época do ano. Na mesma linha, os preços de combos de internet e telefonia também tendem a refletir a sazonalidade do início do ano.

Já a alta nos preços da gasolina observada no mês reflete mudanças de tributação, conforme previsto desde outubro do ano passado – quando o Conselho Nacional de Política Fazendária (o Confaz) implementou reajuste ao ICMS incidente sobre combustíveis. De acordo com a decisão, uma alíquota fixa e única passaria a valer em todos os estados a partir de 1º de fevereiro desse ano.

Assim, depois de queda de 0,31% em janeiro, os preços de gasolina registraram alta de 2,93% em fevereiro, enquanto o etanol saiu de deflação de 1,55% para inflação de 4,5% no período.

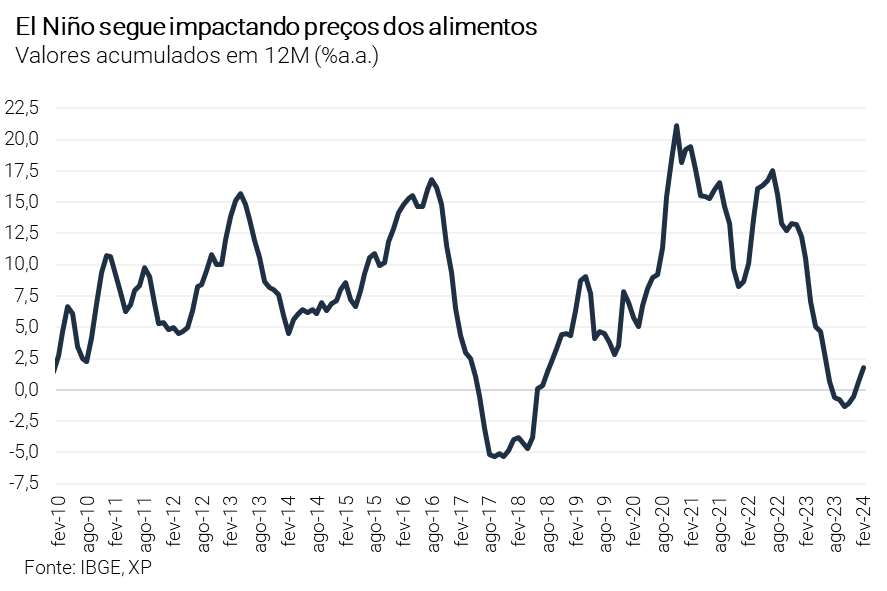

Enquanto isso, os preços de alimentos continuam sendo impactados pelo El Niño, apesar de mais fracos. Ainda refletindo efeitos do fenômeno climático, a categoria “alimentação no domicílio” registrou alta de pouco mais de 1% no mês, com destaque para alimentos in natura, como frutas, verduras e legumes.

Por outro lado, preços de proteínas seguem um alívio para o orçamento das famílias. Refletindo movimentos de produção global (como o preço de insumos para ração) e o ciclo de produção doméstico, preços de carnes caíram 0,58% em fevereiro, com destaque para fígado (com queda de 4,1%) e filet mignon, que registrou deflação de 0,41%.

Dito isso, os preços de alimentos devem normalizar nos próximos meses. Entendemos que os efeitos do fenômeno El Niño devem se dissipar gradualmente ao longo dos próximos meses, se normalizando no segundo trimestre do ano. Assim, vemos os preços de alimentos variando em torno de 4,0% no ano todo de 2024 – bem mais comportados do que o observado nesse início de ano.

Clique aqui para receber por e-mail os conteúdos de economia da XP

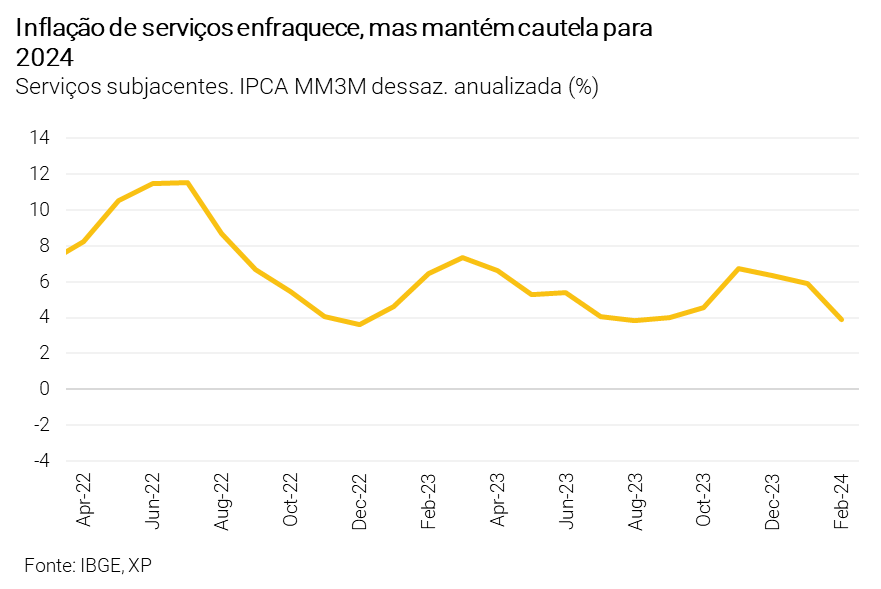

Semana do cinema ajuda, mas inflação de serviços segue preocupante

O resultado mensal seguiu com a luz amarela acesa para o comportamento dos preços de serviços. Conforme o número de fevereiro, a métrica chamada “serviços subjacentes” (que exclui serviços com preços mais voláteis, como passagem aérea) registrou alta de 0,44%, elevando a média dos últimos três meses para 6,0% – atingindo o patamar que representa o dobro da meta do Banco Central (de 3,0%).

A variação mensal só não foi mais alta por conta do efeito do preço de “cinema, teatro e concerto”. O subitem (parte do item de recreação) registrou queda de 4,5% em fevereiro, refletindo a Semana do Cinema – evento ocorrido entre 21 e 28 de fevereiro, que derrubou os preços de ingressos de cinema em salas de todo o país.

Vale destacar que os preços de serviços são essenciais para entender comportamento da inflação como um todo, sinalizando tendências adiante. Isso porque os preços no setor não são impactados por movimentos que chamamos de “oferta” (como o clima e a redução ou aumento da oferta de determinada commodity); e sim, pelo comportamento dos salários, além de, claro, o nível de demanda na economia.

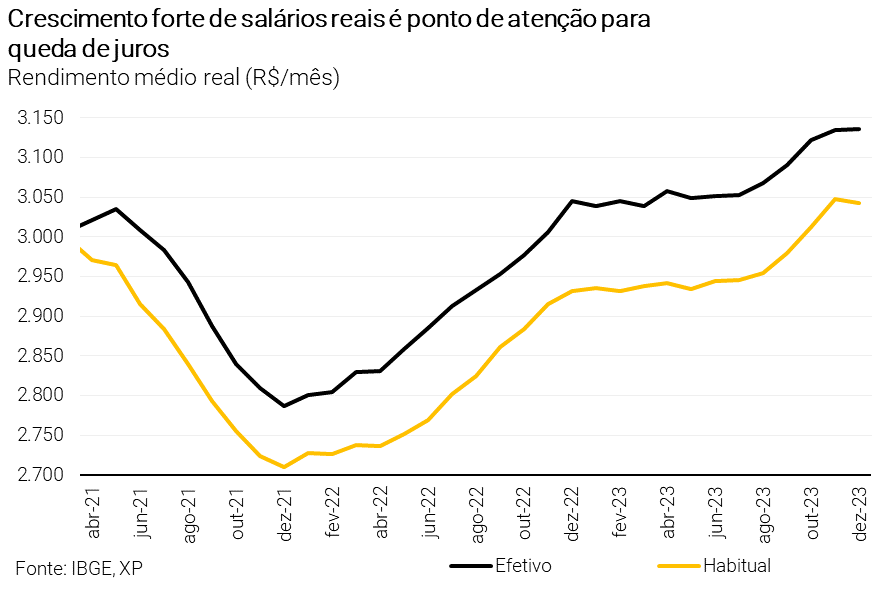

Assim, com um mercado de trabalho aquecido e políticas de aumento de gastos por parte do governo (o que impulsiona a demanda por bens e serviços), a luz amarela para esses preços segue acesa. O forte crescimento esperado para a renda disponível das famílias nesse ano (de 4,2% acima da inflação) ilustra essa cautela.

Afinal, um mercado de trabalho aquecido pressiona salários, com destaque para o setor de serviços, que é o que mais emprega na economia do país – em um movimento que se retroalimenta.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Mas preços devem seguir comportados no ano

Apesar da alta mais forte do que o esperado em fevereiro e da cautela com preços de serviços, seguimos esperando um ano de inflação relativamente comportada. A queda recente no preço de commodities industriais (como borracha, cobre e algodão) e alimentícias (soja, milho e trigo) no mercado global, além de um real relativamente valorizado devem ajudar nessa frente.

Vale lembrar que o valor da nossa moeda impacta os preços por aqui, uma vez que boa parte do que consumimos é importado ou tem partes importadas (como o próprio “pãozinho”, que inclui como insumo a farinha importada em dólares).

Além disso, claro, vale lembrar dos efeitos ainda sendo sentidos da taxa de juros elevada. Como detalhamos abaixo, o Banco Central deve seguir reduzindo nossa taxa básica de juros ao longo do ano; porém, o processo deve seguir gradual, reforçando os efeitos aos poucos da retirada do freio na economia – e, consequentemente, dos preços.

Projetamos que o IPCA encerre 2024 em 3,5%. Para 2025, esperamos uma inflação em patamar relativamente estável, mas ainda acima da meta do Banco Central (de 3,00%) – encerrando o ano em 4,0%.

Inflação sob controle permite queda da Selic

Para o dia a dia dos brasileiros, o processo de moderação da inflação observado em 2023 contribuiu para a melhora da sensação de perda do poder de compra. De fato, a queda da inflação no ano tem contribuído para a elevação do rendimento médio real efetivo dos trabalhadores – que cresceu em torno de 6% no ano que se encerrou.

Riscos nos cenários internacional e doméstico, entretanto, limitam uma queda nos juros para além de 9,0%.

No âmbito internacional, conflitos ainda latentes no Oriente Médio e leste europeu podem impactar preços como petróleo, fretes marítimos e outras commodities, colocando em risco o movimento recente de queda no preço de insumos industriais no mundo. Além disso, o tom de cautela do Banco Central dos Estados Unidos sinaliza que a queda de juros na maior economia do mundo deve ser bastante gradual – pressionando nossos juros por aqui.

Já aqui no Brasil, além da cautela com a inflação no setor de serviços, alimentada por um mercado de trabalho aquecido, a deterioração das contas públicas segue como importante risco no radar. Afinal, se o governo gastar muito além do que arrecada e sinalizar que seguirá impulsionando a economia, muitos entenderão que os preços seguirão pressionados adiante – influenciando efetivamente o nível da inflação no futuro.

A deterioração do risco fiscal também tende a impactar a nossa moeda, uma vez que essa é percebida como mais arriscada. Um real mais desvalorizado adiciona pressão sobre a inflação, uma vez que boa parte do que consumimos e produzimos inclui insumos negociados em dólares ou mesmo produtos importados.

Em resumo, vemos um cenário em que a inflação seguirá comportada, mas deve seguir no radar – tanto dos brasileiros, quanto do Banco Central.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)